Dave Ramsey Sinking Funds:Was sind sie und wie kann ich sie verwenden?

Was Sie über die Vernichtung von Fonds durch Dave Ramsey wissen müssen

Dave Ramsey ist ein Finanzguru, der viele Produkte entwickelt hat, um Menschen dabei zu helfen, aus der Verschuldung herauszukommen und Geld zu sparen. Eine Möglichkeit, wie er Ihnen dabei hilft, besteht darin, sinkende Mittel einzusetzen.

In diesem Blog-Beitrag werden wir diskutieren, warum Dave Ramsey Sinken-Fonds empfiehlt, was diese Fonds sind, wie sie funktionieren und wie Sie sie für Ihre eigene finanzielle Situation verwenden können.

Beobachten Sie, wie Ihre Ersparnisse mit diesem KOSTENLOSEN Tracker für sinkende Gelder wachsen! Laden Sie es noch heute herunter und sparen Sie für Ihre Träume!

Was ist ein sinkender Fonds?

Ein sinkender Fonds ist eine Sparstrategie, die verwendet wird, um zukünftige Einkäufe zu tätigen, indem kleine Beträge über einen festgelegten Zeitraum gespart werden.

Mit sinkenden Kassengeldern können Sie geplante Ausgaben wie Kfz-Zulassungsgebühren, eine neue Waschmaschine oder auch einen Traumurlaub bezahlen. Sie wählen die jährlichen Ausgaben, für die Sie systematisch sparen möchten, basierend auf Ihren finanziellen Verpflichtungen, Werten und Zielen.

Ein sinkender Fonds mag sich sehr nach einem Notfallfonds oder einem Sparkonto anhören, aber sie sind nicht genau dasselbe. Gehen wir die Unterschiede zwischen beiden durch.

Sinkender Fonds vs. Sparkonto

Während ein Sparkonto normalerweise dazu dient, Geld für allgemeine Zwecke beiseite zu legen, wird ein sinkender Fonds als spezifischer Budgetposten in Ihrem monatlichen Ausgabenplan zugewiesen.

Ein weiterer Unterschied zwischen diesen beiden Konten besteht darin, dass ein sinkender Fonds normalerweise mit vorhersehbaren Kosten verbunden ist. Sobald Sie dieses Sparziel in der sinkenden Kasse erreicht haben, müssen Sie es nicht weiter aufstocken.

Ein sinkender Fonds ermöglicht es Ihnen, bewusster vorzugehen und sich auf bestimmte Sparziele zu konzentrieren. Da jeder sinkende Fonds einen bestimmten Zweck hat, können Sie leicht erkennen, wie nahe Sie dem Erreichen bestimmter finanzieller Ziele sind.

Sinkender Fonds vs. Notfallfonds

Vielleicht noch wichtiger als das Sparen für das Erwartete ist es, Ersparnisse für das Unerwartete beiseite zu legen . Dafür ist ein Notfallfonds da.

Ein Notfallsparkonto ist in der Regel ein Fonds, um alle Ersparnisse für alle unerwarteten Ausgaben in der Zukunft zu sammeln, die sofort bezahlt werden müssen. Während also ein sinkender Fonds für einen zukünftigen, erwarteten Kauf bestimmt ist, wird das Notfallkonto für das Unbekannte verwendet.

Nutzen Sie zum Beispiel Ihre Notfallkassen-Ersparnisse, wenn Sie plötzlich einen platten Reifen haben und ihn sofort durch einen neuen ersetzen müssen. Aber Sie würden einen sinkenden Fonds verwenden, um für neue Reifen zu sparen, weil Sie wissen, dass (irgendwann) die, die Sie haben, verschleißen werden.

Warum empfiehlt Dave Ramsey, Fonds zu versenken?

Wie jeder kluge Finanzpädagoge, Dave Ramsey ermutigt seine Schüler nachdrücklich, einige grundlegende Prinzipien zu befolgen:ein Budget einhalten, bei der Schuldentilgung aggressiv vorgehen und Geld sparen. Jede davon erfordert ausreichend Zeit, Absicht und Geduld, aber sie alle führen zu finanzieller Freiheit.

Dave Ramsey weiß, wie diese einfache Methode Ihnen dabei helfen kann, Ihre Ziele und zu erreichen auch finanzielle Freiheit. Mit etwas strategischem Sparen können Sie Schulden vermeiden und bewusster mit Ihrem Geld umgehen.

Wie erstelle ich einen sinkenden Fonds?

Wenn Sie denken, dass Sie sinkende Gelder in Ihren Finanzplan aufnehmen möchten, fragen Sie sich vielleicht, wie Sie sie am besten erstellen.

Der gebräuchlichste Weg ist mit getrennten Sparkonten , aber Sie können auch andere Methoden wie Umschläge verwenden , oder haben Sie sogar nur einen großen sinkenden Fonds und organisieren Sie Ihre Fondskategorien mit einer Tabelle . Für welche Methode Sie sich auch entscheiden, der Prozess ist grundsätzlich derselbe.

So erstellen Sie in 5 Schritten einen sinkenden Fonds .

Schritt 1:Entscheiden Sie, wo Sie Ihre sinkenden Gelder aufbewahren möchten

Wie ich gerade erwähnt habe, können dies mehrere separate Sparkonten in Umschlägen oder ein dedizierter sinkender Fonds für alles sein.

Stellen Sie sicher, dass die von Ihnen gewählte Methode einfach ist für Sie zu speichern. Mit Sparkonten können Sie für jeden Zahltag automatische Einzahlungen einrichten und müssen sich keine Gedanken darüber machen. Bei Umschlägen müssen Sie disziplinierter sein, wenn Sie jedem einzelnen Bargeld hinzufügen. Wenn Sie sich für einen großen sinkenden Fonds entscheiden, ist es wichtig, ihn organisiert und auf dem neuesten Stand zu halten.

Schritt 2:Legen Sie Ihre Sparstrategie fest

Schreiben Sie Ihre aktuelle Sparstrategie und Ihren Zeitplan für jeden Fonds auf, damit Sie wissen, wie viel wohin und wann fließt. Bewahren Sie diesen Zeitplan dann an einem sichtbaren Ort auf, damit Sie häufig an Ihre Sparziele erinnert werden.

Wenn Sie automatische Überweisungen einrichten, ist dies nicht so notwendig, da das Speichern für Sie erledigt wird.

Schritt 3:Nehmen Sie Ihre sinkenden Mittel in Ihr Monatsbudget auf

Betrachten Sie sie als regelmäßige Ausgaben, die Sie in Ihrem normalen Budget bezahlen müssen. Behandle sie wie jede andere Rechnung in deinem monatlichen Budget-Arbeitsblatt und bezahle sie zuerst. Warten Sie nicht bis zum Ende des Monats, um zu sehen, was übrig bleibt!

Legen Sie Ihre finanziellen Ziele in Bezug auf die Priorität ganz oben in Ihrem Budget fest.

Schritt 4:Verfolgen Sie Ihren Fortschritt und passen Sie ihn bei Bedarf an

Je nachdem, wofür die einzelnen sinkenden Fonds verwendet werden, erreichst du deine Sparziele zu unterschiedlichen Zeiten. Es wird wahrscheinlich länger dauern, eine sinkende Kasse für ein neues Auto vollständig zu finanzieren, als für eine neue Spülmaschine.

Verfolgen Sie den Fortschritt für jeden Fonds, damit Sie wissen, wie nah Sie an jedem Sparziel sind. Sie können dies mit einer digitalen Tabelle oder einfach mit Bleistift und Papier tun. Sobald Sie genug in einem Fonds gespart haben, um diese Ausgaben zu bezahlen, nehmen Sie diese Sparzahlung und wenden Sie sie auf einen neuen oder anderen Fonds an.

Es ist wichtig, diszipliniert, aber auch flexibel mit Ihren Sparzielen umzugehen. Nehmen Sie Anpassungen vor, wie Sie es für richtig halten, da sich Prioritäten ändern können. Sie möchten vielleicht keine Neuwagenkasse mehr, sondern eine Autoreparaturkasse für Ihr aktuelles Fahrzeug. Oder vielleicht muss ein Küchenumbau auf Eis gelegt werden, damit Sie mehr für einen neuen Anstrich Ihres Hauses sparen können.

Schritt 5:Bleiben Sie konzentriert und fleißig

Geld sparen ist eine Angewohnheit, die den meisten Menschen nicht leicht fällt. Sie müssen ein wenig Disziplin und Geduld aufbringen, um auf Kurs zu bleiben.

Die Verfolgung Ihrer Fortschritte und die Zusammenarbeit mit einem Rechenschaftspartner sind zwei Möglichkeiten, wie Sie Ihren Sparzielen treu bleiben können.

Wie viele sinkende Fonds sollte ich haben?

Inzwischen denken Sie vielleicht, dass Sie für jeden größeren Kauf oder jede zu erwartende Ausgabe einen Tilgungsfonds einrichten sollten!

Je mehr Sie haben, desto weniger Fortschritte machen Sie jedoch in jedem. Wenn Sie 20 sinkende Fonds haben, aber nur 200 US-Dollar pro Monat sparen können, sind das nur 10 US-Dollar pro Monat, wenn Sie Ihre Ersparnisse gleichmäßig verteilen. Es wird Jahre dauern, bis Sie diesen neuen Breitbildschirm bar bezahlen können!

Aus diesem Grund sollten Sie sorgfältig überlegen, was Ihre finanziellen Ziele sind und wie Sie diese priorisieren.

Wenn Sie noch viele Schulden haben (abgesehen von Ihrer Hypothek), ist es eine gute Idee, diese abzuzahlen, bevor Sie anfangen, Ihr Geld zu verlieren. Sie sollten auch mindestens einen Starter-Notfallfonds eingerichtet haben. Denken Sie daran, dass sinkende Mittel für Dinge sind, die Sie irgendwann in der Zukunft brauchen oder kaufen möchten. Sie wollen schuldenfrei sein und jetzt für Notfälle gerüstet!

Nachdem dies gesagt ist, schreiben Sie zuerst eine Liste aller Kategorien an, für die Sie denken, dass ein sinkender Fonds hilfreich wäre. Ihre Liste wird wahrscheinlich zu lang sein, aber das ist in Ordnung. Sie werden es später eingrenzen.

Als Nächstes überlegen Sie, wie viel Gesamtersparnis Sie jeden Monat für Ihre sinkenden Geldmittel verwenden können. Wenn Sie sich nicht sicher sind, sehen Sie sich Ihr Budget an, um die Differenz zwischen Ihren notwendigen Ausgaben und den gesamten monatlichen Budgeteinnahmen zu berechnen. Alles Unnötige könnte möglicherweise auf Ihre sinkenden Mittel angewendet werden.

Wenn Sie kein Budget haben, legen Sie eines an! Verfolgen Sie Ihre Ausgaben und zeichnen Sie jede Transaktion auf, damit Sie sehen können, wie und wo Sie jeden Dollar ausgeben. Dies ist der beste Weg, um zu erfahren, wie Sie Ihr Einkommen maximieren und mehr Geld sparen können.

Wenn Sie feststellen, dass Sie nur 200 $ zusätzlich sparen können, möchten Sie vielleicht weniger sinkende Mittel haben, als wenn Sie 1.000 $ zum Sparen hätten. Es hängt nur davon ab, wie schnell Sie Ihre finanziellen Ziele erreichen möchten.

Sobald Sie wissen, wie viel Sie jeden Monat sparen können, grenzen Sie Ihre Liste auf die für Sie wichtigsten Kategorien ein.

Lassen Sie mich Ihnen ein paar Beispiele geben. Hier ist die erste, wenn Sie jeden Monat 200 $ sparen können:

- Autowartung (Ölwechsel, neue Reifen usw.) 50 $

- Geburtstage 25 $

- Neue Waschmaschine $75

- Familienurlaub 50 $

Und hier ist das zweite Beispiel, wenn Sie zusätzlich 1.000 $ monatlich sparen können:

- Neuwagen 200 $

- Geschenke (Geburtstage, Hochzeiten, Feiertage) 100 $

- Urlaub 300 $

- Jahresprämie 100 $

- Steuern $50

- Heimwerker $100

- Hochschulfonds 150 $

Ihre Liste wird Ihre finanziellen Prioritäten widerspiegeln, also nehmen Sie sich die Zeit, herauszufinden, was Ihnen und Ihrem Partner wichtig ist.

(Und, weil es eine Wiederholung wert ist, zahlen Sie alle bestehenden Schulden ab und legen Sie zuerst Ersparnisse für Notfälle an!)

Wie verwende ich mein sinkendes Guthaben zur Zahlung?

Wie bereits erläutert, werden sinkende Mittel verwendet, um Geld für zukünftige erwartete Einkäufe zu sparen. Die erste Möglichkeit, sie zu nutzen, besteht also darin, jeden zu bestimmten Zeiten über einen festgelegten Zeitraum hinweg systematisch und konsequent mit einem festgelegten Dollarbetrag zu finanzieren

Sinkende Gelder sind zum Sparen da, aber auch zum Ausgeben! Sobald Sie Ihr Guthabenziel erreicht haben und bereit sind, Ihren Einkauf zu tätigen, überweisen Sie dieses Geld einfach auf Ihr reguläres Girokonto. Führen Sie diesen Schritt jedoch erst aus, wenn Sie ihn ausgeben möchten – andernfalls könnten diese Ersparnisse von anderen, weniger wichtigen Dingen aufgezehrt werden.

Wie viel sollte ich jeden Monat in meinem knappen Vermögen sparen?

Eine einfache Methode, um zu bestimmen, wie viel Sie in einem sinkenden Fonds sparen sollten, besteht darin, eine Frist festzulegen, um Ihr Sparziel zu erreichen.

Angenommen, Sie möchten Ihr aktuelles Fahrzeug innerhalb von 2 Jahren durch ein neueres ersetzen. Entscheiden Sie, wie viel Sie ausgeben möchten, und teilen Sie diesen Betrag dann durch 24 Monate. Diesen Betrag können Sie in den nächsten 2 Jahren jeden Monat in Ihren New Vehicle Sinking Fund einzahlen.

Oder vielleicht beschließen Sie im Januar, dass Sie in diesem Jahr keine Weihnachtsgeschenke berechnen möchten. Sie legen Ihre Geschenkbudgetkategorie auf 600 $ fest und erstellen einen sinkenden Fonds. Sie müssten dann jeden Monat 50 $ in Ihrem Christmas Gift Sinking Fund sparen, um Ihr Ziel zu erreichen.

Natürlich wie viel Sie sparen, hängt davon ab, was Sie in Ihr Budget stecken können. Es gibt jedoch Möglichkeiten, Ihre Sparkapazität zu erhöhen. Gehen wir ein paar durch.

So sparen Sie mehr Geld in Ihren sinkenden Kassen

Wenn Sie bereits von Gehaltsscheck zu Gehaltsscheck leben, denken Sie vielleicht, dass es keinen Sinn macht, sinkende Fonds zu schaffen, wenn Sie kein Geld haben, das Sie hineinstecken können.

Aber wenn Sie bereit sind, Ihre Geld-Denkweise anzupassen und sich ernsthaft mit dem Geldmanagement befassen, gibt es Möglichkeiten, die Lücke zwischen Ihrem Einkommen und Ihren Ausgaben zu vergrößern. Je größer die Lücke, desto mehr können Sie sparen.

In erster Linie ein Budget einhalten. Dies ist der erste Schritt, um Ihre Finanzen in den Griff zu bekommen. Wenn Sie wissen, wohin jeder Dollar fließt, können Sie diese verschiedenen Ausgabenlecks finden, die Sie daran hindern, Ihre finanziellen Ziele zu erreichen. Erwägen Sie, ungenutzte Abonnements zu kündigen, Essen zu gehen oder niedrigere Versicherungsprämien zu finden.

Zweitens, wenn Sie keine Ziele haben – setzen Sie sich welche! Haben Sie eine bestimmte Richtung, in die Sie sich bewegen. Gehen Sie bewusst mit Ihrem Geld um. Gehen Sie zielstrebig mit jedem Dollar um, damit Sie das Einkommen, das Sie bereits erzielen, maximieren können.

Drittens erhöhen Sie dieses Einkommen. Hier kommt das Gelddenken ins Spiel. Es ist wichtig zu glauben, dass Sie Ihr Einkommen steigern können wann immer Sie wollen. Wenn Sie bereit sind, mehr Geld zu verdienen, werden sich Ihre Augen für die Möglichkeiten um Sie herum öffnen.

Hier sind nur ein paar Ideen:

- am Wochenende einen Teilzeitjob bekommen

- um eine Gehaltserhöhung bitten

- bewerben Sie sich für eine Beförderung

- einen besser bezahlten Job finden

- Veranstalten Sie einen Flohmarkt oder verkaufen Sie Ihre unbenutzten Artikel auf NextDoor oder Craigslist

- übernimm einen Nebenjob, z. B. für Uber fahren, Lebensmittel ausliefern, Highschool-Kindern Nachhilfe geben usw.

- Starten Sie Ihr eigenes Unternehmen wie Beratung, Webdesign, Hausputz, Tierbetreuung oder Catering – wählen Sie einfach aus, worin Sie gut sind, was Sie können oder was Sie gerne tun!

Sobald Sie beginnen, zusätzliches Einkommen zu erzielen, leiten Sie all diese zusätzlichen Dollars in Ihre sinkenden Mittel, damit Sie Ihre Ziele schneller erreichen können.

Gemeinsame Ideen für sinkende Fondskategorien

Ich habe zuvor einige Ideen für sinkende Fonds aufgelistet, aber hier ist eine ausführlichere Liste, um Ihnen mehr Ideen zu geben:

- Hausverbesserungen

- Automatische Wartung

- Automatischer Ersatz

- Versicherungsprämien

- Geschenke (Geburtstage, Hochzeiten, Feiertage)

- Urlaubs- und Geburtstagsfeierkosten

- Garderobenausgabegeld

- Tierarztrechnungen

- Traumurlaub

- Schulausgaben

- Neue Geräte/Elektronik

- Neue Möbel

- Landschaftsgestaltung

- Krankheitskosten

- Steuern

- Jährliche Mitgliedsbeiträge

- Bildungsaktivitäten

- Schulgeld

- Spenden für wohltätige Zwecke

- Eine Hochzeit oder ein anderes besonderes Ereignis

- Kosten für die persönliche Pflege

- Persönliche Geschäftsausgaben

- Unregelmäßige Ausgaben

- Jährliche Ausgaben

Wie Sie Ihre sinkenden Gelder verwalten und nachverfolgen

Es ist wichtig, eine Verfolgungsmethode für Ihre sinkenden Gelder zu wählen, die es Ihnen leicht macht, Ihren Fortschritt zu sehen.

Dies hängt stark von Ihren Vorlieben ab. Möglicherweise bevorzugen Sie Bleistift und Papier gegenüber einem digitalen Tracker oder eine einfache Liste gegenüber einer detaillierten Tabelle.

Es spielt keine Rolle, wie Sie Ihre sinkenden Gelder nachverfolgen, solange Sie konsequent bleiben. Wenn Sie einen manuellen Ansatz bevorzugen, stellen Sie sicher, dass Sie einen Taschenrechner verwenden, damit Ihre Zahlen korrekt sind.

Einige mögen etwas Visuelleres, wie das Ausfüllen eines Bildes einer Spardose. Oder Sie könnten ein Formular erstellen, das Sie einmal im Monat ausfüllen. Wählen Sie etwas aus, auf dessen Aktualisierung Sie sich freuen und das einfach zu warten ist.

Nachdem Sie Ihre Tracking-Methode ausgewählt haben, entscheiden Sie, wie oft Sie sie aktualisieren möchten. Sie können jeden Zahltag oder den Beginn jedes Haushaltszyklus oder den letzten Tag jedes Monats festlegen. Richten Sie dann eine Kalendererinnerung ein, damit Sie nichts vergessen!

Häufige Fehler, die es bei sinkenden Fonds zu vermeiden gilt

So einfach es auch sein mag, sinkende Fonds einzurichten, es gibt Dinge, die Sie tun können, die es schwieriger machen, Ihre Ziele zu erreichen. Hier sind 4 häufige Fehler, die Sie vermeiden sollten, wenn Sie Ihre sinkenden Fonds einrichten.

Du bleibst bei deiner Strategie sinkender Gelder nicht organisiert

Ein häufiger Fehler bei der Einrichtung sinkender Gelder besteht darin, diese Gelder keinem separaten Konto zuzuweisen. Wenn Sie versuchen, Ihr reguläres Girokonto zu verwenden, um Geld zu sparen, wird es Ihnen schwerer fallen, organisiert zu bleiben. Es ist auch einfacher, auf diese Ersparnisse für Impulskäufe zuzugreifen, die Sie nicht geplant haben. Erstellen Sie immer ein separates Konto für Ihr sinkendes Vermögen oder bewahren Sie Ihre Ersparnisse zumindest irgendwo neben Ihrem regulären Girokonto auf (z. B. in Umschlägen).

Zu viele sinkende Fondskonten haben

Ein weiterer Fehler besteht darin, zu viele sinkende Fonds einzurichten. Je mehr Sie haben, desto mehr müssen Sie pflegen und desto langsamer werden Sie Fortschritte machen. Erwägen Sie, nur einen Fonds für Geschenke zu haben, anstatt separate für Geburtstage, Hochzeiten, Abschlussfeiern und Feiertage. Sie können einen sinkenden Fonds für Bildungsausgaben erstellen, anstatt einzelne Konten für Aktivitäten, Materialien, Gebühren und Studiengebühren zu haben. Wählen Sie Ihre 10 wichtigsten Prioritäten und konzentrieren Sie sich zuerst auf diese. Sobald ein sinkender Fonds vollständig finanziert ist, können Sie einen weiteren erstellen.

Schulden nicht zuerst abbezahlen

Ein dritter Fehler, den Menschen machen können, besteht darin, mehrere sinkende Fonds aufzubauen, während sie noch übermäßig verschuldet sind oder bevor sie einen Notfallfonds eingerichtet haben. Erwägen Sie die Verwendung von Dave Ramseys Debt Snowball- oder Avalanche-Methode, um Ihre Kreditkartensalden zu begleichen. Stellen Sie zuerst sicher, dass Ihre Finanzen stabil und sicher sind, und richten Sie dann Ihre sinkenden Fonds ein.

Ersparnisse nicht auf einem ertragsstarken Bankkonto halten

Ein vierter Fehler, der häufig gemacht wird, ist schließlich, Ihre Ersparnisse nicht auf einem ertragsstarken Sparkonto aufzubewahren. Wenn Sie Ihre sinkenden Geldmittel mit Bankkonten (im Gegensatz zu Umschlägen) einrichten, können Sie genauso gut ein wenig Geld damit verdienen. Finden Sie ein ertragsstarkes Konto, auf dem Sie Ihre Ersparnisse aufbewahren können, bis Sie bereit sind, diese Gelder auszugeben. Auch die Eröffnung eines Tagesgeldkontos ist eine gute Wahl. Stellen Sie einfach sicher, dass Sie die Mindestguthabenanforderungen erfüllen, damit Sie keine monatlichen Gebühren zahlen.

Die Vorteile der Verwendung der Methode des sinkenden Fonds von Dave Ramsey in Ihren persönlichen Finanzen

Einer der größten Vorteile von sinkenden Fonds ist, dass sie es Ihnen ermöglichen, sich von Schulden fernzuhalten. Wenn Sie mit Ihren Sparstrategien bewusst umgehen und konsequent darauf hinarbeiten, Ihre finanziellen Ziele zu erreichen, stellen Sie sich darauf ein, Schulden zu vermeiden. Sie können nicht nur bar bezahlen, sondern zahlen auch den geringsten Betrag, da keine Zinsen anfallen.

Ein zweiter großer Vorteil von Sinking Funds ist, wie sie gute Finanzgewohnheiten unterstützen. Das Sparen von Geld über einen längeren Zeitraum stärkt Ihre Fähigkeit, Befriedigungen hinauszuzögern, Impulskäufe zu vermeiden und bewusster darauf zu achten, was Sie kaufen.

Ein dritter Vorteil ist mehr finanzielle Sicherheit Wenn Sie die Kontrolle über Ihre Finanzen haben, erleben Sie weniger Stress wegen Geld und haben weniger Budgetkatastrophen. Strategisch und vorsätzlich zu sein, wird Sorgen, Ängste und Angst um Ihre finanzielle Zukunft reduzieren.

Ein weiterer Vorteil der Verwendung sinkender Fonds ist der Anstieg Ihres finanziellen Vertrauens wenn Sie ein finanzielles Ziel erreicht haben. Geld sparen zu können, um für die Zukunft gerüstet zu sein, stärkt den Glauben an sich selbst, sein Geld weise zu verwalten. Und – keine Schuld, wenn Sie diesen neuen großen Bildschirm kaufen!

Wie Sie sinkende Mittel in Ihren Budgetplan einbeziehen

Wenn Sie Ihren sinkenden Fondskonten konsequent zusätzliches Geld hinzufügen möchten, ist es am besten, sie in Ihr Budget aufzunehmen. Machen Sie jeden sinkenden Fonds zu einer tatsächlichen "Rechnung", die Sie bezahlen, indem Sie jeden als Einzelposten in Ihr Budget aufnehmen.

Dann zahlen Sie sie zuerst. Machen Sie es genauso wichtig wie Ihre Hypothek und Ihre Stromrechnung. Warten Sie nicht bis zum Ende des Monats, um zu sehen, was übrig bleibt. Bezahlen Sie sich zuerst!

Ich verwende unser letztes Monatseinkommen, um die Rechnungen des laufenden Monats zu bezahlen, also bezahle ich alles (einschließlich Ersparnisse) am Ersten des Monats. Dies macht es einfach, unsere monatlichen Budgetziele einzuhalten und sicherzustellen, dass wir unsere Sparziele jeden Monat erreichen.

Sie können jedoch wöchentlich, zweiwöchentlich oder nach Gehaltsscheck budgetieren. Dies bedeutet, dass Sie abhängig von Ihrer Einkommenshäufigkeit möglicherweise mehr als einmal im Monat zu Ihren sinkenden Fondskonten beitragen.

Unabhängig von Ihrem Budgetierungszyklus ist es wichtig, konsistent zu sein, wie viel Sie zu jedem sinkenden Fonds beitragen und wie oft.

Wenn Sie Hilfe beim Einrichten einer Budgetierungsroutine benötigen, lesen Sie meinen Beitrag zur Verwendung der nullbasierten Budgetierungsmethode

Vergessen Sie nicht, sich Ihren KOSTENLOSEN Tracker für sinkende Gelder zu schnappen! Sehen Sie zu, wie Ihr Geld wächst und Ihre finanziellen Ziele übertrifft!

Abschließende Gedanken zur Kapitalvernichtung von Dave Ramsey

Zu wissen, was Sinking Funds sind und wie man sie verwendet, kann Ihnen helfen, effektiver mit Ihren persönlichen Finanzen zu arbeiten. Sie sind ein effektives strategisches Instrument, das Ihnen hilft, für Ihre Zukunft zu sparen und sich nicht zu verschulden. Sie können Stabilität und Sicherheit bieten und es Ihnen ermöglichen, Ihre finanziellen Ziele zu erreichen.

Sie fragen sich vielleicht, warum es wichtig ist, oder denken, dass dies nur für Menschen ist, die fachkundigen Rat benötigen. Das könnte nicht weiter von der Wahrheit entfernt sein! Nehmen Sie sich etwas Zeit, um diese Tipps zum Verständnis sinkender Fonds durchzulesen, damit Sie wissen, wann sie in Ihrem eigenen Leben Sinn machen könnten.

Fangen Sie an, bewusst mit Ihrem Geld umzugehen. Gehen Sie strategisch mit Ihren Ersparnissen um. Eröffnen Sie selbst ein paar sinkende Fondskonten und sehen Sie zu, wie einfach es ist, selbst die größten Einkäufe bar zu bezahlen!

Häufig gestellte Fragen

Empfehlt Dave Ramsey, Fonds zu versenken?

Dave Ramsey, ein bekannter Experte für persönliche Finanzen, empfiehlt, Geld zu sparen, um Schulden für anstehende Ausgaben zu vermeiden. Statt Kreditkarten zu verwenden, um einen fantastischen Urlaub, monatliche Geburtstagsgeschenke oder Urlaubsausgaben zu bezahlen, empfiehlt er, vorher absichtlich Geld zu sparen diese Kosten sind fällig.

Sollte ich einen sinkenden Fonds für die Altersvorsorge haben?

Sie könnten Rentenkonten wie ein 401(k) oder ein IRA in Betracht ziehen als sinkende Kasse für Ihren Ruhestand. Dies sind viel bessere Optionen für die Altersvorsorge als ein hochverzinsliches Sparkonto.

Wie soll ich meine sinkenden Gelder organisieren und im Auge behalten?

Sie können Ihre monatlichen Ersparnisse für Ihren sinkenden Fonds organisieren, indem Sie für jeden ein separates Konto einrichten. Eine andere Idee ist die Verwendung von Bargeldumschlägen, um Ihre Ersparnisse zu organisieren. Stellen Sie sicher, dass Sie jedem ein Label geben, das angibt, wofür es verwendet wird.

Sie können diese sinkenden Geldkonten mit Sparziel-Trackern oder beliebten Apps wie Mint verfolgen oder Sie brauchen ein Budget . Sobald Sie Ihre Konten mit der App verbunden haben, können Sie sie alle an einem Ort sehen.

Wo finde ich einen sinkenden Fonds-Tracker?

Wenn Sie gerne Dinge aufschreiben und Ihren Fortschritt verfolgen, können Sie einen Sinking Fund Tracker verwenden. Laden Sie den kostenlosen druckbaren Tracker für sinkende Fonds herunter, der auf dieser Seite angeboten wird, oder führen Sie eine Google-Suche durch, um mehrere Tracker für sinkende Fonds zu finden, aus denen Sie auswählen können. Dies ist eine großartige Ressource, um Ihre Ersparnisse für jede sinkende Fondsausgabe zu verfolgen.

Was ist die Formel für sinkende Fonds?

Mit dieser einfachen Formel für sinkende Fonds können Sie bestimmen, wie viel Sie jeden Monat sparen müssen, um ein Sparziel zu erreichen.

Gesamtsparziel ÷ Anzahl Monate zum Sparen =Monatliche Einzahlung sinkender Fonds

Warum wird es ein sinkender Fonds genannt?

Der Begriff „Sinking Fund“ wird seit dem 18. Jahrhundert verwendet, um einen speziellen Fonds zur Tilgung von Staatsschulden zu beschreiben. Im Wesentlichen wurden die Gelder im Fonds verwendet, um die Schulden zu „senken“, bis sie abbezahlt waren.

Obwohl die heute (für persönliche Zwecke) verwendete Bedeutung des sinkenden Fonds für Vermeiden steht Schulden insgesamt, wird dieser Begriff immer noch verwendet, um Geld zu beschreiben, das für einen zukünftigen Kauf beiseite gelegt wird.

Was ist, wenn mein sinkendes Guthaben nicht ausreicht, um eine Ausgabe zu decken?

Manchmal stellen Sie möglicherweise fest, dass Ihr Sparziel die Kosten nicht gedeckt hat. Ein Vorteil mehrerer sinkender Fonds besteht jedoch darin, dass Sie von einem nehmen und zu einem anderen hinzufügen können.

Vielleicht ist Ihre Lebensversicherungsprämie für das nächste Jahr gestiegen, und Ihnen fehlen 100 US-Dollar in Ihrem sinkenden Fonds. Sie könnten diesen Betrag von einem oder einigen anderen Fonds leihen, solange diese Mittel nicht in absehbarer Zeit ausgegeben werden müssen. Stellen Sie nur sicher, dass Sie das ersetzen, was Sie ausgeliehen haben!

Was mache ich mit einem sinkenden Fonds, nachdem ich das Geld verwendet habe?

Sie werden einige sinkende Mittel für einmalige Ausgaben und andere für laufende oder unregelmäßige Ausgaben haben. Für diejenigen, die nur für einen einzigen Kauf benötigt werden, haben Sie ein paar Optionen, nachdem das Geld ausgegeben wurde. Sie können wählen, ob Sie das Konto dauerhaft schließen oder es für einen neuen sinkenden Fonds verwenden möchten.

Je nachdem, in welchem Lebensabschnitt Sie sich befinden, werden Sie unweigerlich sinkende Fonds schließen, die irrelevant werden. Für laufende Ausgaben sollten Sie das verbrauchte Guthaben ersetzen, bis Sie die von Ihnen festgelegte Spargrenze erreicht haben.

Andere Beiträge, die Sie interessieren könnten:

- Die billigste Art zu leben:Die besten Tipps für 2022

- 15 Schriftstellen zur Schuldenfreiheit:Wie man mit Schulden auf Gottes Weise umgeht

- Finanziell gesund:Was es bedeutet und wie man dorthin kommt

- Der Zweck eines Budgets:17 starke Vorteile

- Wie Sie vom Einkommen des letzten Monats leben können (und warum Sie das tun sollten)

- 14 (größtenteils kostenlose) Online-Geldverwaltungstools

- Wie man innerhalb seiner Verhältnisse lebt (und trotzdem zufrieden ist)

- Checkup zur finanziellen Gesundheit:7 Schritte zur Steigerung Ihres finanziellen Wohlbefindens

- Wie man Schulden mit einem DIY-Schuldenmanagementplan entkommt

- Der Nullsummen-Budget-Ressourcenleitfaden

- Der wesentliche Fahrplan für den Ruhestand

- So erstellen Sie auf intelligente Weise persönliche Budgetkategorien

Persönliche Finanzen

- Wie man in Indexfonds investiert:Was sie sind und wie man sie kauft

- Säumige Konten:Was sind sie und wie man sie vermeidet

- Virtuelle Kreditkarten:Was sind sie und wie werden sie verwendet?

- Handelsstopps:Was sind sie, was verursacht sie und wie können sie sich auf Sie auswirken?

- Dividenden:Was sie sind und wie sie funktionieren

- Was sind Staatsanleihen und wie funktionieren sie?

- Anleihen:Was sind sie und wie funktionieren sie?

- Hedgefonds:Eine Definition und wie sie funktionieren

- Sinkende Gelder:Was sie sind und wie man sie verwendet

-

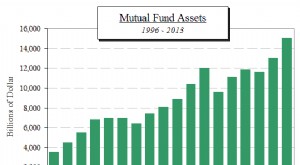

Was sind Investmentfonds und wie funktionieren sie?

Was sind Investmentfonds und wie funktionieren sie? [Dies ist der erste Teil einer Reihe von Indexfonds. Wir werden zunächst den Markt für verwaltete Investmentfonds diskutieren, um eine Vergleichsbasis mit Indexfonds zu bilden. In Teil II, Wir werden ...

-

Was sind Investmentfonds und wie funktionieren sie?

Was sind Investmentfonds und wie funktionieren sie? Sie sind sich nicht sicher, wie Sie anfangen sollen, selbst zu investieren? Wenn Sie Ihr Geld in einen Investmentfonds investieren, gehen Sie nicht allein. Ein Investmentfonds ist ein Unternehmen, d...