Was ist eine nackte Option?

Eine nackte Option ist ein Anlagebegriff, der sich darauf bezieht, dass ein Anleger eine Option verkauft, ohne eine entsprechende Position im zugrunde liegenden Wertpapier der Option zu halten. Der Verkauf von nackten Optionen gilt als risikoreiche Handelspraxis. da der Anleger einem hohen potenziellen Verlust ausgesetzt ist, während nur ein begrenzter Gewinn erzielt wird. Dennoch, Es ist eine Strategie, die von vielen Händlern verwendet wird, da die meisten Optionen als wertlos verfallen. Deswegen, Der Verkauf von Optionen kann eine profitable Strategie sein.

Zusammenfassung

- Eine nackte Option liegt vor, wenn der Optionsverkäufer keine entsprechende Position im Basiswert der Option hält.

- Die Alternative zu einer nackten Option ist eine gedeckte Option. Eine gedeckte Option ist eine Option, die von einem Verkäufer verkauft wird, der eine entsprechende Position im Basiswert hält. Es negiert das Risiko des Verkaufs der Option, begrenzt jedoch den potenziellen Gewinn des Verkäufers im zugrunde liegenden Wertpapier.

- Der Verkauf von nackten Optionen gilt als risikoreiche Handelsstrategie.

Naked Options vs. Covered Options

Wie oben beschrieben, eine nackte Option bezieht sich auf den Verkauf einer Option, wenn der Verkäufer keine entsprechende Position im Basiswert hält. Im Gegensatz, Eine gedeckte Option ist eine Option, die von einem Verkäufer verkauft wird, der eine entsprechende Position im Basiswert hält.

Zum Beispiel, wenn Investor A bereits 100 oder mehr Aktien der Aktie A besitzt, und verkauft dann eine Call-OptionCall-OptionA-Call-Option, allgemein als "Anruf, " ist eine Form eines Derivatkontrakts, der dem Käufer der Call-Option das Recht einräumt, aber nicht die Verpflichtung, eine Aktie oder ein anderes Finanzinstrument zu einem bestimmten Preis – dem Ausübungspreis der Option – innerhalb eines bestimmten Zeitrahmens zu kaufen. am Lager, er soll eine gedeckte Option verkaufen. Der Verkauf einer gedeckten Put-Option setzt voraus, dass der Verkäufer bereits eine Short-Position am Markt aufgebaut hat, indem er 100 oder mehr Aktien der zugrunde liegenden Aktie leerverkauft. Die Anforderung von 100 Aktien besteht darin, dass Standardaktienoptionen Optionen auf 100 Aktien der zugrunde liegenden Aktie sind.

Hält der Optionsverkäufer eine Marktposition von weniger als 100 Aktien, dann wäre sein Optionsverkauf nur teilweise gedeckt. Der Verkauf einer gedeckten Option hebt das Verkaufsrisiko der Option auf, begrenzt jedoch den potenziellen Gewinn des Verkäufers in der zugrunde liegenden Aktie auf den AusübungspreisAusübungspreisDer Ausübungspreis ist der Preis, zu dem der Inhaber der Option die Option zum Kauf oder Verkauf eines zugrunde liegenden Wertpapiers ausüben kann. je nach Option.

Nackter Anruf

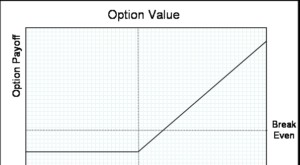

Der Käufer einer Call-Option strebt an, von einem Anstieg des Kurses des Basiswertes der Option zu profitieren. Eine Call-Option verleiht dem Käufer das Recht, vor Ablauf der Option einen bestimmten Betrag des Basiswerts zum Ausübungspreis der Option zu kaufen. Der Käufer zahlt dem Verkäufer der Option einen Preis, der als „Prämie“ bezeichnet wird. Die für den Verkauf der Option erhaltene Prämie ist der maximale potenzielle Gewinn des Optionsverkäufers aus dem Handel.

Beispiel:Aktie A wird zu 45 USD pro Aktie verkauft. Investor A verkauft eine Call-Option auf die Aktie mit einem Ausübungspreis von 50 US-Dollar an Investor B.

- Wenn der Preis der Aktie A bis zum Ablauf der Option unter 50 USD pro Aktie bleibt, und Investor B hält die Option bis zum Verfall, dann profitiert Investor A in Höhe der Prämie, die er für den Verkauf der Option erhalten hat. Anleger B verliert die Prämie, die für den Kauf der Option ausgegeben wurde.

- Wenn der Kurs der Aktie A über 50 USD pro Aktie steigt, dann kann Investor B auf zwei Arten profitieren – entweder durch den Verkauf seiner Option, die im Wert gestiegen wäre oder durch Ausübung seiner Option. Wählt er Letzteres, dann verliert Investor A den Betrag, um den der Aktienkurs über 50 $ liegt, multipliziert mit 100 Aktien, abzüglich der Prämie, die er für die Option erhalten hat.

- Es ist für beide Anleger möglich, zu profitieren. Wenn der Preis der Aktie A vor Ablauf der Option näher auf 50 USD pro Aktie steigt, dann kann Investor B seine Option gewinnbringend an einen Dritten verkaufen. Solange der Aktienkurs vor Ablauf nicht über 50 USD steigt, Investor A, der Optionsverkäufer, noch in Höhe der Optionsprämie profitieren.

Nackter Put

Der Käufer einer Put-Option strebt an, von einem Kursrückgang des Basiswerts der Option zu profitieren. Eine Put-OptionPut-OptionEine Put-Option ist ein Optionskontrakt, der dem Käufer das Recht gibt, aber nicht die Verpflichtung, das zugrunde liegende Wertpapier zu einem bestimmten Preis (auch als Ausübungspreis bekannt) vor oder zu einem vorher festgelegten Verfallsdatum zu verkaufen. Es ist eine der beiden Hauptarten von Optionen, der andere Typ ist eine Call-Option. verleiht dem Käufer das Recht, einen bestimmten Betrag des Basiswerts vor Ablauf der Option zum Ausübungspreis der Option leer zu verkaufen. Genau wie bei einer Call-Option, Der Käufer zahlt dem Verkäufer der Option eine Prämie. Die für den Verkauf der Option erhaltene Prämie ist der maximale potenzielle Gewinn des Optionsverkäufers aus dem Handel.

Beispiel:Aktie A wird zu 50 USD pro Aktie verkauft. Investor A verkauft eine Put-Option auf die Aktie mit einem Ausübungspreis von $45 an Investor B.

- Wenn der Kurs der Aktie A bis zum Ablauf der Option über 45 USD pro Aktie bleibt, und Investor B hält die Option bis zum Verfall, dann profitiert Investor A in Höhe der Prämie, die er für den Verkauf der Option erhalten hat. Anleger B verliert die Prämie, die für den Kauf der Option ausgegeben wurde.

- Wenn der Kurs der Aktie A auf unter 45 USD pro Aktie fällt, dann kann Investor B profitieren, indem er entweder seine Option verkauft, die im Wert gestiegen wäre oder durch Ausübung seiner Option. Wählt er Letzteres, dann verliert Investor A den Betrag, um den der Aktienkurs unter 45 $ liegt, multipliziert mit 100 Aktien, abzüglich der für die Option erhaltenen Prämie.

- Beide Anleger können profitieren, wenn der Kurs der Aktie vor dem Verfall näher auf 45 US-Dollar pro Aktie sinkt. Investor B kann seine Option gewinnbringend verkaufen, und Investor A wird immer noch von der erhaltenen Prämie profitieren, solange der Kurs der Aktie vor Ablauf der Option nicht unter 45 USD fällt.

Mehr Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Wissensdatenbank weiterzuentwickeln, Bitte erkunden Sie die zusätzlichen relevanten Ressourcen unten:

- Leitfaden für den RohstoffhandelLeitfaden für die Geheimnisse des RohstoffhandelsErfolgreiche Rohstoffhändler kennen die Geheimnisse des Rohstoffhandels und unterscheiden zwischen dem Handel verschiedener Arten von Finanzmärkten. Der Handel mit Rohstoffen unterscheidet sich vom Handel mit Aktien.

- Optionen:Calls und PutsOptionen:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen.

- Long- und Short-PositionenLong- und Short-PositionenWenn Sie investieren, Long- und Short-Positionen stellen direktionale Wetten von Anlegern dar, dass ein Wertpapier entweder steigt (bei Long) oder sinkt (bei Short). Beim Handel mit Vermögenswerten, Ein Anleger kann zwei Arten von Positionen eingehen:Long und Short. Ein Anleger kann entweder einen Vermögenswert kaufen (long gehen), oder verkaufen (leer gehen).

- Naked Credit Default SwapsNaked Credit Default SwapsNaked Credit Default Swaps sind Credit Default Swaps-Bestände, die nicht durch einen ausreichenden Betrag des Basiswerts gedeckt sind. Halten einer nackten CDS-Haltung

Investition

-

Was ist Straddle?

Was ist Straddle? Eine Straddle-Strategie ist eine Strategie, bei der gleichzeitig eine Long-Position und eine Short-Position auf ein Wertpapier eingegangen werden. Betrachten Sie das folgende Beispiel:Ein Händler kauf...

-

Was ist der Ausübungspreis?

Was ist der Ausübungspreis? Der Ausübungspreis ist der Preis, zu dem der Inhaber der Option die Option zum Kauf oder Verkauf eines zugrunde liegenden Wertpapiers ausüben kann. abhängig davon, ob sie eine Call-OptionCall-OptionA-...