Was ist Delta?

Delta ist ein Maß für die Risikosensitivität, das bei der Bewertung von Derivaten verwendet wirdDerivateDerivate sind Finanzkontrakte, deren Wert an den Wert eines zugrunde liegenden Vermögenswerts gekoppelt ist. Sie sind komplexe Finanzinstrumente, die sind. Es ist eine der vielen Messgrößen, die mit einer griechischen Option bezeichnet werden. wie die Volatilität oder der Preis des Basiswerts. Die Griechen werden bei der Analyse eines Optionsportfolios und bei der Sensitivitätsanalyse eines Optionsbriefs verwendet. Die Reihe von Risikomaßen, die solche Buchstaben verwenden, werden passenderweise als Griechen bezeichnet. Sie werden oft auch als Risikomaße bezeichnet, HedgeHedgingHedging ist eine Finanzstrategie, die aufgrund der Vorteile, die sie bietet, von Anlegern verstanden und angewendet werden sollte. Als Investition, es schützt die Finanzen einer Person davor, einer riskanten Situation ausgesetzt zu sein, die zu einem Wertverlust führen kann. Parameter, oder Risikosensitivität.

Von den Griechen, Delta ist eine der wichtigsten Metriken. Es vergleicht die Preisänderung eines Derivats mit den Änderungen des Preises des Basiswerts. Zum Beispiel, a LongLong- und Short-PositionenBei Investitionen, Long- und Short-Positionen stellen direktionale Wetten von Anlegern dar, dass ein Wertpapier entweder steigt (bei Long) oder sinkt (bei Short). Beim Handel mit Vermögenswerten, Ein Anleger kann zwei Arten von Positionen eingehen:Long und Short. Ein Anleger kann entweder einen Vermögenswert kaufen (long gehen), oder verkaufen (leer gehen). Call-OptionCall-OptionEine Call-Option, allgemein als "Anruf, " ist eine Form eines Derivatkontrakts, der dem Käufer der Call-Option das Recht einräumt, aber nicht die Verpflichtung, eine Aktie oder ein anderes Finanzinstrument zu einem bestimmten Preis – dem Ausübungspreis der Option – innerhalb eines bestimmten Zeitrahmens zu kaufen. mit einem Delta von 0,30 würde um 0,30 USD steigen, wenn der Preis des Basiswerts um 1 USD steigen würde. Händler beziehen sich oft auf das Sensitivitätsmaß in Basispunkten. Ein Delta von 0,30 kann als „30 Delta“ bezeichnet werden.

Schnelle Zusammenfassung der Punkte

- Delta ist ein Maß für die Risikosensitivität, das bei der Bewertung von Derivaten verwendet wird.

- Das Sensitivitätsmaß entspricht der Veränderung des Derivatwertes im Verhältnis zur Veränderung des Preises des Basiswerts.

- Delta kann für eine Reihe von Zwecken verwendet werden, einschließlich Messrisiko, Exposition, und Absicherung.

Wie interpretiert man Delta?

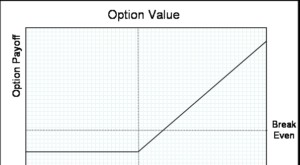

Delta kann man sich als ein Verhältnis vorstellen, das Veränderungen des Derivatpreises und des zugrunde liegenden Vermögenswerts vergleicht. Das Verhältnis kann positiv oder negativ sein, je nachdem, in welche Richtung sich das Derivat in Bezug auf Veränderungen des Basiswerts bewegt. Eine Call-OptionCall-OptionEine Call-Option, allgemein als "Anruf, " ist eine Form eines Derivatkontrakts, der dem Käufer der Call-Option das Recht einräumt, aber nicht die Verpflichtung, eine Aktie oder ein anderes Finanzinstrument zu einem bestimmten Preis – dem Ausübungspreis der Option – innerhalb eines bestimmten Zeitrahmens zu kaufen. im Wert steigen würde, wenn der Basiswert im Preis steigen würde; deshalb, es hat ein positives Delta. Eine Put-OptionPut-OptionEine Put-Option ist ein Optionskontrakt, der dem Käufer das Recht gibt, aber nicht die Verpflichtung, das zugrunde liegende Wertpapier zu einem bestimmten Preis (auch als Ausübungspreis bekannt) vor oder zu einem vorher festgelegten Verfallsdatum zu verkaufen. Es ist eine der beiden Hauptarten von Optionen, der andere Typ ist eine Call-Option. im Wert sinken würde, wenn der Basiswert im Preis steigen würde; deshalb, es hat ein negatives Delta. Für eine Call-Option, der Wert reicht von 0 bis 1, und für eine Put-Option, der Wert reicht von 0 bis -1.

Betrachten wir ein Beispiel für dieses Verhältnis. Angenommen, eine Call-Option hat einen Wert von 10 $. und der Basiswert hat einen Preis von 20 $. Der Preis des zugrunde liegenden Vermögenswerts steigt auf 23 USD, und der Optionswert entspricht, indem er auf $11 erhöht wird. Das Delta ist gleich:($11-$10)/($23-$20) =0,33.

Betrachten wir nun eine Put-Option mit einem Wert von 10 $. Der Basiswert hat einen Preis von 20 USD und sinkt auf 17 USD. Der entsprechende Put-Optionswert erhöht sich auf $11. Das Delta ist hier gleich:($11-$10)/($17-$20) =-0,33.

Eine andere Denkweise über die Metrik ist, dass sie eine Vorstellung davon geben kann, ob eine OptionOptionen:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen. wird am Verfallsdatum im Geld landen. Wenn sich eine Option weiter ins Geld bewegt, der Deltawert wird von 0 weggehen. Für eine Call-OptionCall-OptionA-Call-Option, allgemein als "Anruf, " ist eine Form eines Derivatkontrakts, der dem Käufer der Call-Option das Recht einräumt, aber nicht die Verpflichtung, eine Aktie oder ein anderes Finanzinstrument zu einem bestimmten Preis – dem Ausübungspreis der Option – innerhalb eines bestimmten Zeitrahmens zu kaufen., es wird auf einen Wert von 1 zusteuern. während eine Put-OptionPut-OptionEine Put-Option ist ein Optionskontrakt, der dem Käufer das Recht gibt, aber nicht die Verpflichtung, das zugrunde liegende Wertpapier zu einem bestimmten Preis (auch als Ausübungspreis bekannt) vor oder zu einem vorher festgelegten Verfallsdatum zu verkaufen. Es ist eine der beiden Hauptarten von Optionen, der andere Typ ist eine Call-Option. wird auf einen Wert von -1 zusteuern. Wenn sich die Option weiter aus dem Geld heraus bewegt, der Deltawert geht in Richtung 0.

Das Delta beträgt 0,50, wenn eine Call-Option am Geld ist und -0,5 für eine Put-Option, wenn sie am Geld ist. Dies bedeutet, dass der Ausübungspreis dem Preis des Basiswerts entspricht. Es bedeutet im Wesentlichen, dass eine 50/50-Chance besteht, dass die Option im Geld oder aus dem Geld endet.

Die Delta-Sensitivität wird auch von der Zeit bis zum Ablauf beeinflusst. Je näher die Option am Verfall ist, desto wahrscheinlicher wird die Option in ihrem aktuellen Zustand enden, sei es in, aus, oder am geld. Wenn eine Call-Option im Geld ist, Halten der moneynessOptions-Fallstudie – Long CallUm die komplexe Natur und die Wechselwirkungen zwischen Optionen und dem zugrunde liegenden Vermögenswert zu untersuchen, Wir präsentieren eine Fallstudie zu Optionen. Es ist viel einfacher, konstant zu bleiben, wenn es sich dem Ablauf nähert, der Deltawert nähert sich eins.

Wofür wird Delta verwendet?

Diese Sensitivitätsmessung ist eine der wichtigsten Griechen, die bei der Bewertung von Derivaten verwendet wird. Wie bereits erwähnt, es kann als die Wahrscheinlichkeit angesehen werden, dass eine Option im Geld endet. Es ist sehr wichtig, bei der Bestimmung des Risikos zu berücksichtigen, das man bereit ist, für die Rendite einer Anlage einzugehen. Eine solche Wertbetrachtung kann auch bei der Bewertung von Portfolios verwendet werden. Ein Blick auf das Portfolio-Aggregat-Delta kann helfen, zu bestimmen, wie es sich in Bezug auf Veränderungen des Gesamtmarktes verhält.

Händler können den Sensitivitätswert als den Betrag ihres Engagements in einer Aktie oder dem zugrunde liegenden Vermögenswert betrachten. AnlageklasseEine Anlageklasse ist eine Gruppe ähnlicher Anlageinstrumente. Sie werden in der Regel auf denselben Finanzmärkten gehandelt und unterliegen denselben Regeln und Vorschriften. Je näher der Wert an 1 liegt, desto stärker sind sie dem Basiswert ausgesetzt.

Der Deltawert einer OptionOptionen:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen. kann auch verwendet werden, um festzustellen, ob die Optionen gekauft oder verkauft werden. Steigt der Preis einer Option weniger als das Delta implizieren würde, es könnte bedeuten, dass Händler diese Option in der Nähe des Geldkurses verkaufenBid und AskDer Begriff Geld und Brief bezieht sich auf den besten potenziellen Preis, zu dem Käufer und Verkäufer auf dem Markt bereit sind, Transaktionen zu tätigen. Wenn der Preis höher ist, als das Delta implizieren würde, es könnte bedeuten, dass Händler die Optionen in der Nähe von AskBid und Ask kauften. Der Begriff Bid und Ask bezieht sich auf den besten potenziellen Preis, zu dem Käufer und Verkäufer auf dem Markt bereit sind, Transaktionen zu tätigen. Preis.

Delta kann auch zur Absicherung verwendet werdenHedgingHedging ist eine Finanzstrategie, die aufgrund der Vorteile, die sie bietet, von Anlegern verstanden und verwendet werden sollte. Als Investition, es schützt die Finanzen einer Person davor, einer riskanten Situation ausgesetzt zu sein, die zu einem Wertverlust führen kann. Zwecke. Eine gängige Absicherungsstrategie ist die neutrale Delta-Strategie. Es beinhaltet das Halten einer Reihe von Optionen, die, wenn das Delta insgesamt genommen wird, er ist gleich oder sehr nahe bei 0. Dadurch wird die Preisbewegung der Optionen relativ zum Preis des Basiswerts verringert.

Wie wird Delta berechnet?

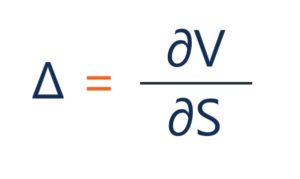

Delta kann in seiner allgemeinen Form dargestellt werden:

Woher:

- ∂ – die erste Ableitung

- V – der Preis der Option (theoretischer Wert)

- S – der Preis des Basiswerts

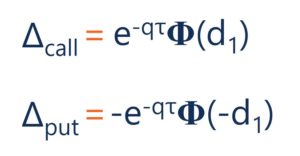

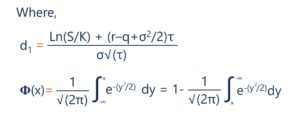

Nach dem Black-Scholes-Modell Delta wird durch die folgende Gleichung berechnet:

Woher:

- S – der Aktienkurs

- K – der Ausübungspreis

- r – der risikofreie Zinssatz

- q – die jährliche Dividendenrendite

- τ – Zeit bis zum Ablauf

- σ – die Volatilität

Zusätzliche Ressourcen

Vielen Dank, dass Sie den Artikel von CFI über Delta gelesen haben. Wenn Sie weitere verwandte Konzepte kennenlernen möchten, Sehen Sie sich die anderen Ressourcen von CFI an:

- OptionsgriechenOptiongriechenOptionsgriechen sind finanzielle Maßzahlen für die Sensitivität des Optionspreises gegenüber den zugrunde liegenden bestimmenden Parametern. wie die Volatilität oder der Preis des Basiswerts. Die Griechen werden bei der Analyse eines Optionsportfolios und bei der Sensitivitätsanalyse einer Option verwendet

- DerivateDerivateDerivate sind Finanzkontrakte, deren Wert an den Wert eines Basiswerts gekoppelt ist. Sie sind komplexe Finanzinstrumente, die

- Options-Fallstudie – Long CallOptions-Fallstudie – Long CallUm die komplexe Natur und die Wechselwirkungen zwischen Optionen und dem zugrunde liegenden Vermögenswert zu untersuchen, Wir präsentieren eine Fallstudie zu Optionen. Es ist viel einfacher zu

- Long- und Short-PositionenLong- und Short-PositionenWenn Sie investieren, Long- und Short-Positionen stellen direktionale Wetten von Anlegern dar, dass ein Wertpapier entweder steigt (bei Long) oder sinkt (bei Short). Beim Handel mit Vermögenswerten, Ein Anleger kann zwei Arten von Positionen eingehen:Long und Short. Ein Anleger kann entweder einen Vermögenswert kaufen (long gehen), oder verkaufen (leer gehen).

Investition

-

Was ist Straddle?

Was ist Straddle? Eine Straddle-Strategie ist eine Strategie, bei der gleichzeitig eine Long-Position und eine Short-Position auf ein Wertpapier eingegangen werden. Betrachten Sie das folgende Beispiel:Ein Händler kauf...

-

Was ist der Ausübungspreis?

Was ist der Ausübungspreis? Der Ausübungspreis ist der Preis, zu dem der Inhaber der Option die Option zum Kauf oder Verkauf eines zugrunde liegenden Wertpapiers ausüben kann. abhängig davon, ob sie eine Call-OptionCall-OptionA-...