Gilt-Fonds liefern hohe Renditen. Sollten Sie in sie investieren?

Gilt-Fonds investieren in Festzinsen, Schaffung von Staatspapieren sowohl des Bundes als auch der Landesregierung. Das gesammelte Geld wird normalerweise für den Bau der Infrastruktur und andere staatliche Ausgaben verwendet.

In diesem Blog, wir suchen zu decken, wie Gilt-Fonds funktionieren, wer sollte in Gilt-Fonds investieren, Faktoren, die für eine Investition in solche Fonds erforderlich sind, und die fünf besten Gilt-Fonds in Indien.

Weiter lesen!

Wie funktionieren Gilt-Fonds?

Wenn die Regierung Geld leihen will, es nähert sich der Reserve Bank of India (RBI). Die RBI, neben der Zentralbank, fungiert auch als Bankier für die Regierung.

Daher, die RBI leiht der Regierung Geld. RBI nimmt Geld von Finanzinstituten wie Banken, Versicherungsgesellschaften, und dergleichen. Sie begibt Staatspapiere gegen das Darlehen. Diese Wertpapiere werden von den Fondsmanagern gezeichnet.

Die Fondsmanager geben diese Wertpapiere bei Fälligkeit zurück und erhalten das Geld mit der Zins-/Kuponzahlung (je nach Fall).

Daher, wenn Sie genau beobachten, bei Giltfonds, die Anlage erfolgt in Staatspapieren. Diese Wertpapiere haben den Staat als Gegenpartei, und daher ist die Sicherheit aufgrund des Länderratings kein Thema.

Ebenfalls, die Renditen dieser Wertpapiere sind vom Zinssatz abhängig, die wiederum von Faktoren wie dem Haushaltsdefizit, Inflation, Marktliquidität, und Geldpolitik.

Wer sollte in diese Fonds investieren?

Da die Instrumente in Gilt-Fonds sehr sicher sind, da der Staat die Gegenpartei ist, Diese Fonds sind für risikoscheue Anleger gedacht, die in erster Linie Kapitalschutz und keinen hohen Kapitalzuwachs suchen.

Im Idealfall, Diese eignen sich für Senioren oder Einzelpersonen, die mit einem kurzfristigen Horizont investieren möchten. Jedoch, Diese Fonds haben in letzter Zeit Renditen erzielt. Fonds wie, Der SBI Magnum Gilt Fund erzielt eine Rendite von bis zu 11 %, was in jedem Fall besser ist als FD oder andere Staatspapiere.

Gilt-Fonds vs. Rentenfonds

Sowohl Gilt- als auch Rentenfonds sehen in ihrem Stil ähnlich aus. aber sie sind es nicht.

Ein Gilt-Fonds investiert nur in Staatspapiere, während ein Rentenfonds in Staatspapiere investieren kann oder nicht. Ebenfalls, Rentenfonds investieren in Unternehmensanleihen, die möglicherweise nicht so sicher sind wie Staatspapiere.

Punkte zum Nachdenken

Bevor Sie eine Anlageentscheidung treffen, ein Anleger sollte auf die folgenden Punkte achten –

1. Risiko mit Gilt-Fonds

Gilt Funds sind in der Regel liquide Instrumente und tragen kein Kreditrisiko.

Jedoch, diese Fonds unterliegen einem Zinsrisiko, was zu einem schwankenden Nettoinventarwert (NAV) führen könnte. Der NAV des Fonds sinkt im Szenario steigender Zinsen.

2. Renditen in vergoldeten Fonds

Die Gilt-Fonds haben gesunde Renditen erwirtschaftet, in der Vergangenheit bis zu 10-12%, die Renditen sind jedoch nicht garantiert und hängen in der Regel vom vorherrschenden Zinssatz ab.

Daher, In Zeiten fallender Zinsen ist es von Vorteil, in solche Fonds zu investieren.

Gilt-Fonds haben eine Kostenquote, die für die Verwaltung solcher Fonds verwendet wird. Diese Kostenquote berücksichtigt das Managerhonorar und andere damit verbundene Kosten.

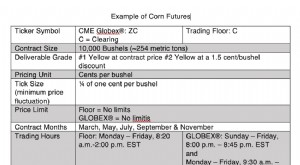

Die vergoldeten Fonds, die Sie in Betracht ziehen können

Bei der Fondsauswahl Sie müssen den Fonds aus verschiedenen Blickwinkeln analysieren. Sie sollten sowohl quantitative als auch qualitative Parameter berücksichtigen, um die besten Fonds zu bestimmen. Die folgende Tabelle stellt die bestvergoldeten Fonds in Indien dar, in die Sie aus Anlagegründen investieren können.

Fazit

Etwas zusammenfassen, Wir können sagen, wenn die genaue Verfolgung des Finanzmarktes nicht Ihr Ding ist, Sie können aufgrund der Sicherheit in Gilt-Fonds investieren. Diese Fonds bleiben von der Aktienvolatilität abgeschirmt.

Viel Spaß beim Investieren!

Haftungsausschluss:Die in diesem Beitrag geäußerten Ansichten sind die des Autors und nicht die von Groww

Investmentfonds-Rechner

SIP-Rechner PPF-Rechner EMI-Rechner Pauschalrechner PF-Rechner EMI-Rechner für Autokredite Renditerechner für Investmentfonds Trinkgeld-Rechner EMI-Rechner für Privatkredite SWP-Rechner HRA-Rechner EMI-Rechner für Eigenheimdarlehen Sukanya Samriddhi Yojana Rechner CAGR-Rechner SBI EMI-Rechner FD-Rechner GST-Rechner EMI-Rechner für SBI-Privatdarlehen RD-Rechner HDFC-EMI-Rechner SBI Eigenheimdarlehen EMI-Rechner NPS-Rechner EMI-Rechner für HDFC-Privatdarlehen SBI PPF-Rechner Einfacher Zinsrechner EMI-Rechner für HDFC-Heimdarlehen SBI RD-Rechner Zinseszinsrechner HDFC FD-Rechner SBI SIP-Rechner Zinsrechner HDFC RD-Rechner SBI FD-Rechner

Öffentliche Investitionsfonds

- Wasserinvestitionen:5 Fonds, die Sie anzapfen sollten

- Sollten Sie in sozial verantwortliche Investmentfonds investieren?

- Warum sollten Sie in Indexfonds investieren? (Und die wichtigsten zu berücksichtigenden Indexfonds)

- 9 Investmentfonds, in die Sie überhaupt NICHT investieren sollten (und in welche Sie investieren sollten)

- Sollte man in MFs basierend auf vergangenen Renditen investieren?

- Was sind quantenbasierte Investmentfonds? Sollten Sie in sie investieren?

- Sind Ihre Schuldenfonds in Schwierigkeiten? Sollten Sie Ihre Investition beenden?

- Wie viel von Ihrem Gehalt sollten Sie in Investmentfonds investieren?

- Sollten Sie in einen Bullenmarkt investieren? Was tun, wenn der Markt hoch ist

-

Die 5 besten Investmentfonds, die Sie für 1 Jahr investieren sollten – 2019

Die 5 besten Investmentfonds, die Sie für 1 Jahr investieren sollten – 2019 Die Märkte waren letztes Jahr turbulent, da die Makrofaktoren durcheinander gerieten. Indien musste die Hauptlast der Handelskriege tragen, Ölpreise, Tariferhöhungen, NBFC-Krise und was nicht. Der A...

-

Warum sollten Sie in Aktienfonds investieren?

Warum sollten Sie in Aktienfonds investieren? Nach dem Blockbuster-Jahr 2017, diese Frage zu stellen wurde fast irrelevant. Aber in den letzten Monaten und steigenden Anzeichen von Volatilität haben Privatanleger gezwungen, zu überdenken, ob sie ...