ETF vs. Indexfonds:Was Sie wählen sollten

Auf den ersten Blick, Es scheint keinen großen Unterschied zwischen ETFs und Indexfonds zu geben. Letztendlich, Beides sind Bündel von Wertpapieren, die die Wertentwicklung dieser Vermögenswerte an einem börsennotierten Markt abbilden. rechts? Brunnen, irgendwie.

Was sind Indexfonds und ETFs?

Bevor wir tiefer in die Besonderheiten eintauchen können, wie sich ein ETF von Indexfonds im Allgemeinen unterscheidet, Lassen Sie uns einen Schritt zurücktreten und einen kurzen Auffrischungskurs darüber machen, was diese Begriffe tatsächlich bedeuten. Ein ETF steht für Exchange Traded Fund und bezieht sich auf einen Investmentfonds, mit dem Sie einen großen Korb einzelner Aktien oder Anleihen in einem Kauf kaufen können. Eine gute Möglichkeit, sich einen ETF vorzustellen, besteht darin, sich einen Korb voller Aktien vorzustellen, Fesseln, und eine Vielzahl anderer Vermögenswerte, in die Sie möglicherweise investieren möchten. ETFs werden oft als budgetfreundliches Anlageinstrument angesehen, da sie in der Regel viel billiger sind als ihre teureren Cousins. der Investmentfonds.

Vermehren Sie Wohlstand mit Menschen + Technologie. Wealthsimple Invest ist automatisiertes Investieren, das von echten Menschen betrieben wird, um Sie zu beraten. Jetzt loslegen.

Anstatt von einem Human Fund Manager verwaltet zu werden, der oft Dinge wie ein Gehalt und Provisionen für Trades verlangt, ETFs sind in der Regel mit einem Algorithmus programmiert, der einfach einen ganzen Wirtschaftssektor oder Index abbildet. wie der S&P 500 oder der US-Anleihenmarkt (daher fungieren sie als eine Art Indexfonds).

Indexfonds, wie der Name schon sagt, sind Fonds, die als Miniaturkopie eines etablierten Marktindex fungieren, wie der S&P 500 oder der Dow Jones Industrial Average. Zum Beispiel, wenn ein Indexfonds den S&P 500 nachbildet, dann enthält dieser Fonds Bruchteile aller an diesem Markt notierten Unternehmen, und wird mit der Leistung dieses Marktes nachverfolgen. Durch den Kauf eines Indexfonds, Sie kaufen einen kleinen Teil des gesamten Marktes.

Und ähnlich wie bei ETFs, Indexfonds werden in der Regel passiv verwaltet:Da sie die Wertentwicklung des Marktes widerspiegeln, es geht Ihnen nicht darum, den Markt zu schlagen, oder die Auswahl von „Gewinnern“, die das jährliche Wachstum des Marktes übertreffen. Du fährst nur entlang, vom langfristigen Wachstum des Marktes zu profitieren und sich die aufwendige Recherche und Auswahl einzelner Aktien zu ersparen.

Wenn ETFs also im Grunde eine Art Indexfonds sind, was ist der unterschied zwischen den beiden? Brunnen, weiter lesen…

Der Unterschied zwischen Indexfonds und ETFs

Sowohl Indexfonds als auch ETFs zielen im Wesentlichen darauf ab, einen bestimmten Markt abzubilden, und werden im Gegensatz zu den meisten Investmentfonds normalerweise nicht aktiv verwaltet, was bedeutet, dass sie nicht mit so hohen Gebühren verbunden sind. da ein Manager nicht so aktiv involviert ist.

Arten von Vermögenswerten, in die Sie investieren können

Ein wesentlicher Unterschied zwischen ETFs und Indexfonds besteht jedoch darin, dass Indexfonds zwar immer an einen bestimmten Markt gebunden sind, ETFs können eine Vielzahl von Vermögenswerten bündeln – sogar Wertpapiere wie Gold, oder erneuerbare Energien, oder Immobilien, oder Branchen auf internationalen Märkten.

Bei klassischen Indexfonds jedoch, Sie verfolgen lediglich die Performance eines bestimmten Marktes, die alle Unternehmen auf diesem Markt umfasst. Wenn Sie sich also mehr auf Energie konzentrieren möchten, aber einen Indexfonds haben, der den S&P 500 abbildet, dann investieren Sie automatisch in alle Unternehmen in diesem Markt, unabhängig davon, ob Sie wirklich daran interessiert sind.

Handelszeiten

Ein weiterer Unterschied besteht darin, dass Exchange Traded Funds wie Aktien gehandelt werden. Dies bedeutet, dass Anleger den ganzen Tag über Aktien handeln können. Indexfonds, auf der anderen Seite, nur einmal am Tag handeln, nach Marktschluss, das ist, wenn ihr Preis festgelegt wird. Es gibt also etwas weniger Flexibilität, wann Sie Aktien kaufen oder verkaufen können.

Investitionsmindest- und Gesamtkosten

Indexfonds – wie Investmentfonds – haben in der Regel ein ziemlich hohes Investitionsminimum, Das bedeutet, dass sie für unerfahrene Investoren, die nicht viel Startkapital haben, nur herumsitzen ziemlich unerschwinglich sein können. ETFs, auf der anderen Seite, neigen dazu, niedrige bis keine Mindestinvestitionen zu haben.

Und obwohl beide Fonds aufgrund ihres inhärenten passiven Anlagestils tendenziell als budgetfreundlicher gelten als Investmentfonds, Indexfonds können im Vergleich zu ETFs immer noch höhere Verwaltungsgebühren haben, obwohl Sie beim Handel mit Indexfonds in der Regel keine Transaktionskosten oder Provisionen zahlen müssen.

Auswahl zwischen Indexfonds und ETFs

Wir haben einige Unterschiede zwischen den beiden behandelt, aber welchen soll man wählen? Es gibt keine einfache Antwort. Es hängt alles davon ab, was Ihre Anlageziele sind, was Sie gerne riskieren und ausgeben, und wie Ihre aktuelle finanzielle Situation ist.

Indexfonds können ein attraktiver Weg für erstmalige, belebt, und vorsichtige Anleger sowie diejenigen mit einem begrenzten Budget, um mit ihrer Investitionsreise zu beginnen. Aber Investieren ist keine Einheitssache, und Indexfonds weisen bestimmte Merkmale auf, die möglicherweise nicht zu Ihren Zielen passen.

Vorteile von Indexfonds

-

Barrierefreiheit. Im Gegensatz zu bestimmten Investmentfonds, die Recherchen und einen teuren Fondsmanager oder Finanzberater erfordern, ein Indexfonds ermöglicht Ihnen die einfache Teilnahme an einem Markt Ihrer Wahl, und nimmt Ihnen die Kopfschmerzen, die sich daraus ergeben, dass Sie sich für die Aktie entscheiden müssen, die Ihrer Meinung nach am besten abschneidet.

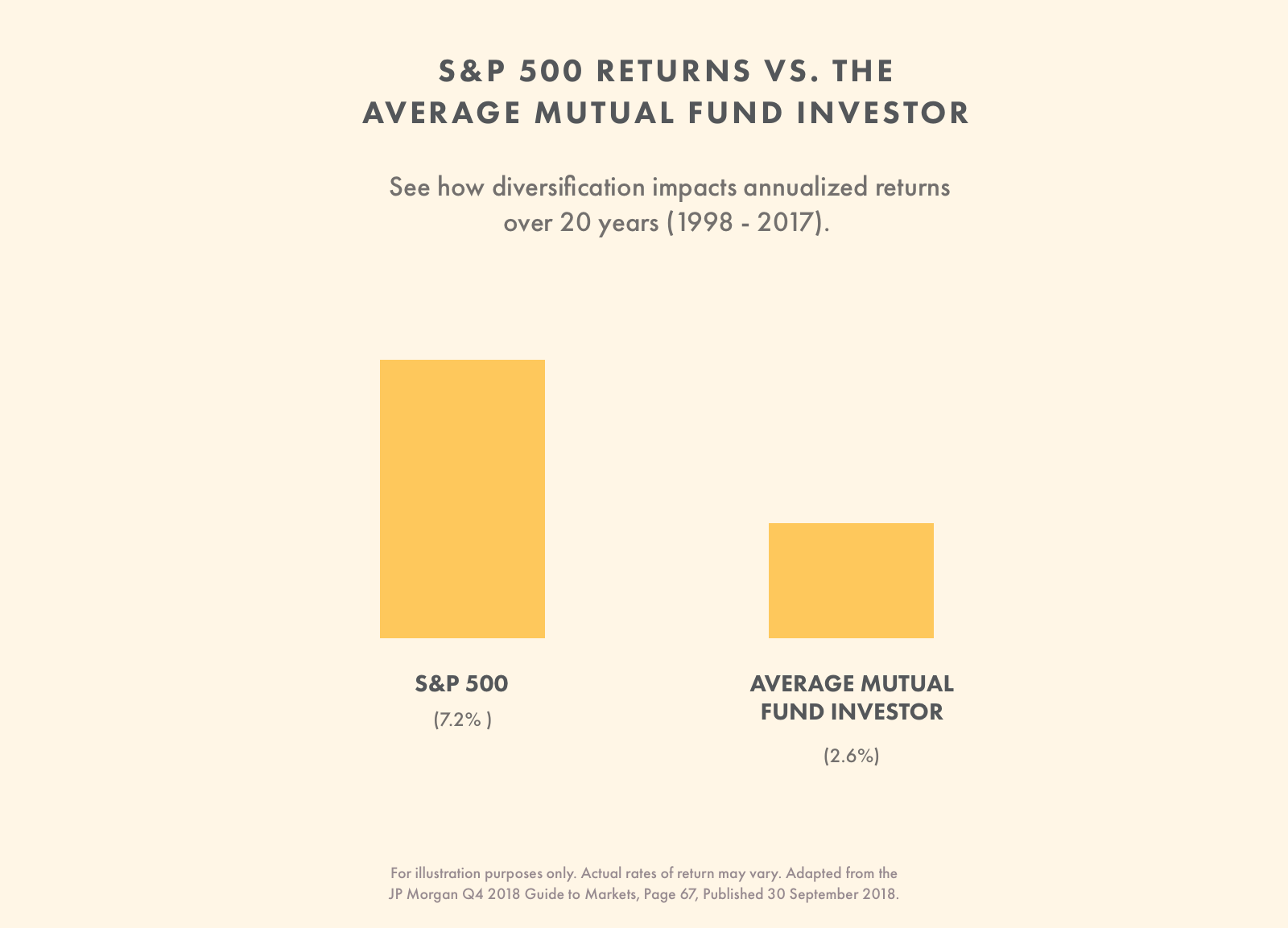

Durch die Anlage in Indexfonds, Sie wählen eine passive Anlagestrategie, die einfach den Markt widerspiegelt, anstatt ständig zu versuchen, ihn zu schlagen. Die Tatsache, dass ETFs nicht versuchen, einen Markt zu schlagen, könnte seine Vorteile haben:Eine Studie von S&P Dow Jones Indices aus dem Jahr 2016 ergab, dass in den letzten 15 Jahren 92,15% der Large-Cap-Manager, 95,4% der Mid-Cap-Manager, und 93,21 % der Small-Cap-Manager verfehlten ihre jeweiligen Benchmarks. Einige schlagen vor, dass eine Strategie, die Marktindizes widerspiegelt, anstatt zu versuchen, sie zu schlagen, zu konsistenteren langfristigen Ergebnissen führen kann. Das macht Indexfonds zu einer attraktiven Wahl für Anleger, die keine Zeit haben, Geld, oder Energie, um einen Fondsmanager zu bezahlen und spezielle Unternehmen zu recherchieren.

-

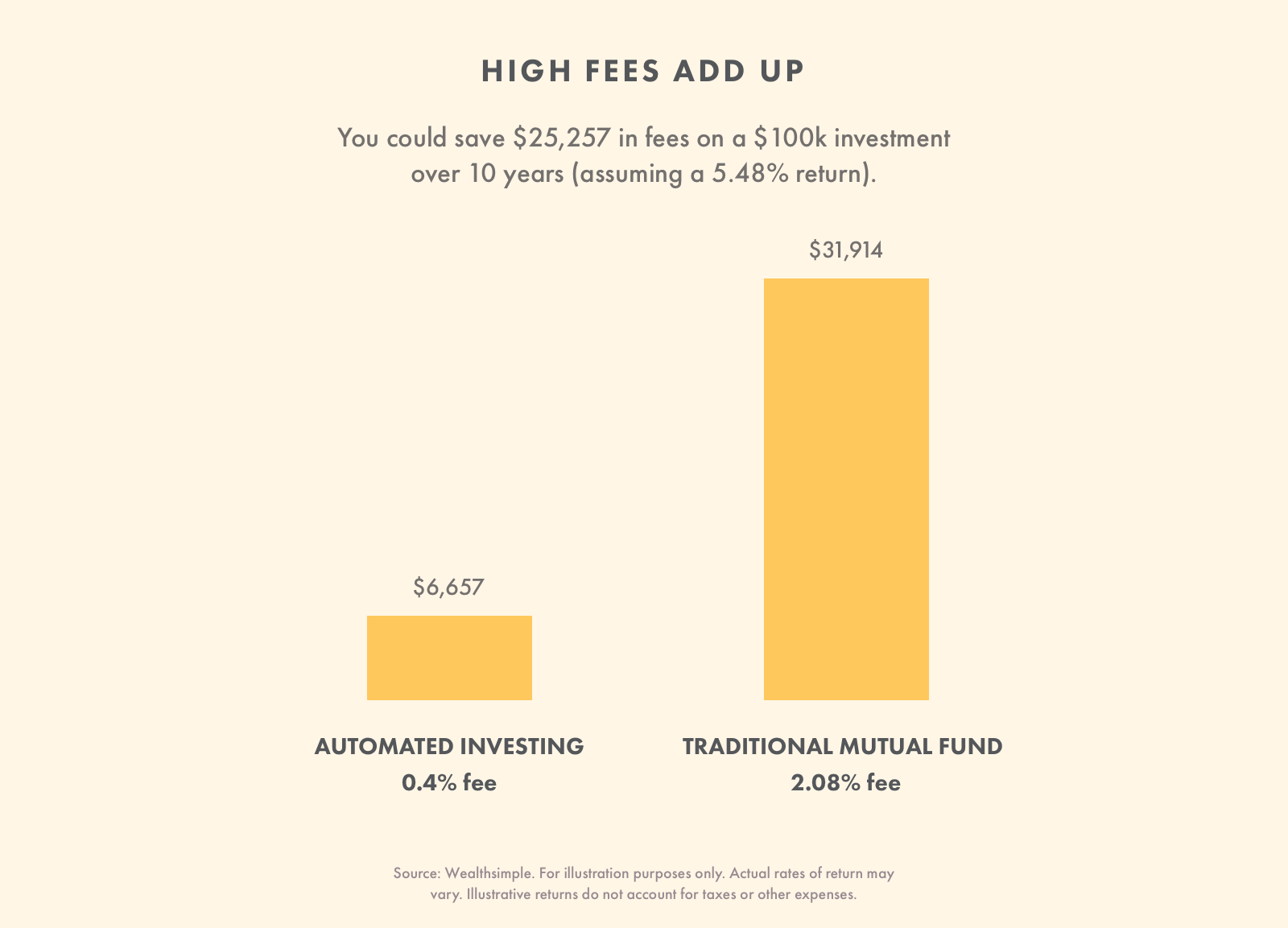

Niedrige Kosten. Gerade im Vergleich zu traditionellen Investmentfonds Indexfonds haben in der Regel viel niedrigere Gebühren. Wie wir erwähnt haben, kein aktives Managen bedeutet weniger Jahresgebühren, und niedrige bis keine Handelskommissionen. Also normalerweise, Die Führung eines Portfolios von Indexfonds wird Ihnen normalerweise 0,05% bis 0,25% jährlich kosten. während aktiv verwaltete Fonds 1% bis 2% berechnen können.

Nachteile von Indexfonds

-

Geringe Flexibilität. Für einen Anleger, der gerne mitbestimmen möchte, wohin sein Geld geht oder der gerne mit verschiedenen Arten von Vermögenswerten experimentiert, ein Indexfonds kann eine echte Enttäuschung sein. Eine der Eigenschaften von Indexfonds, die sie für passive Anleger so attraktiv macht, kann sie auch für Anleger ziemlich frustrierend machen, die mehr Kontrolle darüber haben möchten, was Unternehmen tun und es nicht in ihr Portfolio schaffen. Für einen Investor, der in einen neuen Sektor wie Kryptowährung investieren möchte, an einen Index gebunden zu sein, kann sich einschränkend anfühlen. Ähnlich, wenn es Unternehmen im Index gibt, mit deren Geschäftspraktiken Sie nicht einverstanden sind, Es gibt nicht viel, was Sie dagegen tun können, wenn Sie sich an Indexfonds halten.

-

Geringe Belohnung. Indexfonds gelten normalerweise als eher risikoarm im Vergleich zur Auswahl von Aktien, von denen Sie glauben, dass sie den Markt schlagen werden. Dies gilt insbesondere, wenn Sie über längere Zeit an Indexfonds festhalten, um unvermeidliche Markteinbrüche zu überstehen. Jedoch, das bedeutet auch, dass Sie den nächsten Apple so schnell nicht entdecken werden, weil die Unternehmen in einem Index eher etabliert sind, beständigen Unternehmen mit einer Bilanz von stetigen, wenn bescheiden, Wachstum.

ETFs haben zwei große Vorteile:niedrige Kosten und flexible Diversifikation. Seit dem Kauf eines ETFs mit Dutzenden, wenn nicht Hunderte, von Aktien, Wenn Sie in einen ETF investieren, wird Ihre Investition automatisch über den Kauf einer Aktie verteilt und Sie erhalten einen natürlichen Schutz, der Ihre Investition vor Marktvolatilität abfedert.

Vorteile von ETFs

-

Niedrigere Gebühren. Da ETFs in der Regel passiv verwaltet werden, sie haben tendenziell niedrigere Verwaltungskostenquoten und niedrige Mindestinvestitionen. Dies macht sie für Neulinge und Budgetbewusste sehr zugänglich.

-

Super für Anfänger. Da ETFs aufgrund ihrer geringen Kosten die erste Wahl für Robo-Advisor sind, risikoarme Strategie, Anfänger können mit ETFs beginnen und haben die Möglichkeit, Zugang zu mehr Märkten und Anlagetypen in einem kostengünstigen Umfeld zu erhalten, das auf Ihre Risikobereitschaft abgestimmt ist.

Robo-Advisor arbeiten mit einem Algorithmus, der basierend auf bestimmten von Ihnen bereitgestellten Informationen ein ausgewogenes und diversifiziertes Portfolio für Sie entwickelt. und automatisiert sogar regelmäßige Anlageeinlagen, um sicherzustellen, dass Ihr Geld weiter wächst. Abgesehen davon, dass diese ganze Investitionssache super einfach ist, es stellt auch sicher, dass Sie an verschiedenen Märkten partizipieren können, indem Sie automatisch in eine Vielzahl von ETFs investieren, und auch Ihr Portfolio automatisch neu ausbalancieren, wenn sich etwas ändert. Es ist, als hätte man einen persönlichen Fondsmanager, zu einem Bruchteil der Kosten.

Nachteile von ETFs

-

Möglicherweise mehr Transaktionskosten. Je nachdem, wie Sie in ETFs investieren möchten, Sie könnten mit höheren Transaktionskosten und Kommissionierungsgebühren konfrontiert werden, da ETFs den ganzen Tag wie Aktien gehandelt werden. Jedoch, Hier können Sie mit Robo-Advisor-Investitionen wirklich Geld sparen. Einige Robo-Advisor berechnen keine Provision, geringe bis keine Transaktionskosten haben, und kein Kontominimum. Diese Faktoren können wirklich einen Unterschied machen, wenn Sie Ihre Kosten niedrig halten.

-

Nicht förderlich für kurzfristige Strategien. Da ETFs in der Regel darauf abzielen, Märkte zu spiegeln, Sie werden weniger Vorteile sehen, wenn Sie Vermögenswerte nur für kurze Zeit halten, wie fünf Jahre oder weniger. Das macht Sie auch anfälliger für Marktschwankungen. Wenn Sie in kürzerer Zeit auf Ihr Geld zugreifen möchten, dann ist so etwas wie ein hochverzinsliches Sparkonto möglicherweise besser geeignet.

Fazit:Wenn Sie mehr Flexibilität und die Möglichkeit suchen, freier zu wählen, in welche Arten von Vermögenswerten Sie investieren möchten, dann könnten ETFs für Sie attraktiver sein. Konservativere oder vorsichtigere Anleger bevorzugen möglicherweise Indexfonds gegenüber ETFs, während Anleger, die von einem Engagement in mehr Arten von Vermögenswerten profitieren oder während des Handelstages von Echtzeitkursen profitieren möchten, ETFs bevorzugen. Letzten Endes, Alles hängt von persönlichen Vorlieben und finanziellen Zielen ab.

Wealthsimple Invest ist eine automatisierte Möglichkeit, Ihr Geld wie die erfahrensten Anleger der Welt zu vermehren. Legen Sie los und wir erstellen Ihnen in wenigen Minuten ein personalisiertes Anlageportfolio.

Investition

- Was ist ein Indexfonds?

- So diversifizieren Sie mit Indexfonds

- Indexfonds

- Tracker-Fonds

- 3 Vorteile von Index-Publikumsfonds

- Aktiv verwalteter ETF oder Investmentfonds?

- ETF oder Investmentfonds:Welchen sollten Sie wählen?

- Abgrenzung des ETF von traditionellen Indexfonds

- ETF vs. Investmentfonds:Was ist der Unterschied?

-

Exchange Traded Fund (ETF) erklärt

Exchange Traded Fund (ETF) erklärt Exchange Traded Funds (ETFs) sind ein Anlageinstrument, das sowohl neue als auch erfahrene Anleger nutzen, um ihr Vermögen zu vergrößern. ETFs gibt es zwar schon seit den 1990er Jahren, Sie verzeichne...

-

Ein Anfängerleitfaden für Indexfonds

Ein Anfängerleitfaden für Indexfonds Vielleicht haben Sie von einem Freund von Indexfonds gehört, aus dem Fernsehen, in einem Podcast, oder sogar im Internet. Jedoch, Sie wissen möglicherweise nicht genau, was sie sind oder wie sie Ihnen...