effektiver Jahreszins vs. APY:Definitionen und Hauptunterschiede

Zinssätze können einen großen Einfluss auf Ihre Finanzen haben. Es ist besonders wichtig, den Unterschied zwischen einem effektiven Jahreszins und einem APY zu verstehen. Obwohl nur ein Buchstabe voneinander entfernt, haben diese beiden Begriffe sehr unterschiedliche Auswirkungen auf Ihre Finanzen.

Werfen wir einen genaueren Blick auf APY vs. APR, um zu sehen, warum diese Begriffe so wichtig sind.

Was sind APR und APY?

Beide Begriffe klingen ähnlich. Bevor wir uns ansehen, wie sie auf Zinssätze angewendet werden, werfen wir einen Blick darauf, was diese Begriffe bedeuten und wie sie verwendet werden.

Jahresprozentsatz (APR)

Effektiver Jahreszins oder APR ist ein Begriff, der verwendet wird, um den Zinssatz zu beschreiben, der dem Kreditnehmer in Rechnung gestellt oder an einen Investor ausgezahlt wird. Sie werden normalerweise als Prozentsatz angezeigt, der die jährlichen Kosten über die Laufzeit Ihres Darlehens darstellt.

Der effektive Jahreszins beinhaltet auch alle zusätzlichen Kosten oder Gebühren, die mit Ihrem Darlehen oder Ihrer Investition verbunden sind. Wie in berechnet es den Prozentsatz des jährlich gezahlten Kapitals, indem Faktoren wie monatliche Zahlungen berücksichtigt werden. Zinseszinsen innerhalb eines bestimmten Jahres werden jedoch nicht berücksichtigt.

Zu den Produkten, die tendenziell den effektiven Jahreszins verwenden, gehören:

- Private Studentendarlehen

- Studiendarlehen refinanzieren

- Hypotheken- oder Privatdarlehen

- Kreditkarten

- Autokredite

Der effektive Jahreszins ist eine nützliche Zahl, da Sie ihn leicht verwenden können, um die Zinssätze mit anderen Kreditgebern zu vergleichen.

Prozentualer Jahresertrag (APY)

Die jährliche prozentuale Rendite oder APY bezieht sich auch auf den Geld- oder Zinsbetrag, der auf jährlicher Basis verdient (oder gezahlt wird, wenn es sich um ein Darlehen handelt) nach Berücksichtigung der Zinseszinsen (mehr dazu weiter unten). Im Allgemeinen wird APY sowohl für Anlageprodukte als auch für Einlagenkonten beworben.

Zu diesen Arten von Konten gehören:

- Einlagenzertifikate

- Giro- und Sparkonten

- IRA

- Geldmarktkonten

Wenn Sie ein Anlage- oder Einlagenkonto eröffnen, verwenden Banken oder Kreditgenossenschaften Ihre Einlagen normalerweise, um Kredite an andere Kunden zu vergeben. Als Anreiz bieten Finanzinstitute Verbrauchern mit offenen Konten Geld an – insbesondere einen auf Ihr Konto eingezahlten APY.

Was ist der Unterschied zwischen APR und APY?

Wenn Sie APR vs. APY betrachten, besteht ein großer Unterschied darin, ob Sie Zinsen zahlen oder Zinsen verdienen. Typischerweise werden effektive Jahreszinsen verwendet, um Kreditnehmern zu zeigen, wie viel der Kredit kosten wird. Aber APYs zeigen Sparern und Anlegern, wie viel sie mit dem Konto verdienen können.

Der andere wichtige Unterschied ist, wie Zinseszinsen für APY vs. APR berücksichtigt werden. Hier ist ein genauerer Blick darauf, wie sich der Zinseszins auf diese Kennzahlen auswirkt.

Wie der Zinseszins den effektiven Jahreszins vs. APY

Beide Begriffe beziehen sich auf Zinssätze, aber ein wesentlicher Unterschied zwischen APR und APY besteht darin, ob Zinseszinsen berücksichtigt werden (Spoiler-Alarm:APY tut es, aber APR nicht). APR berechnet nur einfache Zinsen – Sie multiplizieren den täglichen Zinssatz mit der Anzahl der Tage zwischen den Zahlungen.

APY ist der Zinsertrag nach Berücksichtigung des Zinseszinses – Zinsertrag auf den Kapitalbetrag zusätzlich zu den bereits angesammelten Zinsen.

Bei der Recherche nach Finanzprodukten werden Sie feststellen, dass verschiedene dazu neigen, entweder den effektiven Jahreszins oder den effektiven Jahreszins zu vermarkten. Das liegt daran, dass es die Verbraucher dazu ermutigt, Konten zu eröffnen, indem es einen Zinssatz höher oder niedriger aussehen lässt.

Zum Beispiel zeigen Ihnen Kreditgeber normalerweise die Zinsen, die Sie im effektiven Jahreszins zahlen, weil es so aussieht, als ob Ihnen nicht so viel berechnet wird. Vergleichen Sie dies mit Anlageprodukten, bei denen APY tendenziell beworben wird, weil es so aussieht, als würden Sie mehr Zinsen verdienen.

Obwohl keine Methode richtig oder falsch ist, ist es wichtig, dass Sie genaue Vergleiche anstellen, bevor Sie bei Produkten in den sauren Apfel beißen. Vergleichen Sie dazu die gleichen Zinssätze – ob APR oder APY.

Wie berechnen Sie den effektiven Jahreszins vs. APY?

Wenn Sie aufschlüsseln, wie APR und APY berechnet werden, können Sie besser verstehen, wie jede Metrik Zinsen berücksichtigt. Zeit zum Rechnen!

APR-Berechnung

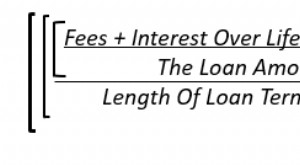

Sie können den effektiven Jahreszins berechnen, indem Sie den Periodenzinssatz mit der Anzahl der Tage der Kreditlaufzeit multiplizieren:

APR =([über die Laufzeit des Darlehens gezahlte Gebühren und Zinsen ÷ Hauptdarlehensbetrag] ÷ Anzahl der Tage Ihrer Darlehenslaufzeit) x 365 x 100

Nehmen wir an, Sie nehmen einen Privatkredit über 15.000 $ auf. Sie zahlen einen Zinssatz von 12 %, der jährlich verzinst wird, über die Laufzeit des Darlehens mit einer Abschlussgebühr von 600 $ für 5 Jahre (oder 1.825 Tage). Bei einer monatlichen Zahlung von 333,67 $ funktioniert die Berechnung so:

(([$600 + $5.020] ÷ $15.000) ÷ 1.825) x 365 x 100 =7,49 %

Das bedeutet, dass Ihr effektiver Jahreszins 7,49 % beträgt.

Denken Sie daran, dass Sie während der Laufzeit Ihres Darlehens weniger Zinsen und mehr für Ihr Kapital zahlen.

P>

APY-Berechnung

Denken Sie daran, dass bei der Berechnung des APY der Zinseszins berücksichtigt werden muss, sodass die Formel etwas komplexer aussehen kann:

APY =(1 + (Zinssatz / n)) n - 1

Hier entspricht n der Anzahl der Zinsperioden in einem Jahr (12 für monatlich, 365 für täglich).

Beispiel:Sie eröffnen ein Sparkonto und zahlen 10.000 $ mit einem Zinssatz von 1,5 % ein.

So berechnen Sie den APY, wenn die Zinsen monatlich verzinst werden:

(1 + (0,015/ 12)) 12 – 1 =1,51 %

Das bedeutet, dass Ihr Zinssatz effektiv 1,51 % beträgt.

Überlegungen beim Vergleich von APY und effektivem Jahreszins

APRs und APYs haben einen großen Einfluss auf Ihre Kreditprodukte und Investitionen. Denken Sie beim Vergleich von APYs und APRs an diese Tipps.

- Vergleichen Sie den gleichen Zinssatz. Es ist wichtig, Äpfel mit Äpfeln zu vergleichen. Wenn Sie beginnen, APRs mit APYs zu vergleichen, können Sie die Vorzüge eines bestimmten Finanzprodukts nicht genau vergleichen.

- Bestimmen Sie, wie oft die Zinsen verzinst werden. Der Zinseszins hat einen großen Einfluss auf Ihre Ersparnisse. Häufiger ist der Zinseszins zugunsten des Sparers. Aber Zinseszinsen sind oft keine gute Sache, wenn es um Kreditprodukte geht.

- Berücksichtigen Sie, wie APRs und APYs zwischen Konten und Produkten variieren. Der APR oder APY, den Sie erwarten können, variiert je nach Finanzprodukt erheblich. Beispielsweise sind die effektiven Jahreszinsen für einen Barvorschuss oft viel höher als die effektiven Jahreszinsen für normale Kreditkartenausgaben. Darüber hinaus sind ertragsstarke Sparkonten dafür bekannt, viel höhere APYs anzubieten als ein traditionelles Sparkonto.

Das Endergebnis

Beim Kauf von Kreditprodukten oder Anlagemöglichkeiten ist es gut zu wissen, wie APR und APY funktionieren. Wenn Sie eine Hypothek aufnehmen, sollten Sie die effektiven Jahreszinsen vergleichen, um den besten Zinssatz zu finden. Bereit, ins Wohneigentum einzutauchen? Lassen Sie sich noch heute von unserem Team eine Hypothek genehmigen.

Persönliche Finanzen

- Kurze Interessendefinition und Verwendungen

- APR vs. APY:Was ist der Unterschied?

- Jährlicher Prozentsatz (APR)

- 12 große Unterschiede zwischen einer reichen und einer armen Denkweise

- APR vs. APY:Was ist der Unterschied?

- Future Value (FV):Was es ist und wie man es berechnet

- Was ist APY und wie wird es berechnet?

- Kryptowährung vs. Aktien:Hauptunterschiede

- Privatkredit vs. Kreditkarte:Hauptunterschiede

-

Was ist APY und was bedeutet es für Ihre Ersparnisse?

Was ist APY und was bedeutet es für Ihre Ersparnisse? Ist Ihnen aufgefallen, dass Banken ihre „APYs“ angeben, und haben Sie sich gefragt, was das bedeutet? APY steht für jährliche prozentuale Rendite. Banken sind verpflichtet, diesen Zinssatz für ihre Ei...

-

Zinseszinsrechner und Definition

Zinseszinsrechner und Definition Sparen für ein großes Ziel wie den Ruhestand kann sich überwältigend anfühlen. Mit knappen Budgets und viel Zeit, um die Dose auf die sprichwörtliche Straße zu treten, ist das Sparen für ihre goldenen...