Was ist die ungedeckte Zinsparität (UIRP)?

Die ungedeckte Zinsparität (UIRP) ist eine Finanztheorie, die postuliert, dass die Differenz der Nominalzinssätze zwischen zwei Ländern gleich den relativen Wechselkursänderungen im selben Zeitraum ist. Es ist einer Wirtschaftstheorie namens „Gesetz des einen Preises (LOOP) Gesetz des einen Preises (LOOP) Das Gesetz des einen Preises (manchmal auch als LOOP bezeichnet) sehr ähnlich verschiedene Märkte.“ Ähnlich ist es in dem Sinne, dass die UIRP auch behauptet, dass der Preis einer identischen Ware, Finanzielle Sicherheit, usw. überall auf der Welt den gleichen Preis haben sollten, wenn die Wechselkurse berücksichtigt werden, unabhängig von seinem Standort auf der Welt.

Die ungedeckte Zinsparität stellt sicher, dass ein Anleger keine Überrendite durch relative Veränderungen oder Wechselkursunterschiede erzielt. Dies geschieht unter der Annahme, dass das Land mit dem höheren Zinssatz eine Abwertung seines Landeswährungswerts gegenüber dem Fremdwährungswert mit dem niedrigeren Zinssatz erleidet.

Zusammenfassung

- Die ungedeckte Zinsparität (UIRP) ist eine Finanztheorie, die postuliert, dass die Differenz der Nominalzinssätze zwischen zwei Ländern den relativen Wechselkursänderungen im selben Zeitraum entspricht.

- Ohne Zinsparität, Für Banken und Investoren wäre es sehr einfach, Währungsunterschiede auszunutzen und Gewinne zu erzielen.

- Die UIRP geht davon aus, dass das Land mit dem höheren Zinssatz eine Abwertung seines Landeswährungswerts gegenüber dem Fremdwährungswert mit dem niedrigeren Zinssatz erfährt.

Formel für die ungedeckte Zinsparität (UIRP)

Woher:

- E T [e Stelle (t + k)] ist der Erwartungswert des Kassakurses

- e Stelle (t + k) , k Perioden ab jetzt. Keine Arbitrage schreibt vor, dass dieser dem Devisenterminkurs zum Zeitpunkt t . entsprechen muss

- k ist die Anzahl der Perioden in der Zukunft vom Zeitpunkt t

- e Stelle (T) ist der aktuelle Kassakurs

- ich Inländisch ist der Zinssatz im betrachteten Land/der jeweiligen Währung

- ich Ausländisch ist der Zinssatz in einem anderen betrachteten Land/einer anderen Währung. In der oben erwähnten Gleichung der ungedeckten Zinsparität gilt der Devisenterminkurs ist der Devisenterminkurs. Sie sind bei Banken und Devisenhändlern erhältlich.

Annahmen der UIRP

- Kapitalmobilität im Markt t:Die ungedeckte Zinsparität setzt eine vollkommene Kapitalmobilität im Markt voraus.

- Nicht-Arbitrage-Bedingung :UIRP folgt einer No-Arbitrage-Bedingung in der UIRP-Gleichung. Wenn die Bedingung verletzt wird, eine risikolose Rendite besteht, und eine Gelegenheit, einen risikofreien Gewinn zu erzielen, entfaltet sich.

Einschränkungen der UIRP

- Erwartete Abschreibungsrate :Empirische Evidenz kommt zu dem Schluss, dass die erwartete Abschreibungsrate, die eine entscheidende Rolle bei der ungedeckten Zinsparität spielt, ist oft geringer als die Differenz, die angepasst werden muss. Eine solche Begrenzung behindert oft das effiziente Funktionieren der ungedeckten Zinsparitätsgleichung.

Praxisbeispiel

Angenommen, der NominalzinssatzZinssatzEin Zinssatz bezieht sich auf den Betrag, den ein Kreditgeber einem Kreditnehmer für jede gegebene Form von Schulden berechnet. im Allgemeinen als Prozentsatz des Hauptbetrags ausgedrückt. in den USA 6% pro Jahr, und der Nominalzinssatz in Indien beträgt 14% pro Jahr. Da der Nominalzins in Indien höher ist, der Anleger wird es als vorteilhaft empfinden, sich in USD zu leihen und diese in INR zu investieren, und dann den Anlageerlös wieder in USD umwandeln, um einen Gewinn aus der Differenz zu erzielen.

Sagen, zum Beispiel, der Investor leiht sich USD1, 800 und wandelt ihn in INR zu einem Kassakurs von INR70/USD um. Somit, er müsste USD 1 zurückzahlen. 860 nach einem Jahr. Somit, er investiert INR126, 000 mit einer Rate von 14 % pro Jahr. Somit, bis zum Ende des Jahres, er erhält INR143, 640.

Jetzt, wenn er versucht, den Anlageerlös wieder in USD umzuwandeln, die ungedeckte Zinsparitätsbedingung zum Tragen kommt, und die Nominalzinsdifferenz steigt, um die Differenz zu eliminieren. Der Anleger wird dann weder besser noch schlechter gestellt sein und keinen Gewinn erzielen, da die Zinsdifferenz gemäß der arbitragefreien Bedingung der UIRP angepasst wird.

Gedeckte Zinsparität vs. ungedeckte Zinsparität

1. Zukünftige Kurse

Die gedeckte Zinsparität beinhaltet die Verwendung von zukünftigen Kursen oder Terminkursen bei der Bewertung von Wechselkursen, was auch potenzielles Hedging ermöglicht HedgingHedging ist eine Finanzstrategie, die von Anlegern aufgrund ihrer Vorteile verstanden und angewendet werden sollte. Als Investition, es schützt die Finanzen einer Person davor, einer riskanten Situation ausgesetzt zu sein, die zu einem Wertverlust führen kann. Jedoch, ungedeckte Zinsparität berücksichtigt erwartete Zinsen, was im Wesentlichen die Prognose zukünftiger Zinssätze impliziert. Somit, es beinhaltet eine Schätzung des erwarteten zukünftigen Kurses und nicht des tatsächlichen Terminkurses.

2. Wechselkursunterschiede

Nach gedeckter Zinsparität, die Differenz zwischen den Zinssätzen wird im Forward Disagio/Agio angepasst. Wenn Anleger von einer Währung mit niedrigerem Zinssatz Kredite aufnehmen und in eine Währung mit höherem Zinssatz investieren, sie sind folglich durch eine vordere Abdeckung im Vorteil. Die Forward-Deckung eliminiert jegliche Risiken, die mit ihrer Anlage verbunden sind.

Jedoch, Der ungedeckte Paritätszins gleicht die Differenz zwischen den Zinssätzen aus, indem er die Differenz mit dem erwarteten Abschreibungssatz der Landeswährung gleichsetzt. Es ist weil, in einer ungedeckten Zinsparitätsbedingung, Anleger profitieren nicht von einer Forward Coverage.

Mehr Ressourcen

CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen Ressourcen werden nützlich sein:

- Berechnung des Devisen-SpreadBerechnen des Devisen-SpreadDer Devisen-Spread (oder Geld-Brief-Spread) bezieht sich auf die Differenz der Geld- und Briefkurse für ein bestimmtes Währungspaar. Der Geldkurs bezieht sich auf den Höchstbetrag, den ein Devisenhändler für den Kauf einer bestimmten Währung zu zahlen bereit ist. und der Briefkurs ist der Mindestpreis, den ein Devisenhändler für die Währung zu akzeptieren bereit ist.

- FX Carry TradeFX Carry TradeFX Carry Trade ist eine Finanzstrategie, bei der die Währung mit dem höheren Zinssatz verwendet wird, um den Handel mit einer Währung mit niedriger Rendite zu finanzieren.

- Dreiecks-Arbitrage-GelegenheitTriangular-Arbitrage-GelegenheitEine Dreiecks-Arbitrage-Gelegenheit ist eine Handelsstrategie, die die Arbitrage-Gelegenheiten ausnutzt, die zwischen drei Währungen an einer Devisenbörse bestehen. Die Arbitrage wird durch den aufeinanderfolgenden Umtausch einer Währung in eine andere ausgeführt, wenn die notierten Preise abweichen

- Arten von MärktenArten von Märkten - Händler, Makler, ExchangesMarkets umfassen Broker, Händler, und Börsenmärkte. Jeder Markt funktioniert nach unterschiedlichen Handelsmechanismen, die sich auf Liquidität und Kontrolle auswirken. Die verschiedenen Arten von Märkten ermöglichen unterschiedliche Handelsmerkmale, in dieser Anleitung beschrieben

Investition

-

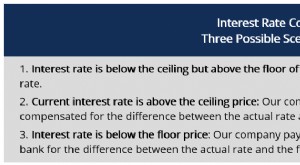

Was ist ein Zinshalsband?

Was ist ein Zinshalsband? Ein Zins-Collar ist eine spezielle Option, mit der sich Zinsänderungen absichern lassen. Es stellt eine Barriere für Händler dar, die sie nutzen, indem es eine Obergrenze für steigende Kurse und eine ...

-

Was ist Zinssensitivität?

Was ist Zinssensitivität? Die Zinssensitivität ist die Analyse der Kursschwankungen festverzinslicher Wertpapiere auf Änderungen des Marktzinssatzes. Je höher die Zinssensitivität des Wertpapiers ist, desto größer sind die Pre...