Was ist die Renditekurve?

Die Yield Curve ist ein grafisches DiagrammTypen von DiagrammenTop 10 Diagrammtypen für die Datenpräsentation, die Sie verwenden müssen - Beispiele, Tipps, Formatierung, wie man sie für eine effektive Kommunikation und in Präsentationen verwendet. Darstellung der Zinssätze für Fremdkapital für eine Reihe von Laufzeiten. Es zeigt die Rendite, die ein Anleger erwartet, wenn er sein Geld für einen bestimmten Zeitraum verleiht. Die Grafik zeigt die Rendite einer AnleiheYieldYield ist definiert als eine reine Einkommensrendite (ohne Kapitalgewinne), die durch Dividenden berechnet wird. Gutscheine, oder Nettoertrag und dividiert durch den Wert der Anlage. Ausgedrückt als Jahresprozentsatz, Die Rendite sagt den Anlegern aus, wie viel Einkommen sie jedes Jahr im Verhältnis zu den Kosten ihrer Investition erzielen werden. auf der vertikalen Achse und die Laufzeit auf der horizontalen Achse. Die Kurve kann zu verschiedenen Zeitpunkten im Konjunkturzyklus unterschiedliche Formen annehmen.KonjunkturzyklusEin Konjunkturzyklus ist ein Zyklus von Schwankungen des Bruttoinlandsprodukts (BIP) um seine langfristige natürliche Wachstumsrate. Es erklärt die, aber es ist typischerweise aufwärts geneigt.

Ein festverzinslicher Handel mit festverzinslichen WertpapierenDer Handel mit festverzinslichen Wertpapieren beinhaltet die Investition in Anleihen oder andere Schuldtitelinstrumente. Festverzinsliche Wertpapiere haben mehrere einzigartige Eigenschaften und Faktoren, die Analysten die Zinsstrukturkurve als führenden Wirtschaftsindikator verwenden könnenWirtschaftsindikatorenEin Wirtschaftsindikator ist eine Kennzahl, die verwendet wird, um zu bewerten, messen, und bewerten den allgemeinen Gesundheitszustand der Makroökonomie. Ökonomische Indikatoren, vor allem, wenn es sich in eine umgekehrte Form verlagert, was einen wirtschaftlichen Abschwung signalisiertDie Große DepressionDie Große Depression war eine weltweite Wirtschaftskrise, die von den späten 1920er bis in die 1930er Jahre stattfand. Für Jahrzehnte, Debatten über die Ursachen der wirtschaftlichen Katastrophe, und Ökonomen sind nach wie vor über eine Reihe verschiedener Denkrichtungen gespalten., da die langfristigen Renditen geringer sind als die kurzfristigen Renditen.

Erfahren Sie mehr über Anleihen im CFI-Grundlagenkurs für Anleihen!

Arten von Zinskurven

1. Normal

Dies ist die gebräuchlichste Form für die Kurve und deshalb, wird als Normalkurve bezeichnet. Die normale Zinsstrukturkurve spiegelt höhere Zinssätze für 30-jährige Anleihen im Gegensatz zu 10-jährigen Anleihen wider. Wenn man intuitiv darüber nachdenkt, wenn Sie Ihr Geld über einen längeren Zeitraum verleihen, Sie erwarten dafür eine höhere Vergütung.

Die positiv geneigte Zinsstrukturkurve wird als normal bezeichnet, weil ein rationaler MarktPrimärmarktDer Primärmarkt ist der Finanzmarkt, auf dem neue Wertpapiere ausgegeben werden und für den Handel durch Einzelpersonen und Institutionen verfügbar werden. Die Handelsaktivitäten der Kapitalmärkte sind in Primärmarkt und Sekundärmarkt unterteilt. wird im Allgemeinen mehr Entschädigung für größeres Risiko verlangen. Daher, da langfristige Wertpapiere einem höheren Risiko ausgesetzt sind, Systematisches RisikoSystematisches Risiko ist der Teil des Gesamtrisikos, der durch Faktoren verursacht wird, die außerhalb der Kontrolle eines bestimmten Unternehmens oder einer bestimmten Person liegen. Systematisches Risiko wird durch Faktoren verursacht, die außerhalb der Organisation liegen. Alle Anlagen oder Wertpapiere unterliegen einem systematischen Risiko und daher es ist ein nicht diversifizierbares Risiko. Die Rendite dieser Wertpapiere wird höher sein als diejenige, die für kurzfristige Wertpapiere mit geringerem Risiko angeboten wird.

Ein längerer Zeitraum erhöht die Wahrscheinlichkeit, dass unerwartete negative Ereignisse eintreten. Deswegen, eine langfristige Laufzeit bietet in der Regel höhere Zinsen und eine höhere Volatilität.VIXDie Chicago Board Options Exchange (CBOE) hat den VIX (CBOE Volatility Index) geschaffen, um die erwartete 30-Tage-Volatilität des US-Aktienmarktes zu messen, manchmal als "Angstindex" bezeichnet. Der VIX basiert auf den Preisen der Optionen auf den S&P 500 Index

2. Invertiert

Eine invertierte Kurve erscheint, wenn die langfristigen Renditen unter die kurzfristigen Renditen fallen. Berechnung der Rendite von Schuldtiteln Die Rendite von Schuldtiteln bezieht sich auf die Rendite, die ein Anleger erwarten kann, wenn er einen Schuldtitel bis zur Fälligkeit hält. Zu diesen Instrumenten gehören staatlich unterstützte T-Bills, Unternehmensanleihen, Private-Debt-Vereinbarungen, und andere festverzinsliche Wertpapiere. Eine invertierte Zinsstrukturkurve entsteht aufgrund der Wahrnehmung langfristiger Anleger, dass die Zinsen in Zukunft sinken werden. Dies kann verschiedene Gründe haben, Einer der Hauptgründe ist jedoch die Erwartung eines Rückgangs der Inflation.InflationInflation ist ein ökonomischer Begriff, der sich auf eine Erhöhung des Preisniveaus von Gütern über einen bestimmten Zeitraum bezieht. Der Anstieg des Preisniveaus bedeutet, dass die Währung in einer bestimmten Volkswirtschaft an Kaufkraft verliert (d. h. weniger kann mit dem gleichen Geldbetrag gekauft werden).

Wenn sich die Zinsstrukturkurve in eine invertierte Form zu verschieben beginnt, es gilt als Frühindikator für einen Wirtschaftsabschwung. Solche Zinsänderungen haben in der Vergangenheit die Marktstimmung und die Erwartungen der Wirtschaft widergespiegelt.

3. Steil

Eine steile Kurve zeigt an, dass die langfristigen Renditen schneller steigen als die kurzfristigen Renditen. Steile Zinsstrukturkurven haben in der Vergangenheit den Beginn einer expansiven Wirtschaftsperiode angezeigt. Sowohl die Normal- als auch die Steilkurve basieren auf den gleichen allgemeinen Marktbedingungen. Der einzige Unterschied besteht darin, dass eine steilere Kurve einen größeren Unterschied zwischen kurzfristigen und langfristigen Renditeerwartungen widerspiegelt.

Erfahren Sie mehr im CFI-Grundlagenkurs für Anleihen!

4. Wohnung

Eine flache Kurve liegt vor, wenn alle Laufzeiten ähnliche Renditen aufweisen. Das bedeutet, dass die Rendite einer 10-jährigen Anleihe im Wesentlichen der einer 30-jährigen Anleihe entspricht. Eine Abflachung der Zinsstrukturkurve tritt in der Regel beim Übergang zwischen der normalen Zinsstrukturkurve und der invertierten Zinsstrukturkurve auf.

5. Höcker

Eine bucklige Zinsstrukturkurve tritt auf, wenn die mittelfristigen Renditen sowohl die kurzfristigen als auch die langfristigen Renditen übersteigen. Eine bucklige Kurve ist selten und weist typischerweise auf eine Verlangsamung des Wirtschaftswachstums hin.

Beeinflussende Faktoren

1. Inflation

ZentralbankenEuropäische Zentralbank (EZB)Die Europäische Zentralbank (EZB) ist eine der sieben Institutionen der EU und die Zentralbank für die gesamte Eurozone. neigen dazu, auf einen Anstieg der erwarteten Inflation mit einer Erhöhung der Zinssätze zu reagieren. Ein Anstieg der Inflation führt zu einer Abnahme der Kaufkraft und deshalb, Anleger erwarten eine Erhöhung des kurzfristigen Zinssatzes.

2. Wirtschaftswachstum

Starkes Wirtschaftswachstum kann zu einem Anstieg der Inflation führenInflationInflation ist ein Wirtschaftsbegriff, der sich auf eine Erhöhung des Preisniveaus von Gütern über einen bestimmten Zeitraum bezieht. Der Anstieg des Preisniveaus bedeutet, dass die Währung in einer bestimmten Volkswirtschaft an Kaufkraft verliert (d. h. weniger kann mit dem gleichen Geldbetrag gekauft werden). aufgrund eines Anstiegs der gesamtwirtschaftlichen NachfrageZusammengefasstes Angebot und NachfrageZusammengefasstes Angebot und Nachfrage bezieht sich auf das Konzept von Angebot und Nachfrage, wird jedoch auf makroökonomischer Ebene angewendet. Gesamtangebot und Aggregat. Starkes Wirtschaftswachstum bedeutet auch Wettbewerb um Kapital, mit mehr Investitionsmöglichkeiten für Investoren. Daher, starkes Wirtschaftswachstum führt zu einem Renditeanstieg und einer steileren Kurve.

3. Zinssätze

Wenn die Zentralbank den Zinssatz für Staatsanleihen erhöht, dieser Anstieg wird zu einer höheren Nachfrage nach Treasuries führen und daher, führen schließlich zu einem Rückgang der ZinssätzeZinssatzEin Zinssatz bezieht sich auf den Betrag, den ein Kreditgeber einem Kreditnehmer für jede Art von gegebener Schuld in Rechnung stellt, im Allgemeinen als Prozentsatz des Hauptbetrags ausgedrückt..

Bedeutung der Zinskurve

1. Prognose von Zinssätzen

Die Form der Kurve hilft Anlegern, ein Gefühl für den wahrscheinlichen zukünftigen Zinsverlauf zu bekommen. Eine normal ansteigende Kurve bedeutet, dass langfristige Wertpapiere eine höhere Rendite aufweisen, während eine umgekehrte Kurve kurzfristige Wertpapiere zeigt. Wertpapierhandel Wertpapiere sind Wertpapiere, die von einem Unternehmen gekauft werden, um einen kurzfristigen Gewinn zu erzielen. Die Wertpapiere werden innerhalb der Branche des Unternehmens ausgegeben, einen höheren Ertrag haben.

2. Finanzintermediär

Banken und andere Finanzintermediäre leihen sich den größten Teil ihrer Mittel durch den Verkauf kurzfristiger Einlagen und verleihen Kredite über langfristige Kredite. Je steiler die ansteigende Kurve ist, je größer die Differenz zwischen Kredit- und Kreditzinsen ist, und desto höher ist ihr Gewinn.GewinnspanneIn Rechnungswesen und Finanzen, Die Gewinnspanne ist ein Maß für den Gewinn eines Unternehmens im Verhältnis zu seinem Umsatz. Die drei wichtigsten Kennzahlen zur Gewinnspanne Eine flache oder nach unten geneigte Kurve, auf der anderen Seite, führt in der Regel zu einem Rückgang der Gewinne der Finanzintermediäre.

3. Der Kompromiss zwischen Reife und Rendite

Die Renditekurve hilft, den Kompromiss zwischen Fälligkeit und RenditeRisiko und Rendite beim Investieren anzuzeigen, Risiko und Rendite sind stark korreliert. Erhöhte potenzielle Renditen gehen in der Regel mit einem erhöhten Risiko einher. Zu den verschiedenen Arten von Risiken gehören projektspezifische Risiken, branchenspezifisches Risiko, Wettbewerbsrisiko, internationales Risiko, und Marktrisiko.. Wenn die Zinsstrukturkurve nach oben geneigt ist, um dann seinen Ertrag zu steigern, der Anleger muss in längerfristige Wertpapiere investieren, was mehr Risiko bedeutet.

4. Über- oder unterbewertete Wertpapiere

Die Kurve kann Anlegern anzeigen, ob ein Wertpapier vorübergehend über- oder unterbewertet ist. Wenn die Rendite eines WertpapiersRenditeDie Rendite (ROR) ist der Gewinn oder Verlust einer Anlage über einen Zeitraum im Vergleich zu den Anschaffungskosten der Anlage, ausgedrückt als Prozentsatz. Dieser Leitfaden lehrt die gängigsten Formeln liegt oberhalb der Zinsstrukturkurve, dies weist darauf hin, dass das Wertpapier unterbewertet ist; wenn die Rendite unterhalb der Zinsstrukturkurve liegt, dann bedeutet dies, dass das Wertpapier überteuert ist.

Erfahren Sie mehr im CFI-Grundlagenkurs für Anleihen!

Zinskurventheorien

1. Reine Erwartungstheorie

Diese Theorie geht davon aus, dass die verschiedenen Laufzeiten Substitute sind und die Form der Zinsstrukturkurve von der Markterwartung der zukünftigen Zinssätze abhängt. Nach dieser Theorie, Renditen ändern sich im Laufe der Zeit, aber die Theorie versäumt es, die Details der Zinskurvenformen zu definieren. Diese Theorie ignoriert das Zinsrisiko und das Wiederanlagerisiko.

2. Liquiditätspräferenztheorie

Diese Theorie ist eine Erweiterung der Reinen Erwartungstheorie. Es fügt eine Prämie hinzu, die als Liquiditätsprämie bezeichnet wirdLiquiditätsprämie Eine Liquiditätsprämie entschädigt Anleger für die Investition in Wertpapiere mit geringer Liquidität. Liquidität bezieht sich darauf, wie leicht eine Anlage gegen Bargeld verkauft werden kann. T-Bills und Aktien gelten als hochliquide, da sie in der Regel jederzeit zum aktuellen Marktpreis verkauft werden können. Auf der anderen Seite, Anlagen wie Immobilien oder Schuldtitel oder Laufzeitprämien. Diese Theorie berücksichtigt das größere Risiko, das mit dem Halten langfristiger Schulden gegenüber kurzfristigen Schulden verbunden ist.

3. Segmentierte Markttheorie

Die Theorie der segmentierten MärkteDie Theorie der segmentierten Märkte Die Theorie der segmentierten Märkte besagt, dass der Markt für Anleihen aufgrund der Laufzeitstruktur der Anleihen „segmentiert“ ist. und dass sie unabhängig arbeiten. basiert auf der getrennten Nachfrage- und Angebotsbeziehung zwischen kurzfristigen Wertpapieren und langfristigen Wertpapieren. Sie beruht darauf, dass unterschiedliche Laufzeiten von Wertpapieren nicht gegeneinander ausgetauscht werden können.

Da Anleger im Allgemeinen Wertpapiere mit kurzer Laufzeit gegenüber Wertpapieren mit langer Laufzeit bevorzugen, die bis zur Endfälligkeit gehalten werden Wertpapiere, die bis zur Endfälligkeit gehalten werden, sind Wertpapiere, die Unternehmen kaufen und bis zur Endfälligkeit halten wollen. Sie unterscheiden sich von Handelspapieren oder Wertpapieren, die zum Verkauf verfügbar sind, da erstere ein geringeres Risiko bieten, dann ist der Kurs kurzfristiger Wertpapiere höher, und somit, die Ausbeute wird entsprechend geringer sein.

4. Präferenz-Habitat-Theorie

Dies ist eine Erweiterung des Geschäftssegments MarktsegmentierungEin Geschäftssegment ist ein Teilbereich des Gesamtgeschäfts eines Unternehmens, in dem es eine etablierte separate Produktlinie gibt. Ein Geschäftsfeld kann Theorie sein. Nach dieser Theorie, Anleger bevorzugen einen bestimmten Anlagehorizont. Um außerhalb dieses Horizonts zu investieren, sie erfordern eine gewisse Prämie. Diese Theorie erklärt den Grund dafür, dass die langfristigen Renditen höher sind als die kurzfristigen Renditen.

Zusätzliche Ressourcen

Wenn Sie mehr darüber erfahren möchten, wie Sie Anleihen bewerten können, Sehen Sie sich den CFI-Grundlagenkurs für festverzinsliche Anlagen an, eine Voraussetzung für die FMVA™-Zertifizierung!Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)® Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an!

Hier sind einige andere CFI-Ressourcen, die Sie interessieren könnten:

- WirtschaftsindikatorenWirtschaftsindikatorenEin Wirtschaftsindikator ist eine Kennzahl, die verwendet wird, um zu bewerten, messen, und bewerten den allgemeinen Gesundheitszustand der Makroökonomie. Ökonomische Indikatoren

- BloombergBloomberg Functions SpreadsheetDieses Bloomberg Functions Spreadsheet enthält eine Liste einiger der gebräuchlichsten und wichtigsten Funktionen, Tastenanschläge und Shortcuts, die Sie auf dem Bloomberg-Terminal kennen sollten. Diese Bloomberg-Funktionen helfen Ihnen, das Bloomberg-Terminal effizienter zu nutzen, um historische Finanzinformationen über ein Unternehmen zu erfassen, sha

- Big-Mac-IndexBig-Mac-IndexDer Big-Mac-Index ist ein in den 1980er Jahren von Ökonomen entwickeltes Instrument, um zu untersuchen, ob die Währungen verschiedener Länder in etwa gleich hohe Erschwinglichkeit bieten. Der Big Mac Index basiert auf der Kaufkraftparität (KKP).

- ZinssatzZinssatzEin Zinssatz bezieht sich auf den Betrag, den ein Kreditgeber einem Kreditnehmer für jede Art von gegebener Schuld in Rechnung stellt. im Allgemeinen als Prozentsatz des Hauptbetrags ausgedrückt.

Finanzen

- Wie hoch ist der jährliche prozentuale Ertrag?

- Was ist eine invertierte Zinskurve?

- Was rollt die Renditekurve nach unten?

- Was ist die Swap-Rate-Kurve?

- Was ist die Renditekurve?

- Was ist der Yield to Maturity (YTM)?

- Wöchentlicher Marktauszug:Was ist eine Renditekurve?

- Was ist der Nifty 50?

- Was ist Kurve?

-

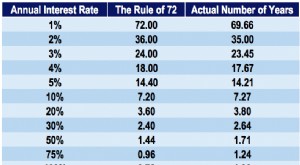

Was ist die 72er Regel?

Was ist die 72er Regel? In der Finanzwelt, Die 72er-Regel ist eine Formel, die die Zeit schätzt, die es dauert, bis sich der Wert einer Investition verdoppelt hat. Erzielen einer festen jährlichen RenditeRenditeDie Rendite (...

-

Was ist SEC-Rendite?

Was ist SEC-Rendite? Die SEC-Rendite, auch als standardisierter Ertrag bezeichnet, ist eine Berechnung, die den Vergleich von Rentenfonds ermöglicht, die unter die Gerichtsbarkeit der Securities and Exchange Commission (S...