Konvergenzdivergenz des gleitenden Durchschnitts (MACD)

Was ist die gleitende durchschnittliche Konvergenzdivergenz (MACD)?

Moving Average Convergence Divergenence (MACD) ist ein trendfolgender Momentum-Indikator, der die Beziehung zwischen zwei gleitenden Durchschnitten des Kurses eines Wertpapiers zeigt. Der MACD wird berechnet, indem der 26-Perioden-Exponential Moving Average (EMA) vom 12-Perioden-EMA abgezogen wird.

Das Ergebnis dieser Berechnung ist die MACD-Linie. Ein Neun-Tage-EMA des MACD wird als "Signallinie, " wird dann über der MACD-Linie aufgetragen, die als Auslöser für Kauf- und Verkaufssignale fungieren können. Händler können das Wertpapier kaufen, wenn der MACD seine Signallinie überschreitet, und das Wertpapier verkaufen – oder shorten – wenn der MACD die Signallinie unterschreitet. Die Indikatoren der gleitenden durchschnittlichen Konvergenzdivergenz (MACD) können auf verschiedene Weise interpretiert werden:aber die gebräuchlicheren Methoden sind Crossover, Abweichungen, und schnelle Anstiege/Abfälle.

Die zentralen Thesen

- Die Konvergenzdivergenz des gleitenden Durchschnitts (MACD) wird berechnet, indem der 26-Perioden exponentiell gleitender Durchschnitt (EMA) vom 12-Perioden-EMA abgezogen wird.

- MACD löst technische Signale aus, wenn er über (zum Kauf) oder unter (zum Verkauf) seiner Signallinie kreuzt.

- Die Geschwindigkeit von Crossovers wird auch als Signal dafür gewertet, dass ein Markt überkauft oder überverkauft ist.

- MACD hilft Anlegern zu verstehen, ob die zinsbullische oder bärische Preisbewegung verstärkt oder abgeschwächt wird.

Konvergenzdivergenz des gleitenden Durchschnitts - MACD

MACD-Formel

Der MACD wird berechnet, indem der langfristige EMA (26 Perioden) vom kurzfristigen EMA (12 Perioden) abgezogen wird. Ein exponentieller gleitender Durchschnitt (EMA) ist eine Art gleitender Durchschnitt (MA), der den neuesten Datenpunkten mehr Gewicht und Bedeutung beimisst.

Der exponentiell gleitende Durchschnitt wird auch als exponentiell gewichteter gleitender Durchschnitt bezeichnet. Ein exponentiell gewichteter gleitender Durchschnitt reagiert stärker auf jüngste Preisänderungen als ein einfacher gleitender Durchschnitt (SMA), die allen Beobachtungen im Zeitraum ein gleiches Gewicht zuweist.

Lernen von MACD

Der MACD hat einen positiven Wert (angezeigt als blaue Linie im unteren Chart), wenn der 12-Perioden-EMA (erkennbar an der roten Linie im Preis-Chart) über dem 26-Perioden-EMA (die blaue Linie im Preis-Chart) liegt. und ein negativer Wert, wenn der 12-Perioden-EMA unter dem 26-Perioden-EMA liegt. Je weiter der MACD über oder unter seiner Basislinie liegt, zeigt an, dass der Abstand zwischen den beiden EMAs zunimmt.

In der folgenden Grafik, Sie können sehen, wie die beiden EMAs, die auf das Preisdiagramm angewendet werden, dem MACD (blau) über oder unter seiner Basislinie (gestrichelt) im Indikator unter dem Preisdiagramm entsprechen.

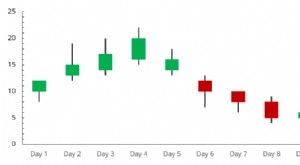

MACD wird oft mit einem Histogramm (siehe untenstehendes Diagramm) angezeigt, das den Abstand zwischen dem MACD und seiner Signallinie grafisch darstellt. Wenn der MACD über der Signallinie liegt, das Histogramm liegt über der Grundlinie des MACD. Wenn der MACD unter seiner Signallinie liegt, das Histogramm liegt unter der Grundlinie des MACD. Trader verwenden das Histogramm des MACD, um zu erkennen, wann das bullische oder bärische Momentum hoch ist.

MACD vs. relative Stärke

Der Relative-Stärke-Indikator (RSI) soll signalisieren, ob ein Markt im Verhältnis zu den jüngsten Preisniveaus als überkauft oder überverkauft gilt. Der RSI ist ein Oszillator, der durchschnittliche Kursgewinne und -verluste über einen bestimmten Zeitraum berechnet. Der Standardzeitraum beträgt 14 Perioden mit Werten zwischen 0 und 100.

MACD misst die Beziehung zwischen zwei EMAs, während der RSI die Preisänderung in Bezug auf die jüngsten Preishochs und -tiefs misst. Diese beiden Indikatoren werden oft zusammen verwendet, um Analysten ein vollständigeres technisches Bild eines Marktes zu vermitteln.

Diese Indikatoren messen beide die Dynamik in einem Markt, aber, weil sie verschiedene Faktoren messen, sie geben manchmal gegenteilige Hinweise. Zum Beispiel, der RSI kann über einen längeren Zeitraum einen Wert von über 70 anzeigen, angibt, dass ein Markt im Verhältnis zu den jüngsten Kursen auf die Käuferseite überdehnt ist, während der MACD anzeigt, dass die Kaufdynamik des Marktes immer noch zunimmt. Jeder Indikator kann einen bevorstehenden Trendwechsel signalisieren, indem er eine Abweichung vom Preis anzeigt (der Preis bleibt höher, während der Indikator niedriger wird, oder umgekehrt).

Einschränkungen von MACD

Eines der Hauptprobleme bei der Divergenz besteht darin, dass sie oft eine mögliche Umkehrung signalisieren kann, dann jedoch keine tatsächliche Umkehrung stattfindet – sie erzeugt ein falsch positives Ergebnis. Das andere Problem ist, dass Divergenz nicht alle Umkehrungen vorhersagt. Mit anderen Worten, es prognostiziert zu viele Umkehrungen, die nicht auftreten, und nicht genügend echte Preisumkehrungen.

Eine "falsch positive" Divergenz tritt häufig auf, wenn sich der Preis eines Vermögenswerts seitwärts bewegt, B. in einem Range- oder Dreiecksmuster, das einem Trend folgt. Eine Verlangsamung des Momentums – eine Seitwärtsbewegung oder eine langsame Trendbewegung – des Preises wird dazu führen, dass sich der MACD von seinen früheren Extremen entfernt und in Richtung der Nulllinien tendiert, selbst wenn keine echte Umkehr stattfindet.

Beispiel für MACD-Crossover

Wie in der folgenden Tabelle gezeigt, wenn der MACD unter die Signallinie fällt, es ist ein rückläufiges Signal, das darauf hinweist, dass es möglicherweise an der Zeit ist, zu verkaufen. Umgekehrt, wenn der MACD über die Signallinie steigt, der Indikator gibt ein bullisches Signal, was darauf hindeutet, dass der Preis des Vermögenswerts wahrscheinlich eine Aufwärtsdynamik erfahren wird. Einige Trader warten auf ein bestätigtes Kreuz über der Signallinie, bevor sie eine Position eingeben, um die Wahrscheinlichkeit zu verringern, dass sie "gefälscht" werden und eine Position zu früh eingehen.

Frequenzweichen sind zuverlässiger, wenn sie dem vorherrschenden Trend entsprechen. Wenn der MACD nach einer kurzen Korrektur innerhalb eines längerfristigen Aufwärtstrends über seine Signallinie kreuzt, es gilt als bullische Bestätigung.

Wenn der MACD nach einer kurzen Aufwärtsbewegung innerhalb eines längerfristigen Abwärtstrends unter seine Signallinie kreuzt, Händler würden dies als bärische Bestätigung betrachten.

Beispiel für Divergenz

Wenn der MACD Hochs oder Tiefs bildet, die von den entsprechenden Hochs und Tiefs des Kurses abweichen, es wird eine Divergenz genannt. Eine bullische Divergenz tritt auf, wenn der MACD zwei steigende Tiefststände bildet, die mit zwei fallenden Tiefstständen des Kurses korrespondieren. Dies ist ein gültiges zinsbullisches Signal, wenn der langfristige Trend noch positiv ist.

Einige Trader werden selbst dann nach bullischen Divergenzen Ausschau halten, wenn der langfristige Trend negativ ist, weil sie eine Trendwende signalisieren können. obwohl diese Technik weniger zuverlässig ist.

Wenn der MACD eine Reihe von zwei fallenden Hochs bildet, die mit zwei steigenden Hochs des Preises übereinstimmen, es hat sich eine bärische Divergenz gebildet. Eine bärische Divergenz, die während eines langfristigen bärischen Trends auftritt, gilt als Bestätigung dafür, dass sich der Trend wahrscheinlich fortsetzen wird.

Einige Trader werden während langfristiger zinsbullischer Trends nach bärischen Divergenzen Ausschau halten, da sie eine Trendschwäche signalisieren können. Jedoch, es ist nicht so zuverlässig wie eine bärische Divergenz während eines bärischen Trends.

Beispiel für schnelle Anstiege oder Stürze

Wenn der MACD schnell steigt oder fällt (der kürzerfristige gleitende Durchschnitt entfernt sich vom längerfristigen gleitenden Durchschnitt), es ist ein Signal dafür, dass das Wertpapier überkauft oder überverkauft ist und bald auf ein normales Niveau zurückkehren wird. Händler kombinieren diese Analyse oft mit dem Relative-Stärke-Index (RSI) oder anderen technischen Indikatoren, um überkaufte oder überverkaufte Bedingungen zu überprüfen.

Es ist nicht ungewöhnlich, dass Anleger das Histogramm des MACD genauso verwenden wie den MACD selbst. Positive oder negative Frequenzweichen, Abweichungen, und schnelle Anstiege oder Abfalle können auch auf dem Histogramm erkannt werden. Es ist einige Erfahrung erforderlich, bevor entschieden wird, welche in einer bestimmten Situation am besten geeignet ist, da es zeitliche Unterschiede zwischen den Signalen auf dem MACD und seinem Histogramm gibt.

Wie nutzen Trader die Moving Average Convergence Divergence (MACD)?

Trader verwenden den MACD, um Änderungen in der Richtung oder Schwere des Kurstrends einer Aktie zu erkennen. MACD kann auf den ersten Blick kompliziert erscheinen, da es auf zusätzlichen statistischen Konzepten wie dem exponentiellen gleitenden Durchschnitt (EMA) beruht. Aber grundsätzlich, MACD hilft Händlern zu erkennen, wann die jüngste Dynamik des Aktienkurses eine Änderung des zugrunde liegenden Trends signalisieren könnte. Dies kann Händlern bei der Entscheidung helfen, wann sie einsteigen, ergänzen, oder eine Position verlassen.

Ist MACD ein führender Indikator, oder ein Verzögerungsindikator?

MACD ist ein nachlaufender Indikator. Letztendlich, Alle im MACD verwendeten Daten basieren auf der historischen Kursentwicklung der Aktie. Da es auf historischen Daten basiert, es muss notwendigerweise den Preis "hinken". Jedoch, Einige Trader verwenden MACD-Histogramme, um vorherzusagen, wann eine Trendänderung eintritt. Für diese Händler Dieser Aspekt des MACD könnte als Frühindikator für zukünftige Trendänderungen angesehen werden.

Was ist eine MACD-positive Divergenz?

Eine positive Divergenz des MACD ist eine Situation, in der der MACD kein neues Tief erreicht, obwohl der Kurs der Aktie einen neuen Tiefststand erreichte. Dies wird als bullisches Handelssignal angesehen – daher der Begriff „positive Divergenz“. Wenn das gegenteilige Szenario eintritt – der Aktienkurs erreicht ein neues Hoch, aber der MACD tut dies nicht – dies würde als rückläufiger Indikator angesehen und als negative Divergenz bezeichnet.

Aktienanalyse

- Wie wird die Formel des exponentiellen gleitenden Durchschnitts (EMA) berechnet?

- Gleitender Durchschnitt (MA)

- Der zuverlässigste Indikator, von dem Sie noch nie gehört haben

- Gleitender Durchschnitt,

- Die Divergenz der gleitenden Durchschnittskonvergenz verstehen

- Adaptiver gleitender Durchschnitt

- Daytrading mit dem MACD

- Einführung in den Exponential Moving Average (EMA)

- Eine Einführung in die einfachen gleitenden Durchschnitte

-

Was ist der MACD-Oszillator?

Was ist der MACD-Oszillator? Der Oszillator der Moving Average Convergence Divergence (MACD) ist einer der beliebtesten und am weitesten verbreiteten technischen Analyseindikatoren, die TraderAktienhändlerEin Aktienhändler ist je...

-

Was ist der Qstick-Indikator?

Was ist der Qstick-Indikator? Der Qstick-Indikator, entwickelt von Tushar Chande, ist ein technischer Momentum-Indikator, der verwendet wird, um den Trend einer Aktie zu identifizieren, indem er den gleitenden Durchschnitt der Dif...