Einkommen benötigt, um ein Haus zu kaufen

Welches Einkommen ist erforderlich, um ein Haus in den USA zu kaufen?

Sollten Sie für eine Anzahlung sparen?

Ist es eine gute Idee, zuerst für eine Anzahlung zu sparen?

Das Wichtigste zuerst.

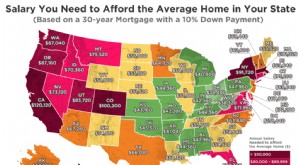

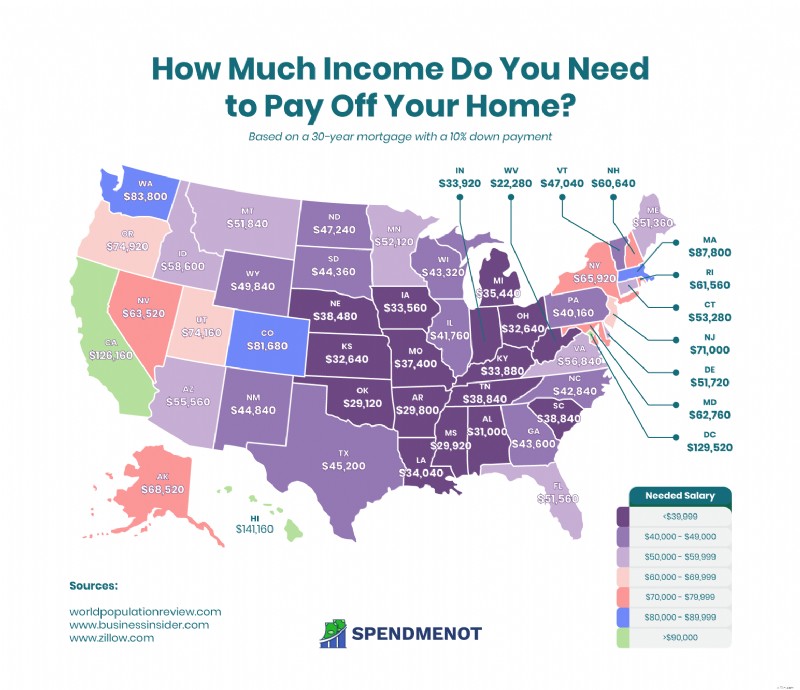

Diese Karte zeigt das zum Kauf eines Hauses erforderliche Einkommen

Hier ist unsere elegante, detaillierte und einzigartige Karte, die den Geldbetrag zeigt, den Sie für den Kauf eines Hauses benötigen, basierend auf dem Bundesstaat, in dem Sie leben.

Wir haben auch eine Liste der teuersten Standorte, um ein Haus zu besitzen, aber dazu später mehr. Lassen Sie uns zunächst die Grundlagen behandeln.

Sind Sie bereit für den Einstieg in den Immobilienmarkt?

Können Sie es sich leisten?

In diesem Beitrag beantworten wir all diese Fragen und noch viel mehr.

Wir gehen die 20 wichtigsten US-Bundesstaaten durch und erläutern:

- Durchschnittlicher Hauswert

- Monatliche Zahlung

- Benötigtes monatliches Gehalt

Wir werden auch Faktoren durchgehen, die den Immobilienmarkt in jedem Bundesstaat beeinflussen.

Fangen wir an:

Worauf basieren unsere Informationen?

Es gibt viele Möglichkeiten, wenn es um Wohnungsbaudarlehen in den USA geht. Wir haben unsere Berechnungen auf Standard-Hypothekenzahlungen über eine Laufzeit von 30 Jahren gestützt. Wir sind davon ausgegangen, dass alle Hausbesitzer eine Anzahlung von 10 % haben.

Wir sind außerdem davon ausgegangen, dass sie über das erforderliche Einkommen für die Aufrechterhaltung der Hypothek verfügen und eine angemessene bis gute Kreditwürdigkeit haben.

Der Immobilienmarkt in den USA

Der Immobilienmarkt in den Vereinigten Staaten ist relativ stabil. Der durchschnittliche Wert eines Eigenheims beträgt derzeit 231.000 US-Dollar. Die Immobilienwerte sind im letzten Jahr um 4,8 % gestiegen und werden in den nächsten zwölf Monaten voraussichtlich um weitere 2,8 % steigen.

Die Gesamtzahl der Einheiten in den USA beträgt 138,45 Millionen. Davon sind 57 % eigengenutzt. 31 % sind vermietet. Die restlichen 13 % befinden sich entweder im Bau oder stehen derzeit leer.

Der Wohnungsmarkt war extrem stark, bis die Subprime-Kreditvergabe den Markt zum Einbrechen brachte. Ein Teil des Problems bestand darin, dass die Banken Kredite mit höherem Risiko gewährten. Sie wurden auch weniger streng in Bezug auf qualifizierende Faktoren wie das Mindesteinkommen für den Kauf eines Eigenheims und die Kreditwürdigkeit.

Dies wiederum löste eine weltweite Rezession auf den Immobilienmärkten aus. Die Märkte erholen sich langsam, aber der Optimismus von vor 2007 ist noch lange nicht erreicht.

Die Wohneigentumsquote in den Vereinigten Staaten betrug im Jahr 2018 64,8 %. Die Wohneigentumsquote ist der Anteil der Haushalte, die von den Eigentümern bewohnt werden. Dies erreichte seinen Höhepunkt im Jahr 2004, bevor die Rezession 2007-2009 den Wohnungsmarkt traf und dezimierte. Bis 2016 sank die Rate weiter, stieg seitdem aber wieder an.

Qualifizierungskriterien wie die Einkommensanforderungen für ein Wohnungsbaudarlehen variieren von Bundesstaat zu Bundesstaat. Der durchschnittliche Hypothekarzins beträgt 3,66 %. Wir müssen jedoch beachten, dass jeder Person eine Rate zuerkannt wird, die auf der Höhe des Risikos basiert, das sie darstellt. Aus diesem Grund empfehlen wir, Faktoren wie Ihren FICO-Score zu überprüfen, bevor Sie den Kauf eines Eigenheims in Erwägung ziehen.

Qualifiziere ich mich für ein Wohnungsbaudarlehen? ?

Jedes Finanzinstitut hat seine eigenen Kriterien, mit denen es arbeiten kann. Im Allgemeinen müssen jedoch die folgenden grundlegenden Kriterien erfüllt sein, um sich für einen Wohnungsbaukredit zu qualifizieren. Sie müssen:

- Stellen Sie einen Nachweis über Ihr Einkommen und Ihre Identität bereit.

- Zahlen Sie nicht mehr als etwa ein Drittel Ihres Gehalts für Ihre Kaution.

- Eine angemessene bis gute Kreditwürdigkeit haben.

- Fest angestellt sein.

Wie viel Hypothek kann ich mir leisten?

Um dies herauszufinden, teilen Sie Ihr Take-Home-Gehalt nach Steuern durch drei. Arbeiten Sie an dem Gehalt, das Sie jetzt verdienen, und berücksichtigen Sie keine Erhöhungen, die Sie später verdienen könnten. Wenn Sie denken:„Es wird ein bisschen schwierig, bis ich meine Erhöhung bekomme“, dann können Sie sich den Kredit nicht wirklich leisten.

Neben dem Drittel Ihres Gehalts müssen Sie auch sonstige Ausgaben berücksichtigen. Dazu gehören Gebühren, Versicherungen, Unterhalt und Steuern. Denken Sie daran, dass Sie als Eigentümer der Immobilie für alle diese Kosten haften.

Auf die Frage „Wie viel Gehalt benötige ich, um ein Haus zu kaufen?“ Es gibt nur wenige Mindestbeträge. Die Bank wird Ihren Antrag nach Belieben prüfen. Auch hier schlagen sie normalerweise vor, dass die Rückzahlung weniger als 33 % dessen beträgt, was Sie und Ihr Partner nach Steuern verdienen.

Sie möchten dies nicht viel überschreiten, wenn überhaupt. Eine Bindung ist eine ernsthafte Verpflichtung, und Sie wissen einfach nicht, was später passieren wird. Was ist, wenn es einen Notfall gibt? Wenn der Großteil Ihres Gehalts für die Rückzahlung einer Hypothek verwendet wird, bleibt Ihnen nicht viel Sicherheitspolster, mit dem Sie arbeiten können.

Sollte sich die Rate oder die Kosten während der Laufzeit erhöhen, könnte sich Ihre Hypothekenrückzahlung als überwältigend erweisen?

Eine einfache Übung, um zu sehen, ob Sie das haben Gehalt erforderlich, um ein Haus zu kaufen

Diese Übung ist vielleicht nicht so beliebt, weil sie Geduld erfordert. Aber es ist sehr effektiv und kann Ihnen helfen, sich für einen besseren Kurs zu qualifizieren. Die sechs Monate, die dafür benötigt werden, sind also gut angelegt.

Beginnen Sie mit der Einrichtung eines Sparkontos für Ihre Einzahlung. Rechnen Sie nun aus, wie hoch Ihre monatliche Rate wäre. Hinzu kommen Versicherung und Wartung. Nehmen Sie nun diese Summe und ziehen Sie den Betrag ab, den Sie im Moment für die Miete zahlen.

Jetzt kommt der kritische Teil. Legen Sie das restliche Geld auf Ihr Sparkonto. Tun Sie dies jeden Monat. Wieso den? Gibt es einen besseren Weg, um zu beweisen, dass Sie das erforderliche Einkommen haben, um ein Haus zu kaufen? Wenn Sie in der Lage sind, dieses Sparprogramm zu verwalten, beweisen Sie der Bank und sich selbst, dass Sie es sich leisten können.

Nicht nur das, sondern Sie haben auch einen netten Pauschalbetrag, den Sie als Einzahlung verwenden können.

Wie viel Geld sollte ich sparen, bevor ich ein Haus kaufe?

Idealerweise sollten Sie eine Anzahlung von mindestens 10 % des Kaufpreises haben, aber je mehr Sie im Voraus zurücklegen können, desto besser. Wenn Sie einen hervorragenden FICO-Score haben, erlaubt Ihnen die Bank möglicherweise, ohne Anzahlung zu kaufen.

Denken Sie nur daran, dass eine Reihe von Kosten zu berücksichtigen sind. Wenn Sie die Immobilie auf Ihren Namen registrieren lassen, müssen Sie einen Beförderer beauftragen. Das kann ziemlich teuer werden. Wenn Sie nichts gespart haben, müssen Sie diese Gebühren aus eigener Tasche bezahlen. Sofern der Immobilienwert nicht wesentlich höher ist als der geforderte Preis, gestatten Ihnen die Banken nicht, diese Gebühr in die Kaution aufzunehmen.

Wenn Ihre Bonität niedrig ist, werden Sie möglicherweise um eine größere Anzahlung gebeten. Es ist auch erwähnenswert, dass je höher die Einlage ist, desto weniger Risiko gehen Sie für die Bank ein. Dadurch erhalten Sie einen besseren Preis.

Wie man sich für eine Hypothek qualifiziert in Bezug auf Ihren FICO-Score

Wir haben vorhin etwas über Ihren FICO-Score gesprochen. Ein FICO-Score ist ein Hinweis darauf, wie gut Sie Ihre Schulden verwalten. So seltsam es scheinen mag, zu wenig Schulden sind genauso schlimm wie zu viele Schulden. Wenn Sie überhaupt keine Schulden haben, können die Banken nicht sagen, ob Sie ein guter Zahler sind oder nicht.

Wenn Sie ein schlechtes Ergebnis haben, werden sie wissen, dass Sie es nicht sind, also werden Sie den Kredit nicht bekommen. Wenn Sie sich entscheiden, ein Haus zu kaufen, überprüfen Sie zuerst Ihren FICO-Score. Wenn es auf der niedrigen Seite ist, ist es sinnlos zu fragen, wie viel Geld Sie brauchen, um ein Haus zu kaufen. Selbst wenn Sie sich hinsichtlich des Einkommens qualifizieren, zahlen Sie einen höheren Zinssatz.

Jetzt klingen zusätzliche 0,5 % als Darlehen nicht nach viel. Aber wir sprechen von einer großen Geldsumme, die über einen Zeitraum von 30 Jahren zurückgezahlt wird. Lassen Sie uns anhand eines Beispiels demonstrieren, wie teuer das sein kann.

Wir gehen davon aus, dass Sie für 100.000 $ kaufen. Wir gehen weiter davon aus, dass Sie eine Anzahlung von 10.000 $ haben. Sehen wir uns diese Berechnung mit einer Rate von 3 % an.

Die Rückzahlung würde 379 $ pro Monat betragen, ohne Zinsen oder andere Nebenkosten. Das bedeutet, dass Sie während der Laufzeit insgesamt 136.440 $ zurückzahlen.

Jetzt erhöhen wir diesen Zins auf 3,5 %. Die Rückzahlung würde ohne Zinsen und andere Nebenkosten 404 $ betragen. Klingt nicht nach einem großen Unterschied, oder? Nur dass Sie hier insgesamt 145.440 $ zahlen. Das sind zusätzliche 9.040 $.

Aber es bleibt nicht dabei. Je schlechter Ihre Bonität ist, desto mehr zahlen Sie auch für die Versicherung. All dies beeinflusst die Antwort auf die Frage „Wie hoch ist das Einkommen, um ein Haus zu kaufen?“

Was ist ein guter Fico-Score?

- Wenn Sie eine Punktzahl von über 810 haben, sind Sie fertig. Das ist eine hervorragende Bewertung und sichert Ihnen die besten Zins- und Versicherungskonditionen.

- 750-809 gilt als großartig.

- 670–749 gelten als gut.

- 560-669 gelten als fair. Sie können in dieser Kategorie immer noch eine Hypothek erhalten, aber die Zinssätze werden höher sein.

- 500-559 gilt als schlecht. Wenn Sie am oberen Ende dieser Spanne liegen, erhalten Sie möglicherweise einen Teilkredit, aber die Zinssätze sind hoch.

- Alles unter 500 gilt als schlechte Kreditwürdigkeit. Sie erhalten kein Darlehen von einem seriösen Kreditgeber.

Wenn Sie sich bei der Antwort auf die Frage „Für wie viel Hypothek kann ich mich qualifizieren?“ nicht sicher sind? Sprechen Sie mit Ihren Bankern über eine Vorabgenehmigung. Sie können dir genau sagen, wo du stehst.

Wie kann ich meinen FICO-Score verbessern?

Selbst wenn Sie eine schlechte Kreditwürdigkeit haben, können Sie die Dinge in sechs Monaten erheblich verbessern. Sie müssen:

- Bezahlen Sie Ihre Schulden jeden Monat pünktlich.

- Reduzieren Sie Ihre Gesamtverschuldung, indem Sie Kreditkonten begleichen. Idealerweise sollten Sie nie mehr als 50 % Ihres Kreditlimits für alle Konten verwenden.

- Reduzieren Sie die Gesamtzahl der Konten. Selbst wenn Sie Ihre Konten bezahlen, könnten diese offenen Kreditlimits problematisch sein. Wieso den? Weil Sie immer noch Zugriff auf dieses Guthaben haben. Zahlen Sie einige Konten ab und schließen Sie sie. Lassen Sie eine Kreditkarte und ein Geschäftskonto offen, damit Sie nachweisen können, dass Sie gut darin sind, Ihre Rechnungen pünktlich zu bezahlen.

Was braucht man, um ein Haus zu kaufen?

Ein Hauskauf ist mit viel Papierkram verbunden, aber Sie müssen nicht viel herumlaufen. Sie finden ein Zuhause, das Ihnen gefällt, und machen ein Angebot. Wir empfehlen, das Angebot von einer 80-prozentigen oder 90-prozentigen Hypothek abhängig zu machen. Wenn die Bank also sagt, dass sie bis zu 60 % verleiht, hast du ein Legal Out.

Sobald der Verkäufer das Angebot annimmt, geht es in die Treuhand. Sie müssen das Geld für die Überweisung und die Stempelsteuer aufbringen, wenn es nicht im Darlehensbetrag enthalten ist.

Die teuersten Staaten zum Leben

Und jetzt, da wir alle Grundlagen kennen, lassen Sie uns gleich mit den spezifischen Fakten und Zahlen beginnen.

1. Hawaii

(Quelle: Zillow)

- Durchschnittlicher Hauswert :614.800 $

- Monatliche Zahlung :3.529 $

- Benötigtes monatliches Gehalt :11.763 $

Wie viel Einkommen benötigen Sie, um ein Haus in Hawaii zu kaufen? Wenn Sie nach Hawaii ziehen möchten, sollten Sie lieber früher als später mit dem Sparen beginnen. In Bezug auf das erforderliche Gehalt steht es ganz oben auf unserer Liste. Es gibt einige günstigere Immobilien auf der Insel, aber Sie sollten mindestens 11.760 $ im Monat verdienen, um sich auf eine gute Grundlage zu stellen.

Darüber hinaus wurde Maui County auch als eines der teuersten Countys in den USA bezeichnet. Sie müssen überlegen, wo das Haus platziert wird. Befindet es sich in einer aktiven Lavazone? Wenn ja, ist die Finanzierung schwer zu bekommen. Zone 9 sind Gebiete, die seit 60.000 Jahren keine Eruptionen mehr hatten.

Der Zinssatz für 30-jährige Hypotheken blieb mit 6,69 % im November 2019 unverändert.

2. Washington, DC

(Quelle: Zillow)

- Durchschnittlicher Hauswert :563.400 $

- Monatliche Zahlung :3.238 $

- Benötigtes monatliches Gehalt :10.793 $

Immobilien hier sind teuer. Andererseits ist Washington, DC als der Staat bekannt, der am besten bezahlt wird.

Es gibt viele hochwertige Häuser in der Gegend, von denen einige für sage und schreibe 15 Millionen Dollar verkauft werden. Laut Experten gibt es noch Wohnmöglichkeiten. Aber das richtige Angebot zu finden, könnte bedeuten, Ihre Erwartungen zu mildern. Wenn Sie geduldig sind, können Sie sogar Glück haben.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 3,63 % auf 3,62 %.

3. Kalifornien

(Quelle:Zillow)

- Durchschnittlicher Hauswert :548.600 $

- Monatliche Zahlung :3.154 $

- Benötigtes monatliches Gehalt :10.513 $

Kalifornien ist als der Staat mit den meisten Milliardären bekannt.

Sunny California hat einen der größten Immobilienmärkte des Landes. Wie viel sollten Sie verdienen, um ein Haus in Kalifornien zu kaufen? Das hängt davon ab, wo Sie kaufen, aber rechnen Sie mit mindestens 10.000 US-Dollar pro Monat. Die Nachfrage ist hoch, insbesondere in San Francisco, San Jose, San Francisco und San Diego. Immobilien in größeren Städten verkaufen sich in der Regel schnell. Wenn Sie ein tolles Angebot sehen, schnappen Sie es sich, bevor es jemand anderes tut.

4. Massachusetts

(Quelle:Zillow)

- Durchschnittlicher Hauswert :407.400 $

- Monatliche Zahlung :2.195 $

- Benötigtes monatliches Gehalt :7.316 $

Der Immobilienmarkt in Massachusetts ist von Stärke zu Stärke gewachsen. Die Nachfrage übersteigt schnell das Angebot und treibt die Immobilienpreise in die Höhe. Die Qualifikationen für Wohnungsbaudarlehen sind im Pilgrim State ziemlich streng, stellen Sie also sicher, dass Ihre Finanzen in Ordnung sind, bevor Sie einen Antrag stellen.

Mit 3,6 % blieb der 30-jährige Hypothekenzins im November 2019 unverändert.

5. Washington

(Quelle:Zillow)

- Durchschnittlicher Hauswert :388.400 $

- Monatliche Zahlung :2.095 $

- Benötigtes monatliches Gehalt :6.983 $

Auch auf dem Immobilienmarkt erlebt der Evergreen State einen Aufschwung, die Lebenshaltungskosten liegen über dem Landesdurchschnitt. Zu diesen höheren Lebenshaltungskosten tragen die Immobilienkosten maßgeblich bei. Die Metropolregion Seattle ist die beliebteste Gegend des Bundesstaates, was sich auf das Gehalt auswirkt, das für den Kauf eines Hauses erforderlich ist.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 3,68 % auf 3,59 %.

6. Colorado

(Quelle:Zillow)

- Durchschnittlicher Hauswert :378.300 $

- Monatliche Zahlung :2.042 $

- Benötigtes monatliches Gehalt :6.806 $

Colorados Immobilienmarkt war in den letzten Jahren gesund. Experten erwarteten, dass die Blase platzen würde, aber es sieht so aus, als hätten sie sich geirrt. Der Lebensstil und die gute wirtschaftliche Lage des Landes sind für Kaufinteressenten sehr attraktiv.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 3,63 % auf 3,65 %.

7. Oregon

(Quelle:Zillow)

- Durchschnittlicher Hauswert :346.300 $

- Monatliche Zahlung :1.873 $

- Benötigtes monatliches Gehalt :6.243 $

Wie viel Geld sollten Sie haben, um ein Haus in Oregon zu kaufen? In den größeren Städten rechnen Sie mit rund 300.000 US-Dollar. Der Wohnungsmarkt des Beaver State ist in den letzten Jahren rasant gewachsen. Im Jahr 2015 lagen die Eigenheimwerte im Durchschnitt bei 239.000 $. Seitdem sind sie um fast 6 % gestiegen. Und das ist noch nicht alles – Untersuchungen deuten darauf hin, dass der Immobilienmarkt weiter wachsen wird.

Das heißt, es verlangsamt sich. Im Moment ist es jedoch noch immer ein Käufermarkt.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,65 % im November 2019 unverändert.

8. New-Jersey

(Quelle:Zillow)

- Durchschnittlicher Hauswert :327.800 $

- Monatliche Zahlung :1.775 $

- Benötigtes monatliches Gehalt :5.916 $

Dies ist ein weiterer Bereich, in dem es in den letzten Jahren ein ordentliches Wachstum gegeben hat. Es war jedoch kein stetiges Wachstum. Zwischen 2015 und 2019 stiegen die durchschnittlichen Immobilienwerte sogar um 16,58 %. Allerdings ist die Nachfrage nach Eigenheimen relativ stabil. Der Anteil der seit 2000 neu gebauten Wohnungen beträgt nur 11,3 %, was auf ein ausgeglichenes Angebot hindeutet. Der Garden State hat die höchsten Grundsteuern in den USA.

Der Zinssatz für 30-jährige Hypotheken stieg im November 2019 von 3,65 % auf 3,70 %.

9. Alaska

(Quelle:Zillow)

- Durchschnittlicher Hauswert :315.900 $

- Monatliche Zahlung :1.713 $

- Benötigtes monatliches Gehalt :5.710 $

Die Wirtschaft Alaskas befindet sich seit 2015 in einer Rezession. Das Interessante daran ist, dass sich dies nicht auf das Einkommen ausgewirkt hat, das für den Kauf eines Hauses erforderlich ist. Normalerweise würden wir erwarten, dass die Immobilienpreise sinken. Was wir jedoch sehen, ist, dass die Preise stabil sind. In diesem Bundesstaat gibt es also kein enormes Wachstum, aber auch keine großen Wertverluste bei Immobilien.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,60 % im November 2019 unverändert.

10. New York

(Quelle:Zillow)

- Durchschnittlicher Hauswert :303.600 $

- Monatliche Zahlung :1.648 $

- Benötigtes monatliches Gehalt :5.493 $

In den letzten Monaten haben die Medien berichtet, dass sich der New Yorker Immobilienmarkt im „freien Fall“ befindet. Dies mag zu einiger Panik geführt haben, aber Experten sind sich einig, dass dies den Fall zu sehr vereinfacht. Tatsächlich sagen Experten seit Ende 2015 eine Anpassung der Immobilienpreise voraus.

Der Immobilienmarkt war 2015 auf einem Hoch. Das Platzen der Blase war unvermeidlich. Und jetzt, da dies der Fall ist, ist es eine gute Zeit für diejenigen, die eine Immobilie kaufen und von dem etwas geringeren Einkommen profitieren möchten, das für den Kauf eines Hauses erforderlich ist.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 4,43 % auf 4,41 %.

11. Nevada

(Quelle:Zillow)

- Durchschnittlicher Hauswert :292.300 $

- Monatliche Zahlung :1.588 $

- Benötigtes monatliches Gehalt :5.293 $

Wie viel Gehalt benötige ich, um ein Haus in Nevada zu kaufen? Das hängt davon ab, wo Sie kaufen. Die Immobilienpreise in Las Vegas sind hoch. Die Immobilienwerte in Nevada sind in den letzten fünf Jahren um 64,34 % gestiegen. Ein Drittel der Häuser im Staat wurden nach 2000 gebaut. Dies ist der steigenden Nachfrage und dem abnehmenden Angebot zu verdanken. Wenn man sich die Statistiken der letzten fünf Jahre ansieht, wird deutlich, dass der Markt beginnt, seine Höchstreife zu erreichen. Eine Wertanpassung steht also bevor.

Mit 3,66 % blieb der 30-jährige Hypothekenzins im November 2019 unverändert.

12. Maryland

(Quelle:Zillow)

- Durchschnittlicher Hauswert :288.700 $

- Monatliche Zahlung :1.569 $

- Benötigtes monatliches Gehalt :5.230 $

Immobilienwerte in Maryland sind relativ stabil. Die Gesamtwerte haben seit 2015 nur um 17,6 % zugelegt. Immobilien im Land verkaufen sich relativ schnell, was zeigt, dass eine große Nachfrage vorhanden ist. Der Staat hat mehr als genug Immobilien für Investoren. Der Markt erstarkt und befindet sich in der Anfangsphase eines Aufschwungs. Die Antwort auf die Frage „Wie viel muss man verdienen, um ein Haus zu kaufen?“ ist viel weniger als in vielen anderen Staaten.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 3,58 % auf 3,56 %.

13. Rhode Island

(Quelle:Zillow)

- Durchschnittlicher Hauswert :283.000 $

- Monatliche Zahlung :1.539 $

- Benötigtes monatliches Gehalt :5 130 $

Rhode Island steht vor einer Immobilienkrise. Es ist nicht so, dass es nicht genug Immobilien gibt, sondern dass diese Immobilien für die meisten nicht erschwinglich sind. Das Interesse an Starterhäusern ist gestiegen, möglicherweise als Reaktion auf die hohen Immobilienpreise. Allerdings ist es für eine einkommensschwache Familie schwierig, sich hier ein Eigenheim zu leisten. Stellen Sie sicher, dass Sie das für den Kauf eines Hauses erforderliche Grundgehalt haben, bevor Sie ein Angebot abgeben.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,65 % im November 2019 unverändert.

14. New Hampshire

(Quelle:Zillow)

- Durchschnittlicher Hauswert :278.700 $

- Monatliche Zahlung :1.516 $

- Benötigtes monatliches Gehalt :5.053 $

Immobilienwerte sind in den letzten fünf Jahren um 29,03 % gestiegen. Die Grundsteuern in New Hampshire sind die dritthöchsten des Landes. Der Immobilienmarkt ist stark und die Nachfrage nach Häusern hoch. Der Staat ist attraktiv für Investoren – die Kriminalitätsrate ist geringer, die Arbeitslosenquote überdurchschnittlich.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,63 % im November 2019 unverändert.

15. Idaho

(Quelle:Zillow)

- Durchschnittlicher Hauswert :268.900 $

- Monatliche Zahlung :1.465 $

- Benötigtes monatliches Gehalt :4.883 $

Die Immobilienwerte im Bundesstaat sind in den letzten fünf Jahren um 55,57 % gestiegen. Der Immobilienmarkt ist stark. Etwa ein Viertel der Häuser wurde nach 2000 gebaut, was auf ein begrenztes Angebot hindeutet. Wie viel Einkommen ist erforderlich, um ein Haus in Idaho zu kaufen? Wir würden sagen, arbeiten Sie an einer Zahl von mindestens 4.000 $.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,57 % im November 2019 unverändert.

16. Virginia

(Quelle:Zillow)

- Durchschnittlicher Hauswert :260 700 $

- Monatliche Zahlung :1.421 $

- Benötigtes monatliches Gehalt :4.736 $

Die Immobilienwerte in Virginia sind in den letzten fünf Jahren um 19,4 % gestiegen. Etwa ein Fünftel der Häuser wurde seit dem Jahr 2000 gebaut. Der Wohnungsmarkt ist aktiv und die Nachfrage nach geeigneten Objekten ist groß. Virginia ist eine erschwingliche Alternative, wenn es um das Einkommen geht, das für den Kauf eines Hauses benötigt wird.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 3,68 % auf 3,66 %.

17. Arizona

(Quelle:Zillow)

- Durchschnittlicher Hauswert :254.600 $

- Monatliche Zahlung :1.389 $

- Benötigtes monatliches Gehalt :4.630 $

Seit 2015 sind die Immobilienwerte um 42,87 % gestiegen. Seit 2000 wurde etwa ein Drittel aller Häuser gebaut. Der Markt hier ist Schwankungen unterworfen, daher ist die Entwicklung eine Art Stop-Start-Affäre. Der Grund für diese Schwankungen sind Bevölkerungsveränderungen.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,77 % im November 2019 unverändert.

18. Connecticut

(Quelle:Zillow)

- Durchschnittlicher Hauswert :243.800 $

- Monatliche Zahlung :1.332 $

- Benötigtes monatliches Gehalt :4.440 $

Immobilienwerte sind in den letzten fünf Jahren um 8,6 % gestiegen. Seit 2000 neu gebaute Wohnungen machen nur 8,5 % der Statistik aus. Denn der Verfassungsstaat ist einer der kleinsten und am weitesten entwickelten Staaten. Wie viel muss ich verdienen, um ein Haus in Connecticut zu kaufen? Knapp 4.500 $ pro Monat.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,59 % im November 2019 unverändert.

19. Minnesota

(Quelle:Zillow)

- Durchschnittlicher Hauswert :238.300 $

- Monatliche Zahlung :1.303 $

- Benötigtes monatliches Gehalt :4.343 $

Immobilienwerte sind um massive 29,59 % gestiegen. Die Metropolregion Minneapolis-St. Paul ist die beliebteste im Bundesstaat. Entsprechend hoch sind die Immobilienpreise. Der Immobilienmarkt ist robust, und der Verkauf von Immobilien dauert im Durchschnitt nicht lange. Wie viel Einkommen benötige ich, um ein Haus in Minnesota zu kaufen? Minnesota ist mit einem Preis von unter 5.000 $ eine der günstigsten Optionen auf unserer Liste.

Der Zinssatz für 30-jährige Hypotheken fiel im November 2019 von 3,64 % auf 3,61 %.

20. Montana

(Quelle:Zillow)

- Durchschnittlicher Hauswert :236.900 $

- Monatliche Zahlung :1.296 $

- Benötigtes monatliches Gehalt :4.320 $

Immobilienwerte sind in den letzten fünf Jahren um 28,79 % gestiegen. Die Wertsteigerung in den letzten zehn Jahren beträgt 27 % und gehört ebenfalls zu den höchsten des Landes. Etwa ein Fünftel der Häuser im County wurde seit 2000 gebaut.

Der Zinssatz für 30-jährige Hypotheken blieb mit 3,62 % im November 2019 unverändert.

Schlussfolgerung

Hoffentlich fanden Sie unsere Liste informativ. Wir haben versucht, häufig gestellte Fragen wie „Wie viel sollte ich sparen, um ein Haus zu kaufen?“ zu beantworten. und geben Ihnen solide Ratschläge, wie Sie Ihre Kreditwürdigkeit verbessern können. Wenn Sie daraus jedoch eine Lektion mitnehmen, hoffen wir, dass Immobilienkäufe nicht überstürzt erfolgen sollten.

Nun, das kann schwierig sein, wenn Sie sich alle darauf freuen, Ihre eigene Wohnung zu bekommen. Es mag albern erscheinen, zu warten. Aber, wenn Sie eine schlechte Bonität haben oder nicht ganz genug für eine Einzahlung, wäre es besser zu warten.

Hier ist die Quintessenz:

Bei der Hypothekenfinanzierung geht es um viel mehr, als nur sicherzustellen, dass Sie über das erforderliche Einkommen verfügen, um ein Haus zu kaufen. Die Folgen einer Fehlentscheidung hier sind gravierend. Wenn Sie mit Ihrer Hypothek in Verzug geraten, wird Ihr Haus zurückgenommen. Und nachteilige Notierungen im Zusammenhang mit Anleihen bleiben bis zu 30 Jahre im System. Vor diesem Hintergrund lohnt es sich, hier vorsichtiger zu sein.

Persönliche Finanzen

- Wie man ein Haus vermietet, um ein anderes Haus zu kaufen

- So kaufen Sie ein Haus von einem Familienmitglied

- Wie man ein Haus kauft, um es zu vermieten

- So kaufen Sie ein Haus über Ihr Unternehmen

- So kaufen Sie ein Haus von einem privaten Verkäufer

- Hauskauf in einem heißen Wohnungsmarkt

- Günstigste Staaten, um ein Haus zu kaufen

- Der aktuelle Wohnungsmarkt – Mieten oder Kaufen?

- Wann ist der richtige Zeitpunkt, um ein Haus zu kaufen?

-

Wo kann man Altcoins kaufen

Wo kann man Altcoins kaufen Die häufig gestellte Frage, die sich jeder Investor stellt, lautet:Wo ist das kluge Geld? Dieser Gedanke wird oft übersetzt mit:Welcher digitale Vermögenswert wird Bitcoin als Marktführer für Krypto...

-

Welche Kreditwürdigkeit wird benötigt, um ein Haus zu kaufen?

Welche Kreditwürdigkeit wird benötigt, um ein Haus zu kaufen? Das Mieten eines Hauses oder einer Wohnung bringt mehrere Vorteile mit sich, wie z. B. eine minimale Verpflichtung, an einem Ort zu leben. Ab einem gewissen Punkt wollen die meisten Menschen jedoch Wu...