Arbitrage Pricing Theory 101

Die Arbitrage-Preistheorie (APT) versucht, den Preis, den ein Vermögenswert auf dem Markt haben sollte, anhand einer Reihe von makroökonomischen Faktoren zu messen. 1976 von Stephen Ross entwickelt, Das Modell wird verwendet, um zu identifizieren, was viele als "falsch bewertete Vermögenswerte" bezeichnen. Diese Vermögenswerte sollten höher bewertet werden, als sie sind, und bieten daher eine Chance für Kapitalzuwachs. Die Aktien werden oft als Value-Aktien bezeichnet, und es wird angenommen, dass sie den Markt als Ganzes in einem bestimmten Zeitraum übertreffen.

Arbitrage-Pricing-Theorie

Im finanziellen Sinne Arbitrage bedeutet wörtlich, ein oder mehrere Marktungleichgewichte auszunutzen, um das Risiko eines Finanzkaufs zu verringern. Die APT ist kompliziert und besteht aus einer Reihe von Variablen, beginnend mit zwei einfachen Variablen:

- Erj - Die erwartete Rendite der Vermögenswerte

- Bj - Die Sensitivität des Vermögenswerts gegenüber Faktorladungen

- F - ein systemischer Faktor nach Wahl des Analytikers

- Ej - der zufällige Schock der Vermögenswerte

Im Wesentlichen, ein Analyst erstellt eine Gleichung, bei der die erwartete Rendite zu einer Reihe von Berechnungen von Bj(F) hinzugefügt wird. Jede dieser Berechnungen misst den Wert des Wertpapiers basierend auf einem einzigen Wirtschaftsfaktor. Alle Faktoren werden addiert, der zufällige Schock wird hinzugefügt, und das Ergebnis ist der relative Preis des Vermögenswerts.

Preismodell für Kapitalanlagen

Der APT wird als eine Möglichkeit angeboten, den Wert und das Risiko auf dem Markt abzuschätzen, aber es ist nicht der einzige Weg. Das wohl bekannteste Modell ist das Capital Asset Pricing Model (CAPM). Dieses Modell verwendet den risikofreien Zinssatz, Beta und erwartete Marktrendite eines Wertpapiers, um seine wahrscheinliche Rendite im Vergleich zum Risiko zu messen. Das CAPM stützt sich auf relativ wenige Marktfaktoren, es wurde jedoch von Analysten verwendet, die nach Wertpapieren suchen, um festzustellen, ob das Risiko oder nicht, die erwartete Rendite wert.

Farma-französisches Modell

Das Farma-Französische Modell verwendet das CAPM, aber es fügt andere Faktoren hinzu, um Markttrends besser Rechnung zu tragen. Nämlich, Das Farma-French-Modell antizipiert den Einfluss von Value-Aktien und Small-Cap-Aktien auf den Markt. Handelt es sich bei einem zu analysierenden Wertpapier entweder um eine Value-Aktie, d.h. unterbewertet, oder eine Small-Cap-Aktie, d.h. mit einer Marktkapitalisierung von weniger als 2 Milliarden US-Dollar, es wird als wahrscheinlicher gewichtet, nach dem Farma-Französisch-Modell zu profitieren.

Verwenden von Preismodellen für Investitionen

Jedes der oben genannten Preismodelle ist hochspekulativ. Das Arbitrage-Preismodell, bestimmtes, hängt von der Anzahl der verwendeten Variablen und den Arten von Variablen ab, die verwendet werden, um den relativen Wert auf dem Markt zu schätzen. Im Großen und Ganzen, ein täglicher Anleger wird sich nicht die Zeit nehmen, den Preis und den Wert eines Wertpapiers anhand eines dieser Modelle zu bewerten. Jedoch, ein Analytiker wird. Aus diesem Grund, Es ist wertvoll, den Ratschlägen und Einkäufen erfahrener Analysten zu folgen. Wenn Sie keinen direkten Zugang zu einem haben, Versuchen Sie, den Bewegungen eines hoch entwickelten Hedgefonds oder einer Private-Equity-Gruppe zu folgen. Diese Organisationen modellieren ständig Risiken und potenzielle Erträge, wenn sie ihre Anlageentscheidungen leiten.

investieren

- Arbitrage vs. Spekulation:Was ist der Unterschied?

- Hausse

- Was ist die Arbitrage-Pricing-Theorie?

- 6 Mängel der modernen Portfoliotheorie

- Das Capital Asset Pricing Model (CAPM) für Einsteiger

- Marktarbitrage

- Eine Einführung in die Dow-Theorie

- Das binomiale Optionspreismodell

- Die Grundlagen der Indexarbitrage

-

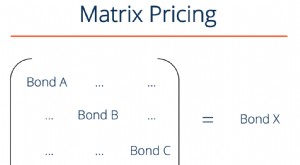

Was ist Matrix-Pricing?

Was ist Matrix-Pricing? Matrix Pricing ist eine Schätztechnik, die verwendet wird, um den Marktpreis von Wertpapieren zu schätzen, die nicht aktiv gehandelt werden. Matrix Pricing wird hauptsächlich bei festverzinslichen fes...

-

Was ist die Random-Walk-Theorie?

Was ist die Random-Walk-Theorie? Die Random-Walk-Theorie, oder die Random-Walk-Hypothese, ist ein mathematisches ModellArten von FinanzmodellenDie gebräuchlichsten Arten von Finanzmodellen sind:3-Statement-Modell, DCF-Modell, M&A-Mod...