Was ist ein Money-Manager?

Ein Vermögensverwalter ist eine natürliche oder juristische Person, die die finanziellen Vermögenswerte verwaltet. Ein Schlüssel eines Portfolios für Privatpersonen oder institutionelle Anleger. Geldverwalter können auch Ausgaben und Investitionen verfolgen, Budgets erstellen, und Steuern auswerten.

Vermögensverwalter können für ihre Kunden unterschiedliche Ziele verfolgen, einschließlich der Gewährleistung der Sicherheit des Auftraggebers, Maximierung der Rendite, oder Wert- oder Wachstumsinvestitionen suchen. Kunden zahlen Geldverwaltern eine Gebühr für ihre Dienstleistungen, und wiederum Vermögensverwalter haben die treuhänderische Verantwortung, Anlagen im besten Interesse ihrer Kunden auszuwählen und ohne ungerechtfertigte Risiken einzugehen.

Zusätzlich, Geldverwalter haben möglicherweise Zugang zu Bereichen der Kapitalmärkte, die Kunden möglicherweise nicht haben, oder sie können zu einem günstigeren Aufschlag Zugang zu solchen Gebieten haben. Vermögensverwalter finden sich in traditionellen Finanzinstituten auf allen Ebenen des Bankwesens, einschließlich Einzelhandel.

Auch Geldverwalter sind in Form von Hedgefonds präsent, Rentenfonds, Private-Equity-FondsPrivate-Equity-FondsPrivate-Equity-Fonds sind Kapitalpools, die in Unternehmen investiert werden, die eine Chance auf eine hohe Rendite darstellen. Sie kommen mit einem festen, oder Investmentfonds; Fast alle Buy-Side-Firmen haben einen Money-Management-Aspekt. Einige berühmte Vermögensverwalter sind Warren Buffet, Charlie Munger, und Peter Lynch.

Wie arbeiten Geldverwalter?

Gegen eine Gebühr, Geldverwalter bieten ihren Kunden Geldverwaltungsdienste an. Vermögensverwalter können entweder für jeden Kunden ein maßgeschneidertes Anlageportfolio erstellen oder einen festen Fonds unterhalten, in den Kunden einkaufen können. Ersteres ist im Privatkundengeschäft häufiger anzutreffen. Es gibt drei Haupttypen von Privatkundenbanken. Sie sind Geschäftsbanken, Kreditgenossenschaften, und bestimmte Investmentfonds, die Privatkundenbankdienstleistungen anbieten. Alle drei arbeiten daran, ähnliche Bankdienstleistungen anzubieten. Dazu gehören Girokonten, Sparkonten, Hypotheken, Debitkarten, Kreditkarten, und Privatkredite., wohingegen, Letzteres ist häufiger bei großen Geldverwaltungen wie Investmentfonds oder Hedgefonds anzutreffen.

Auch die Vergütung für Vermögensverwalter kann variieren. Einige Vermögensverwalter berechnen nur entweder eine einmalige Gebühr oder eine periodische Gebühr. Andere Geldverwalter erheben eine provisionsbasierte Gebühr, d.h., 20 % des Gewinns.

Jedoch, häufiger, Geldverwalter berechnen entweder eine feste Gebühr und eine variable Gebühr. Eine übliche Gebührenstruktur ist die 2 und 20; hier wird eine feste Gebühr von 2 % des verwalteten Vermögens und 20 % des Gewinns als Provision ausbezahlt. Einige argumentieren, dass die provisionsbasierte Gebühr die Anreize eines Vermögensverwalters erhöht, die Renditen des Anlegers zu maximieren, und jede moralische Gefahr verringern kann , wissend, dass alle Risiken und die auftreten können.

Portfoliomanagement für Geldverwalter

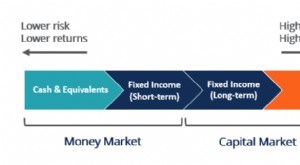

Je nach Fondstyp oder Managementstil, Geldverwalter werden verschiedene Portfoliomanagement-Schemata anwenden, um ihre Ziele zu optimieren. Geldverwalter in Megafonds, wie das Canada Pension Plan Investment Board, über viele Anlageklassen sehr diversifiziert sind, einschließlich Aktien, festes Einkommen, Immobilie, Infrastruktur, und Private Equity.

Jedoch, Vermögensverwalter, die sich ausschließlich auf die Steigerung der Rendite konzentrieren, können zur Maximierung der Rendite in risikoreichere Anlagen investieren. Wohingegen, ein Retail-Money-Manager würde mit seinem Kunden zusammenarbeiten, ihre Ziele verstehen, ihre Risikoneigung verstehen, und erstellen Sie ein Anlageportfolio.

Es sei darauf hingewiesen, dass mit der Veröffentlichung von Wirtschaftsdaten und der Kenntnis weiterer Informationen Vermögensverwalter werden ihre Portfolios entsprechend ihren Zielen im aktuellen Wirtschaftsklima ändern. Da der Vermögensverwalter dem Kunden gegenüber eine treuhänderische Verantwortung trägt, ist auch zu beachten, dass die Änderungen sollten im besten Interesse des Kunden vorgenommen werden.

Andere Funktionen von Geldverwaltern

Geldverwalter können auch Recherchen anbieten, oder die Forschung ihrer Institution, auf den Kapitalmärkten und der Wirtschaft. Die Recherche kann für einen Anleger sehr hilfreich sein, um einige der Entscheidungen zu verstehen, die ein Vermögensverwalter in Bezug auf Investitionen treffen würde.

Marktforschung kann Anlegern helfen zu verstehen, wonach sie auf dem aktuellen Markt suchen und wichtige Entscheidungen treffen. d.h., ob sie riskant oder riskant sein möchten. Zusätzlich, Vermögensverwalter können ihren Kunden Steuerberatung anbieten, um ihnen zu helfen, den größten Teil ihrer realisierten Gewinne durch den Vermögensverwaltungsdienst zu behalten.

Warum sollten Sie einen Money Manager einstellen?

Vermögensverwalter können für Leute, die keine Profis sind, die auf den Kapitalmärkten oder im Finanzwesen tätig sind, unglaublich nützlich sein. Der Umgang mit Geld kann sehr einschüchternd sein, vor allem, wenn man plant, dies über die Kapitalmärkte zu tun.

Ebenfalls, Bei der Geldanlage an den Kapitalmärkten kann es viele Risiken geben. Da Vermögensverwalter eine treuhänderische Verantwortung gegenüber ihren Kunden haben, Es gibt ein sicheres Gefühl, dass das investierte Geld in guten Händen ist.

Zusätzliche Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Wissensdatenbank weiterzuentwickeln, Bitte erkunden Sie die zusätzlichen relevanten Ressourcen unten:

- HedgeHedge FundEin Hedgefonds, ein alternatives Anlageinstrument, ist eine Partnerschaft, bei der Anleger (akkreditierte Anleger oder institutionelle Anleger) FundsHedge FundA Hedgefonds zusammenlegen, ein alternatives Anlageinstrument, ist eine Partnerschaft, in der Investoren (akkreditierte Investoren oder institutionelle Investoren) zusammenkommen

- AnlageklassenAnlageklasseEine Anlageklasse ist eine Gruppe ähnlicher Anlageinstrumente. Sie werden in der Regel auf denselben Finanzmärkten gehandelt und unterliegen denselben Regeln und Vorschriften.

- Risiko und RenditeRisiko und RenditeBei Investitionen, Risiko und Rendite sind stark korreliert. Erhöhte potenzielle Renditen gehen in der Regel mit einem erhöhten Risiko einher. Zu den verschiedenen Arten von Risiken gehören projektspezifische Risiken, branchenspezifisches Risiko, Wettbewerbsrisiko, internationales Risiko, und Marktrisiko.

- Institutioneller AnlegerInstitutioneller AnlegerEin institutioneller Anleger ist eine juristische Person, die die Gelder zahlreicher Anleger (bei denen es sich um Privatanleger oder andere juristische Personen handeln kann) ansammelt, um

investieren

-

Was ist ein Money-Manager?

Was ist ein Money-Manager? Ein Vermögensverwalter ist eine natürliche oder juristische Person, die die finanziellen Vermögenswerte verwaltet. Ein Schlüssel eines Portfolios für Privatpersonen oder institutionelle Anleger. Geldv...

-

Was ist die Geldmarktrendite?

Was ist die Geldmarktrendite? Die Geldmarktrendite ist die Rendite aus der Anlage in liquide, kurzfristige Schuldtitel mit einer Laufzeit von weniger als einem Jahr. Zu den Geldmarktinstrumenten gehören Treasury Bills (T-Bills)Tre...