Was sind Forward-Rate-Modelle?

Terminkursmodelle sind theoretische Rahmen zur Analyse und Vorhersage des erwarteten WertsExpected ValueExpected Value (auch bekannt als EV, Erwartung, Durchschnitt, oder Mittelwert) ist ein langfristiger Mittelwert von Zufallsvariablen. Der Erwartungswert weist auch auf zukünftige wirtschaftliche Variablen hin. TerminkurseForward RateDer Terminkurs, in einfachen Worten, ist die berechnete Renditeerwartung einer Anleihe, die theoretisch, in naher Zukunft erfolgen wird, in der Regel einige Monate (oder sogar einige Jahre) ab dem Zeitpunkt der Berechnung. Die Betrachtung des Terminkurses wird fast ausschließlich beim Kauf von Schatzwechseln verwendet und bezieht sich in der Regel entweder auf den Terminzinssatz oder den Devisenterminkurs.

Erwartungshypothese

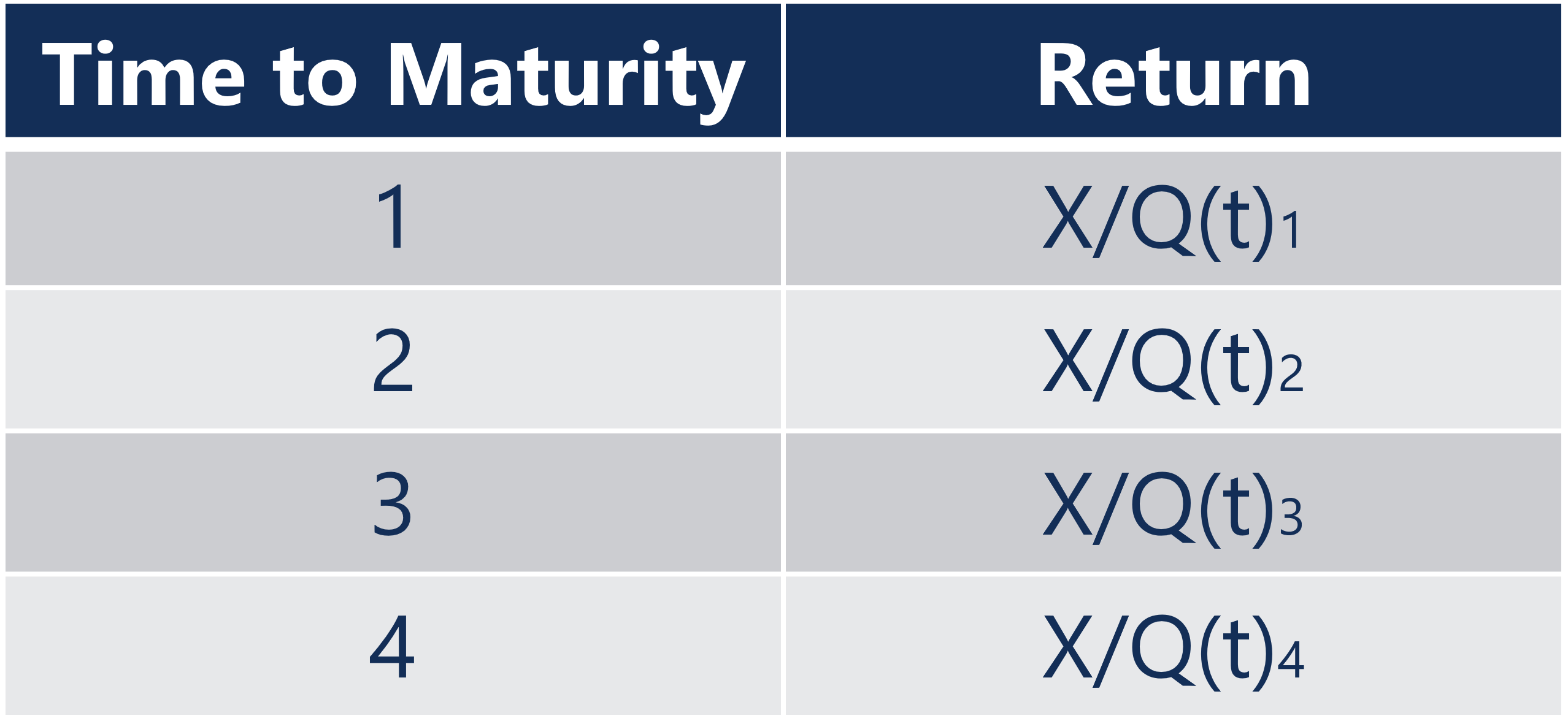

Betrachten Sie das folgende Beispiel:Eine N-jährige Staatsanleihe kostet Q(t) n im Zeitraum t und zahlt einen Betrag X im Zeitraum t+N Jahre. Deswegen, die Rendite einer 1-jährigen Anleihe beträgt X/Q(t) 1 . Die 1-jährige Anleihe zahlt X in der Periode t+1.

Betrachten Sie einen Investor, der Folgendes tut:

- Kauft jetzt eine 1-jährige Anleihe durch Zahlung von Q(t) 1

- Am Ende des Jahres erhält X

- Am Ende des Jahres, gibt X ganz für den Kauf von 1-jährigen Anleihen aus, die Ende nächsten Jahres auslaufen

Die Rendite einer Folge von zwei 1-jährigen Investitionen beträgt X/Q(t) 1 * X/Q(t+1) 1 .

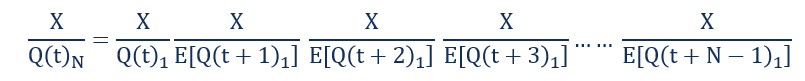

Wenn Anleger risikoneutral sind, dann sollte die Rendite einer 2-jährigen Anleihe gleich der erwarteten Rendite einer Folge von zwei 1-jährigen Anleihen sein. Im Allgemeinen, die erwartete Rendite von N 1-jährigen Anleihen sollte der Rendite einer N-jährigen Anleihe entsprechen.

Das „E“ um zukünftige Anleihekurse im Nenner stellt die erwarteten Werte dar, da die Anleger die zukünftigen Anleihekurse nicht kennen.

Terminzinssatz

Die ErwartungshypotheseLokale ErwartungstheorieIn Finanz- und Wirtschaftswissenschaften Die Local Expectations Theory ist eine Theorie, die besagt, dass die Renditen von Anleihen mit unterschiedlichen Laufzeiten über den kurzfristigen Anlagehorizont gleich sein sollten. Im Wesentlichen, Die lokale Erwartungstheorie ist eine der Varianten der reinen Erwartungstheorie, die als Modell zur Ableitung von Terminzinsen und Wechselkursen verwendet werden kann. Der Forward-Zinssatz ist der erwartete Zinssatz, den ein Wertpapier in der Zukunft bietet. Der Terminzinssatz kann durch Analyse der Zinsstruktur der Zinssätze abgeleitet werden. im Allgemeinen als Prozentsatz des Hauptbetrags ausgedrückt..

Betrachten Sie das folgende Beispiel:

- Eine 2-jährige Nullkuponanleihe im Wert von 1 USD bietet eine Rendite von 12% pro Jahr.

- Eine 1-jährige Nullkuponanleihe im Wert von 1 USD bringt eine Rendite von 9 % pro Jahr.

Ein Anleger, der in eine 2-jährige Nullkupon-Anleihe im Wert von 1 US-Dollar investiert, verfügt nach zwei Jahren über 1,2544 US-Dollar. Ein Anleger, der in eine 1-jährige Nullkuponanleihe im Wert von 1 US-Dollar investiert, verfügt am Ende eines Jahres über 1,09 US-Dollar. Wenn der Anleger am Ende des ersten Jahres in eine 1-jährige Nullkuponanleihe im Wert von 1 USD investiert hat, die Rendite würde vom zukünftigen Zinssatz einer 1-jährigen Nullkuponanleihe im Wert von 1 USD abhängen. Der implizite 1-Jahres-Terminsatz ist der Zinssatz, der die Möglichkeit einer Arbitrage ausschließt. Da keine Arbitrage möglich ist, Die Erwartungshypothese besagt, dass das Produkt der beiden 1-Jahres-Raten gleich dem 2-Jahres-Satz sein sollte. Deswegen, die Antwort ist 1,09(1 + r nach vorne ) =1,2544, was einen 1-Jahres-Terminsatz von 15,08% impliziert.

Erfahren Sie mehr über die verschiedenen Arten von festverzinslichen Wertpapieren mit dem CFI-Grundlagenkurs für festverzinsliche Wertpapiere!

Devisenterminkurs

Der Devisenterminkurs zwischen zwei Währungen ist der Wechselkurs zwischen zwei Währungen, wenn der tatsächliche Umtausch in der Zukunft stattfindet. Betrachten Sie das folgende Beispiel:Der aktuelle USD/GBP-Wechselkurs beträgt 1 £ =1,2 $. Es ist bekannt als der Kassakurs oder der Wechselkurs, mit dem ein Devisenhändler konfrontiert ist, der bereit ist, USD oder GBP sofort zu liefern oder zu liefern.

Der aktuelle risikofreie Zinssatz für 1 Jahr beträgt in den USA 5 %. Deswegen, 1 USD, der bei einer Bank in den USA eingezahlt wird, bringt Zinsen im Wert von 0,05 USD. Der aktuelle risikofreie Zinssatz für 1 Jahr beträgt in Großbritannien 3%. Deswegen, Eine Einzahlung von 1 £ bei einer Bank in Großbritannien wird mit 0,03 £ verzinst.

Betrachten Sie einen Devisenhändler auf dem USD/GBP-Markt, der anfänglich 1 £ hat. Am Ende eines Jahres, Der Händler kann entweder 1,03 £ oder 1,26 $ haben. Der effiziente 1-Jahres-Terminkurs ist der Wechselkurs, der die Möglichkeit einer Arbitrage auf dem USD/GBP-Markt ausschließt. Deswegen, der 1-Jahres-Forward-USD/GBP-Wechselkurs beträgt 1 £ =1,22 $, der höher ist als der Spot-Kurs. Dieser Terminkurs neutralisiert jede mögliche Arbitrage, die ein Anleger haben könnte, wenn er USD – der einen höheren Zinssatz hat – als GBP hält.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu lernen und weiterzuentwickeln, Wir empfehlen dringend die folgenden zusätzlichen Ressourcen:

- KuponsatzCouponsatzEin Kuponsatz ist der Betrag der jährlichen Zinserträge, die an einen Anleihegläubiger gezahlt werden. basierend auf dem Nennwert der Anleihe.

- ZinsswapZinsswapEin Zinsswap ist ein Derivatkontrakt, bei dem zwei Kontrahenten vereinbaren, einen Strom zukünftiger Zinszahlungen gegen einen anderen auszutauschen

- Swap-Rate-KurveSwap-Rate-KurveDie Swap-Rate-Kurve ist ein Diagramm, das die Beziehung zwischen Swapsätzen und allen verfügbaren entsprechenden Laufzeiten darstellt.

- USD/CAD Currency CrossUSD/CAD Currency CrossDas USD/CAD-Währungspaar stellt den notierten Wechselkurs für den Umtausch von US in CAD dar. oder, wie viele kanadische Dollar man pro US-Dollar erhält. Zum Beispiel, ein USD/CAD-Kurs von 1,25 bedeutet, dass 1 US-Dollar 1,25 kanadischen Dollar entspricht. Der USD/CAD-Wechselkurs wird von wirtschaftlichen und politischen Kräften auf beiden beeinflusst

Investition

-

Was sind Zins-Futures?

Was sind Zins-Futures? Zinsfutures sind Terminkontrakte auf Basis von zinstragenden Finanzinstrumenten. Dieser Futures-KontraktFutures-KontraktEin Futures-Kontrakt ist eine Vereinbarung zum Kauf oder Verkauf eines Basiswert...

-

Was ist ein Non-Deliverable Forward (NDF)?

Was ist ein Non-Deliverable Forward (NDF)? Ein Non-Deliverable Forward (NDF) ist ein Straight-Futures- oder Forward-Kontrakt, wo, ähnlich wie ein Non-Deliverable Swap (NDS)Non-Deliverable Swap (NDS)Ein Non-Deliverable Swap (NDS) ist ein Austau...