3 Gründe, ein Formular 2553 für Ihr Unternehmen einzureichen

Das IRS-Formular 2553 kann von Kleinunternehmern verwendet werden, um eine S-Corporation anstelle der standardmäßigen C-Corporation zu gründen. Dadurch können Kleinunternehmer erhebliche Steuereinsparungen erzielen.

Das IRS-Formular 2553 kann von Kleinunternehmern verwendet werden, um eine S-Corporation anstelle der standardmäßigen C-Corporation zu gründen. Dadurch können Kleinunternehmer erhebliche Steuereinsparungen erzielen. Formular 2553:Wahl durch eine Small Business Corporation wird von kleinen Unternehmen verwendet, die sich dafür entscheiden, als S-Corporation besteuert zu werden, und nicht als Standard-C-Corporation-Geschäftsstruktur, die vom IRS zugewiesen wird. Das Einreichungsformular 2553 hat spezifische Qualifikationen und Anforderungen an die Einreichungsfrist. Erfahren Sie hier mehr über das Formular 2553, einschließlich Berechtigungsvoraussetzungen, Fristen und ob es für Ihr Unternehmen geeignet ist.

Überblick:Was ist das IRS-Formular 2553?

Jedes Mal, wenn Sie eine Geschäftseinheit gründen, weist der IRS dieser Einheit automatisch eine Steuerklassifizierung zu. Wenn Sie eine Körperschaft gründen, werden Sie vom IRS automatisch in die Körperschaftsteuerklassifikation aufgenommen.

Wenn Ihr Unternehmen dort sein sollte, ist das großartig. Aber für kleinere Unternehmen, die ihre Steuerlast senken möchten, kann es sinnvoll sein, eine Änderung Ihrer Klassifizierung zu beantragen. Dazu müssen Sie das IRS-Formular 2553 einreichen. Sie können diese Klassifizierungsänderung beantragen, wenn Ihr Unternehmen als C-Corporation oder als Single-Member- oder Multi-Member-LLC bezeichnet wird.

Da das IRS keine automatische S-Corporation-Klassifizierung anbietet, ist die Einreichung des Formulars 2553 die einzige Möglichkeit, es zu erhalten. Formular 2553 dient als Wahlformular der S Corporation.

3 Gründe, warum Sie das Formular 2553 einreichen sollten

Die Bezeichnung der S-Körperschaft hat Steuervorteile, einschließlich einer erheblichen Ermäßigung bei der Erstellung Ihrer Steuern. Weitere Vorteile sind die folgenden.

1. Schutz vor Gläubigeransprüchen

Wenn Sie ein Einzelunternehmer sind, ist Ihr persönliches Vermögen ein faires Spiel für Gläubiger und alle, die einen Rechtsanspruch gegen Sie geltend machen könnten. Eine S-Corporation schützt jedoch das persönliche Vermögen aller Aktionäre.

2. Keine Doppelbesteuerung

S-Körperschaftssteuern können erheblich niedriger sein als die einer C-Körperschaft, da alle S-Körperschaftseinkommen, Gutschriften und Abzüge an die Anteilseigner weitergegeben werden, die dann mit ihrem persönlichen Steuersatz besteuert werden. Wenn Sie nach einer Möglichkeit suchen, Ihre Steuern zu senken, ist das Formular 2553 möglicherweise ein guter Anfang.

3. Eigentumsübertragung

Im Gegensatz zu einer C-Corporation ist die Eigentumsübertragung bei einer S-Corporation viel unkomplizierter und kann mit einem Standardkaufvertrag durchgeführt werden.

Ist Ihr Unternehmen berechtigt, eine S-Corp-Wahl durchzuführen?

Wenn die Einreichung des Formulars 2553 nach einer großartigen Idee klingt, vergewissern Sie sich, bevor Sie fortfahren, dass Ihr Unternehmen die folgenden IRS-Berechtigungsvoraussetzungen erfüllt.

- Ihr Unternehmen ist eine inländische Körperschaft oder Einheit.

- Sie haben nicht mehr als 100 Aktionäre. Familienmitglieder, einschließlich eines Ehepartners, können als ein Aktionär behandelt werden.

- Aktionäre sind Einzelpersonen, Vermögen oder steuerbefreite Organisationen.

- Es gibt keine gebietsfremden ausländischen Anteilseigner.

- Sie bieten nur eine Aktienklasse an.

- Ihr Unternehmen ist keine Bank, kein Versicherungsunternehmen, keine internationale Handelsgesellschaft oder eine Gesellschaft, die als Besitzgesellschaft behandelt wird.

Neben den oben genannten Anforderungen müssen Sie auch Ihr Steuerjahr an die IRS-Anforderungen anpassen, darunter:

- Ein Steuerjahr, das am 31. Dezember endet

- Ein natürliches Geschäftsjahr

- Ein Eigentumsgeschäftsjahr

- Ein gemäß Abschnitt 444 gewähltes Steuerjahr

- Ein Steuerjahr mit 52–53 Wochen unter Bezugnahme auf eines der oben aufgeführten Steuerjahre

4 Schritte zum korrekten Ausfüllen des Formulars 2553

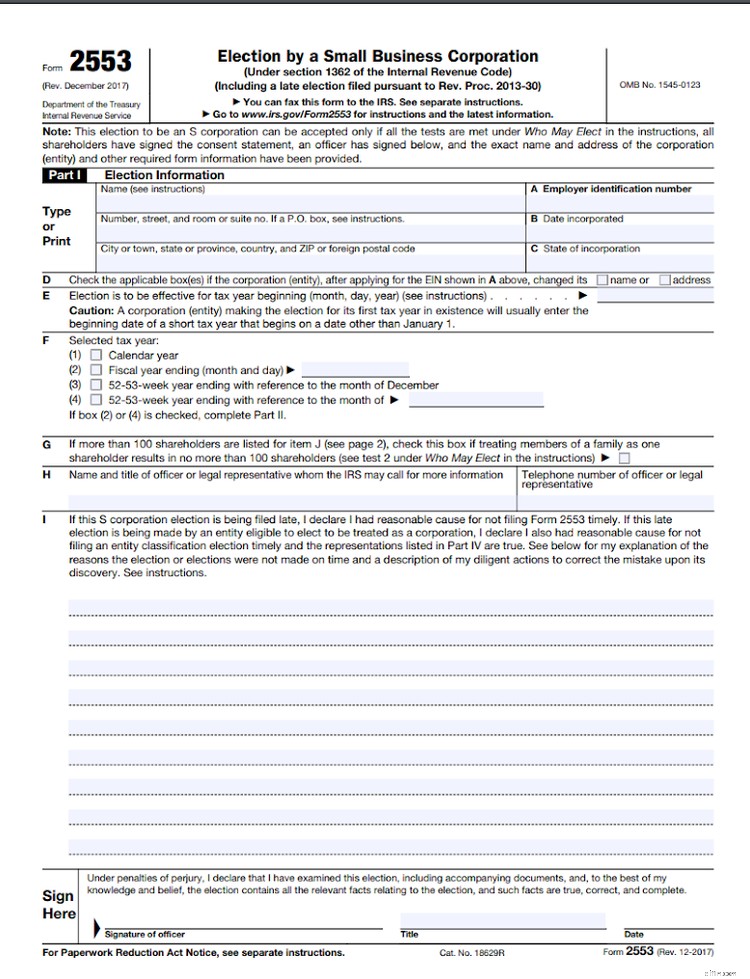

Formular 2553 besteht aus vier Teilen, die Sie vor der Einreichung ausfüllen müssen. Wir erklären jeden Teil und teilen Ihnen mit, welche Informationen zum Ausfüllen des Formulars erforderlich sind.

1. Wahlinformationen

In Teil I des Formulars 2553 geben Sie alle Wahlinformationen ein. Teil I wird am längsten dauern und erfordert die folgenden Informationen.

- Name und Adresse

- Arbeitgeberidentifikationsnummer (EIN)

- Einbaudatum

- Geben Sie an, wo eingegliedert wurde

- Geschäftsjahr

- Name und Titel des leitenden Angestellten oder gesetzlichen Vertreters

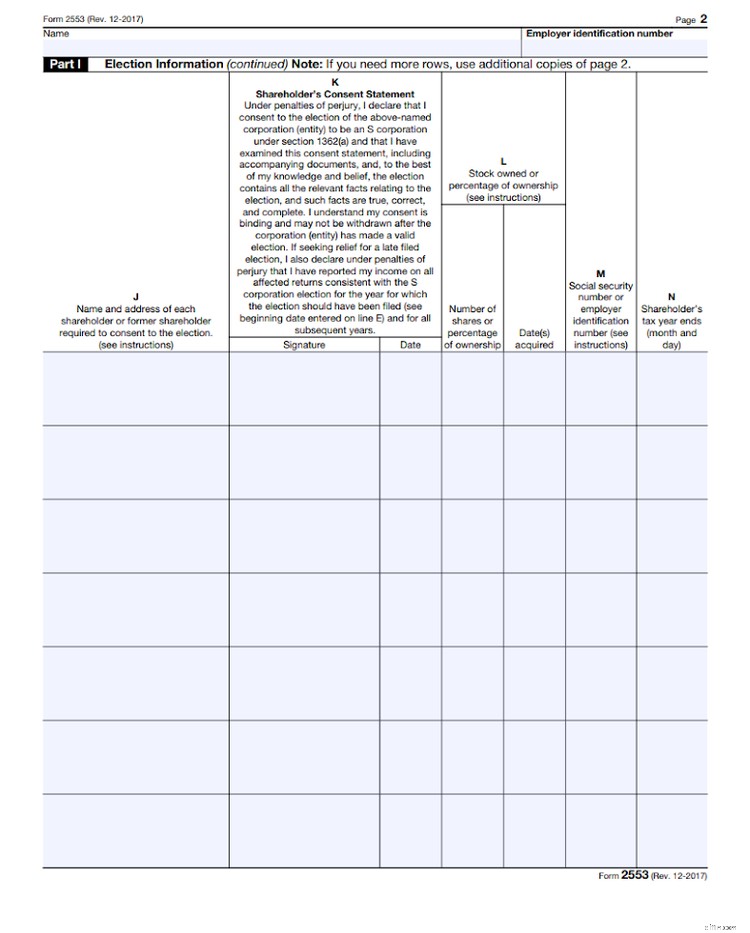

- Name und Adresse aller Anteilseigner, Anzahl der gehaltenen Anteile, Datum des Erwerbs der Anteile und Steuerjahr des Anteilseigners

Zusätzlich zu den oben genannten Informationen muss jeder Aktionär das Formular vor dem Einreichen unterzeichnen und datieren.

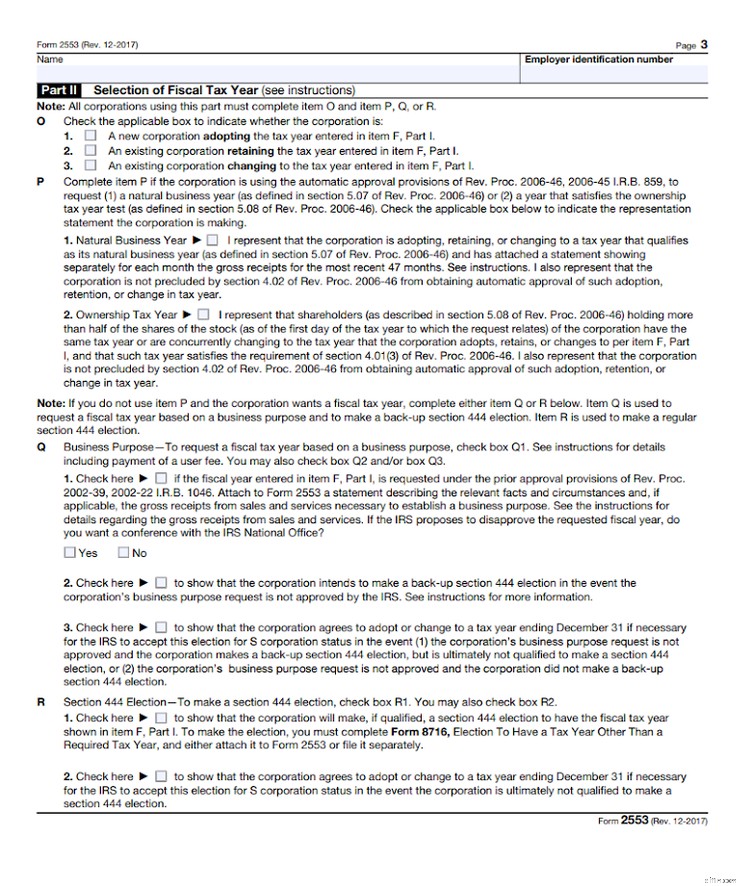

2. Auswahl des Steuerjahres

In Teil II wählen Sie Ihr Steuerjahr aus. Wenn Sie für Ihr Geschäftsjahr ein Kalenderjahr oder ein Jahr mit 52–53 Wochen wählen, das im Dezember endet, müssen Sie Teil II nicht ausfüllen.

Wenn Sie jedoch Kästchen 2 oder 4 in Teil I angekreuzt haben, müssen Sie Teil II ausfüllen, der die Auswahl Ihres Geschäftsjahres abdeckt. Neue Geschäftsinhaber möchten möglicherweise die Hilfe eines CPA oder eines anderen Steuerexperten in Anspruch nehmen, um Teil II auszufüllen, wenn sie sich bei einer der aufgeführten Optionen nicht sicher sind.

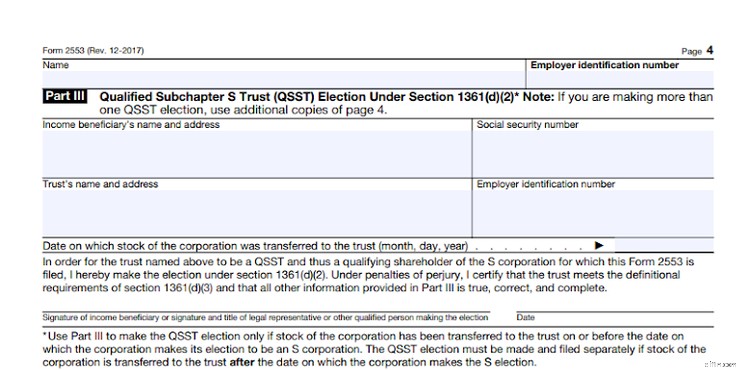

3. Qualifizierte Unterkapitel-S-Trust-Wahl

Die Informationen zur Qualifizierten Unterkapitel-S-Trust-Wahl müssen in Teil III nicht ausgefüllt werden, es sei denn, Unternehmensaktien wurden auf einen Trust übertragen, bevor die Gesellschaft die Wahl getroffen hat, eine S-Gesellschaft zu werden.

Wenn Sie sich bezüglich Teil III nicht sicher sind, wenden Sie sich zur Klärung an Ihren CPA oder einen Anwalt.

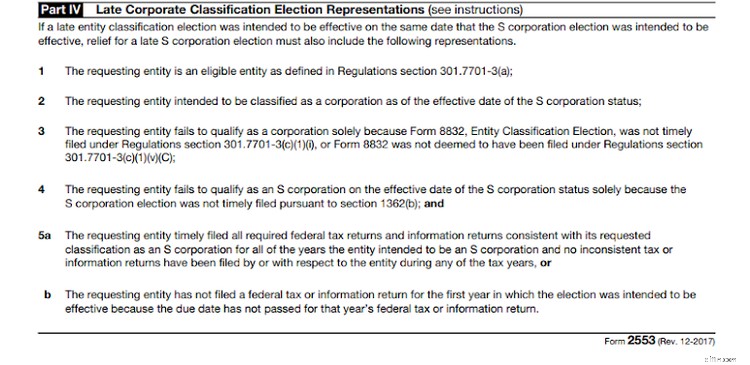

4. Verspätete Unternehmensklassifikation Wahldarstellungen

Wenn Sie das Formular 2553 fristgerecht eingereicht haben, müssen Sie Teil IV nicht ausfüllen.

Wenn Sie jedoch nach Ablauf der Frist einreichen, müssen Sie die Erklärungen in Teil IV lesen und ihnen zustimmen. Diese Erklärungen führen die Anforderungen auf, die erfüllt sein müssen, damit die Entlastung bei verspäteten Wahlen gewährt werden kann.

Wenn diese Erklärungen nicht erfüllt werden, kann Ihr Antrag auf Wahlerleichterungen für S-Unternehmen abgelehnt werden.

Wann ist Formular 2553 fällig?

Das Einreichungsformular 2553 hat keine feste Frist. Stattdessen gelten Fristen für kleine Unternehmen je nach ihren Umständen. Die zwei Hauptkriterien, die erfüllt werden müssen, sind:

- Das Formular muss spätestens 2 Monate und 15 Tage nach Beginn des Steuerjahres, in dem die Wahl stattfindet, eingereicht werden. Wenn Sie beispielsweise ein Kalenderjahr verwenden, müssen Sie das Formular 2553 bis zum 15. März des Jahres einreichen, in dem die Wahl stattfinden soll. Wenn Ihr Geschäftsjahr am 1. März beginnt, müssen Sie das Formular 2553 bis zum 15. Mai dieses Jahres einreichen.

- Sie können auch jederzeit während des vorangegangenen Jahres einreichen. Wenn Sie sich beispielsweise dafür entscheiden möchten, 2021 eine S-Corporation zu werden, können Sie das Formular 2553 jederzeit im Jahr 2020 einreichen.

Was passiert, wenn ich das Formular 2553 zu spät einreiche?

Wenn Sie das Formular 2553 zu spät einreichen, tritt die Wahl normalerweise im folgenden Jahr in Kraft. Wenn Sie beispielsweise bis zum 15. März und bis zum 31. März einreichen mussten, tritt die Wahl auf Anfrage automatisch im Jahr 2022 in Kraft, anstatt im Jahr 2021 wirksam zu werden.

Der IRS bietet Erleichterungen für diejenigen, die verspätet einreichen, vorausgesetzt, sie erfüllen bestimmte Anforderungen, darunter:

- Die Gesellschaft beabsichtigte, den Antrag als S-Gesellschaft an dem auf Formular 2553 angegebenen Datum einzureichen

- Das Unternehmen hat triftigen Grund für eine verspätete Wahl

- Alle Anteilseigner haben ihre Einkünfte im Einklang mit dem S-Corporation-Status für das Jahr angegeben, in dem der Status hätte vergeben werden sollen

Wenn nicht alle Bedingungen und Anforderungen erfüllt sind, können Körperschaften eine gesonderte Verfügung beantragen und müssen eine Nutzungsgebühr zahlen.

Die Einreichung von Formular 2553 kann von Vorteil sein

Kleinunternehmer, die als C-Körperschaft eingestuft sind, können ihre Steuerpflicht erheblich reduzieren, indem sie das Formular 2553 einreichen. Die Einstufung als S-Körperschaft bedeutet, dass Sie nur einmal auf Ihr Einkommen besteuert werden, während eine C-Körperschaft zweimal besteuert werden kann.

Um mehr über das Formular 2553 einschließlich der Berechtigung und anderer Anforderungen zu erfahren, besuchen Sie die IRS-Website, auf der Sie auch Anweisungen zum Formular 2553 herunterladen können.

Buchhaltung

- 18 Wege zur Automatisierung Ihres Unternehmens für Wachstum

- Gründe für die Unternehmensfinanzierung

- Erstellen eines Finanzbudgets für Ihr Unternehmen

- 4 Arten der Geschäftsautomatisierung für Ihr Unternehmen

- 51 Tipps zur Lagerverwaltung für Ihr Unternehmen

- Buchhalter vs. Buchhalter:Was Sie für Ihr Unternehmen wählen sollten

- So bereiten Sie Ihr Unternehmen auf die Finanzierung vor

- LLC vs. Corporation:Welche Struktur ist die beste für Ihr kleines Unternehmen?

- 8 Gründe, warum Sie ein Bankkonto für Ihr Unternehmen brauchen

-

So erstellen Sie ein Barbudget für Ihr Unternehmen

So erstellen Sie ein Barbudget für Ihr Unternehmen Cash-Budgets helfen Geschäftsinhabern, ihren Barbestand in der nahen Zukunft vorherzusagen. Hier sind die sechs Schritte zur Erstellung eines Barbudgets für Ihr Unternehmen. Ich habe ein gerahmtes Zi...

-

Ein Leitfaden zum Einrichten der automatisierten Rechnungsstellung für Ihr Unternehmen

Ein Leitfaden zum Einrichten der automatisierten Rechnungsstellung für Ihr Unternehmen Die automatisierte Rechnungsstellung kann Ihnen Stunden der Rechnungsstellung an Kunden ersparen. Befolgen Sie die Tipps von The Ascent zur Einrichtung eines effektiven automatisierten Abrechnungssyst...