Ist Ihr Investmentfonds-Portfolio überdiversifiziert?

Als Kind, Vielleicht kennen Sie das bekannte Sprichwort „Zu viele Köche verderben den Brei“. Dies gilt auch für Ihr Investmentfonds-Portfolio. Während Finanzexperten ständig darauf drängen, ein diversifiziertes Investmentfonds-Portfolio zu haben, um Ihre Risiken zu verteilen, Es braucht nicht viel, bis Ihr Portfolio in die überdiversifizierte Zone gelangt. Woher wissen Sie also, dass Ihr Portfolio diversifiziert ist oder in Richtung Überdiversifikation tendiert? Was ist die ideale Anzahl von Fonds? All dies und mehr darüber, was Ihre Diversifikation von Investmentfonds beeinträchtigen kann, wird im nächsten Beitrag behandelt. Weiter lesen!

Was versteht man unter Portfoliodiversifikation?

Portfoliodiversifikation in der Welt der Investmentfonds bedeutet, dass Sie eine Vielzahl von Investmentfonds hinzufügen, die in verschiedene Anlageklassen investieren. Dies ist eine Risikomanagementstrategie, da die Investition in eine breite Palette von Vermögenswerten Ihnen hilft, Ihr Risikoniveau zu reduzieren. Die Konzentration auf nur einen Vermögenswert könnte zu hohen Verlusten führen.

Beispiel:Angenommen, Sie hatten insgesamt 1 Rs. 000, die Sie investieren könnten.

Fast alle Aktienfonds in verschiedenen Kategorien von Aktienfonds sind im bisherigen Jahresverlauf um mindestens 20 % zurückgegangen. Goldfonds sind im gleichen Zeitraum um 21% gestiegen. Diese Daten sind vom 28. April.

Szenario 1:Keine Diversifikation

Angenommen, Sie haben 1 Rs investiert. 000 in einem Aktienfonds.

Wert der Investition am 28. April nach Einpreisung einer 20%igen Reduktion:Rs 800 ca.

Szenario 2:Diversifikation

Angenommen, Sie haben 900 Rupien in Aktienfonds und 100 Rupien in Gold investiert (Experten empfehlen immer, Ihre Investition in Gold nicht um mehr als 10% Ihres gesamten Portfolios zu überschreiten)

Aktienfonds:

Wert der Investition am 20. April nach Preisreduzierung:Rs 720

Goldfonds:

Wert der Investition am 20. April nach Preiserhöhung:Rs 121

Gesamtwert =Rs 841

Es gibt eine Erhöhung von Rs 41, hattest du diversifiziert.

Warum sollten Sie Ihr Portfolio diversifizieren?

Mit Hilfe des oben genannten Beispiels vielleicht ist klarer geworden, warum die Diversifizierung von Investmentfonds wichtig ist. Wenn es um den Aufbau eines Investmentfondsportfolios geht, Der Schlüssel zum reibungslosen Erreichen Ihrer finanziellen Ziele ist der Aufbau eines gut diversifizierten Portfolios. Hier sind die Gründe, warum Sie ein diversifiziertes Investmentfonds-Portfolio haben können:

Um Ihr Risiko zu verteilen: Der Zweck der Diversifikation besteht darin, Ihr Anlagerisiko auf mehrere Anlagen zu verteilen, damit eine nachteilige Entwicklung bei einer oder zwei Anlagen keinen großen Einfluss auf Ihre Portfoliorenditen hat.

Rendite maximieren: Die logische Folge der Risikostreuung und -minimierung ist die Maximierung der Rendite. Ein konzentriertes Portfolio könnte Sie auch in der Suppe landen.

Besonders in Testzeiten, in denen eine Anlageklasse auf sehr niedrigen Niveaus im Minus notiert, wären Sie nur in dieser bestimmten Anlageklasse investiert geblieben, du hättest viel Geld verloren.

Ein diversifiziertes Portfolio hilft Ihnen, Renditen über alle Vermögenswerte hinweg zu erzielen, in verschiedenen Zeiträumen und immer mehr Geld anhäufen.

Um unsere Mängel auszugleichen: Vergleicht man Eigen- und Fremdkapital, Aktien sind sehr volatil und haben einen höheren Risikowert, Fremdkapitalfonds erzielen moderate Renditen, gelten jedoch als sicherer als Eigenkapital. Beides hat seine Vor- und Nachteile. Diversifikation hilft Ihnen, die Mängel des einen mit den Vorteilen des anderen auszugleichen.

Die Investition in verschiedene Arten von Fonds, die in verschiedene Anlageklassen investiert sind, verringert Ihre Wahrscheinlichkeit, Geld zu verlieren.

Was Sie bei der Portfoliodiversifikation beachten sollten

Wenn Sie darüber nachdenken, wie Sie Investmentfonds in Ihrem Portfolio diversifizieren können, und Sie über Strategien und Fonds sowie verschiedene Möglichkeiten, in die Sie investieren können, recherchieren, Es gibt auch einige Vorsichtspunkte, die Sie beachten sollten:

Diversifikation bedeutet „Vielfalt“: Diversifikation funktioniert nur dann gut, wenn sich die Anlagen im Portfolio deutlich voneinander unterscheiden, d.h. sie sind unkorreliert.

Viele Anleger haben die irrige Ansicht, dass sich das Risiko mit jeder weiteren Investition in einen Investmentfonds in einem Portfolio proportional verringert. obwohl dies tatsächlich nicht weiter von der Wahrheit entfernt sein könnte.

Mehrfache Investitionen in verschiedene Investmentfonds derselben Anlageklasse dienen nicht dem Zweck.

Deckt Risiken nur bis zu einem bestimmten Punkt ab: Es gibt starke Beweise dafür, dass Sie das Gesamtrisiko Ihres Investmentfonds-Portfolios nur bis zu einem bestimmten Punkt reduzieren können, über den hinaus keine Diversifizierung mehr von Vorteil ist.

Eine optimale Diversifikation ist nicht dadurch möglich, dass Sie Ihrem Portfolio viele Investmentfonds hinzufügen, sondern indem Sie Ihrem Portfolio mehrere unkorrelierte Investmentfonds hinzufügen.

So erkennen Sie, ob Ihr Investmentfonds-Portfolio Überdiversifiziert

Über Diversifikation ist so gut, dass Sie verhindern müssen, dass Sie hineinfallen. Im Sinne der Diversifizierung und der optimalen Nutzung Sie könnten in einer Überdiversifikation enden. Mach dir keine Sorgen, weil wir Sie abgedeckt haben. In diesem Abschnitt, Wir erfahren, wie Sie eine Überdiversifikation erkennen können und welche Nachteile die Diversifikation mit sich bringt und die sich noch verstärken können, wenn Sie sie übertreiben.

So erkennen Sie eine Überdiversifikation in Ihrem Portfolio:

Besitz von zu vielen Investmentfonds innerhalb einer einzigen Kategorie – Beim Aufbau eines diversifizierten Investmentfondsportfolios, Die Idee ist, in verschiedene Arten von Investmentfonds zu investieren, sodass Sie mehrere Renditequellen haben und das Gesamtrisiko des Portfolios verringert wird. Jedoch, Wenn Sie in mehrere Fonds derselben Kategorie investiert haben, ist Ihr Investmentfonds-Portfolio höchstwahrscheinlich zu stark diversifiziert.

Jeder einzelne Nachrichtenfluss oder jede einzelne Entwicklung hat einen unverhältnismäßigen Einfluss auf Ihr gesamtes Investmentfondsportfolio – Dies ist ein wichtiger Indikator für eine Überdiversifikation. Wenn Sie trotz der Investition in mehrere Investmentfonds ein einzelner Nachrichtenfluss oder eine makroökonomische Entwicklung kann einen unverhältnismäßigen Einfluss auf Ihr gesamtes Investmentfondsportfolio haben, dann ist es wahrscheinlich, dass Ihr Investmentfonds-Portfolio zu stark diversifiziert ist.

Nachteil bei Überdiversifikation

Wir haben zwar die Früchte diskutiert, die uns die Diversifizierung bringen kann, aber wir sollten uns auch der Nachteile bewusst sein.

- Tracking-Leistungen :Wenn Sie viel zu viel Geld in Ihrem Warenkorb hatten, als erforderlich, dann wird es extrem schwierig, jede einzelne Fondskategorie und Anlageklasse dieser Kategorien zu verfolgen.

- Kosten :Jede Investition verursacht auch Kosten für Ihren Geldbeutel. Seien Sie vorsichtig bei den Gebühren der Fonds, in die Sie investieren. Eine Überdiversifizierung verursacht eine enorme Kostenbelastung in Bezug auf zusätzliche Maklergebühren, Kostenquote, Verwaltungsgebühren bei bestimmten Fonds und so weiter und so weiter

Wie viele Fonds sind ideal für ein diversifiziertes Portfolio?

Dies ist eines der häufigsten Probleme von Anlegern, die mehr über die Diversifizierung von Investmentfonds erfahren möchten. Bedauerlicherweise, Es gibt keine magische Zahl. Die optimale Anzahl an Fonds hängt von mehreren Faktoren ab, darunter Ihr investierbarer Betrag, Anlageziele, und Risikoprofil. Es gibt keine richtige Anzahl von Investmentfonds für die Diversifizierung. Jedoch, Es gibt nur wenige Dinge, die Anleger bei ihrer Suche nach dem besten diversifizierten Investmentfondsportfolio berücksichtigen können.

- Bestimmen Sie die verschiedenen Kategorien, Themen, und Strategien von Fonds, in die Sie investieren möchten, um Ihr Investmentfondsportfolio zu erstellen – Sie können Ihre Investmentfondsanlagen auf Anlageklassen (Debt/Equity/Hybrid) verteilen, Themen (sektoral), und Strategie (dynamisch/Arbitrage), etc.

- Stellen Sie sicher, dass Sie innerhalb jeder Kategorie nicht mehr als 3-4 Fonds kaufen – Nachdem Sie die Kategorie festgelegt haben, Stellen Sie sicher, dass Sie keiner Kategorie übermäßig ausgesetzt sind. Jedoch, Diese Entscheidung muss unter Berücksichtigung Ihres Finanzplans getroffen werden und sollte Ihr Risiko-/Ertragsprofil widerspiegeln.

- Stellen Sie sicher, dass Sie auch innerhalb einer Kategorie diversifiziert sind – Nachdem die Kategorie festgelegt wurde, Stellen Sie sicher, dass es innerhalb einer Kategorie keine großen Überschneidungen gibt.

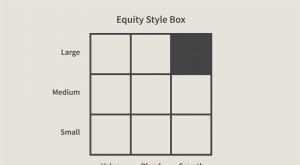

Beispiel:Angenommen, Sie möchten ein Engagement in Aktien von 40 % aufbauen. Jetzt, innerhalb von Aktien, es wäre ratsam, in Investmentfonds mit unterschiedlichen Marktkapitalisierungen und Themen zu investieren, anstatt nur in einen Typ zu investieren, sagen Sie:Large-Cap, des Investmentfonds. Bei Aktienfonds, Sie können etwa 3-5 Fonds in Ihrem Investmentfonds-Portfolio haben, die über verschiedene Marktsegmente und Fondsmanagementstile verteilt sind.

Das letzte Wort

Um zusammenzufassen, Es ist äußerst wichtig zu wissen, dass Diversifikation kein Spiel mit Zahlen ist, sondern dass es darum geht, in eine Reihe von Unternehmen zu investieren. Sektoren, und Anlageklassen durch den Einsatz von Investmentfonds als Instrument.

Fügen Sie Ihrem Portfolio keine Fonds hinzu, nur weil Ihr Freund es Ihnen vorgeschlagen hat oder Sie in den Nachrichten gesehen haben, dass der Fonds so und so gut läuft und es eine gute Idee wäre, ihn Ihrem bereits geladenen Portfolio hinzuzufügen. Das Hinzufügen zu vieler Fonds erhöht auch die Kopfschmerzen bei der Verfolgung ihrer Leistung, was eine absolut wesentliche Aktivität ist. Ebenfalls, Es gibt keine feste oder ideale Anzahl von Investmentfonds zur Diversifizierung.

Überwachen Sie die Wertentwicklung der bestehenden Fonds in Ihrem Portfolio. Nur wenn Sie das Gefühl haben, dass einige dieser Fonds durchweg schlechte Ergebnisse liefern und Ihr Portfolio belasten, sollten Sie aufhören, in sie zu investieren, und bessere Fonds in derselben Kategorie auswählen.

Dies ist jedoch möglicherweise nur eine Frage des Konjunkturzyklus und die Renditen können in den kommenden Zeiten wieder aufgenommen werden.

Denken Sie daran, dass Ihr Portfolio auch immer diversifiziert sein mag, es kann Risiken niemals vollständig oder zu 100 % mindern.

Auch diversifizierte Anlagen unterliegen Marktrisiken. Überprüfen Sie daher regelmäßig Ihr Portfolio und den Investmentfondsmarkt. im Allgemeinen, um sicherzustellen, dass Sie auf dem besten Weg sind, Ihre finanziellen Ziele zu erreichen.

Viel Spaß beim Investieren!

Öffentliche Investitionsfonds

- Neuausrichtung Ihres Investmentfonds

- Ihr Jahresbericht für Investmentfonds:Eine Fülle von Informationen

- Ihre Rücknahme von Investmentfonds

- Achten Sie auf Ihre Investmentfondsbestände

- 4 Methoden, um mit Ihrem Investmentfonds zu verdienen

- Was steht in Ihrem Anteilseignerbericht für Investmentfonds?

- Tipps zum Lesen des Prospekts Ihres Investmentfonds

- Seien Sie sich des Managementrisikos Ihres Investmentfonds bewusst

- 3 Gründe, einen globalen Fonds in Ihr Portfolio aufzunehmen

-

Ist Ihr Investmentfonds politisch voreingenommen?

Ist Ihr Investmentfonds politisch voreingenommen? Wenn wir in den letzten Jahren etwas gelernt haben, Es ist so, dass es in diesem Land viele politische Vorurteile gibt. Es sollte also vielleicht nicht überraschen, dass Investmentfondsmanager anfälli...

-

Hüten Sie sich vor versteckten Kosten, die in Ihrem Investmentfonds-Portfolio lauern!

Hüten Sie sich vor versteckten Kosten, die in Ihrem Investmentfonds-Portfolio lauern! Marat Sirotyukov Als Investmentprofi schmerzt es mich, dies zu schreiben:In der Welt der Investmentfonds, Sie bekommen nicht immer das, wofür Sie bezahlen. Häufig, Sie wissen nicht einmal, wie viel ...