Börsencrashs

Wir alle haben von der Weltwirtschaftskrise und der Großen Rezession gehört. Aber was genau passiert, wenn der Markt zusammenbricht?

Was ist ein Börsencrash

Ihr Computer stürzt ab? Schlecht. Ein Autounfall? Schlecht. Hochzeitscrasher? Überbewertet. Weißt du was noch schlimm ist? Der Börsencrash. Das mag niemand. Und die Weltwirtschaft auch nicht.

Börsencrashs sind mit dramatischen Geldverlusten und Zeiten wirtschaftlicher Depression nach dem Crash verbunden. Aber nicht alle Abstürze sind gleich. Allgemein gesagt, Ein Börsencrash bezieht sich einfach auf einen dramatischen und plötzlichen Rückgang der Aktienkurse in vielen verschiedenen Bereichen eines Aktienmarktes. Der plötzliche Preisverfall kann Anleger in Panik versetzen, was das Problem dann noch verschlimmert.

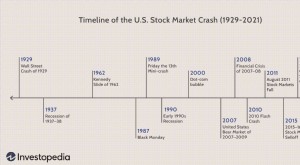

Sie haben von einigen schlimmen Börsencrashs gehört. Da ist natürlich die Mutter aller Abstürze, der Wall-Street-Crash von 1929, der das globale Finanzwesen und den Handel schwer störte und die Weltwirtschaftskrise auslöste. Dann gibt es den „Dot-Com-Crash“ von 2002, als der Tech-Boom der 90er Jahre platzte. Und, selbstverständlich, zuletzt gab es den Crash von 2008, als Banken spektakulär zusammenbrachen und einen weltweiten wirtschaftlichen Zusammenbruch verursachten – auch bekannt als die Große Rezession.

Die Sicherheit Ihres Geldes hat für uns oberste Priorität. Nehmen Sie noch heute an unserer risikofreien Umfrage teil, und wir erstellen Ihnen ein eisernes Portfolio, das auf Ihre Bedürfnisse zugeschnitten ist.

Warum stürzt die Börse ab?

Börsencrashs sind in der Regel eine Kombination aus einigen Umstandsfaktoren und dem guten, altmodischen menschlichen Versagen. Wenn große Marktindizes wie der S&P 500 der Dow Jones Industrial Average, und der NASDAQ beginnt dramatisch zu fallen, es löst eine Panik bei den Anlegern aus. Jetzt, die Gründe dafür, dass diese Indizes an erster Stelle fallen, sind vielfältig. Es kann das Ergebnis eines Krieges sein, eine geopolitische Krise, oder – wie meistens – das Platzen einer Marktblase.

Eine Marktblase bezieht sich auf einen Vermögenswert, der durch Hype und Nachahmerverhalten, ist bei Anlegern so gefragt, dass der Preis über seinen tatsächlichen Wert hinaus in die Höhe geschossen ist. Eines der frühesten Beispiele für eine Marktblase – und einen darauffolgenden Absturz – wurde durch Tulpen verursacht. „Tulpenmanie, “ als das Phänomen bekannt wurde, hatte die Niederlande im 17. Jahrhundert verrückt nach den Knollenblumen. Eine einzige Tulpenzwiebel war mehr wert als der Preis eines Hauses, und als die Blase platzte, viele Menschen sahen ihre Ersparnisse vernichtet, mit nichts zu zeigen außer ein paar Blumen.

Aktuelle Marktblasen funktionieren auf die gleiche Weise. Wenn der Gesamtwert des Marktes sinkt, Anleger geraten in Panik und versuchen, den Markt so schnell wie möglich zu verlassen, indem sie verkaufen, was sie können. Dies erreicht eine kritische Masse, wenn die Anleger mit dem Verkauf auf einmal beginnen, Nachfrage einbrechen und die Börsenkurse noch weiter fallen lassen, was dann zu Panikverkäufen führt. Es ist eine bösartige Rückkopplungsschleife, in der sinkende Preise zu Massenverkäufen führen. die die Preise weiter sinken lassen, bis nur noch massive Verluste übrig bleiben.

Börsencrashs in der Vergangenheit

Wie bereits erwähnt, In der Vergangenheit gab es einige ziemlich berüchtigte Börsencrashs. Sie erobern das öffentliche Bewusstsein, weil ihre Wirkung oft weitreichend und nachhaltig ist. Der Grund, warum eine Wirtschaftskrise normalerweise auf einen Crash folgt, ist, dass die Investitionen normalerweise stark zurückgehen. mit Anlegern, die verbrannt sind und nicht bereit sind, Geld in seinem aktuellen Zustand in den Markt zurückzugeben. Dass, im Gegenzug, führt zu niedrigen Unternehmensgewinnen, das bedeutet Arbeitsplatzverlust und weniger Konsumaktivität, was wiederum schlecht für das BIP eines Landes ist. Es wird nicht ohne Grund "Depression" genannt, Letztendlich.

Der Absturz von 2008

Die meisten von uns erinnern sich noch genau an das Jahr 2008:Es ist als die schlimmste Wirtschaftsrezession seit 1929 in die Geschichte eingegangen. Es gibt eine Reihe von Schuldigen für die Absturz von 2008 , aber ein großes Problem war die rücksichtslose Kreditvergabe in Amerika. Enthusiastisch wurden Kredite an sogenannte „Subprime“-Kreditnehmer vergeben, die die Kredite nicht zurückzahlen konnten. Aber die Kredite kamen weiter. Inzwischen, diese Hypotheken würden dann an Banken verkauft, der sie dann in vermeintlich risikoarme Wertpapiere umwandelte, indem er sie in großen Mengen in Pools zusammenfasste. Die Idee dahinter war, dass die Wohnungsmärkte in verschiedenen amerikanischen Städten so unabhängig voneinander sind, dass der Pool vielfältig und damit vor größeren Einbrüchen geschützt ist.

Aber als Kreditnehmer mit ihren Hypothekenzahlungen in Verzug geraten waren, Die Wohnungsmärkte begannen zu bröckeln. Inzwischen, die gepoolten Hypotheken wurden verwendet, um Wertpapiere zu bezahlen, die als Collateralized Debt Obligations (CDOs) bekannt sind. Die Zinsen waren niedrig, und CDOs schienen höhere Renditen zu versprechen. Aber als die Hypotheken ausfielen, CDOs wurden wertlos und waren schwer wieder zu verkaufen. Banken, die stark in sie investiert hatten, waren plötzlich knapp bei Kasse. Und deshalb, am 15.09. 2008, Lehman Brothers hat Insolvenz angemeldet. Der Dow Jones stürzte ab; der Teufelskreis der Panikverkäufe begann; Steuerzahler mussten riesige Banken retten, die plötzlich pleite waren; und die Welt wurde in eine Wirtschaftskrise gestürzt, deren Auswirkungen wir noch heute erleben.

Die Dot-Com-Blase und der Crash von 2002

Sie haben wahrscheinlich von einer Bitcoin-Blase gelesen, die sich in den letzten Jahren entwickelt hat. Bitcoin ist relativ neu auf dem Markt und im Moment der Großteil seiner Marktperformance basiert auf Spekulationen. Was bedeutet, dass es keine Möglichkeit gibt, zu sagen, wie sich die Dinge entwickeln werden.

Stellen Sie sich nun einen Markt vor, der mit neuen Innovationen wie Bitcoin gesättigt ist, Surfen auf einem von Aufregung getragenen High, Optimismus über die Zukunft der Technik, und sein Potenzial. Willkommen in den 90ern, als die Dotcom-Blase in vollem Gange war. Die Leute waren super begeistert von den Möglichkeiten des Internets, die noch in den Kinderschuhen steckte, und Internetfirmen tauchten links und rechts auf, mit Investoren finanzierten sie, sobald sie gegründet wurden.

Aber viele dieser Unternehmen hatten keinen soliden Businessplan hinter sich, waren stark überbewertet, und infolgedessen implodiert. Investoren blieben leere Taschen, und begannen, sich so schnell wie möglich aus dem Sektor zurückzuziehen, zu größeren Verlusten führen, führt zu mehr Panikverkäufen. Und so weiter und so weiter.

Der Wall-Street-Crash von 1929

Die Zeit vor dem Wall-Street-Crash von 1929 war als die Goldenen Zwanziger bekannt, teilweise wegen eines fast zehnjährigen wirtschaftlichen Wohlstands in den USA. Der Optimismus in Bezug auf die Wirtschaft war groß. die Wirtschaft wuchs schnell, und die Leute waren glücklich zu verbringen. Und diese Ausgaben beinhalteten das Spielen an der Börse, an dem sich viele begeistert beteiligten, Kauf von Aktien größtenteils auf Kredit in einem Prozess, der als Margin-Käufe bekannt ist. Sogar Banken machten das, mit eigenen Mitteln.

Obwohl wir denken, dass der Absturz ein sofortiges Ereignis hat, es trat über eine einwöchige Strecke auf. Am 23. Oktober, Aktien gaben in der letzten Handelsstunde nach. Am 24. Oktober – jetzt bekannt als Schwarzer Donnerstag – begannen Blue-Chip-Aktien mit spektakulären Kursen zu fallen, als die Anleger in Panik verfielen. Die Kurse fielen weiter, als die Anleger begannen, ihre Portfolios neu zu ordnen, um Verluste einzudämmen, und alles spitzte sich am Schwarzen Dienstag zu, 29. Oktober. Allein in den ersten dreißig Minuten wurden drei Millionen Aktien gehandelt. Telefonleitungen blockierten, als Anleger versuchten, Börsenmakler zu erreichen, Es gab viele Gerüchte über eine Katastrophe. Der Parkett der New Yorker Börse wurde zum Schauplatz eines Pandämoniums.

Broker verkauften Aktien in großen Mengen, um die fehlende Kreditwürdigkeit der Anleger zu decken, als die Kurse fielen. dabei die Lebensersparnisse zunichte machen. Banken konnten die Einlagen ihrer Kunden nicht auszahlen. Und die Tatsache, dass es für Anleger kaum Regulierung oder Rechtsschutz gab, machte sie gegenüber massiven Verlusten machtlos. Die Große Depression begann.

Wann wird die Börse zusammenbrechen?

In Anbetracht all dieses Absturzes, Warum sollten sich die Leute überhaupt die Mühe machen, zu investieren? Der Hauptgrund ist die Chance auf eine bessere Rendite. Und weil sich das Wetten am Markt historisch gelohnt hat.

Nehmen Sie den S&P 500, ein Index der 500 größten US-Unternehmen. Beim Crash von 2008 sank der Index um 38,49 %. Autsch. Das folgende Jahr, er erholte sich und stieg um 23,45 %. Im Jahr darauf erwirtschaftete er +12,78 %. Seit seiner Gründung, der S&P 500 hat im Durchschnitt 9,5% rentiert. Um diese Rendite zu erhalten, die guten Jahre hättest du mit den guten nehmen müssen. Das heißt jedoch nicht, dass sich der Trend fortsetzen wird und dass sich alle Märkte garantiert erholen werden. Beim Investieren gibt es keine Garantien.

Alle oben aufgeführten Abstürze wurden durch Angst und Panik verschlimmert, zwei sehr menschliche Gefühle. Wenn du nicht in die Raserei kaufst und deinen Kopf behältst, Sie werden wahrscheinlich die kommenden Marktabschwünge überstehen.

Es gibt immer Risiken, die mit jeder Art von Anlage verbunden sind. Sie können Geld gewinnen oder verlieren. Wenn Sie Ihre Eier auf viele Körbe verteilen, anstatt sich auf einige potenzielle „Gewinner“-Aktien zu verlassen, bedeutet dies, dass, wenn ein Teil Ihres Anlageportfolios einen Schlag erleidet, andere Teile möglicherweise nicht. Durch die Diversifizierung Ihres Portfolios, um eine Mischung aus verschiedenen Aktien aus verschiedenen Sektoren aufzunehmen, Fesseln, und Immobilien, Sie verteilen Ihr Risiko.

Was tun, wenn die Börse zusammenbricht

An diesem Punkt haben Sie wahrscheinlich erkannt, dass ein Marktcrash irgendwann unvermeidlich ist. Es ist nur eine Frage wann? Und wie groß wird es sein? Wenn das passiert, Es gibt einige hilfreiche Regeln, die nicht beinhalten, alles in Panik zu verkaufen und Bargeld im Haus zu horten wie eine sowjetische Großmutter:

-

Tun Sie nichts – Dies ist immer noch einer der solidesten Ratschläge, was während eines Marktcrashs zu tun ist. und eine, die von Experten gefolgt wird. Wenn Sie in Panik geraten und mit dem Verkauf beginnen, Sie werden wahrscheinlich Geld verlieren. Es ist bewiesen, dass Panikverkäufe immer wieder eine schreckliche Strategie sind.

-

Versuchen Sie nicht, den Markt zu timen – Der Versuch, zu verkaufen, wenn der Markt zusammenbricht, ist teilweise eine schlechte Strategie, weil Sie versuchen, den Markt zu timen. d.h. niedrig kaufen und hoch verkaufen. Hier ist das Ding. Wenn der Markt zusammenbricht, Versuchen Sie nicht, der Sache zuvorzukommen, indem Sie verkaufen und dann planen, Aktien zu einem späteren Zeitpunkt zurückzukaufen. Der Versuch, den Markt zu timen, führt meistens zu schlechten Renditen. Also bleib einfach stehen.

-

Keine kurzfristige Panik, wenn Sie langfristig sparen – Wenn Sie langfristig investieren, wie Ruhestand, Warum sich in dem Moment Stress machen, wenn Sie wissen, dass langfristige Markttrends immer im Trend liegen?

-

Richten Sie automatisierte Einzahlungen ein, damit Ihre Investitionen weiter wachsen, Unabhängig vom Markt – Der beste Weg, um sicherzustellen, dass Sie nicht in das Drama der Börse verwickelt werden, besteht darin, einen „Set it and forget it“-Ansatz zu verfolgen. Finden Sie eine Wertpapierfirma, mit der Sie automatisierte Einzahlungen einrichten können, einen festen Zeitplan einhalten, und wissen, dass es Ihnen auf Dauer besser geht.

Fühlen Sie sich immer noch ein bisschen ausgeflippt wegen der Idee eines Marktcrashs? Wir verstehen das total, Wealthsimple unterstützt Sie daher bei der Investition in diversifizierte Portfolios, die auf langfristiges Wachstum ausgerichtet sind. Mit persönlicher Beratung und Berücksichtigung Ihrer Risikobereitschaft, Wealthsimple kann Ihnen dabei helfen, Ihre Investitionsreise ohne unnötigen Stress zu beginnen. Beginnen Sie noch heute.

Investition

-

Börsencrash

Börsencrash Was ist ein Börsencrash? Ein Börsencrash ist ein schneller und oft unerwarteter Rückgang der Aktienkurse. Ein Börsencrash kann eine Nebenwirkung einer großen Katastrophe sein, Wirtschaftskrise, oder...

-

Marktabschwünge, Marktkorrekturen und Börsencrashs

Marktabschwünge, Marktkorrekturen und Börsencrashs Wenige Dinge wecken bei Anlegern mehr Angst als Aktienmarktabschwünge, und viele Anleger machen sich Sorgen, während eines Abschwungs zu investieren. Für langfristig orientierte Anleger ist ein Markta...