4 gute Möglichkeiten, im Ruhestand pleite zu gehen

Um in späteren Jahren finanziell abgesichert zu sein, ist es unabdingbar, dass Sie Ihr Ruhestandsgeld halten. Bedauerlicherweise, viel zu viele Rentner machen große Fehler, die dazu führen könnten, dass ihnen das Geld ausgeht. Hier sind vier große Fehler, die Sie pleite machen könnten.

DIE 5 WICHTIGSTEN FRAGEN ZUM RUHESTAND

1. Zu schnell zu viel von Ihrem Rentenkonto abheben

Damit Ihr Ruhestandsgeld nicht knapp wird, Sie können es sich nicht leisten, Ihr Konto zu schnell zu leeren. Wenn Sie zu viel Geld herausnehmen, beeinträchtigt dies die Fähigkeit Ihres Geldes, für Sie zu arbeiten. Wenn Sie zu wenig investiert haben, um eine angemessene Rendite zu erzielen, Ihre Konten werden sich schnell leeren.

Damit dies nicht passiert, Entscheiden Sie sich für eine sichere Auszahlungsstrategie, die für Sie sinnvoll ist. Experten empfahlen seit Jahren die 4 %-Regel. aber bei jetzt so niedrigen Zinsen und länger werdenden Lebensspannen, Bei diesem Ansatz laufen Sie ernsthaft Gefahr, knapp zu werden.

DIE HÄLFTE DER RUHESTELLER WÜNSCHEN, SIE HÄTTEN DAFÜR MEHR BUDGET BUDGET

Das Center for Retirement Research am Boston College empfiehlt stattdessen, Ihre Auszahlungsrate anhand von Tabellen zu berechnen, die der IRS erstellt, um Ihnen bei der Ermittlung der erforderlichen Mindestausschüttungen zu helfen. Wenn Sie die Dinge vereinfachen möchten, obwohl, Sie können sich jederzeit für eine niedrigere Auszahlungsrate entscheiden, B. 3% Ihres Kontoguthabens im ersten Rentenjahr auszugleichen und die Auszahlungen danach jedes Jahr an die Inflation anzupassen.

2. Zu konservativ investieren (oder nicht konservativ genug)

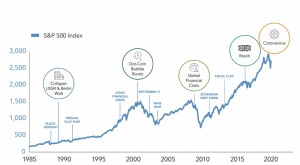

Als Rentner, Sie müssen die entsprechende Asset-Zuordnung beibehalten. Wenn Sie zu konservativ investieren, weil Sie Angst vor Verlusten haben, Sie könnten sehr geringe Renditen erzielen, wodurch Ihr Notgroschen zu schnell schwindet. Auf der anderen Seite, wenn Sie potenziell volatilen Aktien zu viel ausgesetzt sind, Sie könnten große Verluste erleiden.

Um sicherzustellen, dass Sie die richtige Mischung aus Investitionen haben, Ziehen Sie Ihr Alter von 110 ab. Investieren Sie diesen Prozentsatz Ihres Portfolios in die Börse (also das Portfolio eines 70-Jährigen, zum Beispiel, 40 % in Aktien halten würde) und der Rest in sicherere Anlagen, obwohl sie eine geringere potenzielle Kapitalrendite haben.

3 GRUNDLAGEN DER SOZIALEN SICHERHEIT, DIE JEDER INVESTOR WISSEN MUSS

3. Nicht auf Ihre Anlagegebühren achten

Anlagegebühren schmälern die Rendite während Ihres gesamten Berufslebens, aber sie können zu einem besonders großen Problem werden, wenn Sie ein festverzinsliches Einkommen haben und jeder Dollar zählt.

Heute, Die meisten Broker bieten 0 $ Provisionen für Aktiengeschäfte an, Sie sollten also keine Gebühr zahlen, um Anlagen zu kaufen oder zu verkaufen. Und prüfen Sie sorgfältig die Verwaltungsgebühren für alle Fonds, in die Sie investieren. Wenn Sie mit einem Finanz- oder Anlageberater zusammenarbeiten, Sie sollten auch die Gebührenstruktur des Beraters im Voraus verstehen und sicherstellen, dass sie angemessen und das Geld wert ist.

DIESES WENIGER BEKANNTE RUHESTANDS-SPAR-WERKZEUG IST MIT STEUERVORTEILEN GESPEICHERT

4. Keine Planung für Gesundheitsversorgung und Langzeitpflege

Die Gesundheitsversorgung ist einer der größten Ausgaben für Rentner, das Employee Benefit Research Institute schätzt, dass ein älteres Ehepaar im Jahr 2020 bis zu 325 $ benötigen könnte, 000 zur Deckung der Gesundheitskosten aus eigener Tasche während des Ruhestands. Dabei ist die Pflegebedürftigkeit noch nicht einmal berücksichtigt.

Sie sollten die Gesundheitsversorgung während Ihrer gesamten Karriere abdecken, indem Sie Geld auf einem Gesundheitssparkonto (HSA) sparen oder einige 401 (k) oder IRA-Mittel für Ihren medizinischen Bedarf bereitstellen. Wenn Sie das nicht getan haben, versuchen, einen Notfallfonds für die medizinische Versorgung zu retten, Suchen Sie nach dem umfassendsten Versicherungsschutz, den Sie finden können, und denken Sie über eine Pflegeversicherung nach.

Jetzt wissen Sie, wie Sie diese Fehler vermeiden können, die Sie pleite machen könnten. also hoffentlich, Sie können einen finanziell abgesicherten Ruhestand genießen.

ERHALTEN SIE FOX BUSINESS UNTERWEGS, INDEM SIE HIER KLICKEN

Ruhestand

- 3 Möglichkeiten, die Sozialversicherung im Ruhestand aufzustocken

- 3 Möglichkeiten, Schulden im Ruhestand abzubezahlen

- 10 Möglichkeiten zur Kreditaufnahme im Ruhestand

- So vermeiden Sie, dass Sie im Ruhestand pleite gehen

- Die 3 besten Sparmöglichkeiten für den Ruhestand

- 4 Möglichkeiten, die Rentenausgaben zu reduzieren

- 14 Möglichkeiten, Ihre Altersvorsorge zu erweitern

- 7 moderne Möglichkeiten, ein Unternehmen im Ruhestand zu finanzieren

- 15 Möglichkeiten, Stress im Ruhestand zu reduzieren

-

14 Möglichkeiten, vorzeitig in Rente zu gehen

14 Möglichkeiten, vorzeitig in Rente zu gehen Es scheint, dass die Wirtschaft es den Menschen erschwert, mit 65 in Rente zu gehen. Das stimmt in gewisser Weise, Aber was wäre, wenn Sie mehr Kontrolle über Ihren eigenen Ruhestand hätten, als Ihnen...

-

8 Möglichkeiten, selbstbewusst in den Ruhestand zu investieren

8 Möglichkeiten, selbstbewusst in den Ruhestand zu investieren Die zentralen Thesen Wenn Sie Ihre Anlagen aufgrund von Marktschwankungen verkauft haben, Reinvestition kann helfen, Ihren Plan wieder auf Kurs zu bringen. Disziplin beim Sparen und Investieren z...