8 Möglichkeiten, selbstbewusst in den Ruhestand zu investieren

Die zentralen Thesen

- Wenn Sie Ihre Anlagen aufgrund von Marktschwankungen verkauft haben, Reinvestition kann helfen, Ihren Plan wieder auf Kurs zu bringen.

- Disziplin beim Sparen und Investieren zu bleiben, ist der Schlüssel zur Erholung der Kontostände und zur Erreichung langfristiger Ziele.

- Ein Finanzplan ist hilfreich, wenn alles boomt, aber in wirtschaftlichen Abschwüngen ist es von entscheidender Bedeutung.

- Testen Sie Ihren Plan einem Stresstest, um zu sehen, ob er immer noch im Rahmen Ihrer Ziele ist.

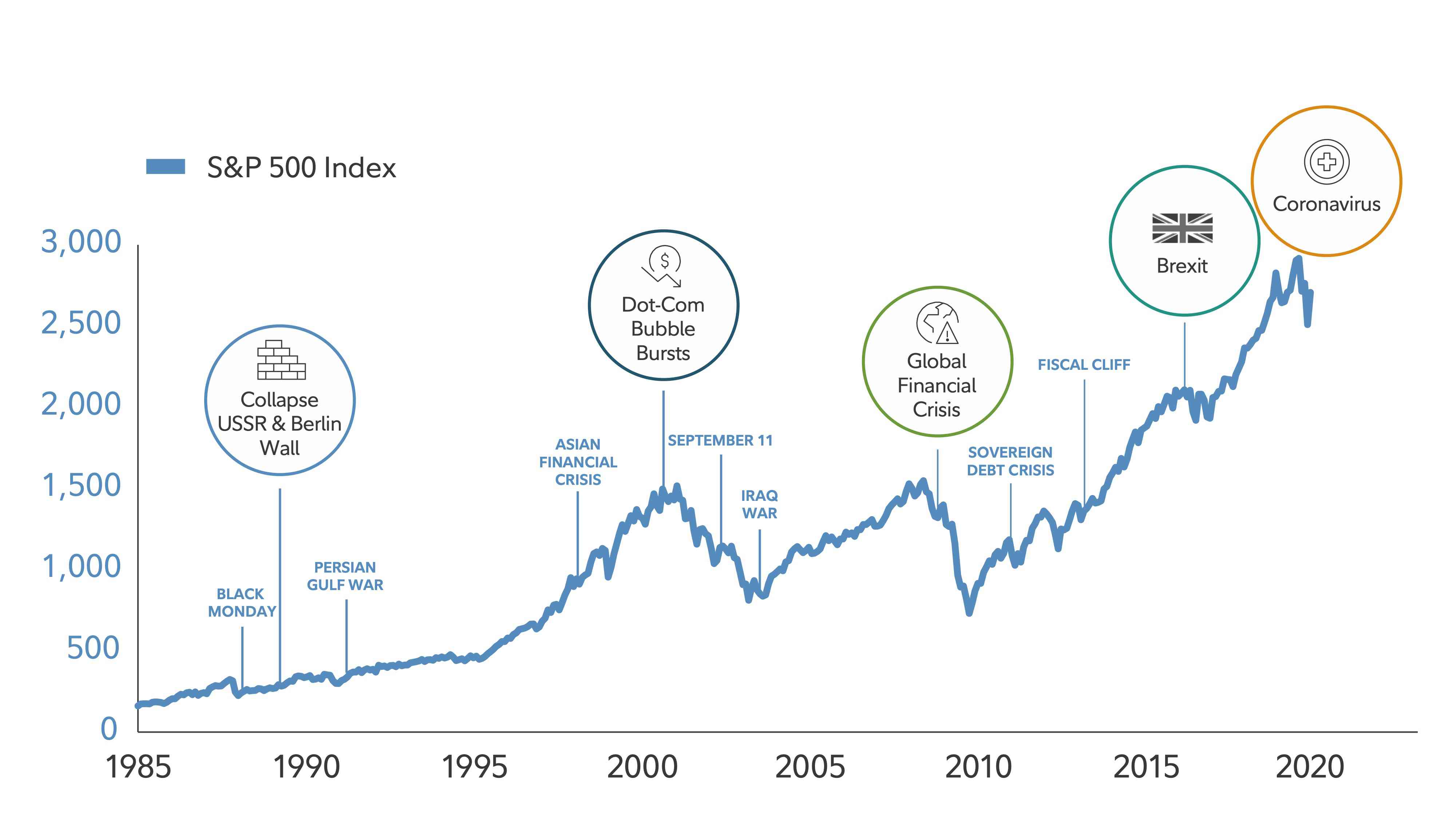

Am 24. Februar, Als der US-Aktienmarkt zu rutschen begann, Anleger wurden nervös. Bis zum 23. März der S&P 500 verlor 34 % gegenüber dem Februar-Hoch. Emotional, es war schwierig, investiert zu bleiben. Aber immer wieder, Finanzexperten haben davor gewarnt, dass fallende Märkte einen Cent einschlagen können, wenn die Dinge nur geringfügig weniger düster erscheinen als am Tag zuvor.

Historisch, jeder schwere Abschwung ist schließlich einem weiteren Wachstum gewichen.

Trotz Marktrückschlägen Aktien sind langfristig gestiegen

Es ist unklar, was als nächstes passieren wird. Wir wissen jedoch, dass sich diese Muster bei den jüngsten Marktrückgängen auf ähnliche Weise abgespielt haben. Auf Tage mit unvorstellbaren Verlusten folgten manchmal schnell Tage mit großen Gewinnen. Letztlich, Der Markt hat diese Phasen in der Vergangenheit überstanden und positive Renditen erzielt – von denen die höchsten oft direkt nach großen Ausverkäufen kommen.

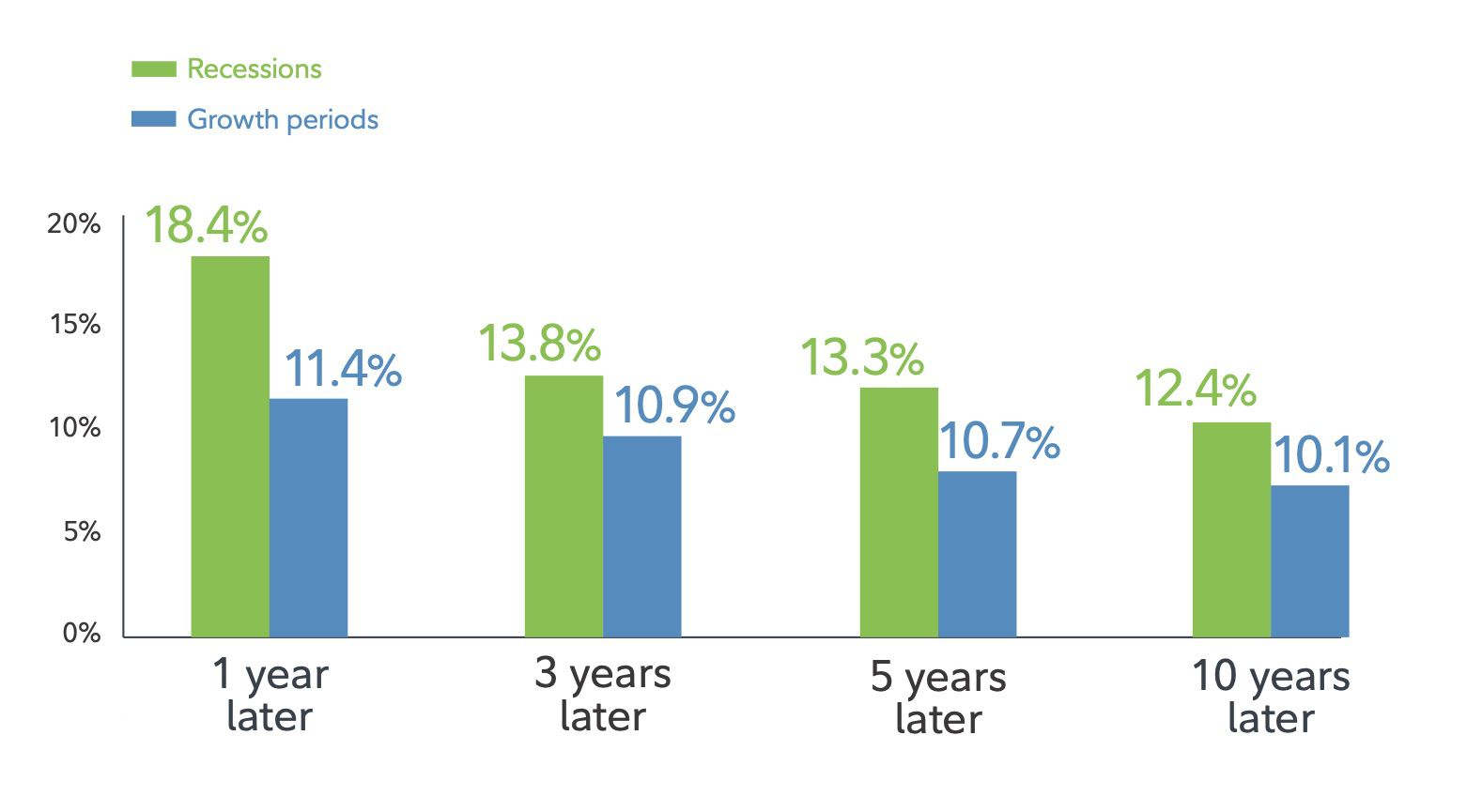

Medianrenditen nach großen Ausverkäufen an den Aktienmärkten (1950–2010)

Schritte, die Sie jetzt berücksichtigen sollten

Betrachten Sie diese 8 Möglichkeiten, um sicherzustellen, dass Ihr Finanzplan trotz fallender Märkte auf Kurs ist, damit Sie später von potenziellem Wachstum profitieren können.

1. Versuchen Sie, beim Investieren diszipliniert zu bleiben

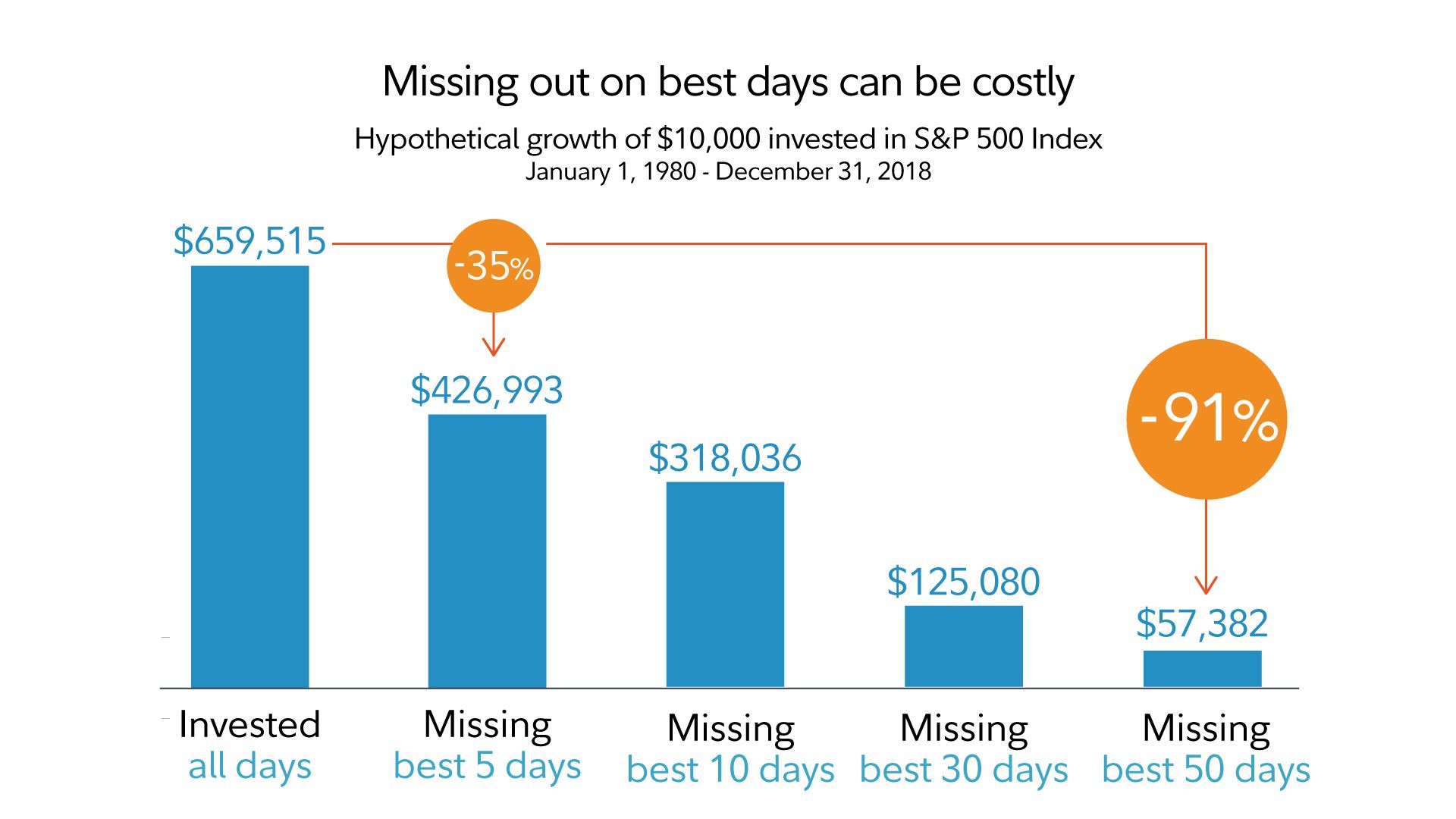

In Abschwungphasen investiert zu bleiben, kann kontraintuitiv erscheinen, Sie kann jedoch entscheidend sein, um von potenziellen Rallyes und dem langfristigen Wachstumspotenzial des Aktienmarktes zu profitieren. Wenn Sie nur wenige der besten Tage auf dem Markt verpassen, kann das langfristige Renditepotenzial untergraben werden.

2. Arbeiten Sie daran, einen diversifizierten Anlagemix aufrechtzuerhalten

Die Einrichtung und Aufrechterhaltung Ihrer diversifizierten Vermögensallokation gehören zu den wichtigsten Zutaten für Ihren potenziellen langfristigen Anlageerfolg. Obwohl Diversifikation und Vermögensallokation keine Gewinne oder Garantien gegen Verluste garantieren, Sie können die Renditen für das von Ihnen angestrebte Risikoniveau glätten.

Diversifikation kann helfen, die Höhen und Tiefen Ihres Portfolios zu glätten

Lesen Aussichtspunkte auf Fidelity.com:Der Leitfaden zur Diversifizierung

3. Erwägen Sie, die Investitionen mindestens jährlich zu überprüfen und bei Bedarf neu auszurichten

Große Marktverschiebungen können Ihren Plan aus der Bahn werfen. Zum Beispiel, wenn Sie im Januar ein Portfolio mit ca. 60 % Aktien und ca. 40 % Anleihen hatten, Ende März wäre das Portfolio näher bei 52 % der Aktien gewesen.

Wenn Sie für die Managed Account-Kunden von Fidelity investieren, Das Anlageteam ist der Ansicht, dass eine regelmäßige Neugewichtung eine wichtige Aktivität ist, um den Kunden dabei zu helfen, auf eine Weise investiert zu bleiben, die ihren finanziellen Zielen entspricht.

Als Faustregel gilt, Fidelity schlägt eine Neugewichtung vor, wenn der Anteil der Aktien, Fesseln, oder Bargeld weicht mehr als 5–10 % von seiner Zielgewichtung in Ihrem Portfolio ab. Zum Beispiel, wenn der Aktienmarkt deutlich steigt oder fällt, Sie haben möglicherweise ein höheres oder geringeres Risiko, als Ihr Plan vorsieht, und möchten möglicherweise Ihre Bestände anpassen, um zu Ihrem Ziel-Asset-Mix zurückzukehren.

Es kann auch eine gute Idee sein, Ihren Anlagemix zu bewerten, wenn sich Ihre Lebensziele ändern.

Lesen Aussichtspunkte auf Fidelity.com:Überprüfen Sie Ihr Portfolio

4. Erwägen Sie eine Reinvestition, wenn Sie bereits aus dem Markt ausverkauft sind

Die Reue des Verkäufers kann jeden treffen. Wenn Sie alle Ihre Investitionen verkauft haben und während einer Erholung an der Seitenlinie stehen, es kann schwierig sein, aufzuholen. Aber es gibt eine gute Nachricht:Sie können reinvestieren. Und Rezessionen, historisch, waren gute Zeiten dafür.

Investitionen in Rezessionen haben in der Vergangenheit zu starken Anlageergebnissen geführt

Wann wieder einsteigen

Wenn es jetzt zu riskant erscheint, wieder in den Markt zu springen, eine Dollar-Kosten-Durchschnittsstrategie in Betracht ziehen, jeden Monat einen festgelegten Dollarbetrag in ein Portfolio einzahlen. Während die durchschnittliche Dollar-Kosten Sie nicht vor Verlusten schützt oder einen Gewinn in einem volatilen Markt garantiert, Anleger können bei niedrigeren Kursen mehr Aktien kaufen, und weniger, wenn sie höher sind. Aber damit die Dollar-Kosten-Mittelung effektiv ist, ein Investor muss weiterhin sowohl in Aufwärts- als auch Abwärtsmärkten investieren.

5. Berücksichtigen Sie die Auswirkungen von Steuern

Wenn Sie außerhalb von steuerbegünstigten Konten investieren (wie eine IRA, 401(k), oder HSA), Die Steuern, die durch die Realisierung von Anlagegewinnen entstehen, können Ihre Rendite nach Steuern verringern.

Strategien wie Asset Location oder Tax Loss Harvesting können dazu beitragen, die Auswirkungen von Steuern zu reduzieren.

- Eine Vermögensstandortstrategie kann dazu beitragen, dass Ihre Investitionen auf Konten gehalten werden, auf denen Sie niedrigere Steuern zahlen.

- Tax-Loss-Harvesting kann es Ihnen ermöglichen, Steuern auf realisierte Gewinne zu verrechnen. Und, wenn Sie mehr Kapitalverluste als Gewinne haben, Sie können bis zu 3 US-Dollar verwenden, 000 pro Jahr zum Ausgleich des ordentlichen Einkommens auf Bundeseinkommensteuern, und den Rest auf die nächsten Jahre übertragen.

Lesen Aussichtspunkte auf Fidelity.com:So investieren Sie steuereffizient

6. Bewerten Sie Ihren Notfallfonds

Allgemein, Es ist eine gute Idee, wesentliche Ausgaben für 3 bis 6 Monate in Bargeld oder bargeldähnlichen Anlagen (wie Geldmarktfonds, zum Beispiel). Wenn Sie in den Ruhestand gehen, Wenn Sie Ihre Ersparnisse für ein Jahr oder länger aufbauen, um wichtige Ausgaben zu decken, können Sie sich wohler fühlen und auf das Unerwartete vorbereitet sein.

7. Planen Sie Ihr Ruhestandseinkommen für gute und schlechte Märkte ein

Die Menschen leben jetzt länger, Das bedeutet, einen Ruhestand zu planen, der 20 oder 30 Jahre oder länger dauern kann. Für mehr Menschen, Das bedeutet, einen Renteneinkommensplan aufzubauen, der Wachstumspotenzial sowie Einkommensgarantien und Flexibilität umfasst. Treue schlägt einen mehrschichtigen Ansatz vor, das beinhaltet 3 Dinge:

- Garantien, um sicherzustellen, dass die Kernausgaben gedeckt sind. Diese können Leistungen der Sozialversicherung, Renten, und Renten.4

- Wachstumspotenzial, um langfristige Bedürfnisse und alte Ziele zu erfüllen. Dies würde in erster Linie aus dem Aktienanteil Ihres Anlagemixes resultieren.

- Flexibilität, um Ihren Plan im Laufe der Zeit nach Bedarf zu verfeinern. Die Kombination von Einkommen aus mehreren Quellen kann dazu beitragen, die Auswirkungen einiger wichtiger Schlüsselrisiken zu verringern, wie Inflation, Langlebigkeit, Steuern, und Marktvolatilität.

Die Möglichkeit, während und nach Marktabschwüngen bei Kapitalentzügen flexibel zu sein, kann einen erheblichen Einfluss auf den Erfolg Ihres Altersvorsorgeplans haben.

Lesen Aussichtspunkte auf Fidelity.com:Die Auswirkungen rückläufiger Märkte für Rentner

8. Stresstest Sie Ihren Renteneinkommensplan

Anstatt sich auf die Höhen und Tiefen des Marktes zu konzentrieren, Stresstest Sie Ihren Renteneinkommensplan, und nehmen Sie bei Bedarf kurzfristige Anpassungen vor. Zu wissen, dass Ihr Plan darauf ausgelegt ist, das von Ihnen benötigte Einkommen zu erzielen, kann beruhigend sein. Sprechen Sie mit einem Fidelity-Berater oder einem anderen Finanzexperten, um zu verstehen, wie sich Marktrückgänge auf Ihr Einkommen auswirken könnten.

Konzentrieren Sie sich auf das, was Sie kontrollieren können

Kurzfristig, extreme Marktschwankungen sind schmerzhaft. Aber im Laufe der Zeit, sie haben möglicherweise weniger Einfluss auf langfristige Ziele, als man befürchten könnte. Das liegt daran, dass du dich auf die Dinge konzentrierst, die du kontrollieren kannst, und weiterhin mit einem diversifizierten Plan zu sparen und investiert zu bleiben, kann einen noch größeren Einfluss auf das Ergebnis haben.

Nächste Schritte, die Sie berücksichtigen sollten

Lassen Sie uns zusammenarbeiten:Wir können Ihnen helfen, einen Plan für jede Art von Markt zu erstellen.

Rufen Sie uns an oder besuchen Sie uns noch heute, um einen Termin zu vereinbaren:

- 800-343-3548

- Finden Sie ein Investor Center

Analysieren Sie Ihr Portfolio:Finden Sie Anlageideen, die Ihren Zielen entsprechen.

Weiterlesen Aussichtspunkte :Sehen Sie sich unsere Meinung zum Investieren an, Persönliche Finanzen, und mehr.

1. Der S&P 500® Index ist ein nach Marktkapitalisierung gewichteter Index von 500 Stammaktien, die nach Marktgröße ausgewählt werden, Liquidität, und Branchenvertretung. S&P und S&P500 sind eingetragene Dienstleistungsmarken von Standard &Poor's Financial Services LLC. Der CBOE Dow Jones Volatility Index ist ein wichtiges Maß für die Markterwartungen der kurzfristigen Volatilität, die durch die Optionspreise des S&P 500-Aktienindex vermittelt werden. Sie können nicht direkt in einen Index investieren.

2. Das hypothetische Beispiel geht von einer Anlage aus, die die Renditen des S&P 500® Index abbildet und die Wiederanlage von Dividenden beinhaltet, aber die Auswirkungen von Steuern nicht berücksichtigt. was diese Zahlen senken würde. Auf dem Markt herrscht Volatilität, und ein Verkauf kann zu einem beliebigen Zeitpunkt zu einem Gewinn oder Verlust führen. Ihre eigene Anlageerfahrung wird unterschiedlich sein, einschließlich der Möglichkeit des Verlustes. Sie können nicht direkt in einen Index investieren. Der S&P 500® Index, ein nach Marktkapitalisierung gewichteter Index von Stammaktien, ist eine eingetragene Marke von The McGraw-Hill Companies, Inc., und wurde zur Verwendung durch die Fidelity Distributors Corporation lizenziert.

3. Der S&P 500 ® Index ist ein nicht verwalteter, nach Marktkapitalisierung gewichteter Index von 500 Stammaktien, die nach Marktgröße ausgewählt wurden, Liquidität, und Branchengruppenvertretung, um die Wertentwicklung von US-Aktien zu präsentieren.

MSCI ACWI (All Country World Index) ohne USA Index ist ein nach Marktkapitalisierung gewichteter Index zur Messung der investierbaren Aktienmarktperformance für globale Anleger von Large- und Mid-Cap-Aktien in Industrie- und Schwellenländern, ohne die Vereinigten Staaten.

Bloomberg Barclays US Aggregate Bond Index ist ein breit angelegtes, marktwertgewichteter Benchmark, der die Wertentwicklung des Investment Grade misst, in US-Dollar denominiert, Markt für festverzinsliche Anleihen. Zu den Sektoren im Index gehören Treasuries, staatsnahe und Unternehmenswertpapiere, MBS (Agentur-Festsatz und hybride ARM-Pass-Throughs), ABS, und CMBS.

4. Garantien unterliegen der Leistungsfähigkeit des ausstellenden Versicherungsunternehmens.

Diese Informationen dienen der Bildung und sind nicht auf die Anlagebedürfnisse eines bestimmten Anlegers zugeschnitten.

Anlageentscheidungen sollten auf den eigenen Zielen basieren, Zeithorizont, und Risikobereitschaft.

Fidelity bietet keine Rechts- oder Steuerberatung an. Die hierin enthaltenen Informationen sind allgemeiner und lehrreicher Natur und sollten nicht als Rechts- oder Steuerberatung angesehen werden. Steuergesetze und -vorschriften sind komplex und können sich ändern, die sich wesentlich auf die Anlageergebnisse auswirken können. Fidelity kann nicht garantieren, dass die hierin enthaltenen Informationen korrekt sind, Komplett, oder rechtzeitig. Fidelity gibt keine Garantien in Bezug auf solche Informationen oder Ergebnisse, die durch ihre Verwendung erhalten werden, und lehnt jegliche Haftung ab, die sich aus Ihrer Nutzung von, oder eine Steuerposition, die im Vertrauen darauf eingenommen wird, solch eine Information. Wenden Sie sich bezüglich Ihrer spezifischen Situation an einen Rechtsanwalt oder Steuerberater.

Investieren birgt Risiken, inklusive Verlustrisiko.

Indizes werden nicht verwaltet. Es ist nicht möglich, direkt in einen Index zu investieren.

Indexdefinition

Bloomberg Barclays US Aggregate Bond Index ist ein breit angelegtes, marktwertgewichteter Benchmark, der die Wertentwicklung des Investment Grade misst, in US-Dollar denominiert, Markt für festverzinsliche Anleihen. Zu den Sektoren im Index gehören Treasuries, staatsnahe und Unternehmenswertpapiere, MBS (Agentur-Festsatz und hybride ARM-Pass-Throughs), ABS, und CMBS.

Die Wertentwicklung in der Vergangenheit und die Dividendenraten sind historisch und garantieren keine zukünftigen Ergebnisse.

Diversifikation und Vermögensallokation gewährleisten weder einen Gewinn noch eine Verlustgarantie.

Aktienmärkte sind volatil und können als Reaktion auf Unternehmens-, Industrie, politische, Regulierung, Markt, oder wirtschaftliche Entwicklungen. Die Investition in Aktien birgt Risiken, einschließlich des Hauptverlustes.

Fidelity Brokerage Services LLC, Mitglied NYSE, SIPC, 900 Salemstraße, Smithfield, RI 02917

927937.1.1

Aktienmarkt

- Ist jetzt ein guter Zeitpunkt zum Investieren?

- 4 Möglichkeiten, Geld mit Bedacht zu investieren

- Wie man Geld in einem Bärenmarkt investiert

- 5 Gründe, in einen diversifizierten Fonds zu investieren

- 3 Möglichkeiten, in einen Investmentfonds zu investieren

- Vergleich der Möglichkeiten, in Gold zu investieren

- 3 Möglichkeiten, Ihre IRA-Pensionspläne zu verwalten

- Schützen Sie Ihr Rentenportfolio gegen Marktschwankungen

- 6 Möglichkeiten, in ausländische Aktien zu investieren

-

4 goldene Regeln für die Altersvorsorge

4 goldene Regeln für die Altersvorsorge Nachdem Sie ein Leben lang investiert haben zum Ruhestand, es kann sich ganz anders anfühlen zu investieren in Ruhestand. Viele Rentner zögern, sich von den Notgroschen zurückzuziehen, die sie im ...

-

5 Wege, wie sich der amerikanische Ruhestand ändert

5 Wege, wie sich der amerikanische Ruhestand ändert Jemand hat einmal gesagt, Der Ruhestand kann eine große Freude sein, wenn Sie herausfinden können, wie Sie Zeit verbringen können, ohne Geld auszugeben. Und wegen der ständig steigenden Lebenshaltungs...