Verstehen von Finanzblasen, Vermögensblasen, Aktienblasen und den Auswirkungen der Nachfrage-Pull-Inflation

Was ist eine Blase?

Die Definition einer Blase bezieht sich darauf, wenn der Preis einer Ware, eines Wertpapiers oder eines anderen Finanzinstruments bis zu einem Punkt steigt, an dem er nicht mehr angemessen durch die zugrunde liegenden Fundamentaldaten gestützt werden kann. Eine Finanzblase kann in einer einzelnen Aktie oder einem einzelnen Wertpapier auftreten oder sich auf andere Vermögenswerte in einem Welleneffekt über einen Sektor ausbreiten.

Irgendwann platzen Blasen. Einige Anleger könnten erkennen, dass die Fundamentaldaten aus dem Ruder gelaufen sind, und ihre Vermögenswerte verkaufen, bevor eine Vermögensblase platzt. Banken und andere Institute, die zu stark gehebelt sind, könnten damit beginnen, ihre Bestände zu verkaufen, was zu Kursrückgängen führen würde. Anleger können dann während einer Aktienblase in Panik geraten und anfangen, ihre eigenen Aktien zu verkaufen, was dazu führt, dass der Sektor abstürzt und die Kurse explodieren. Die Bedingungen einer Blasendefinition zu kennen und die Anzeichen zu erkennen, kann Anlegern helfen, Verluste zu vermeiden.

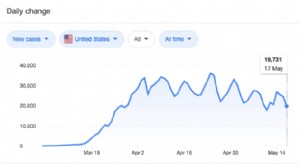

Markttrends und Statistiken für Vermögensblasen

Seit der wirtschaftlichen Rezession Ende der 2000er Jahre ist die US-Wirtschaft in einen ausgedehnten Bullenmarkt eingetreten. Dies hat eine Gruppe geschaffen, die davor warnt, dass es derzeit eine Vermögensblase gibt, die in den nächsten Jahren platzen könnte. Historisch entspricht das Vermögen der Haushalte ungefähr dem BIP bei durchschnittlich 379 Prozent. Derzeit liegt das Vermögen der Haushalte jedoch bei etwa 505 Prozent des BIP, und diese Lücke lässt immer mehr Menschen Alarm schlagen.

Fondsmanager weisen darauf hin, dass Technologieaktien weiter im Kurs gestiegen sind, während defensive Aktien wie Gesundheitswesen und Telekommunikation verloren haben. Die hochpreisigen Tech-Aktien dürften fallen, wenn die Asset-Blase platzt. Es könnte für die Leute sinnvoll sein, ihre Aufmerksamkeit vor dem Platzen auf defensive Aktien zu richten.

Welchen Einfluss hat Nachfrage-Sog-Inflation auf eine Aktienblase?

Diese Art von Inflation tritt auf, wenn die Nachfrage nach einer Aktie oder einem Vermögenswert viel höher ist als das Angebot. Wenn die Verbrauchernachfrage steigt, versuchen Unternehmen, das Angebot zu erhöhen, um die Nachfrage zu befriedigen. Wenn kein zusätzliches Angebot verfügbar ist, steigt der Aktienkurs. Dies führt zu Inflation.

Ein Beispiel für die Auswirkungen der Nachfrage-Pull-Inflation auf eine Aktienblase war die Schaffung von Credit-Swap-Wertpapieren vor der wirtschaftlichen Rezession Mitte der 2000er Jahre. Als die Nachfrage nach Credit-Swap-Wertpapieren stieg, stieg auch der Preis der zugrunde liegenden Vermögenswerte. Dies bedeutete, dass die Wohnungspreise auf mehr als ihren wahren Wert stiegen, bevor der Wohnungsmarkt zusammenbrach.

Hintergrund zu Finanzblasen

Es gibt mehrere Arten von Blasen, die unterschiedliche Auswirkungen auf die Wirtschaft haben, wenn sie platzen. Ökonomen erforschen seit Hunderten von Jahren Blasen, um die Zeichen und Lehren zu studieren, die in modernen Märkten angewendet werden können.

Zu den üblichen Finanzblasen gehören:

- Aktienblasen ohne Kreditblasen

- Kreditbedingte Aktienblasen

- Immobilienblasen mit durchschnittlichem Kreditwachstum

- Gehebelte Immobilienblasen

Aktienblasen, die nicht mit Krediten finanziert werden, haben keinen so großen Einfluss auf den Markt wie andere Arten von Blasen. Von Krediten getriebene Eigenkapitalblasen können größere Auswirkungen haben und die Erholung verlangsamen und Rezessionen verlängern, wenn die Blasen platzen. Ein Beispiel dafür ist die Hightech-Aktienblase, die Ende der 1990er bis Anfang der 2000er Jahre auftrat.

Immobilienblasen mit durchschnittlichem Kreditwachstum können mehr Schaden anrichten als Aktienblasen. Gehebelte Immobilienblasen können den größten Schaden anrichten, wie die Immobilienblase Mitte der 2000er Jahre gezeigt hat. Im Durchschnitt kann es durchschnittlich fünf Jahre dauern, bis sich die Wirtschaft nach dem Platzen einer Immobilienblase erholt.

Hyman Minsky war ein postkeynesianischer Ökonom, der seine Theorie Mitte der 1970er Jahre entwickelte. Nach Minskys Theory of Financial Instability sind Wirtschaftskrisen in kapitalistischen Systemen unvermeidlich, weil Zeiten des Wohlstands die Menschen dazu ermutigen, immer leichtsinniger zu werden.

Minsky brachte den Boom- und Bust-Zyklus mit der Schuldenanhäufung im Privatsektor in Verbindung. Er identifizierte drei Gruppen von Kreditnehmern, die zum Aufbau zahlungsunfähiger Schulden beitragen, die zum Platzen einer Blase führen können, darunter Hedge-, Spekulations- und Ponzi-Kreditnehmer.

Minskys Theorie wurde nach der Subprime-Hypothekenkrise neue Aufmerksamkeit geschenkt. Hedge-Kreditnehmer waren die Kreditnehmer, die herkömmliche Hypotheken aufgenommen und sowohl Kapital- als auch Zinszahlungen geleistet haben. Spekulative Kreditnehmer waren Personen, die Kredite nur mit Zinszahlungen aufgenommen haben. Ponzi-Kreditnehmer nahmen Kredite auf, die die Zinsen nicht vollständig deckten, sodass sich ihre Guthaben erhöhten. Eine Kombination dieser drei Arten der Schuldenanhäufung führte zu der folgenden Krise.

Blaseneigenschaften

Minsky identifizierte fünf Phasen von Wirtschaftsblasen, darunter die folgenden:

- Verschiebung

- Bumm

- Euphorie

- Gewinnmitnahme

- Büste

Während der Verdrängungsphase werden Anleger von einem neuen Paradigma, einschließlich niedriger Zinsen oder neuer Technologien, begeistert. Dies ist der Punkt, an dem Investoren beginnen, in den Markt einzutreten. Während der Boomphase steigt die Zahl der Investoren und treibt die Preise in die Höhe. Nach weit verbreiteter Berichterstattung in den Medien überschwemmen Investoren den Markt und lassen die Preise in die Höhe schnellen.

Nach der Boomphase tritt eine Phase der Euphorie ein. Dann werfen die Anleger die Vorsicht in den Wind und werden zunehmend spekulativ. Die Bewertungen können extreme Niveaus erreichen, die in keinem Verhältnis zu den Fundamentaldaten der Aktien stehen. Schließlich kommt es zu einer Pleite. Dies ist das Platzen der Wirtschaftsblase, was zu einem starken Rückgang der Bewertungen führt. Wenn die Preise fallen, geraten die Anleger in Panik und verkaufen ihre Bestände, was dazu führt, dass die Preise noch weiter fallen.

Wie funktionieren Finanzblasen?

Eine Blase entsteht, wenn der Preis eines finanziellen Vermögenswerts wie einer Aktie, einer Anleihe, einer Immobilie oder eines Rohstoffs schnell ansteigt, ohne dass zugrunde liegende Fundamentaldaten diesen Anstieg unterstützen. Der Preisanstieg eines finanziellen Vermögenswerts zieht opportunistische Spekulanten und Investoren an, einzusteigen. Sie treiben den Preis dann noch weiter in die Höhe, was zu weiteren Preiserhöhungen und Spekulationen führt, die nicht durch die Fundamentaldaten des Marktes unterstützt werden.

Unerfahrene Anleger erkennen möglicherweise die Anzeichen einer Wirtschaftsblase nicht. Stattdessen bemerken sie den Preisanstieg des Finanzwerts und glauben, dass sie von den steigenden Kursen profitieren können. Dann gibt es eine Flut von Investitionsdollars in den Vermögenswert, was den Preis auf ein unhaltbares Niveau treibt und die Finanzblase erzeugt.

Ursachen einer Finanzblase – Keynesianische Ökonomie

Der Begründer der keynesianischen Theorie, John Maynard Keynes, war ein englischer Ökonom, dessen Theorien den heutigen wirtschaftlichen Ansatz weitgehend geprägt haben. Nach der keynesianischen Theorie wird die Regierung ermutigt, eine große und aktive wirtschaftliche Rolle zu spielen. Infolgedessen sind die westlichen Volkswirtschaften heute durch riesige Zentralregierungen gekennzeichnet, die massive Schulden tragen, und die westlichen Regierungen folgen weitgehend den Prinzipien der keynesianischen Ökonomie.

Die Federal Reserve ist für die Festsetzung der Zinssätze verantwortlich, um die Wirtschaft und den Finanzmarkt zu kontrollieren. Wenn die Zinssätze niedrig sind, werden die Menschen ermutigt, Geld zu leihen und auszugeben. Die Verbrauchernachfrage nach einem Produkt oder einem Vermögenswert kann das Gesamtangebot übersteigen. Inflation antreiben.

Es gibt mehrere Gründe für Nachfrage-Pull-Inflation, einschließlich der folgenden:

- Wachsende Wirtschaft

- Anlageninflation

- Regierungsintervention

- Wirtschaftsprognosen und Inflationserwartungen

Wenn es in einem Wirtschaftssystem mit zu wenig Gütern zu viel Geld gibt, steigen die Preise. Kommt es bei einer Anlageklasse, die auf einem Finanzmarkt stark nachgefragt wird, zu einer Angebotsverknappung, können die Preise dramatisch steigen. Der Anstieg kann andere Anleger dazu anregen, Wertpapiere in der Anlageklasse zu kaufen, was schließlich dazu führen kann, dass die Bewertungen weit über den inneren Wert der in der Klasse enthaltenen finanziellen Vermögenswerte steigen. Dies kann zu einer Finanzblase führen, die irgendwann platzen wird.

Was bringt eine Blase zum Platzen?

Mehrere Faktoren können zum Platzen einer Wirtschaftsblase führen. Die Nachfrage nach Vermögenswerten kann schließlich erschöpft sein. Dies kann zu einer Verschiebung nach unten führen, die die Preise in einer Abwärtsspirale unter Druck setzt.

Auch in einem anderen Bereich der Wirtschaft kann es zu einer Verlangsamung kommen. Dies kann die gesamte Nachfragekurve nach unten verschieben, was zu einem Preissturz führen kann.

Kurzfristig können Finanzblasen verheerende Folgen haben. Hyman Minsky betrachtete das Platzen wirtschaftlicher Blasen jedoch eher als Merkmal des Marktes denn als dessen Versagen. Langfristig kann das Platzen einer Blase zu neuen Technologien, neuer Infrastruktur und Verbesserungen der Gesamtwirtschaft führen.

Beispiele für Finanz- und Vermögensblasen

Drei der größten Blasen der Geschichte zeigen, wie Blasen funktionieren und was ihre Folgen sein können. Das erste dieser drei Beispiele fand in den 1630er Jahren in Holland statt. Die niederländische Tulpenblase ist ein Beispiel für eine Vermögensblase, bei der die Preise für Tulpen in den drei Monaten von November 1636 bis Februar 1637 um das 20-fache stiegen. Bis Mai 1637 platzte die Blase und der Preis stürzte um 99 Prozent ab. P>

Ein weiteres Beispiel für eine Finanzblase war die Blase der South Sea Company, die 1720 stattfand. Die britische Regierung versprach der South Sea Company, dass sie ein Monopol auf den gesamten Handel mit den südamerikanisch-spanischen Kolonien haben würde. Die Direktoren des Unternehmens verbreiteten Lügengeschichten über die Reichtümer in Südamerika, was dazu führte, dass Investoren Aktien kauften. Der Aktienkurs des Unternehmens stieg 1720 von Januar bis Juni um das Achtfache. Das Platzen der Blase führte zu einem schweren wirtschaftlichen Abschwung.

Ein moderneres Beispiel für eine Börsenblase ist die Dot-Com-Blase der späten 1990er Jahre. Die Einführung des Internets in den 1990er Jahren führte zu einer Spekulationsblase um neue Technologieunternehmen. Hunderte von Internetunternehmen wurden unmittelbar nach Abschluss ihrer Börsengänge im Milliardenbereich bewertet. Diese Bewertungen wurden jedoch nicht durch den inneren Wert der Unternehmen oder ihre Fundamentaldaten gestützt. Dies führte dazu, dass der Nasdaq-Index bis 2000 auf über 5.000 anstieg. Bis 2002 war er um 80 Prozent gefallen und stürzte die Wirtschaft in eine Rezession und einen Bärenmarkt.

Investieren während einer Blase

Der Schlüssel zum Investieren während einer Blase besteht darin, die Phasen zu identifizieren, damit Sie erkennen können, dass sich eine Blase bildet. Die früheste Phase ist, wenn es eine neue Entwicklung oder Technologie gibt, die marktversprechend ist. Smart-Money-Investoren, die erkennen können, wann sich eine Vermögenspreisblase zu bilden beginnt, können früh einsteigen, bevor eine breite Berichterstattung in den Medien die Preise weiter in die Höhe treibt.

Die Wertpapiere während der Bewusstseinsphase zu halten, wenn mehr Investoren einsteigen, und sie dann während der Maniephase zu verkaufen, kann Smart-Money-Investoren helfen, von der Vermögenspreisblase zu profitieren. Das Timing, wann man einsteigt und wann man aussteigt, kann jedoch schwierig sein, wenn man versucht, in eine Vermögensblase zu investieren. Es ist wichtig, dass Sie aussteigen können, bevor die Nachfrage erschöpft ist und die Preise zu fallen beginnen.

Am besten vermeiden Sie den Versuch, den Markt während einer Blase zu timen. Stattdessen sollten Sie Maßnahmen ergreifen, um sich während einer Börsenblase zu schützen.

Um sich vor einer Vermögensblase oder einer Börsenblase zu schützen, kaufen Sie Aktien von starken Unternehmen mit guten Fundamentaldaten. Wählen Sie Unternehmen, die echte Gewinne erwirtschaften und attraktive Eigenkapitalrenditen haben. Die Unternehmen sollten einen niedrigen bis moderaten Verschuldungsgrad aufweisen und außerdem Verbesserungen ihrer Bruttogewinnmargen aufweisen.

Sie sollten die Dollar-Cost-Average-Strategie in und aus Ihren Positionen integrieren. Der Kauf und Verkauf zu festen Kursen und festgelegten Geldbeträgen bietet mehr Schutz vor Vermögenspreisblasen. Menschen, die im Durchschnitt einen Dollar kosten, kaufen mehr Aktien eines Wertpapiers, wenn die Kurse niedriger sind, sodass ihre Positionen mehr wert sind, wenn der Kurs steigt.

Reinvestieren Sie Ihre Dividenden für zusätzlichen Schutz vor Finanzblasen. Wenn Sie Ihre Dividenden reinvestieren, kann Ihr Geld über einen längeren Zeitraum härter für Sie arbeiten. Es kann auch hilfreich sein, Ihre Kosten niedrig zu halten, indem Sie eine Maklerfirma wählen, die niedrige oder keine Gebühren erhebt. Stellen Sie sicher, dass Sie zusätzliche Cash-Generatoren und passive Einkommensquellen schaffen, damit Sie in der Lage sind, die magereren Zeiten der Baisse zu überstehen, während Sie auf die Rückkehr der Bullenmarktbedingungen warten.

Die Diversifizierung Ihres Portfolios und die Neugewichtung sind ebenfalls wichtige Maßnahmen, um sich vor Preisblasen zu schützen. Wenn Ihr Portfolio gut über eine Vielzahl verschiedener Anlageklassen und Wertpapierarten diversifiziert ist, sind Sie möglicherweise vor einer Preisblase geschützt, die bei einer Ihrer Anlagen auftreten könnte. Achten Sie auf die Fundamentaldaten der von Ihnen ausgewählten Unternehmen, damit Sie erkennen können, ob der Kurs einer Aktie ihren inneren Wert übersteigt. Diversifikation garantiert keinen Gewinn und schützt nicht vor Verlusten in einem rückläufigen Markt. Es ist eine Methode, die verwendet wird, um das Anlagerisiko zu steuern.

Überprüfen Sie in regelmäßigen Abständen Ihr Portfolio und gewichten Sie es neu. Dies beinhaltet die Neuzuweisung der Gewichtungen in Ihrem Portfolio, damit sie mit den von Ihnen vorgegebenen prozentualen Zuteilungen übereinstimmen. Die Neuausrichtung Ihres Portfolios und langfristige Investitionen können Ihnen möglicherweise dabei helfen, höhere Renditen zu erzielen, während Sie durch Bärenmärkte hindurchfahren und von Bullenmärkten profitieren können, wenn sie im Laufe der Zeit auftreten. Die Neugewichtung kann Transaktionskosten und steuerliche Konsequenzen nach sich ziehen, die bei der Festlegung einer Neugewichtungsstrategie berücksichtigt werden sollten.

Investieren Sie ohne Kompromisse mit M1 Finance

Die Investitionsplattform M1 Finance und die mobile App bieten Menschen einen zugänglichen Weg zum Markteintritt. Die robuste Plattform und App wurden entwickelt, um den Anlageprozess zu vereinfachen, unabhängig davon, ob Sie neu beim Investieren sind oder bereits mehr Erfahrung haben. Mit M1 Finance können Sie Ihr Geld verwalten und mühelos Vermögen aufbauen

Bei M1 Finance können Sie Ihre eigenen Wertpapiere auswählen, um Ihr individuelles Portfolio zu erstellen, oder aus den mehr als 80 Portfolios auswählen, die von Experten für unterschiedliche Risikobereitschaftsstufen, finanzielle Ziele und Zeithorizonte erstellt wurden. Die Plattform bietet integrierte Recherchefunktionen, die auf Ihr Portfolio zugeschnitten sind, und bietet für Mobilgeräte geeignete Dashboards, sodass Sie Ihr Portfolio jederzeit und überall mitnehmen können.

Ein wesentlicher Vorteil der Wahl von M1 Finance ist die Möglichkeit, kostenlos zu investieren. Das Unternehmen erhebt keine Provisionen oder Verwaltungsgebühren, wodurch Ihr Geld im Laufe der Zeit erheblich wachsen kann. Mit M1 Finance können Sie automatisches Investieren einrichten, sodass Geld von Ihrer Bank auf Ihr Anlage- oder Rentenkonto überwiesen wird, um mühelos gute Finanzgewohnheiten zu machen. Sie können automatische Reinvestitionen einrichten, sodass Ihre Dividenden automatisch dazu beitragen, Vermögen aufzubauen.

Finanzen

- Die Grundlagen eines Finanzierungsleasings

- Den Aktienzyklus verstehen

- Ausgesetzter Aktienhandel und der unglückliche Stuckholder

- Die Auswirkungen von Online-Aktienmarktinvestitionen verstehen

- Die Auswirkungen der Inflation auf Ihr Rentenportfolio

- Die finanziellen Auswirkungen einer Scheidung

- Inflationsauswirkungen auf Aktienrenditen

- Wie wirkt sich die Inflation auf den Aktienmarkt aus?

- Der Mythos des abgefüllten Wassers – Die finanziellen und ökologischen Auswirkungen des Trinkens von abgefülltem Wasser

-

Verstehen der IRA-Rückzugsstrafe und wie man sie vermeidet

Verstehen der IRA-Rückzugsstrafe und wie man sie vermeidet Was ist eine IRA-Rückzugsstrafe? Eine IRA-Rückzugsstrafe tritt auf, wenn der IRS eine Gebühr für Einzelpersonen wegen Verstoßes gegen bestimmte Vorschriften beim Rücktritt von einer IRA festsetzt. Ab...

-

Was ist der Unterschied zwischen strategischer und finanzieller Planung?

Was ist der Unterschied zwischen strategischer und finanzieller Planung? Um beim Schach erfolgreich zu sein, bedarf es einer Strategie. Dasselbe gilt für das Geschäft. Strategische Planung hilft einer Organisation zu definieren, wohin sie geht, damit sie erfolgreich sein k...