Was ist das Verhältnis von Schulden zu Eigenkapital?

Der Verschuldungsgrad (auch „Verschuldungsgrad“ genannt) „Risikoverhältnis“, oder „Getriebe“), ist eine Leverage RatioLeverage RatiosEine Leverage Ratio gibt an, wie hoch die Verschuldung eines Unternehmens gegenüber mehreren anderen Konten in seiner Bilanz ist, Gewinn- und Verlustrechnung, oder Kapitalflussrechnung. Excel-Vorlage, die das Gewicht der Gesamtschulden und Finanzverbindlichkeiten im Verhältnis zum gesamten Eigenkapital berechnet. Anders als bei der Verschuldungsquote, die die Bilanzsumme als Nenner verwendet, das D/E-Verhältnis verwendet das Gesamteigenkapital. Dieses Verhältnis zeigt, wie sich die Kapitalstruktur eines UnternehmensKapitalstrukturKapitalstruktur auf die Höhe der Fremd- und/oder Eigenkapitalbeträge bezieht, die ein Unternehmen zur Finanzierung seiner Geschäftstätigkeit und seiner Vermögenswerte einsetzt. Die Kapitalstruktur eines Unternehmens ist entweder auf Fremd- oder Eigenkapitalfinanzierung ausgerichtet.

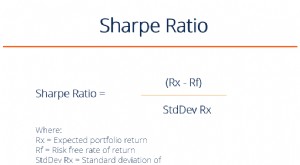

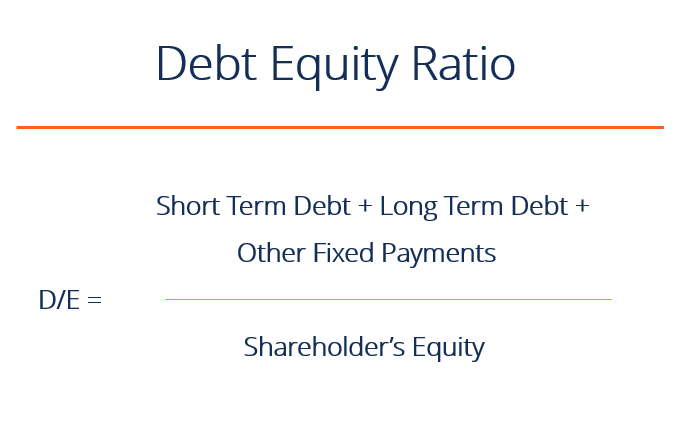

Formel für das Verhältnis von Schulden zu Eigenkapital

Kurzformel:

Verschuldungsgrad =Gesamtverschuldung / Eigenkapital

Lange Formel:

Verschuldungsgrad =(kurzfristige Schulden + langfristige Schulden + feste Zahlungsverpflichtungen) / Eigenkapital

Verschuldungsgrad in der Praxis

Wenn, laut BilanzBilanzDie Bilanz ist einer der drei grundlegenden Jahresabschlüsse. Der Jahresabschluss ist sowohl für die Finanzmodellierung als auch für die Rechnungslegung von entscheidender Bedeutung., die Gesamtverschuldung eines Unternehmens beträgt 50 Millionen US-Dollar und das Gesamtkapital beträgt 120 Millionen US-Dollar, dann beträgt die Verschuldung 0,42. Das bedeutet, dass für jeden Dollar Eigenkapital das Unternehmen hat eine Hebelwirkung von 42 Cent. Ein Verhältnis von 1 würde bedeuten, dass Gläubiger und Anleger im Vermögen des Unternehmens gleichberechtigt sind.

Ein höherer Verschuldungsgrad weist auf ein verschuldetes Unternehmen hin. Grad des finanziellen LeverageDer Grad des finanziellen Leverage ist eine Finanzkennzahl, die die Empfindlichkeit der Schwankungen der Gesamtrentabilität eines Unternehmens gegenüber der Volatilität seines Betriebsergebnisses aufgrund von Veränderungen seiner Kapitalstruktur misst. Der Grad der finanziellen Hebelwirkung ist eine der Methoden zur Quantifizierung des finanziellen Risikos eines Unternehmens. was für ein stabiles Unternehmen mit signifikantem Cashflow durchaus vorzuziehen istDer Ultimate Cash Flow Guide (EBITDA, CF, FCF, FCFE, FCFF) Dies ist der ultimative Cashflow-Leitfaden, um die Unterschiede zwischen EBITDA, Cashflow aus betrieblicher Tätigkeit (CF), Freier Cashflow (FCF), Unlevered Free Cashflow oder Free Cashflow to Firm (FCFF). Lernen Sie die Formel, um jedes zu berechnen und aus einer Gewinn- und Verlustrechnung abzuleiten, Bilanz oder Kapitalflussrechnung, aber nicht vorzuziehen, wenn ein Unternehmen im Niedergang begriffen ist. Umgekehrt, Ein niedrigeres Verhältnis weist auf ein Unternehmen hin, das weniger verschuldet ist und näher an einer vollständigen Eigenkapitalfinanzierung ist. Das angemessene Verhältnis von Fremdkapital zu Eigenkapital variiert je nach Branche.

Erfahren Sie im CFI-Grundlagenkurs zur Finanzanalyse Schritt für Schritt alles über die Berechnung von Leverage Ratios!

Was ist die Gesamtschuld?

Die Gesamtschuld eines Unternehmens ist die Summe der kurzfristigen Schulden, Langfristige VerbindlichkeitenLong Term DebtLong Term Debt (LTD) sind alle ausstehenden Verbindlichkeiten eines Unternehmens mit einer Laufzeit von 12 Monaten oder länger. Sie wird in der Bilanz des Unternehmens als langfristige Verbindlichkeit klassifiziert. Die Laufzeit von LTD kann zwischen 12 Monaten und über 30 Jahren liegen und die Arten von Schuldtiteln können Anleihen, Hypotheken, und andere feste Zahlungsverpflichtungen (wie Finanzierungsleasing) eines Unternehmens, die während des normalen Betriebszyklus anfallen. Erstellen eines SchuldenverzeichnissesSchuldenverzeichnisEin Schuldenverzeichnis stellt alle Schulden eines Unternehmens in einem Zeitplan auf, der auf seiner Fälligkeit und seinem Zinssatz basiert. Bei der Finanzmodellierung Zinsaufwandsströme helfen, Verbindlichkeiten nach bestimmten Teilen aufzuteilen.

Nicht alle kurz- und langfristigen Verbindlichkeiten gelten als Schulden. Im Folgenden finden Sie einige Beispiele für Dinge, die als Schulden gelten und nicht als Schulden gelten.

Berücksichtigte Schulden:

- Gezogene KreditlinieRevolvierende KreditfazilitätEine revolvierende Kreditfazilität ist eine Kreditlinie, die zwischen einer Bank und einem Unternehmen vereinbart wird. Es kommt mit einem festgelegten Höchstbetrag, und der

- Schuldscheindarlehen (Fälligkeit innerhalb eines Jahres)

- Kurzfristiger Anteil der langfristigen VerbindlichkeitenKurzfristiger Anteil der langfristigen VerbindlichkeitenDer kurzfristige Anteil der langfristigen Verbindlichkeiten ist der Teil der langfristigen Verbindlichkeiten, der innerhalb eines Jahres fällig wird. Langfristige Schulden haben eine Laufzeit von

- SchuldscheindarlehenSchuldscheindarlehen Schuldscheindarlehen sind schriftliche Vereinbarungen (Schuldscheine), in denen sich eine Partei verpflichtet, der anderen Partei einen bestimmten Geldbetrag zu zahlen. (Laufzeit mehr als ein Jahr)

- Anleihen zahlbar

- Langfristige SchuldenLong Term DebtLong Term Debt (LTD) ist jeder Betrag ausstehender Schulden eines Unternehmens mit einer Laufzeit von 12 Monaten oder länger. Sie wird in der Bilanz des Unternehmens als langfristige Verbindlichkeit klassifiziert. Die Laufzeit von LTD kann zwischen 12 Monaten und über 30 Jahren liegen und die Arten von Schuldtiteln können Anleihen, Hypotheken

- Leasingverpflichtungen

Nicht berücksichtigte Schulden:

- Kreditorenbuchhaltung Kreditorenbuchhaltung Kreditorenbuchhaltung ist eine Verbindlichkeit, die entsteht, wenn eine Organisation Waren oder Dienstleistungen von ihren Lieferanten auf Kredit erhält. Verbindlichkeiten aus Lieferungen und Leistungen sind

- Abgegrenzte AufwendungenAbgegrenzte AufwendungenAbgegrenzte Aufwendungen sind Aufwendungen, die erfasst werden, obwohl keine Barzahlung geleistet wurde. Sie werden in der Regel nach dem Matching-Prinzip mit dem Umsatz verrechnet

- UmsatzabgrenzungUmsatzabgrenzungUmsatzabgrenzung wird generiert, wenn ein Unternehmen Zahlungen für Waren und/oder Dienstleistungen erhält, die es noch nicht verdient hat. Bei der periodengerechten Buchführung

- Dividenden

Vorteile eines hohen D/E-Verhältnisses

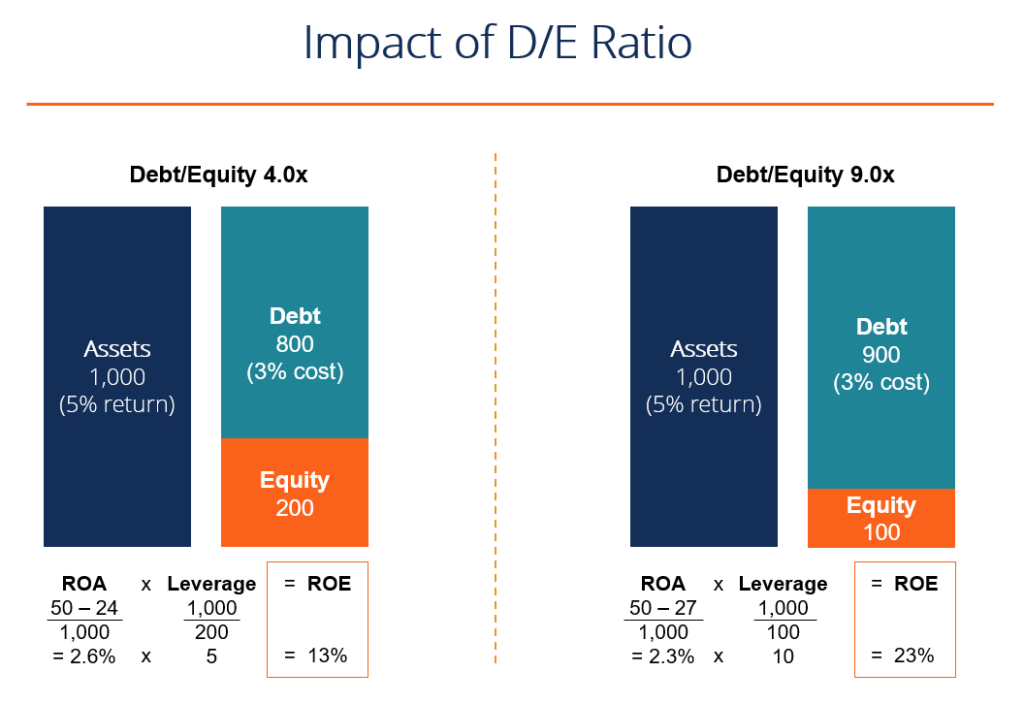

Ein hohes Verhältnis von Fremdkapital zu Eigenkapital kann gut sein, weil es zeigt, dass ein Unternehmen seine Schulden leicht bedienen kann (durch den Cashflow) und die Hebelwirkung nutzt, um die Eigenkapitalrenditen zu steigern.

Im Beispiel unten, wir sehen, wie die Verwendung von mehr Fremdkapital (Erhöhung des Verschuldungsverhältnisses) die Eigenkapitalrendite (ROE) des Unternehmens erhöht Einkommen) dividiert durch den Wert des gesamten Eigenkapitals (dh 12%). Der ROE kombiniert die Gewinn- und Verlustrechnung und die Bilanz, da das Nettoergebnis oder der Gewinn dem Eigenkapital gegenübergestellt wird. Durch die Verwendung von Fremdkapital anstelle von Eigenkapital, das Eigenkapitalkonto ist kleiner und daher Die Eigenkapitalrendite ist höher.

Ein weiterer Vorteil besteht darin, dass die Fremdkapitalkosten in der Regel niedriger sind als die Eigenkapitalkosten Eigenkapitalkosten Eigenkapitalkosten ist die Rendite, die ein Aktionär für eine Investition in ein Unternehmen benötigt. Die erforderliche Rendite richtet sich nach dem mit der Anlage verbundenen Risiko, und daher kann eine Erhöhung des D/E-Verhältnisses (bis zu einem bestimmten Punkt) die gewichteten durchschnittlichen Kapitalkosten (WACC) eines Unternehmens senken.

Das obige Thema wird im kostenlosen Corporate Finance-Kurs von CFI ausführlicher behandelt!

Nachteile eines hohen D/E-Verhältnisses

Das Gegenteil des obigen Beispiels gilt, wenn ein Unternehmen ein zu hohes D/E-Verhältnis hat. In diesem Fall, etwaige Verluste werden aufgezinst und das Unternehmen ist möglicherweise nicht in der Lage, seine Schulden zu bedienen.

Wenn das Verhältnis von Verschuldung zu Eigenkapital zu hoch wird, Fremdkapitalkosten Fremdkapitalkosten Die Fremdkapitalkosten sind die Rendite, die ein Unternehmen seinen Schuldnern und Gläubigern erbringt. Die Fremdkapitalkosten werden in WACC-Berechnungen für die Bewertungsanalyse verwendet. wird in die Höhe schnellen, ebenso wie die Eigenkapitalkosten, und der WACCWACCWACC des Unternehmens ist der gewichtete durchschnittliche Kapitalkostensatz eines Unternehmens und stellt seine gemischten Kapitalkosten einschließlich Eigenkapital und Fremdkapital dar. wird extrem hoch, seinen Aktienkurs nach unten treiben.

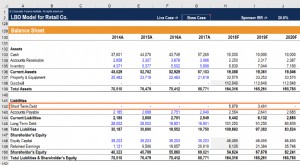

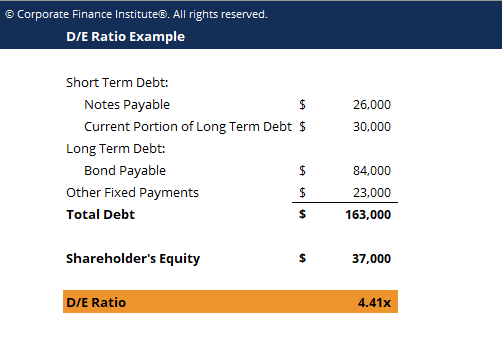

Schulden-Eigenkapital-Ratio-Rechner

Unten finden Sie ein einfaches Beispiel für einen Excel-Rechner, den Sie herunterladen und sehen können, wie die Zahl selbst funktioniert.

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das untenstehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Video-Erklärung des Verschuldungsgrades

Im Folgenden finden Sie ein kurzes Video-Tutorial, das erklärt, wie sich der Leverage auf ein Unternehmen auswirkt und wie Sie die Verschuldung/Eigenkapitalquote anhand eines Beispiels berechnen.

Video:CFI-Kurse zur Finanzanalyse

Mehr Ressourcen

CFI ist der offizielle Anbieter der Financial Modeling and Valuation Analyst (FMVA)®-ZertifizierungWerden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu erlernen und zu erweitern, empfehlen wir dringend diese zusätzlichen CFI-Ressourcen:

- Analyse des JahresabschlussesAnalyse des JahresabschlussesSo führen Sie die Analyse des Jahresabschlusses durch. Dieser Leitfaden wird Ihnen beibringen, eine Bilanzanalyse der Gewinn- und Verlustrechnung durchzuführen,

- Kurs-Gewinn-Verhältnis Kurs-Gewinn-VerhältnisDas Kurs-Gewinn-Verhältnis (KGV) ist das Verhältnis zwischen dem Aktienkurs eines Unternehmens und dem Gewinn pro Aktie. Es vermittelt ein besseres Gefühl für den Wert eines Unternehmens.

- EV/EBITDA-VerhältnisEV/EBITDAEV/EBITDA wird bei der Bewertung verwendet, um den Wert ähnlicher Unternehmen zu vergleichen, indem ihr Unternehmenswert (EV) zum EBITDA-Multiple relativ zu einem Durchschnitt bewertet wird. In dieser Anleitung wir werden das EV/EBTIDA-Multiple in seine verschiedenen Komponenten zerlegen, und führen Sie Schritt für Schritt durch, wie Sie es berechnen können

- Leitfaden zur FinanzmodellierungKostenloser Leitfaden zur FinanzmodellierungDieser Leitfaden zur Finanzmodellierung enthält Excel-Tipps und Best Practices zu Annahmen, Fahrer, Vorhersage, Verknüpfung der drei Aussagen, DCF-Analyse, mehr

Finanzen

- Was ist das Säure-Test-Verhältnis?

- Wie ist das Verhältnis von Cashflow zu Schulden?

- Was ist ein Deckungsgrad?

- Was ist das Verhältnis von Kreditmarktschulden zu verfügbarem Einkommen?

- Was ist das Stromverhältnis?

- Was ist die Schuldendienstdeckungsquote?

- Was ist das Verhältnis von Schulden zu Vermögenswerten?

- Was ist das Verhältnis von Nettoverschuldung zu EBITDA?

- Nutzung des Verschuldungsverhältnisses

-

Was ist das Retentionsverhältnis?

Was ist das Retentionsverhältnis? Die Einbehaltungsquote (auch bekannt als Nettoeinbehaltungsquote) ist das Verhältnis der einbehaltenen Einkünfte eines Unternehmens zu seinem NettoeinkommenNet IncomeNet Income ist ein wichtiger Poste...

-

Was ist die Eigenkapitalquote?

Was ist die Eigenkapitalquote? Die Eigenkapitalquote ist eine Kennzahl, die den Betrag des Unternehmensvermögens angibt, das mit Eigenkapital statt mit Fremdkapital finanziert wurde. Es zeigt den Anteil der Gesellschaftermittel, de...