Wildcard-Option

Was ist eine Wildcard-Option?

Eine Wildcard-Option ist eine Optionsart, die in bestimmte Treasury-Wertpapiere eingebettet ist. Es erlaubt dem Verkäufer einer Staatsanleihe, die Lieferung des Basiswerts bis nach den regulären Handelszeiten zu verschieben.

Diese Option kommt dem Verkäufer zugute, da er einige Stunden mehr Zeit hat, um sich einen günstigen Preis zu sichern, bevor er seinen Futures-Kontrakt abwickelt.

Die zentralen Thesen

- Der Begriff „Wildcard-Option“ bezieht sich auf ein Recht, das der Verkäufer eines Treasury-Bond-Futures-Kontrakts besitzt.

- Es erlaubt dem Verkäufer, bis zum nachbörslichen Handel zu warten, bevor er seine Anleihen an den Käufer des Futures-Kontrakts ausliefert.

- Dies kann gelegentlich zu einem günstigeren Preis für den Verkäufer führen, die Kosten ihrer Short-Position zu senken und dadurch ihre Gewinne zu steigern.

So funktionieren Wildcard-Optionen

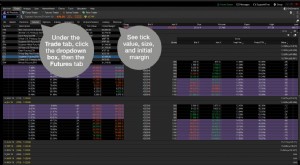

Futures-Kontrakte auf US-Staatsanleihen werden seit 1977 an der Warenbörse Chicago Board of Trade (CBOT) gehandelt. Nach den Regeln der CBOT Der Handel am Treasury-Futures-Markt wird um 14:00 Uhr beendet, Händler, die Treasury-Futures verkauft haben, müssen ihre Kontrakte jedoch erst um 20:00 Uhr abwickeln.

Der Betrag, den der Leerverkäufer zahlen muss, um den Inhaber des Futures-Kontrakts zu entschädigen – der sogenannte Rechnungspreis des Kontrakts – wird ab 14:00 Uhr festgelegt. Wegen der Wildcard-Option, jedoch, Treasury-Futures-Verkäufer haben die Möglichkeit, bis zu sechs Stunden zu warten, während dieser Zeit könnten sie von günstigen Kursbewegungen im nachbörslichen Handel profitieren.

Bei Ausübung der Wildcard-Option, der Verkäufer des Treasury-Futures-Kontrakts würde abwarten, ob der Kassapreis im nachbörslichen Handel unter den Rechnungspreis fällt. Wenn ja, dann könnte der Verkäufer seine Wildcard-Option ausüben und seine Lieferung basierend auf dem niedrigen Kassapreis vornehmen, Senkung der Gesamtkosten ihrer Short-Position.

Beispiel aus der realen Welt für eine Wildcard-Option

Futures-Kontrakte auf Staatsanleihen gehören zu den am aktivsten gehandelten Wertpapieren der Welt. Um zu veranschaulichen, wie eine Wildcard-Option in der Praxis funktioniert, Betrachten Sie den Fall von ABC Capital, eine hypothetische Wertpapierfirma, die durch den Verkauf von Futures-Kontrakten auf Staatsanleihen eine Short-Position auf dem Treasury-Markt eingegangen ist. Als Verkäufer der Staatsanleihen ABC Capital ist verpflichtet, dem Käufer eine bestimmte Menge an Staatsanleihen zu liefern, zu einem vorgegebenen Zeitpunkt. Sobald der Abrechnungstermin erreicht ist, jedoch, ABC Capital kann sich dafür entscheiden, die in seinem Futures-Kontrakt eingebettete Wildcard-Option zu nutzen.

Am Abrechnungstag, ABC Capital kann daher bis zu 6 Stunden nach Ende des Handelstages warten, bevor die Absicht bekannt gegeben wird, die Anleihen zu liefern. In diesen 6 Stunden der Marktpreis von Anleihen während des nachbörslichen Handels könnte sinken, ABC Capital die Möglichkeit zu geben, Anleihen zu einem günstigeren Preis zu kaufen, bevor sie dem Käufer übergeben werden. Dies wiederum würde die Kosten der Short-Position von ABC Capital senken, dadurch ihren Gewinn erhöhen oder ihren Verlust verringern.

Futures-Handel

-

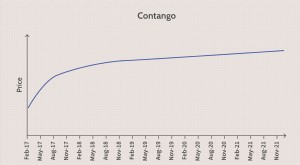

Contango

Contango Was ist Contango? Contango ist eine Situation, in der der Futures-Preis eines Rohstoffs höher ist als der Spot-Preis. Contango tritt normalerweise auf, wenn ein Vermögenspreis im Laufe der Zeit vora...

-

Bargeld vs. Kredit:Was ist die bessere Option?

Bargeld vs. Kredit:Was ist die bessere Option? Wenn es um Zahlungsmittel geht, sind Bargeld oder Kreditkarten beliebte und vollkommen gültige Zahlungsmittel für Waren und Dienstleistungen. Natürlich gibt es sowohl Vor- als auch Nachteile bei der V...