10 Fonds, die 2019 ihre Benchmark geschlagen haben

Im Februar 2018, SEBI hat eine Verordnung erlassen, wobei die Hinzufügung des TRI (Total Return Index) entstand. In diesem Prozess, Dividenden wurden als Teil der Gesamtrenditen für bestimmte Fonds und nicht deren Benchmarks berücksichtigt.

Jedoch, poste diese Regel, Dividenden sind auch in den Benchmark-Renditen enthalten.

Somit, Für Fondsmanager ist es schwer geworden, weiterhin hohe Renditen zu erzielen. Jedoch, Es gibt immer noch herausragende Fonds, die ihre jeweiligen Benchmarks seit langer Zeit und einige seit Auflegung übertreffen.

In diesem Artikel, Wir werden über 10 Fonds sprechen, die ihre Benchmark im Laufe der Jahre geschlagen haben.

1.Canara Robeco Emerging Equities Fund

Ein Fonds mit einer CAGR von mehr als 27 % (letzte fünf Jahre), Canara Robeco Emerging Equities hat seine Benchmark S&P BSE 250 Large &Mid Cap TRI deutlich geschlagen (erzeugt im Vergleich zur Benchmark fast doppelte Renditen).

Mit einem großen Fokus auf Markennamen wie HDFC Bank, ICICI-Bank, RIL, Infosys, L&T, Kotak Mahindra Bank, ITC Ltd. und einer Kostenquote von weniger als einem Prozent, Dieser Fonds ist seit Jahren ein beliebter Anleger.

Die AUM-Größe beträgt ungefähr 4000 crores, deshalb, Wir können definitiv nach langfristigen Investitionen in diesen Fonds suchen.

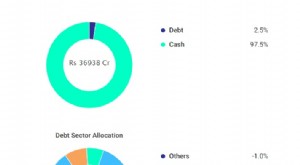

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 92,8 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 4, 097 crores Risikomesser Mittelhoch Mindest-SIP 1000 Leistung wr.t. seine Benchmark Hat seine Benchmark übertroffen S&P BSE 250 Large &Mid Cap TRI über längere Zeit Alter des Fonds 6 Jahre Kostenquote 0,95% Beenden Laden Ausstiegslast beträgt 1% bei Rückzahlung innerhalb von 1 Jahr Typ Eigenkapital – Large &Mid Cap Fondsmanager Ravi Gopalakrishnan, Kartik MehtaAnlageziel

Das Anlageziel des Fonds besteht darin, einen Kapitalzuwachs in diversifizierten Large- und Mid-Cap-Aktien zu erzielen.

Bestandsanalyse

2.HDFC Mid-Cap Opportunities Fund

Gestartet im Jahr 2013, der fonds hat die erwartungen der anleger erfüllt, indem er hauptsächlich in aktien mit mittlerer kapitalisierung investiert hat.

Herr Chirag Setalvad, der Fondsmanager verfügt über umfangreiche Erfahrung im Bereich Fondsmanagement, Aktienresearch und Investmentbanking. Er ist seit mehr als 20 Jahren in der Branche tätig.

Einige der Multi-Bagger-Aktien im Portfolio umfassen Sundaram Fasteners, Balkrishna Industries Ltd., City Union Bank Ltd., Aarti Industries Ltd., Voltas GmbH, RBL Bank AG, und Tata Chemicals.

Alle diese Aktien haben sich im Laufe der Jahre außergewöhnlich gut entwickelt

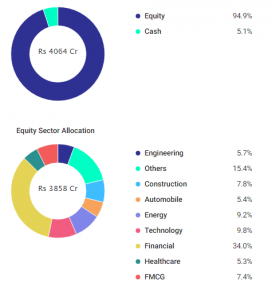

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 52,9 Plantyp Direkte Bewertungen von Groww 4 Sterne AUM (Fondsgröße) 20, 381 crores Risikomesser Mittelhoch Mindest-SIP 500 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE Mid Cap TRI über lange Zeit geschlagen Alter des Fonds 6 Jahre Kostenquote 1,16 % Beenden Laden Ausstiegslast beträgt 1% bei Rückzahlung innerhalb von 1 Jahr Typ Eigenkapital – Mid Cap Fondsmanager Chirag SetalvadAnlageziel

Das Anlageziel des Fonds besteht darin, einen langfristigen Kapitalzuwachs zu erzielen, der hauptsächlich aus Aktien und aktienähnlichen Wertpapieren von Small- und Mid-Cap-Unternehmen besteht.

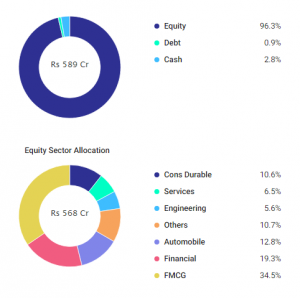

3.Aditya Birla Sun Life India GenNext Fund

Der Aditya Birla Sun Life GenNext Fund ist mit einer CAGR-Rendite von mehr als 20 % einer der führenden Sektorfonds.

Es hat zwar eine etwas höhere Kostenquote von 1,48 Prozent, das verwaltete Vermögen des Fonds weniger als 1000 crores beträgt, den möglichen Wachstumsaspekt hervorheben.

Der Fonds legt einen besonderen Fokus auf zwei Sektoren, das sind Finanzen und FMCG, zusammen mehr als 60 % des Aktienportfolios.

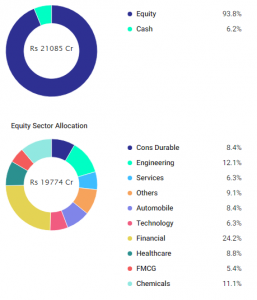

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 81,6 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 898 crores Risikomesser Hoch Mindest-SIP 1000 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE 500 TRI über lange Zeit geschlagen Alter des Fonds 6 Jahre Kostenquote 1,48% Beenden Laden Ausstiegslast beträgt 1% bei Rückzahlung innerhalb von 1 Jahr Typ Eigenkapital – Sektoral/Thematisch Fondsmanager Anil Schah, Chanchal KhandelwalAnlageziel

Das Anlageziel ist auf die Portfoliozusammensetzung des Fonds abgestimmt.

Der Fonds investiert in Aktien und aktienähnliche Instrumente von Unternehmen, die voraussichtlich von den steigenden Konsumgewohnheiten in Indien profitieren werden.

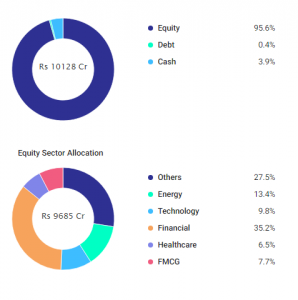

Bestandsanalyse

5.Mirae Asset Great Consumer Fund

Der Mirae Asset Great Consumer Fund ist, wie der Name schon sagt, auch ein verbraucherorientierter Sektorfonds.

Autos, Financial und FMCG machen zwei Drittel des Portfolios aus. Außerdem, es hat eine der niedrigsten Kostenquoten, im Vergleich zu anderen sektoralen Fonds (Kostenquote beträgt 0,70 Prozent).

Dieser Fonds ist von Anlegern relativ ungenutzt.

Einige der Top-Namen, in die sie investieren, sind die HDFC Bank, Dabur Indien, Aditya Birla Mode &Einzelhandel, Maruti Suzuki Indien, Nestlé Indien, Havells Indien, Vereinigte Brauereien Ltd., etc.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 35,1 Plantyp Direkte Bewertungen von Groww 4 Sterne AUM (Fondsgröße) 633 crores Risikomesser Hoch Mindest-SIP 1000 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE 200 TRI über lange Zeiträume geschlagen Alter des Fonds 6 Jahre Kostenquote 0,70 % Beenden Laden Ausstiegslast beträgt 1% bei Rückzahlung innerhalb von 1 Jahr Typ Eigenkapital – Sektoral/Thematisch Fondsmanager Bharti Sawant, Ankit JainaAnlageziel

Das Anlageziel des Systems hängt hauptsächlich vom Konsumverhalten unserer Wirtschaft ab.

Der Fonds investiert in Aktien und aktienbezogene Instrumente, um einen langfristigen Kapitalzuwachs in Unternehmen zu erzielen, die wahrscheinlich entweder direkt oder indirekt von der konsumorientierten Nachfrage in Indien und China profitieren werden.

Bestandsanalyse

5. Vertrauens-Small-Cap-Fonds

Dieser Fonds hat in den letzten fünf Jahren eine CAGR von mehr als 25 % erwirtschaftet. Der Fonds hat auch den Vorteil, einen SIP mit nur 100 INR zu starten. Das AUM des Fonds ist mit etwa 7000 Crores anständig und die Kostenquote beträgt etwa 1,15 Prozent. Der Fonds investiert in Aktien wie HDFC Ltd., Axis Bank und auch ein paar Small Caps wie Zydus Wellness, Vindhya-Textilien, Deepak Nitrit, Orient Elektrik, und IDFC First Bank. Deswegen, Anleger können diesen Fonds langfristig (mindestens fünf Jahre) im Auge behalten.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 38,8 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 7, 260 crores Risikomesser Mittelhoch Mindest-SIP 100 Leistung wr.t. seine Benchmark Hat seine Benchmark S&P BSE Small Cap TRI über lange Zeit geschlagen Alter des Fonds 6 Jahre Kostenquote 1,15% Beenden Laden Ausstiegslast beträgt 1% bei Rückzahlung innerhalb von 1 Jahr Typ Aktien – Small Cap Fondsmanager Samir Rach, Dhrumil ShahAnlageziel

Das Hauptziel des Fonds besteht darin, einen langfristigen Kapitalzuwachs zu erzielen, indem er überwiegend in Aktien und aktienähnliche Wertpapiere investiert

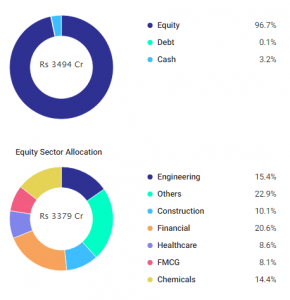

Bestandsanalyse

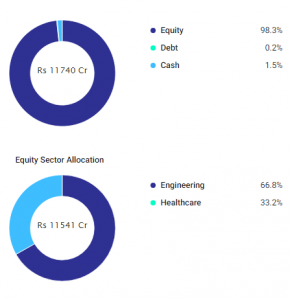

6.Reliance Large Cap Fund

Anleger können diesen Fonds sicherlich für langfristige Investitionen in Betracht ziehen. Der Fonds hat im Laufe seiner Geschichte stabile Renditen erwirtschaftet und da der Fonds hauptsächlich in Large Caps investiert, es gibt auch einen Schutz vor Volatilität. Der Fonds hat nicht nur den Benchmark NIFTY 100 Total Return Index geschlagen, sondern auch andere Investmentfonds in derselben Kategorie. Der Fonds investiert nur in zwei Sektoren, nämlich im Gesundheitswesen und im Maschinenbau. Zu den Top-Beteiligungen zählen ABB Ltd., Aurobindo-Pharma, Amara Raja Batterien, etc.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 34,2 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 11, 794 crores Risikomesser Mittelhoch Mindest-SIP 100 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE 100 TRI über lange Zeiträume geschlagen Alter des Fonds 6 Jahre Kostenquote 1,20% Beenden Laden Exit Load beträgt 1 % bei Rückzahlung innerhalb von 1 Jahr (für mehr als 10 % der Investitionen) Typ Eigenkapital – Large Cap Fondsmanager Ashwani Kumar, Sailesh Raj BhanAnlageziel

Der Fonds hat zwei Ziele, die im Folgenden beschrieben werden:

Die erste besteht darin, einen langfristigen Kapitalzuwachs für Anleger anzustreben. Dies wird durch die Anlage in Aktien und aktienähnliche Instrumente von Unternehmen erreicht, deren Marktkapitalisierung innerhalb der Bandbreite des BSE 200 Index liegt (höchste und niedrigste kombiniert);

Das zweite Ziel besteht darin, in den Schulden- und Geldmarktbereich zu investieren.

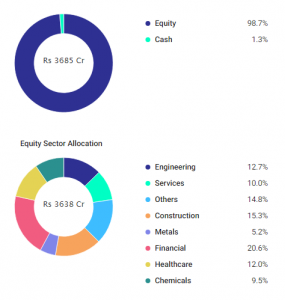

Bestandsanalyse

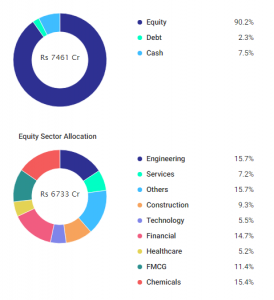

7. ICICI Prudential Bluechip Fund

Im Jahr 2013 ins Leben gerufen und von Herrn S. Naren geleitet, Der ICICI Prudential Bluechip Fund kann auf eine solide Erfolgsbilanz mit robuster Performance zurückblicken. Es hat seinen Benchmark NIFTY 100 TRI seit seiner Einführung geschlagen.

Mit einem Schwerpunkt auf Schlüsselsektoren und großen Namen wie der ICICI Bank, HDFC Ltd. HDFC Bank Ltd., ITC Ltd., Infosys, Motherson Sumi Systems Ltd., etc, Dieser Fonds wird genügend Gelegenheiten für Kapitalzuwachs in Schlüsselsektoren bieten, die auf Wachstum ausgerichtet sind (Finanzen, Auto, ES, Konsumgüter).

Der Mindestbetrag an SIP im Fonds beginnt bereits bei 100 INR. Der Fonds ist für Privatanleger geeignet.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 41,7 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 19, 863 crores Risikomesser Mittelhoch Mindest-SIP 100 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE 100 TRI über lange Zeiträume geschlagen Alter des Fonds 6 Jahre Kostenquote 1,26% Beenden Laden Die Ausstiegslast beträgt 1 %, wenn sie bis zu 1 Jahr eingelöst wird Typ Eigenkapital – Large Cap Fondsmanager S. Naren, Rajat ChandakAnlageziel

Das Anlageziel des Fonds ist zweifach, die erste besteht darin, einen langfristigen Kapitalzuwachs und eine Ertragsausschüttung anzustreben, indem man in die 200 wichtigsten Aktien (Aktien und aktienähnliche Instrumente) in Bezug auf die Marktkapitalisierung an der National Stock Exchange (NSE) investiert;

Ein Teil wird auch in Schuldtitel und Geldmarktinstrumente investiert, um stabile Renditen zu erzielen

Bestandsanalyse

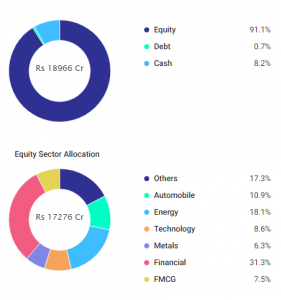

8.Mirae Asset India Equity Fund

Der Fonds hat seine Benchmark S&P BSE 200 TRI konstant übertroffen, Die Kostenquote des Fonds ist mit 0,79 % sehr gering. Ebenfalls, der Fonds investiert in Unternehmen wie HDFC Bank Ltd., ICICI Bank Ltd., RIL, Kotak Mahindra Bank, etc.

Dieser Fonds war in den letzten Jahren eine der Top-Picks für Anleger. Der Fondsmanager, Herr Neelesh Surana, war kürzlich in den Gesprächen und hat viel Erfahrung in der Fondsbranche gesammelt.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 49,9 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 10, 343 crores Risikomesser Mittelhoch Mindest-SIP 1000 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE 200 TRI über lange Zeiträume geschlagen Alter des Fonds 6 Jahre Kostenquote 0,79 % Beenden Laden Die Ausstiegslast beträgt 1 %, wenn sie bis zu 1 Jahr eingelöst wird Typ Eigenkapital – Multi Cap Fondsmanager Neelesh Surana, Harshad BorawakeAnlageziel

Das Anlageziel des Fonds besteht darin, einen langfristigen Kapitalzuwachs zu erzielen, indem potenzielle Anlagemöglichkeiten in Aktien und aktienähnlichen Instrumenten genutzt werden.

Bestandsanalyse

9. Kotak Emerging Equity Scheme

Die folgenden Merkmale machen den Fonds zur langfristigen Anlage von Privatanlegern geeignet. Obwohl wir im Mid-Cap-Bereich sind, Der Fonds ist nicht sehr volatil. Die Kostenquote ist mit 0,80 % sehr gering. Der Fonds investiert in Unternehmen wie Bharat Financial Inclusion Ltd., Atul Ltd., RBL Bank AG, Ramco Zemente Ltd., PI Industries Ltd., etc. Dieser Fonds ist ideal für Anleger, die eine hohe Risikobereitschaft haben und ihr Kapital wachsen sehen wollen.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 37,7 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 3, 425 crores Risikomesser Mittelhoch Mindest-SIP 1000 Leistung wr.t. seine Benchmark Hat seinen Benchmark S&P BSE Mid Cap TRI über lange Zeit geschlagen Alter des Fonds 6 Jahre Kostenquote 0,80 % Beenden Laden Die Ausstiegslast beträgt 1 %, wenn sie bis zu 1 Jahr eingelöst wird Typ Eigenkapital – Mid Cap Fondsmanager Pankaj TibrewalAnlageziel

Das Anlageziel des Fonds besteht darin, aus einem Portfolio von Aktien und aktienähnlichen Wertpapieren einen langfristigen Kapitalzuwachs zu erzielen. Das Portfolio besteht hauptsächlich aus Mid- und Small-Cap-Unternehmen.

Bestandsanalyse

10.L&T Midcap-Fonds

Von Groww mit 5 Sternen bewertet; Der L&T Midcap Fund hat seine Benchmark S&P BSE Mid Cap TRI seit seiner Auflegung konsequent übertroffen. Dieser Fonds ist für Pauschalbeträge und SIP gleichermaßen gut. Zu den wichtigsten Beteiligungen zählen die RBL Bank, Stadtbank, Berger Farben, Torrent-Pharma, Cummins Indien, Abbott Indien, Indische Hotels, etc.

Schlüsselinformation

Erscheinungsdatum 01 – Jan – 2013 Nettoinventarwert (23.02.2019) 130,2 Plantyp Direkte Bewertungen von Groww 5 Sterne AUM (Fondsgröße) 3, 665 crores Risikomesser Hoch Mindest-SIP 500 Leistung w.r.t. seine Benchmark Hat seinen Benchmark S&P BSE Mid Cap TRI über lange Zeit geschlagen Alter des Fonds 6 Jahre Kostenquote 0,93% Beenden Laden Die Ausstiegslast beträgt 1 %, wenn sie bis zu 1 Jahr eingelöst wird Typ Eigenkapital – Mid Cap Fondsmanager Soumendra Nath Lahiri, Vihang NaikAnlageziel

Das Anlageziel des Fonds besteht darin, einen langfristigen Kapitalzuwachs zu erzielen, indem er hauptsächlich in Aktien mit mittlerer Marktkapitalisierung investiert. Jedoch, Die Marktkapitalisierung der Unternehmen, in die investiert wird, unterliegt einer Beschränkung, die zwischen 300 Mrd. INR und 3000 Mrd. INR liegt

Bestandsanalyse

Fazit

Die oben genannten Fonds haben den Markt durchweg geschlagen und ein beachtliches Alpha generiert. Aus Gründen der Anlegerfreundlichkeit, wir haben Fonds aus verschiedenen Kategorien berücksichtigt, Dadurch haben Anleger die Möglichkeit, die besten Fonds gemäß ihrer Risikobereitschaft auszuwählen.

Viel Spaß beim Investieren!

Haftungsausschluss:Die in diesem Beitrag geäußerten Ansichten sind die des Autors und nicht die von Groww

Öffentlicher Investitionsfonds

- Woher Hedgefonds ihr Kapital beziehen

- Investmentfonds-Rankings,

- 25 Blue-Chip-Aktien, die Investmentfonds-Manager am meisten lieben

- Aktienfonds

- Der Fund of Funds

- Investmentfonds vs. Hedgefonds

- Sündige Investmentfonds

- Ein Blick auf Sektorfonds

- 5 Missverständnisse über Investmentfonds, die jeder Anleger hat!

-

10 Year Challenge – Die 10 Investmentfonds, die in den letzten 10 Jahren brillant abgeschnitten haben

10 Year Challenge – Die 10 Investmentfonds, die in den letzten 10 Jahren brillant abgeschnitten haben Die 10-Jahres-Challenge ist sehr beliebt geworden. Ihre sozialen Medien werden wahrscheinlich mit Bildern von Freunden und Familie überflutet, die sich dieser Herausforderung gestellt haben. Aber, W...

-

Die 6 am besten fokussierten Fonds, auf die Sie im Jahr 2019 achten sollten

Die 6 am besten fokussierten Fonds, auf die Sie im Jahr 2019 achten sollten Nur wenige Large-Cap-Namen haben im vergangenen Jahr als Dach für Fondsmanager und Privatanleger funktioniert. Der Trend dürfte sich fortsetzen, angesichts der Parlamentswahlen und der anhaltenden glo...