Definition der Kooperationsklausel

Was ist eine Kooperationsklausel?

Eine Kooperationsklausel ist eine Passage in einem Versicherungsvertrag, die den Versicherungsnehmer verpflichtet, im Versicherungsfall mit dem Versicherer zusammenzuarbeiten. Im Rahmen dieser Vereinbarung der Versicherungsnehmer muss an der Untersuchung des Versicherungsanspruchs mitwirken und dazu beitragen. Diese Anspruchsaktivität unterscheidet sich von einem Standardanspruch. wenn der Versicherte nicht direkt an der Gewinnung relevanter Informationen beteiligt ist. Diese Klausel wird auch als Unterstützungs- und Kooperationsklausel für die Police bezeichnet.

Die Kooperationsklausel hilft dem Versicherungsunternehmen, zusätzliche Informationen über die Art der dem Anspruch zugrunde liegenden Umstände zu erhalten. In manchen Fällen, der Versicherte kann sich über Ereignisse vorher ausführlich informieren, während, und nach Eintritt eines gedeckten Ereignisses. Weiter, die Vereinbarung ist nützlich, um die Bearbeitung von Antragsunterlagen zu beschleunigen, da Informationen beim Versicherungsnehmer schnell verfügbar sind und häufig zu einer schnellen Lösung führen.

die zentralen Thesen

- Eine Mitwirkungsklausel in einem Versicherungsvertrag verpflichtet den Versicherungsnehmer, dem Versicherer im Schadenfall zu helfen.

- Der Versicherungsnehmer hat an der Untersuchung des Schadenfalls durch detaillierte Informationen mitzuwirken.

- Die Klausel hilft Versicherern, Zugang zu Informationen zu erhalten, die sonst schwer aufzudecken wären, und deshalb, leichter entscheiden, ob eine Forderung ausgezahlt werden soll.

- Der Versicherungsnehmer muss zur Auskunftserteilung selten persönlich erscheinen und kann dies stattdessen telefonisch tun, durch E-Mails, oder per Videokonferenz.

Kooperationsklauseln erklärt

Im Allgemeinen, Ein Versicherer zeichnet für Tausende von Privatpersonen in einem weiten geografischen Gebiet Policen. Da sie weite Regionen abdecken, Es ist unwahrscheinlich, dass das Unternehmen die genauen täglichen Aktivitäten des Versicherten kennt. Es ist noch weniger wahrscheinlich, dass sie die minutengenauen Details dessen kennen, was in den Momenten passiert ist, oder Tage, im Vorfeld der überdachten Veranstaltung.

Dieses Mysterium kann die Versicherungsgesellschaft benachteiligen, Es versucht, Informationen zusammenzustellen, die ihm helfen, festzustellen, ob der Anspruch gültig ist. Mangelnde Transparenz ist der Hauptgrund dafür, dass Versicherungsverträge Regelungen wie die Kooperationsklausel enthalten. Im Rahmen dieser Vereinbarung der Versicherungsnehmer gesetzlich verpflichtet ist, über Ereignisse und getroffene Maßnahmen zu informieren, während, und nach dem abgedeckten Vorfall.

Anforderungen an Versicherungsnehmer

Während der Versicherte den Versicherer bei Ermittlungen unterstützen muss, dies bedeutet nicht unbedingt, dass der Versicherungsnehmer vor Gericht erscheinen oder umfangreiche Recherchen und Informationsbeschaffungen durchführen muss. Abhängig von der Police und der Höhe des Schadens, der Versicherte darf am Ende nur noch telefonisch mit dem Versicherer sprechen, durch E-Mails, oder über eine Videokonferenz, um ihre Informationen zu den Ereignissen und ihren Aktionen zu präsentieren. In den meisten Fällen, eine mündliche Nacherzählung ist alles, was nötig ist. Jedoch, der Versicherungsnehmer muss möglicherweise auch bestimmte Elemente überprüfen, Dies kann das Aufbewahren von Kopien von Quittungen oder anderen schriftlichen Mitteilungen umfassen.

Einige Kooperationsklauseln können zusätzliche detaillierte Formulierungen enthalten. Diese Angaben können das Ausmaß der Mitarbeit, die der Versicherte bei einer Untersuchung leisten muss, und die Dauer der Hilfeleistung festlegen. Es sollte selbstverständlich sein, dass der Versicherungsnehmer alle seine Angaben vollständig wahrheitsgetreu machen muss.

Die Notwendigkeit von Kooperationsklauseln

Kooperationsklauseln gelten als wesentliche Bestandteile eines Versicherungsvertrages. Natürlich, der Versicherer benötigt alle verfügbaren Informationen, um einen betrügerischen Versicherungsanspruch nicht abzudecken. Wenn Versicherer falsch eingereichte Anträge bezahlen, die Kosten für den Versicherungsschutz für alle Mitglieder der Gemeinschaft steigen. Betrugsfälle verzerren das versicherungsmathematische Risiko, das zur Ermittlung der Prämien für alle Versicherungsantragsteller verwendet wird.

Entscheidet sich der Versicherte, nicht zu kooperieren, sie könnten ihren Anspruch auf Deckung verlieren. Ebenfalls, stellt ein Gericht fest, dass der Versicherte Informationen zurückhält oder nicht in gutem Glauben handelt, sie können dem Versicherer die Geltendmachung einer Vertragsverletzung gestatten. In manchen Fällen, der nicht wahrheitsgetreue Versicherungsnehmer muss neben dem Verlust seines Versicherungsschutzes auch Gerichtskosten zahlen.

Verweigert ein Versicherter die Mitwirkung, dies kann zur Verweigerung einer zukünftigen Deckung führen.

Beispiel aus der Praxis

In einem Fall des US-Berufungsgerichts für den fünften Bezirk aus dem Jahr 2019 die Aufnahme einer Kooperationsklausel erwies sich als entscheidend für die Herstellung der Anwaltsimmunität und führte zur Abweisung einer Klage.

Im Falle, eine Familie hat eine Klage gegen Dorel Juvenile Group Inc. wegen eines defekten Autositzes eingereicht und gewonnen, der zu einer schweren Verletzung ihres Kindes führte. Die Jury entschied zu Gunsten der Eltern und sprach Schadenersatz in Millionenhöhe zu.

Dorel war bis zu 6 Millionen US-Dollar selbstversichert und verfügte über eine Selbstbeteiligung von Ironshore Inc., um eine zusätzliche Deckung von 25 Millionen US-Dollar zu gewährleisten. Der Vertrag von Ironshore mit Dorel enthielt eine Beistands- und Kooperationsklausel, die besagte, dass Ironshore sich mit Dorel zur Verteidigung jeglicher Ansprüche zusammenschließen durfte. Im Gegenzug, Dorel musste kooperieren, wenn Ironshore von seinem Recht Gebrauch macht, und forderte Dorel auf, alle prozessbezogenen Informationen, die Ironshore verlangte, schnell bereitzustellen.

Dorel engagierte auch einen externen Berater, Schiff Hardin, während der Elternklage. Ironshore hat keinen externen Berater, aber Schiff Hardin teilte ihnen immer noch Informationen mit. Der Fall abgeschlossen, und eine Jury entschied zugunsten der verletzten Familie, sowohl Schadensersatz in Millionenhöhe als auch exemplarische Schadensersatzansprüche zusprechen.

Nach dem Urteil, Ironshore hat zum ersten Mal und durch Vermittlung einen Rechtsbeistand eingeschaltet, verhandelte mit der Familie über eine Einigung, die den Bedingungen von Ironshore entsprach. Die Firma verklagte daraufhin Schiff Hardin, behauptet unter anderem, dass es fahrlässig falsche Angaben gemacht hat, die gegen die Bedingungen der Dorel-Hilfe- und Kooperationsklausel verstoßen.

Schiff Hardin beantragte die Abweisung des Falls durch Anwaltsimmunität, aber ein Bezirksgericht entschied gegen die Firma, die Entlassung verweigern. Jedoch, das US-Berufungsgericht des fünften Bezirks in New Orleans hob das Urteil der Vorinstanz auf und wies den Fall ab, sagte, dass für Schiff Hardin die Immunität des Anwalts gelte

Versicherung

- Definition der Schuldenübernahme

- Offenlegung

- Definition der abgeschlossenen Betriebsversicherung

- Definition der bankeigenen Lebensversicherung

- Informationen zu den Voraussetzungen für die Deckungslückenversicherung

- Informationen zur Arbeitnehmerentschädigung in Amerika

- Wichtige Informationen zur Haustierversicherung

- Die Grundlagen der Underwriting-Versicherung

- Definition der Geschäfts-Netto-Retention

-

Definition der Nominalgebühr

Definition der Nominalgebühr Viele Institutionen und Programme erheben eine geringe Gebühr für Dienstleistungen. Der Begriff Nenngebühr wird oft verwendet, wenn uns gesagt wird, dass wir unsere Investition gegen eine geringe Geb...

-

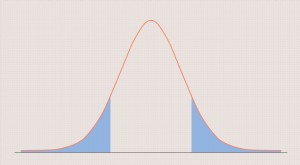

Definition der T-Verteilung

Definition der T-Verteilung Was ist eine T-Verteilung? Die T-Verteilung, auch als Student-t-Verteilung bekannt, ist eine Art von Wahrscheinlichkeitsverteilung, die mit ihrer Glockenform der Normalverteilung ähnelt, jedoch stär...