7 risikoarme Investitionen mit großartigen Belohnungen

Investieren kann einschüchternd wirken, vor allem, wenn Sie zum ersten Mal anfangen. Wir wissen insbesondere, dass es beim Wachstum Ihres Finanzportfolios In schwierigen Zeiten kann es riskant werden. Da einige Vermögenswerte im Jahr 2020 eine unerwartete Wendung genommen haben könnten, risikoarme Investitionen sind zu einem heißen Thema geworden.

Es ist verständlich, in unsicheren Zeiten nach sichereren Anlagen zu suchen. zum Glück gibt es viele Optionen mit geringem Risiko, die in Betracht gezogen werden sollten. Merken Sie sich, Jede Investition hat ihre eigenen Abwägungen in Bezug auf Risiken und Vorteile. Und natürlich, Die lohnendsten Investitionen sind in der Regel mit einem höheren Risiko verbunden.

Während sich jede Anlageart auf ihre eigene Weise entwickelt und operiert, sie haben alle die gleichen allgemeinen Komponenten. Sie sind gebaut, um Geld zu investieren, Zinsen berechnen, und hoffentlich verdienen Sie einen Gewinn. Zwischen risikoarmen und risikoreichen Anlagen, Es gibt viele Variablen, wenn es darum geht, die Bedingungen zu verstehen. Es kann ein wenig dauern, bis Sie die Allgemeinen Geschäftsbedingungen jedes Typs vollständig verstehen. Daher haben wir im Folgenden dazu beigetragen, einige gängige zu skizzieren. Wenn Sie Ihr Kapital vergrößern möchten, Diese acht risikoarmen Anlagen können gute Optionen für Sie sein.

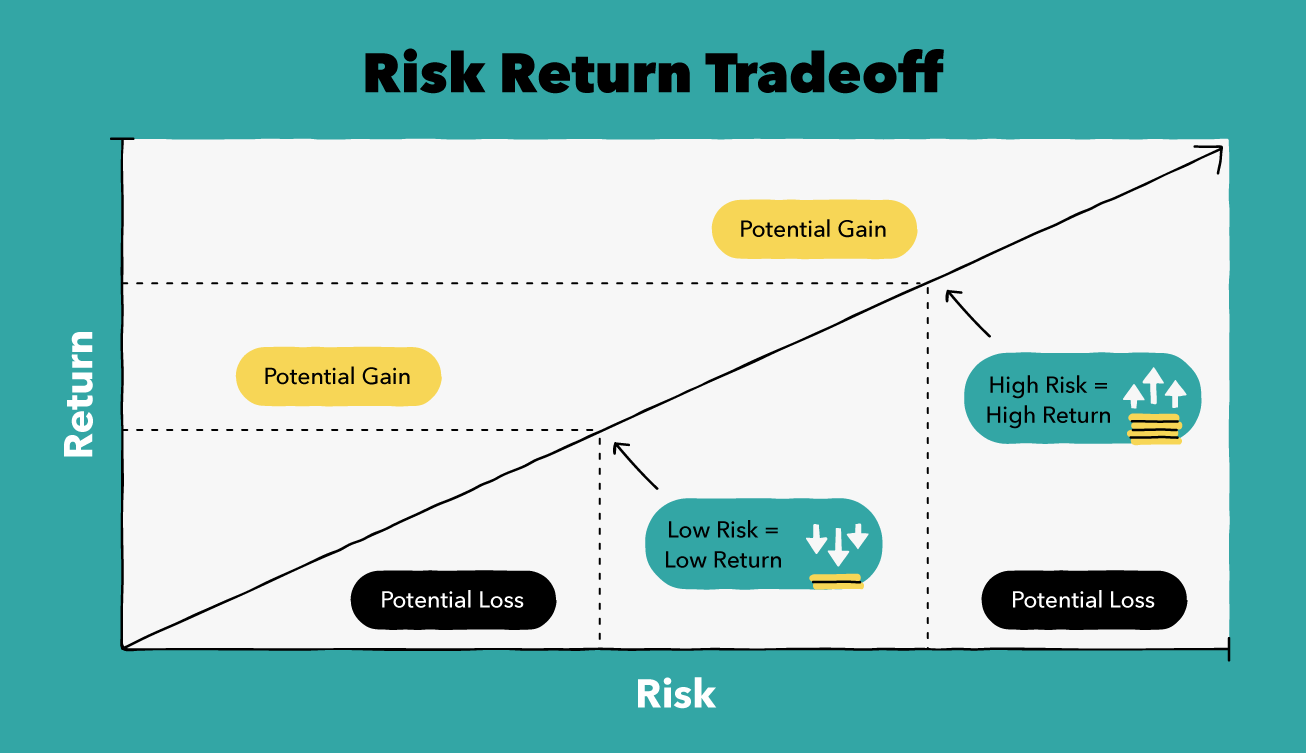

Sie kennen vielleicht die Idee, dass riskantere Anlagen das Potenzial für höhere Renditen bieten. Auf der Kehrseite, Sie müssen bedenken, dass niedrigere Risiken normalerweise niedrigere Renditen haben. Aber, Das bedeutet nicht, dass Sie mit Ihren Investitionen keinen Gewinn erzielen können. Bei einigen risikoarmen Anlagen, Sie brauchen nicht einmal mehr als 100 US-Dollar oder weniger, um anzufangen.

1. Sparkonten mit hoher Rendite

Definition:

Hochverzinsliche Sparkonten ähneln Ihrem alltäglichen Sparkonto, nur mit höheren Zinsen. Diese Konten können für langfristige Sparziele verwendet werden oder um zusätzliches Geld von Ihrem Girokonto zu halten. Zum Beispiel, wenn Sie anfangen, für ein Haus zu sparen oder einen Notfonds aufzubauen, Dies könnte eine großartige Option sein. Sie können zu Ihren Ersparnissen beitragen und erhalten höhere Zinsen als das Standard-Sparkonto.

Flexibilität:

Diese Konten sind ziemlich flexibel. Da es sich um ein Sparkonto handelt, Sie können bis zu sechs Mal im Monat Geld abheben. Wenn Sie sich auszahlen lassen möchten, Sie sind mehr als in der Lage, auf Ihre Anfrage hin. Unter Umständen kann Banken können eine frühzeitige Benachrichtigung verlangen, bevor Sie dies tun.

Kosten:

Einige Banken verlangen möglicherweise, dass Sie bei der Eröffnung eines Kontos eine Mindesteinzahlung zahlen. Abgesehen davon, Sparkonten kosten normalerweise nichts, um zu beginnen.

Wie sind diese sicher?

Da Ihr Geld nicht vertraglich gebunden ist, Diese Konten gelten als eine der sichersten Geldanlagen. Sie können Ihr Geld jederzeit abheben, wenn Sie es brauchen, aber trotzdem über einen langen Zeitraum einen geringen Gewinn erzielen, der monatlich ausgezahlt wird.

2. Cash-Management/Sweep-Konten

Definition:

Kassenführung, auch als Sweep-Konten bekannt, sind in der Regel Anlagemöglichkeiten, die von einem Maklerunternehmen angeboten werden. Dies ist der Fall, wenn Sie einen bestimmten Betrag von einem Handelskonto abheben und auf ein Anlagekonto einzahlen lassen. Sie können in der Regel Ihr Anlagekonto wählen, betragen, und Datum. Sweep-Konten sind auch am häufigsten als Cash-Hold-Option in jedem Anlagekonto bekannt. Wenn viele Personen Geld auf ein Anlagekonto einzahlen, um einen neuen Trade zu platzieren, Es kann noch etwas Bargeld auf dem Sweep-Konto verbleiben, wenn nicht vollständig genutzt. Dieser Weg, Sie stellen sicher, dass Ihr Geld nirgendwo für längere Zeit sitzt, ohne einen Gewinn zu erzielen.

Zum Beispiel, Sie tragen 100 US-Dollar bei und kaufen 3 Aktien eines ETF, deren Preis jeweils 33 US-Dollar beträgt. Sie würden $99 ausgeben, mit 1 $ auf Ihrem Sweep-Konto. Diese Konten werden auch häufig für Dividendenzahlungen verwendet.

Flexibilität:

Die Flexibilität hängt hauptsächlich von der Art des Anlagekontos ab, auf dem das Sweep-Bargeld gehalten wird. und wohin Sie Ihr Geld bewegen möchten. Wenn sich das Geld auf einem Maklerkonto befindet, Du kannst es ausziehen, und innerhalb weniger Tage auf ein Spar- oder Girokonto. Sie können dieses Geld auch problemlos auf ein anderes Anlagekonto überweisen, da Maklerkonten nicht steuerbegünstigt sind. Es können Probleme auftreten, wenn Ihr Geld auf einem steuerbegünstigten Konto liegt, wie eine IRA. Dann, Das Verschieben des Sweep-Geldes wird schwieriger. Um Geld von einem steuerbegünstigten Konto abzuheben, es erfordert einen Rollover. Rollovers sind einfacher bei einem anderen Konto bei derselben Institution. Bargeld zwischen denselben steuerbegünstigten Kontotypen verschieben, wenn richtig gemacht, führt nicht zu einem steuerpflichtigen Ereignis. Wechsel von einem steuerbegünstigten auf ein nicht steuerbegünstigtes Konto, wenn nicht falsch, wird Steuern verursachen.

Kosten:

Die anfänglichen Kosten für die Einrichtung dieser Konten hängen von der Brokerbank ab, die das Geld hält. Sweep-Konten können mit Gebühren für die Nutzung des Dienstes verbunden sein. Je nach gewähltem Anbieter und wie viel Bargeld Sie verwalten müssen, dies kann abweichen. Einige Anbieter bieten möglicherweise sogar ein Sweep-Konto als Vorteil für Ihr Konto an.

Wie sind diese sicher?

Je nachdem, wo sich das Sweep-Cash befindet, es könnte FDIC-versichert sein. In der Regel, wenn es bei einer Bank oder SPIC-versichert aufbewahrt wird, wenn es bei einer Maklerfirma gehalten wird, prüfen, bevor Sie investieren. Abhängig von Ihrer Kontowahl, Sie können sich möglicherweise ziemlich schnell auszahlen lassen, während andere länger dauern können.

3. Einzahlungsschein (CDs)

Definition:

Eine CD ist ein fester Geldbetrag, den Sie für einen bestimmten Zeitraum zum Sparen beitragen. Im Austausch, Banken zahlen Zinsen, um Ihr Geld während dieses Zeitraums anderweitig zu verwenden. Anfänglich, Banken sind in der Lage, Ihr Geld auszuleihen, um von den Zinssätzen zu profitieren, von denen Sie einen Prozentsatz erhalten. Bei dieser Art von Investition Sie können den Zeitraum wählen, für den Sie investieren möchten. In der Regel, je länger die CD, desto höher die Zinsen. Ebenfalls, die höher verzinsten CDs erfordern in der Regel einen Mindestbeitragsbetrag.

Flexibilität:

Da die meisten Banken erwarten, Ihr Geld für diesen festgelegten Zeitraum zu halten, Es ist nicht so einfach, Ihr Geld früher als erwartet zu bekommen. Je nach den Richtlinien Ihrer Bank können dann unterschiedliche Gebühren anfallen.

Kosten:

Sie können den Betrag wählen, den Sie zu einer CD beitragen möchten. Plus, Es fallen keine Kosten an, die speziell mit dem Öffnen einer CD verbunden sind. Sie könnten überall von 0 bis Hunderte oder Tausende von Dollar in eine CD investieren. Merken Sie sich, die meisten CDs werden automatisch verlängert. Wenn Sie Ihr Geld für etwas anderes verwenden möchten, Erkundigen Sie sich bei Ihrer Bank, bevor Ihr Vertrag ausläuft.

Wie sind diese sicher?

CDs sind bundeseinheitlich bis zu $250 versichert, 000 pro Person von der FDIC. Dies umfasst alle auf Ihren Namen lautenden Konten bei einer bestimmten Bank. Dies garantiert Ihnen, dass Sie Ihr Geld zurückbekommen, Wie viel Sie jedoch erhalten, hängt von den Umständen Ihrer Bank ab.

4. Staatsanleihen

Definition:

Schatzbriefe sind Schatzwechsel, Anmerkungen, und Anleihen. Wenn Sie Staatsanleihen kaufen, kaufen Sie die Staatsschulden. Diese Schulden werden normalerweise verwendet, um staatliche Projekte zu finanzieren. Diese Wertpapiere werden von den Vereinigten Staaten ausgegeben. Ministerium der Schatzkammer. In den meisten Fällen, Ihre Einkünfte können von staatlichen und lokalen Steuern befreit sein, da sie von der Regierung ausgegeben werden.

Flexibilität:

Bei Staatsanleihen, Sie können Ihr Fälligkeitsdatum nicht brechen. Auch wenn Sie möglicherweise nicht aus Ihrer Investition herauskommen, Sie können es an jemand anderen verkaufen. In diesem Fall, Sie bekommen, was sie dafür zu zahlen bereit sind. Sie können Ihre Staatsanleihe entweder verkaufen oder warten, bis sie fällig ist. Beim Verkauf, Möglicherweise müssen Sie sich mit Ihrer Bank treffen, ein Makler, und ein Händler, der möglicherweise zusätzliche Gebühren übernimmt. Zusammen damit, die meisten Einzelpersonen kaufen möglicherweise keine einzelnen Anleihen. Stattdessen, Sie können wahrscheinlich einen Investmentfonds oder ETF kaufen, der sich auf Staatsanleihen konzentriert, in diesem Fall können Gebühren für den Kauf oder Verkauf des Fonds über den Broker anfallen.

Kosten:

Die Kosten für die Anlage in eigene Wertpapiere können variieren. Sie können von 0 bis zu 5 Millionen US-Dollar ausgeben. Treasury-Neuemissionen haben möglicherweise keine Online-Transaktions- oder Kaufgebühren. Wenn Sie sich entscheiden, in die Unterstützung eines Brokers zu investieren, Möglicherweise fällt eine Maklergebühr an.

Wie sind diese sicher?

Diese Anlagen gelten auch als eine der sichersten Anlagen. Staatsanleihen werden normalerweise von der US-Regierung besichert, und Ihr Einkommen kann steuerfrei sein.

5. Geldmarktfonds

Definition:

Geldmarktfonds sind in der Regel kurzfristige Anlagen mit kurzfristigen Zinssätzen. Viele Menschen investieren lieber in Geldmarktfonds als in Bargeld, um höhere Zinsen zu erzielen.

Flexibilität:

Sie können diese Investitionen auszahlen, aber das hat normalerweise seinen Preis. Möglicherweise müssen Sie Liquidationsgebühren zahlen und für einen bestimmten Zeitraum warten, bis Sie Ihre Einnahmen erhalten.

Kosten:

Diese Mittel sind relativ günstig, zum Nettoinventarwert (NAV) angesetzt. Auch wenn sie günstig zu bekommen sind, sie können mit unterschiedlichen Gebühren kommen. Wenn Sie anfangen, Sie können zustimmen, monatliche Einlagen zu zahlen oder einen Teil Ihrer Altersvorsorge anzulegen.

Wie sind diese sicher?

Diese Investitionen sind qualitativ hochwertig, kurzfristige Investitionen, die Ihnen mehr Flexibilität als langfristige Investitionen ermöglichen. Bedauerlicherweise, Diese Art von Vermögenswerten ist nicht von der FDIC versichert, da es sich nicht um ein Bargeldinstrument handelt. Geldanlagefonds werden in Schuldtitel investiert, die gedeckt sind, maximal, durch die SPIC-Versicherung.

6. Vorzugsaktien

Definition:

Die Investition in Vorzugsaktien ähnelt der Investition in eine reguläre Stammaktie. oder sich an einem Unternehmen beteiligen. Aber, diese Art von Aktien ist in der Regel auch mit einer zugesagten Dividendenzahlung verbunden. Vorzugsaktionäre haben Vorrang bei Dividendenzahlungen gegenüber Stammaktionären, Das heißt, sie erhalten ihre Dividenden zuerst ausgezahlt. Was übrig bleibt, wird dann an die Stammaktionäre ausgezahlt.

Vorzugsaktien haben die Marktvolatilität des Aktienmarktes, zahlt aber auch regelmäßige Dividenden wie eine Anleihe. Dies macht das Investieren in Vorzugsaktien zu einem Crossover der traditionellen Merkmale des Aktien- und Anleihenmarktes.

Flexibilität:

Sie können Ihre Aktien jederzeit verkaufen, aber wie jede andere Aktie zu besitzen, Sie könnten mit einer Preissenkung rechnen oder noch besser, eine Steigerung. Einige Vorzugsaktien sind auch mit einer Umtauschoption ausgestattet. Hier kauft ein Unternehmen die Vorzugsaktie von Ihnen zurück, oder wandelt Ihre Aktie in Stammaktien um. Jede Vorzugsaktie ist Teil einer Serie mit eigenen Rechten. Überprüfen Sie vor dem Kauf alle Details zu allen Vorzugsaktien. denn es gibt viele Nuancen, die nicht immer gleich sind.

Kosten:

Die meisten Aktien variieren in Preis und Gebühren. Meistens, Die ertragsstärksten Aktien sind diejenigen, die pro Aktie mehr kosten. Jedoch, Sie können so viel oder so wenig investieren, wie Sie möchten, wann immer Sie möchten. Bei einigen Aktien können beim Kauf oder Verkauf Transaktionsgebühren anfallen.

Wie sind diese sicher?

Auch wenn Vorzugsaktien vor Stammaktien bezahlt werden, ihre Zahlung ist immer noch nicht garantiert. Wenn Sie Ihr Geld in Aktien investieren, Sie halten das Unternehmens- und Börsenrisiko.

7. Feste Renten

Definition:

Eine Annuität ist ein Versicherungsvertrag, der dem Vertragskäufer regelmäßige und wiederkehrende Einkommenszahlungen garantiert. Es gibt viele Arten von Renten und sie können in Struktur und Preis variieren. Eine feste Rente ist die einfachste Form einer Rente. Mit festen Renten, Sie zahlen in die Rente ein und im Gegenzug Sie geben Ihnen einen festen Einkommensstrom. Dieses Einkommen kommt normalerweise monatlich, über einen festgelegten Zeitraum, der so lange sein kann, wie Sie leben. Zum Beispiel, Sozialversicherungs- und Rentenpläne sind wie Renten strukturiert.

Flexibilität:

Jedes Rentenprodukt ist anders aufgebaut. Überprüfen Sie den Vertrag und die Details vor dem Kauf sorgfältig mit einem geschulten Fachmann.

Da es viele Arten von Renten gibt, Es gibt Produkte, die für manche Personen besser strukturiert sind als für andere. Zum Beispiel, wenn jemand wegen des Marktes nervös ist und sicherstellen möchte, dass er seine Lebensgrundlagen decken kann, sie können eine Rente kaufen, die ihnen diesen Betrag monatlich auszahlt. Ein weiteres Beispiel für eine Rentenart ist eine sofortige Rente. Mit dieser Art können Sie einer Versicherungsgesellschaft bereits heute einen Geldbetrag gegen monatliche Zahlungen ab sofort geben.

Während die angebotenen Produkttypen flexibel sind, dies ist nach dem Kauf in der Regel nicht so einfach aus diesen Verträgen herauszukommen. Annuitäten sind dafür bekannt, dass sie hohe Rückkaufsgebühren haben, die bis zu 20 Prozent Ihrer Anfangsinvestition betragen können, wenn Sie innerhalb des ersten Jahres kündigen. Rücknahmegebühren sind nicht nur für das erste Jahr. Sie können bis zu fünf bis zehn Jahre dauern, langsam auf Null sinken. Meistens, Sie können Ihre Investition auszahlen, indem Sie Ihren Vertrag einfach kündigen. Denken Sie daran, dass Sie bei Beendigung Ihres Vertrages Sie können mit Gebühren rechnen, Steuern, oder Zinszahlungen verpassen.

Kosten:

Die Gebühren für feste Renten können je nach Versicherungsgesellschaft unterschiedlich sein. Wenn man über diese Art von Investition nachdenkt, Stellen Sie sicher, dass Sie Ihre Nachforschungen anstellen und das Kleingedruckte lesen. Ebenfalls, Fragen Sie den Verkäufer unbedingt, welche Provision er für diesen Verkauf erhalten würde und wie hoch diese Provisionen bei verschiedenen Rentenarten liegen. Diese Provisionssätze sind in der Regel ziemlich hoch, Passen Sie also auf, dass Sie nicht nur wegen der Auszahlungsvorteile des Agenten verkauft werden. Zuletzt, verstehen Sie die Steuern und denken Sie daran, dass diese Rentenzahlungen wie normales Einkommen besteuert werden können.

Wie sind diese sicher?

Da Festrenten einen festen Zinszahlungsbetrag über einen festen Zeitraum haben, Sie wissen, wann Sie Ihr Geld erhalten und wie viel. Berücksichtigen Sie die Auswirkungen von Zinssätzen und Inflation während der Laufzeit Ihres Vertrages.

Wenn Sie mit dem Investieren beginnen, es mag ziemlich einschüchternd klingen. Jedoch, Es kann eine großartige Möglichkeit sein, auf Ihre langfristigen finanziellen Ziele hinzuarbeiten. Selbst die besten Anleger machten keinen Gewinn aus heiterem Himmel – sie entwickelten eine gesunde Anlagementalität. Wenn Sie Fortschritte beim Investieren machen, skizzieren Sie Ihre Ziele, und achten Sie regelmäßig auf verschiedene Anlagemärkte.

Erinnern, nicht alle Investitionen sind gleich. Lesen Sie sich die Allgemeinen Geschäftsbedingungen jeder Investition durch, um den Zeitrahmen jedes Vertrags vollständig zu verstehen. Zahlungsarten, und Anlagerisiko. Sehen Sie sich unseren Investitionsrechner an, um Ihr geschätztes Investitionswachstum im Laufe der Zeit zu sehen. Laden Sie unsere App herunter, um zu sehen, wie viel Sie in naher Zukunft investieren möchten.

Quellen:Investor 1, 2, 3, 4, 5 | Finanzen Zacks | Macquarie | Investopedia | Treasury Direct | SEK | Geld.CNN | Kiplinger | Sofortrenten |

investieren

- Prüfung vs. Sparkonten

- Betrachten Sie Anlagemöglichkeiten mit Blick auf die Inflation

- Sozial verantwortliche Investitionen für Altersvorsorgekonten

- Ein Vergleich der Investitionen

- Vorteile von Managed Accounts

- Beste risikoarme Investitionen mit hohen Renditen

- Geschäftskonten in Kanada

- Beste risikoarme Investitionen

- Nicht registriertes Konto (Kanada)

-

Beste Cash-Management-Konten im Oktober 2021

Cash-Management-Konten sind Geldkonten, die von einem anderen Finanzinstitut als einer Bank oder Kreditgenossenschaft angeboten werden – oft von einem Broker. Anstelle eines Giro- oder Sparkontos kann...

-

5 großartige Möglichkeiten, Ihre Steuerrückerstattung zu investieren

5 großartige Möglichkeiten, Ihre Steuerrückerstattung zu investieren Eine Steuerrückerstattung ist die perfekte Gelegenheit, Ihre Finanzen zu verbessern. Eigentlich, für Millionen von Amerikanern ist dies in den meisten Jahren die einzige Chance auf einen Pauschalbetra...