ETF vs. Indexfonds:So vergleichen sie

Indexfonds und Exchange Traded Funds (ETFs) sind beides großartige Instrumente zum Vermögensaufbau, die in vielen verschiedenen Anlageszenarien gut funktionieren. Es ist jedoch wichtig zu beachten, dass Indexfonds oft ETFs sind und ETFs fast immer Indexfonds sind.

Sowohl Indexfonds als auch ETFs sind oft kostengünstig und werden passiv verwaltet. Das heißt, sie können eine Lösung sein, die "einstellen und vergessen" ist. Plus, beide Anlagevehikel können eine eingebaute Diversifikation bieten; diese Eigenschaften und mehr machen sie ideal für den durchschnittlichen Anleger.

Hier vergleichen wir diese beiden Arten von Investitionen, um Ihnen bei der Entscheidung zu helfen, ob eine (oder beide) für Sie geeignet ist.

ETF vs. Indexfonds:So ähneln sie sich

ETFs und Indexfonds sind sich ziemlich ähnlich, und sie können viele der gleichen Rollen für den Investor erfüllen. Schauen wir uns an, was sie gemeinsam haben.

Diversifikation

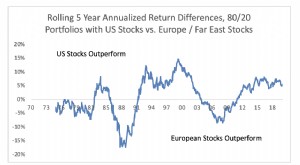

Einer der größten Vorteile von Indexfonds und ETFs ist die einfache Diversifizierung Ihres Portfolios. Summe Börsenfonds, zum Beispiel, die Performance jedes börsennotierten Unternehmens in den Vereinigten Staaten zu verfolgen, Bedeutung im Moment, sie verfolgen fast 4, 000 US-Unternehmen. Die Vanguard-Fonds VTSAX und VTI bilden denselben Index nach. aber ersterer ist ein Investmentfonds und letzterer ein ETF – aber beide sind immer noch Indexfonds.

Niedrige Gebühren

Die Gebühren für Indexfonds und ETFs sind niedrig, insbesondere im Vergleich zu aktiv verwalteten Fonds. Viele ETFs bilden einen Index ab, und dieser Anlagestil hält die Gebühren niedrig. Da sich der Fonds nur aufgrund von Änderungen des Index ändert – ein passiver Ansatz – sind mit Indexfonds nur wenige Arbeitskosten verbunden.

Im Jahr 2020, die durchschnittliche Kostenquote für Indexaktienfonds betrug 0,06 Prozent, laut dem neuesten Bericht des Investment Company Institute. Bei Aktien-ETFs, es waren 0,18 Prozent. Auf der anderen Seite, die durchschnittliche Gebühr im Jahr 2020 für aktiv verwaltete Investmentfonds und ETFs betrug 0,71 Prozent bzw. 0,69 Prozent, bzw.

Passive Investitionen

Indexfonds und die meisten ETFs versuchen einfach, einen Index von Aktien oder anderen Vermögenswerten nachzubilden. Sie treffen keine aktiven Handelsentscheidungen und versuchen, den Markt zu schlagen. Stattdessen, Sie versuchen, den Index nachzuahmen und seine durchschnittlichen Renditen im Laufe der Zeit zu erhalten.

Und Anleger können Indexfonds und ETFs als passive Anlagestrategie nutzen. Zum Beispiel, Möglicherweise haben Sie einen arbeitgeberfinanzierten Altersvorsorgeplan, der es Ihnen ermöglicht, mithilfe von Lohnabzügen zu investieren. Wenn Sie in jeder Lohnperiode einen bestimmten Prozentsatz Ihres Gehalts in Indexfonds investieren, Ihr Portfolio benötigt wenig bis keine laufende Wartung.

Gleiches gilt, wenn Sie in ETFs oder Indexfonds auf einem Brokerkonto investieren. Wenn Sie S&P 500-Indexfonds kaufen, zum Beispiel, Die meisten Broker haben die Möglichkeit, automatisch zu investieren.

Starke Langzeitleistung

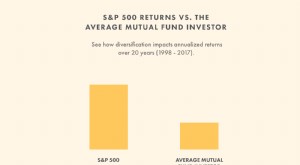

Ein weiterer Vorteil von Indexfonds und ETFs ist die starke langfristige Performance. Ein aktiver Fondsmanager oder Stock Picker könnte hier und da ein paar gewinnbringende Trades machen; wenig, obwohl, kann dies über einen längeren Zeitraum tun und den Markt schlagen. Über einen Zeitraum von fünf Jahren Fast 80 Prozent der aktiven Fondsmanager erreichen oder übertreffen ihre Benchmark nicht.

Inzwischen, Indexfonds und ETFs bieten eine konsistentere Performance, die langfristig gewinnt. Der S&P 500, zum Beispiel, hat in der Vergangenheit etwa 10 Prozent pro Jahr zurückgegeben, im Durchschnitt.

Hauptunterschiede zwischen ETFs und Indexfonds

ETFs und Indexfonds weisen einige Unterschiede auf, die Anleger beachten müssen.

Wo zu kaufen

Wenn Sie über Ihren Arbeitgeber in einen 401(k) oder 403(b) investieren, Es besteht eine gute Chance, dass Sie Index-Investmentfonds als Anlageoption haben, aber keine ETFs.

Wenn Sie ETFs kaufen möchten, Ihre beste Wette ist normalerweise, eine IRA zu eröffnen, Roth IRA, oder ein steuerpflichtiges Maklerkonto. Je nachdem, wo Sie diese Konten eröffnen, Sie haben wahrscheinlich Zugang zu einer viel breiteren Palette von Fonds, einschließlich einer Vielzahl von Investmentfonds und ETFs.

Letzten Endes, Online-Broker bieten Ihnen die meisten Optionen für den Kauf von Indexfonds. Die großen Broker bieten alle gängigen Arten von Indexfonds an.

Mindestanlagebetrag

Die Mindestanlagebeträge variieren je nach Art des Indexfonds. Zum Beispiel, Investmentfonds haben Mindestanlagebeträge, die für einige Anleger ein Hindernis darstellen können. Vanguards VTSAX hatte eine Mindestinvestition von 10 USD, 000 in der Vergangenheit. Das Minimum wurde inzwischen auf 3 US-Dollar gesenkt, 000, was viel besser ist, aber kann immer noch einige ins Abseits stellen, die nicht so viel Geld zur Hand haben.

Wenn Sie ein Konto bei einem Online-Broker haben, Sie können oft nur eine Aktie eines ETF kaufen. Noch besser, Mehrere Online-Broker bieten inzwischen den Handel mit Bruchteilen von Aktien an. Mit diesen Bruchteilen von Aktien können Sie nur 1/100 kaufen, 000stel einer Aktie in einigen Fällen, Das heißt, Sie können genau so viel investieren, wie Sie möchten.

Handelsgebühren

Handelsgebühren funktionieren bei Investmentfonds und ETFs unterschiedlich. Heutzutage, Handelsprovisionen für Aktien und ETFs sind bei großen Brokern praktisch nicht vorhanden.

Jedoch, Index-Investmentfonds können mit hohen Handelsprovisionen und Ladegebühren verbunden sein. die eine Form der Verkaufsprovision sind. ETFs haben keine Ladegebühren, entweder am Frontend oder am Backend.

Die Lektion hier ist, das Gesamtbild in Bezug auf die Gebühren zu sehen, denn selbst wenn ein Investmentfonds eine niedrigere Kostenquote hat als ein gleichwertiger ETF, das kann durch Handelsgebühren ausgeglichen werden.

Steuerstrategie

Wenn Sie häufig kaufen und verkaufen, ETFs sind die klaren Gewinner, wenn es um Steuern geht. Wenn Aktien eines ETF verkauft werden, nur der Verkäufer zahlt Kapitalertragsteuern.

Das unterscheidet sich von Index-Investmentfonds, da Sie diese Anteile an einen Fondsmanager verkaufen. Verkauft der Fondsmanager die Basiswerte anschließend gewinnbringend, diese Gewinne werden auf alle Anleger verteilt, die Anteile des Fonds besitzen.

Endeffekt

Ob Sie in einen ETF oder einen Indexfonds investieren, Sie entscheiden sich, in Ihre Zukunft zu investieren. Die Unterschiede zwischen den beiden sind in der Regel gering; in der Tat, Indexfonds sind oft (aber nicht immer) dasselbe. Daher, Welche Sie wählen, ist weniger wichtig als die Entscheidung, mit der Investition zu beginnen. Dabei Sie profitieren von niedrigen Gebühren und Diversifikation, und eine Investition, die mit der Zeit wachsen wird.

investieren

- Was ist ein Indexfonds?

- So diversifizieren Sie mit Indexfonds

- Tracker-Fonds

- Life-Cycle-Fonds mit Stichtag:Wie funktionieren sie?

- In Investmentfonds investieren? Verstehen Sie, wie sie funktionieren

- Abgrenzung des ETF von traditionellen Indexfonds

- ETF vs. Investmentfonds

- Wie man in Indexfonds investiert:Was sie sind und wie man sie kauft

- So investieren Sie in Indexfonds

-

Vergleich der Fondsperformance

Vergleich der Fondsperformance Wir werden oft von Kunden gefragt, wie die Wertentwicklung verschiedener Fonds zu bewerten ist. Dies ist zwar eine schwierige Entscheidung, wir haben ein paar dinge zu beachten. Kurzfristige Rendi...

-

ETF vs. Indexfonds:Was Sie wählen sollten

ETF vs. Indexfonds:Was Sie wählen sollten Auf den ersten Blick, Es scheint keinen großen Unterschied zwischen ETFs und Indexfonds zu geben. Letztendlich, Beides sind Bündel von Wertpapieren, die die Wertentwicklung dieser Vermögenswerte an ei...