Was ist die Theorie der segmentierten Märkte?

Die Theorie der segmentierten Märkte besagt, dass der Markt für Anleihen festverzinsliche Wertpapiere sind, die von Unternehmen und Regierungen ausgegeben werden, um Kapital zu beschaffen. Der Emittent der Anleihe leiht sich beim Anleihegläubiger Kapital und leistet ihm für einen bestimmten Zeitraum feste Zahlungen zu einem festen (oder variablen) Zinssatz. auf Basis der Laufzeitstruktur der Anleihen „segmentiert“ ist, und dass „segmentierte“ Märkte mehr oder weniger unabhängig agieren. Nach der Theorie der segmentierten Märkte die Rendite einer Anleihe mit einer bestimmten Laufzeitstruktur wird allein durch Angebot und Nachfrage bestimmt Angebot und NachfrageDie Gesetze von Angebot und Nachfrage sind mikroökonomische Konzepte, die besagen, dass in effizienten Märkten, die angebotene Menge eines Gutes und die Menge für diese Anleihe und unabhängig von der Rendite von Anleihen mit unterschiedlicher Laufzeitstruktur.

Geschichte der Theorie der segmentierten Märkte

Die Segmented Markets Theory wurde 1957 vom amerikanischen Ökonomen John Mathew Culbertson (1921-2001) in seinem Artikel „The Term Structure of Interest Rates“ eingeführt. In seinem Papier, Culbertson argumentierte gegen Irving Fishers erwartungsorientiertes Modell der Begriffsstruktur und entwickelte seine eigene Theorie darüber, wie festverzinsliche Wertpapiere vom Markt bewertet werden.

Was ist Begriffsstruktur?

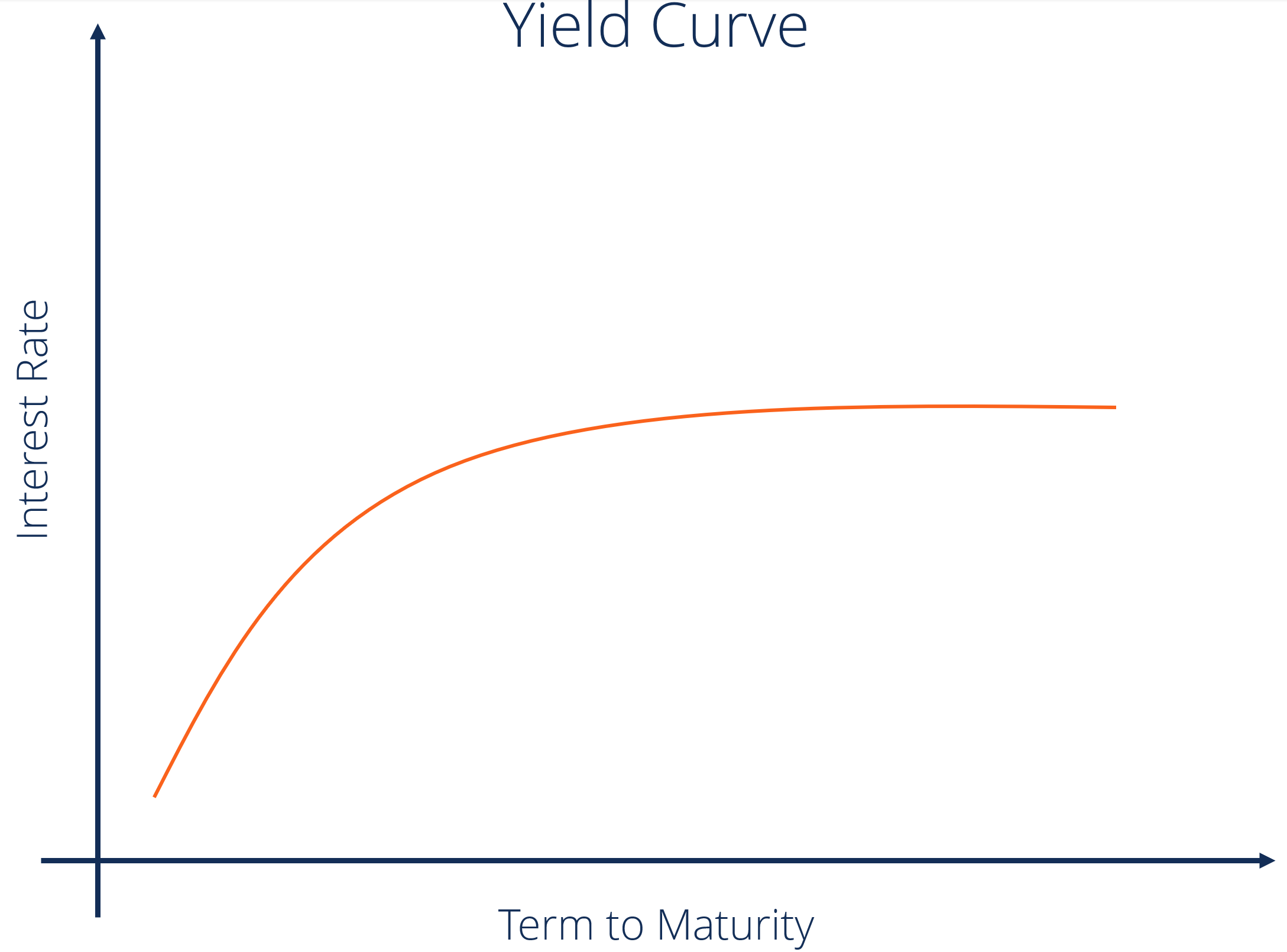

Begriffsstruktur, auch als Zinskurve bekanntYield CurveDie Yield Curve ist eine grafische Darstellung der Zinssätze von Schuldtiteln für eine Reihe von Laufzeiten. Es zeigt die Rendite, die ein Anleger erwartet, wenn er sein Geld für einen bestimmten Zeitraum verleiht. Das Diagramm zeigt die Rendite einer Anleihe auf der vertikalen Achse und die Laufzeit bis zur Fälligkeit auf der horizontalen Achse. wenn grafisch dargestellt, ist das Verhältnis zwischen dem von einem Vermögenswert gezahlten Zinssatz (in der Regel Staatsanleihen10-jährige US-SchatzanleiheDie 10-jährige US-Schatzanleihe ist eine Schuldverschreibung, die vom US-Finanzministerium begeben wird und eine Laufzeit von 10 Jahren hat.) und der Zeit bis zur Reife. Der Zinssatz wird auf der vertikalen Achse und die Restlaufzeit wird auf der horizontalen Achse gemessen.

Normalerweise, Zinssätze und Laufzeit sind positiv korreliertKorrelationEine Korrelation ist ein statistisches Maß für die Beziehung zwischen zwei Variablen. Das Maß wird am besten in Variablen verwendet, die eine lineare Beziehung zueinander aufweisen. Die Anpassung der Daten kann visuell in einem Streudiagramm dargestellt werden. Die Zinsen steigen mit zunehmender Laufzeit. Dies führt dazu, dass die Termstruktur eine positive Steigung annimmt. Die Zinsstrukturkurve wird oft als Maß für das Vertrauen des Anleihenmarktes in die Wirtschaft angesehen.

CFI bietet einen umfassenden Kurs, der alle Grundlagen für festverzinsliche Wertpapiere abdeckt. Schauen Sie sich jetzt unseren Kurs zu den Grundlagen des Festverzinslichen an!

Aufschlüsselung der Theorie der segmentierten Märkte

Die Theorie der segmentierten Märkte besagt, dass der Rentenmarkt voll von heterogenen Akteuren mit unterschiedlichen Einkommensbedürfnissen ist. Deswegen, verschiedene Agenten am Rentenmarkt investieren je nach ihrem Einkommensbedarf in unterschiedliche Teile der Laufzeitstruktur.

Banken neigen dazu, sich hauptsächlich am Kauf und Verkauf von kurzfristigen Anleihen zu beteiligen (dies liegt hauptsächlich an der modernen Bankpraxis der TeilreservenFractional BankingFractional Banking ist ein Bankensystem, das von den Banken verlangt, nur einen Teil der bei ihnen hinterlegten Gelder als Reserven zu halten Die Reserven werden als Guthaben auf dem Konto der Bank bei der Zentralbank oder als Währung bei der Bank gehalten.), während Pensionsfonds hauptsächlich am Kauf und Verkauf von langfristigen Anleihen teilnehmen (hauptsächlich aufgrund des stabilen Einkommensbedarfs .) von Pensionskassen).

Gemäß der ErwartungshypotheseLocal Expectations TheoryIn den Finanz- und Wirtschaftswissenschaften Die Local Expectations Theory ist eine Theorie, die besagt, dass die Renditen von Anleihen mit unterschiedlichen Laufzeiten über den kurzfristigen Anlagehorizont gleich sein sollten. Im Wesentlichen, die lokale Erwartungstheorie ist eine der Variationen der reinen Erwartungstheorie, die Rendite von langfristigen festverzinslichen Festverzinslichen Anleihen-BedingungenDefinitionen für die gängigsten Anleihen- und Anleihen-Bedingungen. Rente, ewigkeit, Coupon Wert, Kovarianz, aktuelle Rendite, Nennwert, zur Reife bringen. usw. muss der erwarteten Rendite einer Folge kurzfristiger festverzinslicher Wertpapiere entsprechen. Deswegen, Jedes langfristige festverzinsliche Wertpapier kann unter Verwendung einer Folge kurzfristiger festverzinslicher Wertpapiere neu geschaffen werden.

Jedoch, Die Theorie der segmentierten Märkte besagt auch, dass sich langfristige festverzinsliche Wertpapiere und kurzfristige festverzinsliche Wertpapiere grundlegend unterscheiden und nicht derselben Anlageklasse zugeordnet werden sollten. Im Allgemeinen, Die Inhaber langfristiger Anleihen müssen sich um viel mehr Sorgen machen als die Inhaber kurzfristiger Anleihen.

Zum Beispiel, die Inhaber von 10-jährigen US-Staatsanleihen müssen sich um die Inflation für die nächsten 10 Perioden und die Zinssätze für die nächsten 10 Perioden sorgen, während die Inhaber von 1-jährigen US-Staatsanleihen sich nur um die Inflation für die nächste Periode und den Zinssatz sorgen müssen für die nächste Periode.

Deswegen, die 10-jährige US-Staatsanleihe ist ein ganz anderes festverzinsliches Instrument als die 1-jährige US-Staatsanleihe, und eine 10-jährige US-Staatsanleihe kann nicht mit einer Folge von zehn 1-jährigen US-Staatsanleihen neu geschaffen werden.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen Ressourcen werden nützlich sein:

- Anleihen-Grundlagen

- Bond PricingBond PricingBond Pricing ist die Wissenschaft der Berechnung des Ausgabepreises einer Anleihe basierend auf dem Coupon, Nennwert, Rendite und Laufzeit. Anleihepreisgestaltung ermöglicht Anlegern

- KuponsatzCouponsatzEin Kuponsatz ist der Betrag der jährlichen Zinserträge, die an einen Anleihegläubiger gezahlt werden. basierend auf dem Nennwert der Anleihe.

- Debt Capital Markets (DCM)Debt Capital Markets (DCM)Debt Capital Markets (DCM)-Gruppen sind für die direkte Beratung von Unternehmensemittenten bei der Aufnahme von Fremdkapital für Akquisitionen, Refinanzierung bestehender Schulden, oder Restrukturierung bestehender Schulden. Diese Teams agieren in einem schnelllebigen Umfeld und arbeiten eng mit einem Beratungspartner zusammen

investieren

- Was ist die Arbitrage-Pricing-Theorie?

- Was ist die Darvas-Box-Theorie?

- Was ist der Dow30?

- Was ist die Effiziente-Markt-Hypothese?

- Was hat die Märkte im November bewegt?

- Was hat die Märkte im Oktober bewegt?

- Was hat die Märkte im September bewegt?

- Was hat die Märkte im Juni bewegt?

- Was Sie von den Märkten im zweiten Quartal erwarten können

-

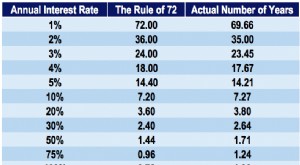

Was ist die 72er Regel?

Was ist die 72er Regel? In der Finanzwelt, Die 72er-Regel ist eine Formel, die die Zeit schätzt, die es dauert, bis sich der Wert einer Investition verdoppelt hat. Erzielen einer festen jährlichen RenditeRenditeDie Rendite (...

-

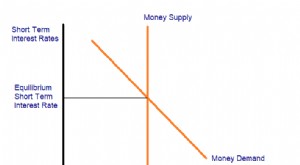

Was ist die Theorie der Liquiditätspräferenz?

Was ist die Theorie der Liquiditätspräferenz? U(Asset B) und r EIN =r B L(Asset B), wo: U(Asset A) ist der Nutzen eines Investors aus dem Halten von Asset A U(Asset B) ist der Nutzen eines Investors aus dem Halten von Asset B R EIN is...