Was sind unbefristete Anleihen?

Perpetual Bonds – auch Perpetuals oder kurz „Perps“ genannt – sind Anleihen ohne Fälligkeit. Sie zahlen den Anlegern Zinsen in Form von Couponzahlungen, wie bei den meisten Anleihen, Der Nennbetrag der Anleihe hat jedoch kein festes Datum für die Rückzahlung (Rückzahlung). Die Kuponzahlungen auf ewige Anleihen werden theoretisch, für immer bezahlt werden – auf ewig – daher der Name, ewige Anleihen.

Zusammenfassung

- Perpetual Bonds sind Anleihen ohne Fälligkeitsdatum.

- Die Emittenten von unbefristeten Anleihen sind nicht verpflichtet, den Nennbetrag des Anleihekäufers jemals zurückzuzahlen; jedoch, der Emittent ist verpflichtet, Kuponzahlungen auf ewig zu leisten – theoretisch, bis in alle Ewigkeit.

- Perpetual Bonds gelten im Allgemeinen als sehr sichere Anlage, sie setzen den Anleihekäufer jedoch auf unbestimmte Zeit dem Kreditrisiko des Emittenten aus.

Perpertual Bonds verstehen

Unbefristete Anleihen sind effektiv, eine Schuldverpflichtung, aber nur eine namentliche Verpflichtung, da der Emittent die Schuld nicht zurückzahlen muss, solange er die Zins-(Kupon-)Zahlungen an die Anleihegläubiger fortsetzt.

Einige Ökonomen vergleichen Perpetuals mit Aktienanlagen, die einen Dividendenbetrag ausschütten. Jedoch, die Ähnlichkeit zwischen ewigen Anleihen und DividendenaktienInvestitionen in Aktien mit Dividenden gegenüber Aktien ohne DividendenEs gibt relative Vor- und Nachteile bei der Investition in Aktien mit Dividenden gegenüber Aktien ohne Dividenden. Dividenden sind regelmäßige Zahlungen von Unternehmen an die Eigentümer ihrer Aktien. Sie sind ein Mittel für ein Unternehmen, einen Teil seiner Einnahmen mit denen zu teilen, die eine Beteiligung am Unternehmen besitzen. ist eine äußerst begrenzte und bestenfalls, nur oberflächlicher Natur.

Dividendenzahlungen an Aktienaktionäre sind in der Regel kein fester Betrag, sondern variieren im Laufe der Zeit. basierend auf der Leistung des Unternehmens; wohingegen, die Kuponzahlungen auf ewige Anleihen sind fix und ändern sich nicht. Außerdem, Investitionen in ewige Anleihen haben nichts Vergleichbares mit den Stimmrechten der Aktienaktionäre.

Perpetuals können eher Annuitäten ähneln. Eine Annuität bezieht sich auf eine Investition, die dem Anleger einen theoretisch ewigen Strom von Einkommenszahlungen bietet. Auf die gleiche Weise, Die Kuponzahlungen auf ewige Anleihen bieten den Anlegern zudem laufende Ertragszahlungen auf unbestimmte Zeit.

Laufen die Couponzahlungen wirklich ewig weiter?

Viele fragen sich, ob die Kuponzahlungen bei ewigen Anleihen wirklich „für immer“ geleistet werden, falls die Anleihe vom Emittenten nie zurückgezahlt wird. Die kurze Antwort lautet:"Jawohl." Als Beispiel dafür, der Inhaber einer unbefristeten Anleihe, die 1648 vom Wasserverband der niederländischen Stadt Lekdijk Bovendams begeben wurde, erhielt ab 2015 noch Kuponzahlungen.

In der Praxis, der Emittent einer unbefristeten Anleihe in der Regel die Option zur Kündigung hat, oder einlösen, die Anleihe zu einem beliebigen Zeitpunkt nach einer bestimmten Zeit, B. fünf Jahre ab Ausstellungsdatum. Deswegen, einige Emittenten von ewigen Anleihen tilgen ihre Anleihen schließlich. Der Emittent profitiert weiterhin davon, dass Perpetuals keinen festen Rückzahlungstermin haben.

Deswegen, der Zeitpunkt der Rückzahlung ist nach Ermessen des Emittenten flexibel. Sie können mit der Rückzahlung der Anleihen zu einem Zeitpunkt warten, zu dem sie es sich am leichtesten leisten können. Die Flexibilität bei der Rückzahlung des Nennbetrags der Anleihe kann der Hauptgrund dafür sein, dass sich ein Emittent für die Emission von unbefristeten Anleihen entscheidet.

Jedoch, Es ist wichtig zu bedenken, dass das hervorstechendste Merkmal von ewigen Anleihen darin besteht, dass ihr Emittent nicht verpflichtet ist, das Kapital des Anlegers zurückzugeben. Es ist die anfängliche Investition für ein Wertpapier oder eine Anleihe und beinhaltet keine abgeleiteten Zinsen.

Wer gibt unbefristete Anleihen aus?

Perpetuals machen nur einen sehr kleinen Teil des gesamten Anleihenmarktes aus. Die Hauptemittenten von Perpetual Bonds sind staatliche Stellen und Banken. Banken begeben solche Anleihen, um ihre Kapitalanforderungen zu erfüllen – das Geld, das die Anleger für die Anleihen erhalten, qualifiziert als Tier-1-KapitalCommon Equity Tier 1 (CET1)Common Equity Tier 1 (CET1) ist ein Bestandteil des Tier-1-Kapitals, und umfasst Stammaktien und Gewinnrücklagen. Die Implementierung von CET1 hat begonnen.

Einige Ökonomen argumentieren, dass unbefristete Anleihen ein ausgezeichnetes Instrument sind, mit dem finanziell angeschlagene Regierungen Geld beschaffen können. Jedoch, die meisten klassischen Ökonomen billigen es nicht, dass Regierungen Schulden machen, die sie nicht zurückzahlen müssen, Sie halten es auch nicht für eine vernünftige Fiskalpolitik, wenn eine Regierung die vertragliche Verantwortung für Zahlungen übernimmt, zu irgendjemandem, Unbegrenzte Dauer.

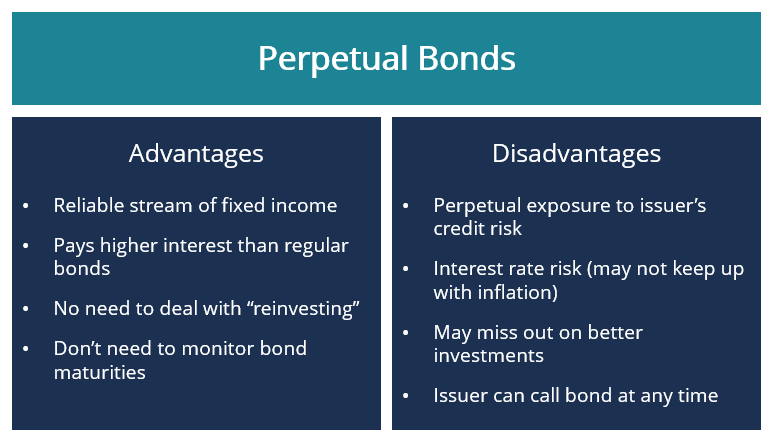

Der Appell für Investoren

Unbefristete Anleihen werden am häufigsten von Rentnern gesucht, die daran interessiert sind, sich einen soliden Strom regelmäßiger festverzinslicher Zahlungen zu sichern, auf den sie sich auf unbestimmte Zeit verlassen können.

Ebenfalls, um Anleger für das Merkmal „kein geplanter Rückzahlungstermin“ bei unbefristeten Wertpapieren zu entschädigen, Emittenten bieten bei ewigen Anleihen in der Regel höhere Couponzahlungen, im Vergleich zu ähnlichen regulären Anleihen mit fester Laufzeit.

Ein weiterer Vorteil der Anlage in ewige Anleihen besteht darin, dass der Anleger auf diese Weise nicht die Zeit und Mühe aufwenden muss, die erforderlich ist, um bei Fälligkeit seiner aktuellen Anleihen eine geeignete neue Anleiheanlage zu finden.

Ein Nachteil für Anleger in unbefristeten Anleihen ist die Tatsache, dass sie dem Kreditrisiko ausgesetzt sindKreditrisikoKreditrisiko ist das Verlustrisiko, das aus der Nichteinhaltung der Bedingungen eines Finanzvertrags durch eine Partei entstehen kann. hauptsächlich, des Emittenten. Das Kreditrisiko ist ebenso unbefristet wie die Anleihen selbst.

Anleger können auch einem Zinsrisiko ausgesetzt sein – dem Risiko, dass ihre Anlage an Wert verliert, wenn die Zinssätze über den Kupon ihrer ewigen Anleihe steigen. Um das Zinsrisiko zu mindern, Der Emittent einer unbefristeten Anleihe kann eine Step-up-Funktion anbieten, die den Kuponsatz nach einem festgelegten Zeitplan periodisch erhöht.

Zum Beispiel, der Kuponsatz kann alle 10 oder 15 Jahre um einen festen Prozentsatz erhöht werden. Alternative, der Emittent kann die Anleihe so aufstellen, dass der Kuponsatz, anstatt fest zu bleiben, wird zu einem variablen ZinssatzFloating Interest RateEin variabler Zinssatz bezieht sich auf einen variablen Zinssatz, der sich über die Laufzeit der Schuldverpflichtung ändert. Es ist das Gegenteil eines Festpreises. – an einen Referenzzinssatz wie den Leitzins in den Vereinigten Staaten gebunden – zu einem bestimmten zukünftigen Zeitpunkt.

Anleger müssen sich bewusst sein, obwohl, dass der Emittent die Anleihe vor einer Zinsanpassung kündigen kann, um die Zahlung des höheren Coupons zu vermeiden.

Berechnung der Rendite einer ewigen Anleihe

Anleger können die Rendite, die sie bei einer Investition in eine ewige Anleihe erwarten können, wie folgt berechnen:

Die aktuelle Rendite einer ewigen Anleihe entspricht dem Gesamtbetrag der jährlich erhaltenen Couponzahlungen, dividiert durch den Marktpreis der Anleihe, mal 100 (um den Prozentsatz des Zinssatzes/der Rendite anzugeben).

So, zum Beispiel, Angenommen, Sie haben in eine unbefristete Anleihe mit einem Nennwert von 1 USD investiert, 000 durch den Kauf der Anleihe zu einem ermäßigten Preis von 950 USD. Sie erhalten insgesamt 80 USD pro Jahr an Couponzahlungen.

Stromertrag =[80 / 950] * 100 =0,0842 * 100 =8,42 %

Die aktuelle Rendite der Anleihe beträgt 8,42 % .

Verwandte Lektüre

CFI ist der offizielle Anbieter der globalen Zertifizierung für Commercial Banking &Credit Analyst (CBCA)™. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Programm, entwickelt, um jedem zu helfen, ein erstklassiger Kredit- und Risikoanalyst zu werden. Um mehr zu erfahren und Ihre Karriere weiter voranzutreiben, siehe die folgenden CFI-Ressourcen:

- KuponsatzCouponsatzEin Kuponsatz ist der Betrag der jährlichen Zinserträge, die an einen Anleihegläubiger gezahlt werden. basierend auf dem Nennwert der Anleihe.

- Effektiver YieldEffective YieldEffective YieldEffective Yield ist eine Finanzkennzahl, die den Zinssatz – auch Kuponsatz genannt – die Rendite einer Anleihe misst.

- Prime RatePrime RateDer Begriff „Prime Rate“ (auch bekannt als Prime Lending Rate oder Prime Interest Rate) bezeichnet den Zinssatz, den große Geschäftsbanken für Kredite und Produkte ihrer Kunden mit der höchsten Bonität verlangen.

- Yield to Maturity (YTM)Yield to Maturity (YTM)Yield to Maturity (YTM) – auch Tilgungs- oder Buchrendite genannt – ist die spekulative Rendite oder der Zinssatz eines festverzinslichen Wertpapiers.

investieren

-

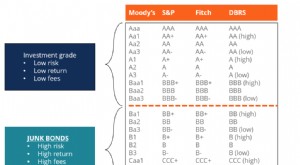

Was sind Investment-Grade-Anleihen?

Was sind Investment-Grade-Anleihen? Eine Anleihe mit Investment-Grade-Rating ist eine Anleihe, die verwendet wird, um Anleihen mit einem relativ geringen Kreditrisiko zu kennzeichnenKreditrisikoKreditrisiko ist das Verlustrisiko, das au...

-

Was sind Junk-Bonds?

Was sind Junk-Bonds? Junk-Bonds, auch als Hochzinsanleihen bekannt, sind Anleihen, die von den drei großen Ratingagenturen unter Investment Grade bewertet werden (siehe Abbildung unten). Junk Bonds bergen ein höheres Ausf...