Was ist die aktive Rendite eines Portfolios?

Aktive Rendite bezieht sich auf die Gewinne oder Verluste aus einem Portfolio, die in direktem Zusammenhang mit den Entscheidungen des Portfoliomanagers stehen. Die aktive Rendite kann positiv oder negativ sein, je nachdem, ob er über- oder unter dem Markt abschneidet.

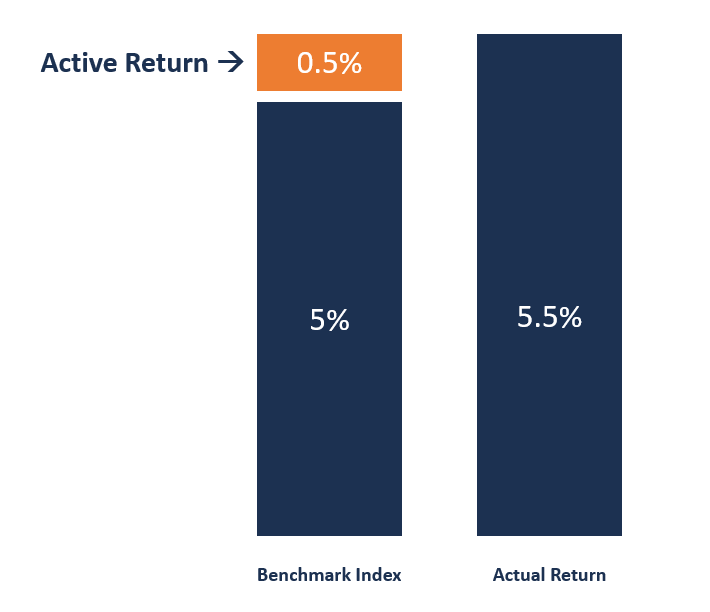

Zum Beispiel, wenn die Benchmark 5 % beträgt und die tatsächliche Rendite eines Portfolios 5,5 % beträgt, das Portfolio soll eine positive aktive Rendite von 0,5% aufweisen. Ähnlich, wenn die Benchmark 6 % beträgt und die tatsächliche Rendite des Portfolios 5,5 % beträgt, das Portfolio soll eine aktive Rendite von -0,5 % aufweisen. Die Benchmark, mit der die tatsächliche Rendite verglichen wird, kann ein Marktindex sein, wie der Dow Jones Industrial Average (DJIA)Dow Jones Industrial Average (DJIA)The Dow Jones Industrial Average (DJIA), auch als „Dow Jones“ oder „der Dow“ bezeichnet, ist einer der bekanntesten Börsenindizes. oder der Nasdaq-Composite.

Zusammenfassung

- Eine aktive Rendite ist der Teil der Rendite, der auf die Anlageentscheidungen des Portfoliomanagers zurückzuführen ist.

- Sie wird ermittelt, indem die Abweichung zwischen der Benchmark und der tatsächlichen Rendite ermittelt wird.

- Als Benchmark kann ein Marktindex wie der DJIA oder der S&P 500 verwendet werden.

Active Return verstehen

Aktive Rendite bezeichnet den Anteil der Rendite (Gewinn oder Verlust) eines Anlageportfolios, der direkt auf die vom Portfoliomanager getroffenen aktiven Managemententscheidungen zurückgeführt werden kannPortfolio ManagerPortfoliomanager verwalten Anlageportfolios in einem sechsstufigen Portfoliomanagementprozess. Erfahren Sie in diesem Leitfaden genau, was ein Portfoliomanager tut. Portfoliomanager sind Fachleute, die Anlageportfolios verwalten, mit dem Ziel, die Anlageziele ihrer Kunden zu erreichen. Die aktive Rendite ergibt sich durch Abzug der Anlagerendite, die sich aus den Gesamtmarktbewegungen ergibt, von der Benchmark. Es wird davon ausgegangen, dass der Fonds eine positive aktive Rendite erzielt hat, wenn die tatsächliche Rendite den Marktindex übertrifft.

Ähnlich, wenn der Fonds Ergebnisse erzielt, die unter den Renditen des Marktindex liegen, Der Markt weist eine negative aktive Rendite auf und gilt als unterdurchschnittlich. Als Benchmark dient die Rendite, die der Anleger mit dem passiven Anlageansatz erzielen könnte.

Aktive Rendite bei aktiv verwalteten Fonds

Portfoliomanager, die nach aktiven Renditen suchen, versuchen, unterbewertete Wertpapiere und kurzfristige Kursbewegungen mithilfe technischer Analyse auszunutzen. Technische Analysten glauben, dass die gemeinsamen Aktionen aller Marktteilnehmer alle relevanten Informationen korrekt widerspiegeln, und deshalb, Wertpapieren fortlaufend einen angemessenen Marktwert zuordnen. Zum Beispiel, Der Manager kann ein Portfolio aus überbewerteten Wertpapieren erstellen, die er mit Gewinn leerverkaufen kann. Abhängig von den Zielen des Fonds, der Manager versucht, das Risiko im Vergleich zu einem Vergleichsindex zu reduzieren.

Bei der Erstellung eines Anlageportfolios der Manager kann verschiedene Strategien anwenden, wie zum Beispiel Asset AllocationAsset AllocationAsset Allocation bezieht sich auf eine Strategie, bei der Einzelpersonen ihr Anlageportfolio auf verschiedene verschiedene Kategorien aufteilen Risikoarbitrage, und Short-Positionen. Der Erfolg eines aktiv verwalteten Fonds hängt von den Fähigkeiten des Portfoliomanagers und des Research-Personals ab.

Portfolio-Management

Portfoliomanagement ist die professionelle Verwaltung von Privat- und Firmenvermögen wie Aktien, Fesseln, Derivate, und andere Vermögenswerte wie Immobilien. Das Portfoliomanagement liegt in der Verantwortung eines Portfoliomanagers, die die Anlageziele und das Risikoprofil des Anlegers berücksichtigt.

In manchen Fällen, Portfoliomanagement kann komplexe Prozesse wie Finanzanalyse, Überwachung und Berichterstattung, Vermögensbewertung, usw. Das Endziel des Portfoliomanagements besteht darin, die erwarteten Renditen zu maximieren, nach dem Grad der Risikoexposition. Zu den wichtigsten Elementen des Portfoliomanagements gehören:

1. Diversifikation

Portfoliomanager verwenden Diversifikation, um einen Korb von Anlagen zu schaffen, der innerhalb einer Anlageklasse ein breites Risiko- und Renditerisiko aufweist, da sie nicht mit Sicherheit vorhersagen können, dass eine bestimmte Anlage konsistente Gewinner oder Verlierer bringt. Eine gute Auswahl an Vermögenswerten sollte sich auf verschiedene Wertpapierklassen verteilen, sowie die Wirtschaftszweige. Es wird dazu beitragen, die Renditen der verschiedenen Wirtschaftssektoren zu erfassen.

2. Vermögensallokation

Portfoliomanager suchen eine Mischung von Vermögenswerten, die eine geringe Korrelation miteinander aufweisen. Es hilft, das Risikoprofil eines Anlegers zu optimieren, da einige Vermögenswerte tendenziell volatiler sind als andere. Ein Portfolio mit einem aggressiveren Asset-Mix kann sein Profil in Richtung volatilerer Anlagen gewichten, während Anleger mit einem konservativen Vermögensmix ihr Portfolio in Richtung stabilerer Anlagen gewichten können. Ein Portfolio kann eine Mischung aus verschiedenen Arten von Aktien enthalten, Fesseln, und Derivate.

Aktives vs. passives Asset Management

Aktive und passive Vermögensverwaltung sind die beiden wichtigsten Anlagestrategien, mit denen Wertpapierrenditen erzielt werden können. Aktive Vermögensverwaltung ist eine Strategie, bei der der Portfoliomanager Entscheidungen darüber trifft, wie Gelder angelegt werden. Der Manager strebt an, den Referenzindex wie den S&P 500 zu übertreffen, indem er Wertpapiere wie Aktien, Terminkontrakte, und Optionskontrakte an den öffentlichen Devisenmärkten.

Das Management analysiert Markttrends, Wirtschaftsdaten, und die neuesten unternehmensspezifischen Nachrichten, um ihre Kauf- oder Verkaufsentscheidung für einen bestimmten Vermögenswert zu treffen. Die Manager setzen die Entscheidungen mit dem Ziel um, Fondsmanager zu übertreffen, die die in einem Index gelisteten Wertpapierbestände nachbilden.

Beim passiven Asset Management fehlt ein aktives Management, um Entscheidungen zu treffen. Eher, es konzentriert sich auf die Nachahmung der Vermögensbestände eines bestimmten Marktindex. Er baut eine dem jeweiligen Index ähnliche Anlage auf und wendet die gleiche Gewichtung an mit dem Ziel, identische Ergebnisse für den ausgewählten Index zu erzielen. Passiv verwaltete Fonds haben aufgrund der geringen Umschlagshäufigkeit und des Fehlens eines aktiven Verwaltungsteams, das ansonsten Verwaltungsgebühren als Entschädigung erhalten würde, geringere Kosten als aktiv verwaltete Fonds.

Verwandte Lektüre

CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- Erwartete RenditeErwartete RenditeDie erwartete Rendite einer Anlage ist der Erwartungswert der Wahrscheinlichkeitsverteilung möglicher Renditen, die sie den Anlegern bieten kann. Die Kapitalrendite ist eine unbekannte Variable mit unterschiedlichen Werten, die mit unterschiedlichen Wahrscheinlichkeiten verbunden sind.

- Geld vs. zeitgewichtete RenditeGeld vs. zeitgewichtete RenditeGeld- und zeitgewichtete Renditen sind Renditen, die typischerweise zur Bewertung der Wertentwicklung eines verwalteten Anlageportfolios verwendet werden. Heute, Die zeitgewichtete Rendite ist der Branchenstandard, da sie eine fairere Bewertung der Leistung eines Anlageverwalters ermöglicht.

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- RenditeRenditeDie Rendite (ROR) ist der Gewinn oder Verlust einer Anlage über einen Zeitraum im Vergleich zu den Anschaffungskosten der Anlage, ausgedrückt in Prozent. Dieser Leitfaden lehrt die gängigsten Formeln

investieren

-

Was ist die erforderliche Rendite?

Was ist die erforderliche Rendite? Die erforderliche Rendite (Hurdle Rate) ist die Mindestrendite, die ein Anleger für seine Anlage erwartet. Im Wesentlichen, der erforderliche Satz ist die minimal akzeptable Entschädigung für das Risi...

-

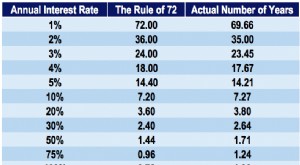

Was ist die 72er Regel?

Was ist die 72er Regel? In der Finanzwelt, Die 72er-Regel ist eine Formel, die die Zeit schätzt, die es dauert, bis sich der Wert einer Investition verdoppelt hat. Erzielen einer festen jährlichen RenditeRenditeDie Rendite (...