Was ist Escrow und wie funktioniert es?

Escrow ist eine rechtsverbindliche Vereinbarung, bei der ein Dritter während des Verkaufsprozesses Vermögenswerte von einem Käufer und Verkäufer hält, bis eine Transaktion abgeschlossen ist. Während Escrow für verschiedene Zwecke verwendet werden kann, vom Online-Kauf bis zum Hauskauf, die häufigste Verwendung ist die Gewährleistung fairer Immobilienverträge. Das Treuhandunternehmen oder der Agent ist ein Dritter, für den kein Interessenkonflikt besteht, eine faire und reibungslose Vereinbarung zu gewährleisten. Hier, Wir gehen über Treuhand, wie es funktioniert, die verschiedenen Arten, und die Vor- und Nachteile.

Wie funktioniert Escrow?

In einer Vereinbarung zum Kauf von Waren oder Dienstleistungen, Es gibt zwei Parteien:einen Käufer und einen Verkäufer. Jede Partei hat bestimmte Anforderungen, einschließlich der Zahlung für den Vermögenswert und der Bereitstellung des Vermögenswerts, wie er während des gesamten Verkaufsprozesses beschrieben wurde. Jedoch, bei Finanztransaktionen mit hohen Einsätzen, da ist oft mehr im spiel.

Ein Käufer möchte sicherstellen, dass der gekaufte Vermögenswert die von ihm erwartete Qualität aufweist, und der Verkäufer möchte sicherstellen, dass die Zahlung für den Vermögenswert gewährleistet ist. Sobald der Wert bewiesen ist, wird rechtzeitig entgegengenommen. Wenn es das nicht ist, sie wollen die Möglichkeit haben, an andere potenzielle Käufer zu verkaufen.

Um beide Parteien zu schützen und faire Geschäfte zu gewährleisten, ein Escrow-Anbieter wird als Zwischenhändler eingeschaltet, um Vermögenswerte zu halten, bis beide Parteien ihre Vertragsparteien erfüllt haben. Beim Verkauf eines Hauses, der Anbieter hält das Bargeld des Käufers und die Eigentumsdokumente des Verkäufers.

Sobald die Einigung erzielt wurde, der Treuhandanbieter wird Vermögenswerte gemäß der Vereinbarung verteilen und das Treuhandkonto schließen. Dieser Prozess schützt Käufer und Verkäufer, die ansonsten gefährdet wären, dass eine Partei am Ende des Geschäfts durchfällt.

Arten von Treuhandkonten

Wie vorab erwähnt, Treuhandkonten können in einer Vielzahl von Umgebungen verwendet werden, werden jedoch am häufigsten in Immobilien verwendet. Bei Immobilien, Es werden zwei Arten von Treuhandkonten verwendet:eines beim Kauf von Eigenheimen und eines, nachdem der Verkauf abgeschlossen ist und der Käufer die Immobilie besitzt.

- Home Kauf Treuhandkonto: Um den Käufer vor versteckten Sachschäden und den Verkäufer vor ungebundenen Käufern zu schützen

- Hausbesitzer-Treuhandkonto: Um sicherzustellen, dass die jährlichen Grundsteuern und die Wohngebäudeversicherung gezahlt werden, in einem bequemen monatlichen Format, gebündelt mit der Hypothekenzahlung eines Hausbesitzers.

Home Kauf von Treuhandkonten

Beim Kauf eines Hauses, in der Regel eine Zahlung nach Treu und Glauben verlangt wird, namens Angeld , um dem Verkäufer zu zeigen, dass Sie den Kauf seiner Immobilie ernsthaft in Betracht ziehen. Die Höhe einer ernsthaften Zahlung variiert, beträgt aber oft 1 bis 3 Prozent des Wertes der Immobilie.

Hier kommt das Treuhandkonto ins Spiel. Für diese Treuhandzahlung wird ein Treuhandkonto eingerichtet. neben der Eigentumsurkunde, und stellen Sie sicher, dass die Eigentümer während des gesamten Prozesses an die berechtigte Partei weitergegeben werden.

Kommt ein Vertrag durch Verschulden des Käufers zustande, dem Verkäufer wird normalerweise das ernsthafte Geld gegeben. Wenn ein Problem mit der Immobilie vorliegt, das vor dem Verkauf der Immobilie nicht bekannt gegeben wurde, wie ein bei der Inspektion festgestelltes schlechtes Dach oder eine schlechte Infrastruktur, der Käufer kann das ernsthafte Geld zurückbekommen, wenn die Probleme nicht gelöst werden.

Wenn alles wie in der Vereinbarung geplant läuft, das Geld wird für die Anzahlung des Käufers verwendet.

Eigenheimbesitzer-Treuhandkonten

Nachdem der Verkauf abgeschlossen ist und der Käufer die Immobilie besitzt, Der Hypothekengeber könnte ein Treuhandkonto eröffnen, um die Grundsteuern und die Versicherung der Hausbesitzer zu bezahlen. Dieses Konto wird durch die monatlichen Hypothekenzahlungen eines Hausbesitzers an den Kreditgeber finanziert. Einmal empfangen, Der Kreditgeber oder Hypothekendienstleister nimmt einen Teil dieser Hypothekenzahlung und legt ihn auf das Treuhandkonto, um Steuern und Versicherungszahlungen zu bezahlen. Grundsteuern werden drei- bis viermal im Jahr gezahlt, und die Versicherung wird in der Regel jährlich gezahlt.

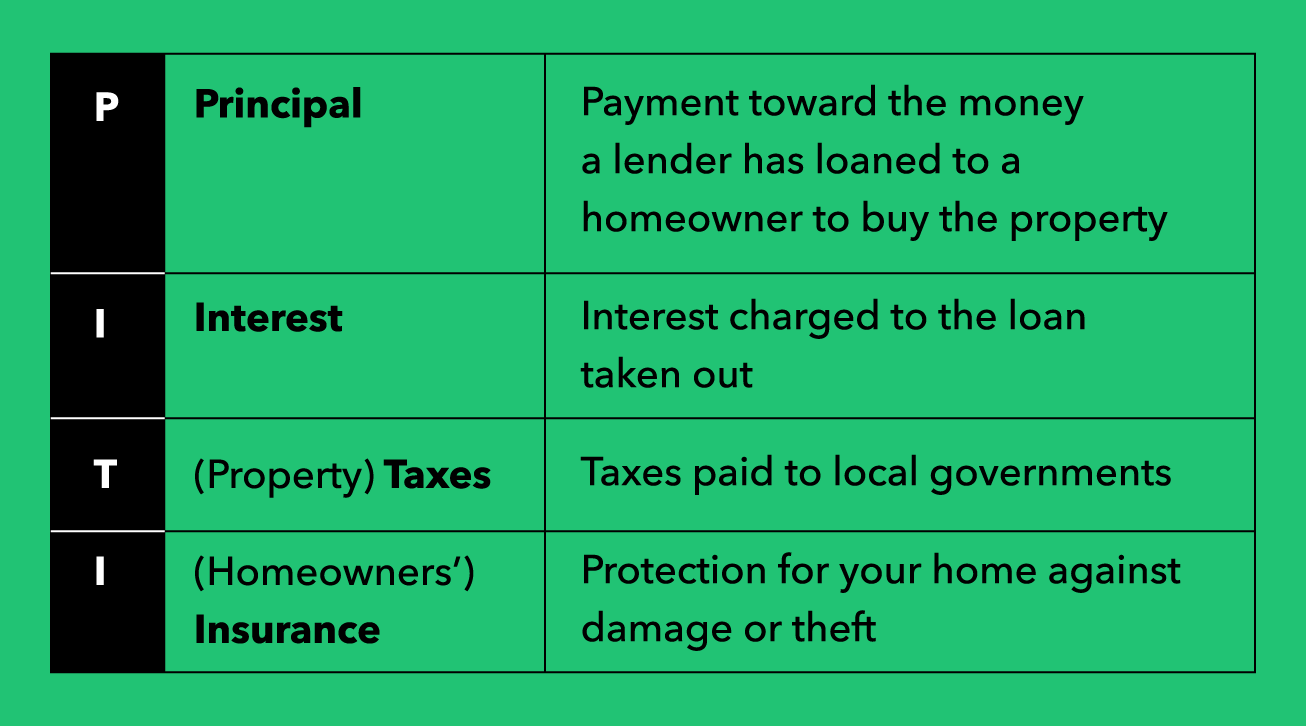

In diesem Szenario, eine Aufschlüsselung der monatlichen Hypothekenzahlung würde die folgenden Elemente umfassen:oft als „PITI“ bezeichnet.

Da sich Steuerbeträge und Versicherungsprämien jedes Jahr ändern können, der Hypothekendienstleister schätzt die Treuhandzahlungen, die der monatlichen Hypothek ein Jahr lang hinzugefügt werden, auf Basis des Vorjahresbetrages. Da ein Treuhandkonto eine Form der Versicherung für den Kreditgeber ist, dass Sie Ihre Rechnungen bezahlen, ein Servicer kann auch verlangen, dass das Treuhandkonto eine zusätzliche Zahlung von zwei Monaten enthält.

Jedes Jahr, Ein Servicer wird sich das Treuhandkonto ansehen und sicherstellen, dass kein Überschuss oder Defizit an benötigten Mitteln besteht. Bei einem Überschuss bzw. sie werden eine Rückerstattung an den Hausbesitzer auszahlen. Im unwahrscheinlicheren Fall eines Defizits der Hausbesitzer muss zahlen, was noch für die Zahlung benötigt wird. Typischerweise ein Hausbesitzer kann dies durch eine Pauschalzahlung oder eine Erhöhung der monatlichen Hypothekenzahlung, die das Treuhandkonto finanziert, erfüllen.

Während dieses Prozesses, wenn ein Hausbesitzer Geld von seinem Treuhandkonto abheben möchte, sie müssen die vom Dienstleister festgelegten Prozesse befolgen, Auszahlungen erfolgen jedoch oft erst, wenn ein Kreditgeber wechselt oder die Immobilie verkauft wird. In der Regel, Wenn ein Hausbesitzer ein Haus verkauft, Der Servicer wird alle Gelder auf dem Treuhandkonto innerhalb von 30 Tagen nach dem Verkauf der Immobilie zurückerstatten.

Vor- und Nachteile von Treuhandkonten

Die Verwendung von Treuhandkonten beim Kauf eines neuen Eigenheims und der Zahlung von Steuern und Hausratversicherungen hat mehrere Vor- und Nachteile.

Vorteile

Der Zweck des Treuhandkontos besteht darin, den Verkäufer und den Käufer zu schützen, sowie der Kreditgeber in einem Hypothekenvertrag.

- Wenn bei einer Inspektion des Hauses ein Problem festgestellt wird und der Verkauf scheitert, der Käufer erhält seine ernsthafte Zahlung vereinbarungsgemäß zurück.

- Hausbesitzer können ihre Hypothek bezahlen, Grundsteuern, und Hausbesitzerversicherung an eine Partei (deren Kreditgeber oder Hypothekengeber) in monatlichen Raten, anstatt jährlich hohe Zahlungen leisten zu müssen.

- Indem Sie monatlich Geld vom Hausbesitzer einsammeln, Kreditgeber und Hypothekengeber können sicherstellen, dass die jährlichen Grundsteuern und die Hausratversicherung pünktlich bezahlt werden, damit die Immobilie nicht gefährdet wird.

Nachteile

Die Nachteile des Treuhandkontos liegen in der Vereinbarung in erster Linie beim Hausbesitzer.

- Ein Hausbesitzer hat höhere monatliche Hypothekenzahlungen, da die Hausratversicherung und die Grundsteuer zur Finanzierung Ihres Treuhandkontos enthalten sind.

- Der für das Treuhandkonto benötigte Dollarbetrag kann nach Abschluss des Immobilienverkaufs je nach Grundsteuer und Versicherungskosten der Hausbesitzer variieren. Dies könnte zu einer Rückerstattung an den Hausbesitzer oder zu mehr Geld führen, das von ihm benötigt wird, um die Zahlung zu leisten.

- Die monatliche Hypothekenzahlung kann sich jedes Jahr ändern. Wenn ein Hausbesitzer aufgrund höherer Steuer- und Versicherungskosten häufig Geld schuldet, ein Kreditgeber oder Hypothekengeber wird die monatliche Zahlung erhöhen, um künftige Eigenkosten zu vermeiden. Wenn ein Hausbesitzer häufig Überschüsse auf seinem Konto hat, Der Servicer wird die monatliche Hypothekenzahlung entweder senken oder gleich halten, um einen Puffer für zukünftige Änderungen zu schaffen.

Müssen Sie ein Treuhandkonto haben?

Möglicherweise müssen Sie nicht immer ein Treuhandkonto verwenden, um Grundsteuern und Versicherungen zu bezahlen. Wenn Sie sich dafür entscheiden, dies selbst zu tun, Sie haben niedrigere monatliche Hypothekenzahlungen, Sie sind jedoch dafür verantwortlich, bis zu den jährlichen Fälligkeitsterminen hohe Zahlungen zu leisten, was Tausende von Dollar sein können.

In manchen Fällen, jedoch, Sie können ein Treuhandkonto möglicherweise nicht vermeiden. Viele Kreditgeber benötigen heute ein Treuhandkonto, um eine Hypothek aufzunehmen, um ihre Kreditrisiken zu senken. In anderen Fällen, Möglicherweise müssen Sie eine erhebliche Anzahlung leisten, um sich von einem Treuhandkonto abzumelden. Sie können den Kreditnehmer auch dazu anregen, das Treuhandkonto zu nutzen, indem sie den Zinssatz senken.

Wie bekommt man ein Treuhandkonto?

Ihr Immobilienmakler oder Kreditgeber kann Ihnen einen Dienstleister empfehlen, um Ihr Treuhandkonto für den Kauf zu verwalten. Sie sollten jedoch sicherstellen, dass sie zuverlässig sind. Am besten gehen Sie zu einem bekannten Treuhandunternehmen, das online positive Bewertungen hat.

Escrow ist ein wertvoller Service, der alle Parteien beim Kauf eines Hauses schützt. Es stellt sicher, dass der Käufer ein faires Angebot erhält, der Verkäufer erhält seine Zahlung, ein Hausbesitzer keine ausstehenden Steuer- oder Versicherungszahlungen hat und der Hypothekengeber sein Geld zurückbekommt.

Auch wenn ein Treuhandkonto nicht in allen Fällen erforderlich ist, Es kann eine gute Entscheidung für die große finanzielle Investition sein, ein Haus zu kaufen oder zu verkaufen. Meistens, Sie wissen nicht, wer der Käufer oder Verkäufer auf dem Immobilienmarkt ist. Um sich selbst zu beruhigen, ein Treuhandkonto kann während des Prozesses als Versicherung dienen. In kürzester Zeit, Das Haus, das Sie kaufen möchten, kann Ihnen gehören, oder das Haus, das Sie verkaufen möchten, kann in guten Händen sein. Wenn Sie mehr über den Kaufprozess von Eigenheimen erfahren möchten, Stellen Sie sicher, dass Sie Mint für fachkundige Finanzberatung besuchen.

Finanzen

- Was ist ein 401(k)-Plan und wie funktioniert er?

- Was ist AP-Automatisierung und wie funktioniert sie?

- Was ist Coinbase und wie funktioniert es?

- Was ist Safemoon und wie funktioniert es?

- Was ist Ethereum und wie funktioniert es?

- Was ist Asset Allocation und wie funktioniert sie?

- Was ist die 55er Regel und wie funktioniert sie?

- Was ist Sozialversicherung und wie funktioniert sie?

- Regel 72:Was ist das und wie funktioniert es?

-

Was sind aufgelaufene Zinsen,

Was sind aufgelaufene Zinsen, und wie funktioniert es? Wenn Sie sich in letzter Zeit Ihre Kredit- oder Investitionsabrechnungen angesehen haben, Möglicherweise haben Sie eine Zeile für „aufgelaufene Zinsen“ oder „geschätzte Z...

-

Was ist ein FHA-Darlehen und wie funktioniert es?

Was ist ein FHA-Darlehen und wie funktioniert es? Ein FHA-Darlehen ist ein staatlich versichertes Wohnungsbaudarlehen, mit dem Sie eine Anzahlung von nur 3,5% leisten können, wenn Sie sich qualifizieren. FHA-Darlehen können für Erstkäufer von Eigen...