Amerikanische vs. europäische Optionen:Was ist der Unterschied?

Amerikanische vs. europäische Optionen:Ein Überblick

Amerikanische und europäische Optionen haben ähnliche Eigenschaften, aber die Unterschiede sind wichtig. Zum Beispiel, Inhaber von Optionen amerikanischer Art können jederzeit vor Ablauf der Option ausüben. Andererseits Optionen europäischer Art können nur bei Verfall ausgeübt werden.

Obwohl die meisten Aktienoptionen Optionen im amerikanischen Stil sind, viele breit angelegte Aktienindizes, einschließlich des S&P 500, haben aktiv Optionen im europäischen Stil gehandelt

Die zentralen Thesen

- Die meisten Aktien und börsengehandelten Fonds haben Optionen im amerikanischen Stil, während Aktienindizes, einschließlich des S&P 500, haben Optionen im europäischen Stil

- Europäische Indexoptionen stellen einen Tag früher den Handel ein, bei Geschäftsschluss am Donnerstag vor dem dritten Freitag des Verfallsmonats.

- Der Abrechnungspreis ist der offizielle Schlusskurs für den Verfallszeitraum, Festlegen, welche Optionen im Geld sind und der automatischen Ausübung unterliegen.

Amerikanische Optionen

Optionen sind Kontrakte, die ihren Wert von einem zugrunde liegenden Vermögenswert oder einer Anlage ableiten. Optionen geben dem Eigentümer das Recht, den zugrunde liegenden Vermögenswert (z. B. eine Aktie) zu kaufen oder zu verkaufen. zu einem festen Preis (sogenannter Ausübungspreis), an oder vor einem bestimmten Ablaufdatum in der Zukunft. Eine Call-Option gibt dem Besitzer das Recht, eine Aktie zu kaufen, zum Beispiel, während eine Put-Option dem Eigentümer das Recht gibt, die Aktie zu verkaufen. Die Vorabgebühr (Prämie genannt) ist das, was der Anleger für den Kauf der Option zahlt.

Typischerweise Aktienoptionen beziehen sich auf eine einzelne Aktie, während Indexoptionen auf einem Aktienkorb basieren, der den Aktienmarkt als Ganzes oder einen Teil des Marktes abbilden kann, wie eine bestimmte Branche. Eine Aktienoption kann vor ihrem Verfallsdatum ausgeübt werden (wenn sie nach amerikanischer Art ist), während eine Option auf einen Index nur bei Ablauf ausgeübt werden kann (wenn es sich um einen europäischen Stil handelt). Jedoch, Anleger können eine Optionsposition auflösen, indem sie sie vor ihrem Ablauf verkaufen, einschließlich Optionen im europäischen Stil, obwohl zwischen den gezahlten und erhaltenen Prämien ein Gewinn oder Verlust entstehen könnte.

Alle optionalen Aktien und Exchange Traded Funds (ETFs) haben Optionen im amerikanischen Stil, während nur einige wenige breit angelegte Indizes Optionen im amerikanischen Stil haben. Amerikanische Indexoptionen stellen den Handel mit Geschäftsschluss am dritten Freitag des Verfallsmonats ein. mit wenigen Ausnahmen. Zum Beispiel einige Optionen sind vierteljährlich, welche Geschäfte bis zum letzten Handelstag des Kalenderquartals, während Weeklys den Handel am Mittwoch oder Freitag der angegebenen Woche einstellen.

Der Abrechnungspreis ist der offizielle Schlusskurs für den Verfallszeitraum, Festlegen, welche Optionen im Geld sind und der automatischen Ausübung unterliegen. Jede Option, die am Verfallsdatum um einen Cent oder mehr im Geld ist, wird automatisch ausgeübt, es sei denn, der Optionsinhaber fordert seinen Broker ausdrücklich auf, nicht auszuüben. Der Abrechnungspreis für den Basiswert (Aktie, ETF, oder Index) mit amerikanischen Optionen ist der reguläre Schlusskurs oder der letzte Handel vor Börsenschluss am dritten Freitag. Nachbörsliche Geschäfte zählen nicht zur Ermittlung des Abrechnungspreises.

1:31Erklärung der amerikanischen und europäischen Optionen

Mit Optionen im amerikanischen Stil, Überraschungen gibt es selten. Wenn die Aktie einige Minuten vor der Schlussglocke am Verfallstag bei 40,12 USD gehandelt wird, Sie können davon ausgehen, dass 40 Puts wertlos verfallen und 40 Calls im Geld sind. Wenn Sie eine Short-Position im 40-Call haben und nicht von einer Ausübungsmitteilung getroffen werden möchten, Sie können diese Anrufe zurückkaufen. Der Abrechnungspreis kann sich ändern und 40 Calls können aus dem Geld gehen, Es ist jedoch unwahrscheinlich, dass sich der Wert in den letzten Minuten signifikant ändert.

Europäische Optionen

Europäische Indexoptionen stellen einen Tag früher den Handel ein, bei Geschäftsschluss am Donnerstag vor dem dritten Freitag des Verfallsmonats.

Es ist nicht so einfach, den Abrechnungspreis für Optionen europäischer Art zu bestimmen. Eigentlich, der Abrechnungspreis wird erst Stunden nach Marktöffnung veröffentlicht. Der europäische Abrechnungspreis wird wie folgt berechnet:

- Am dritten Freitag im Monat, der Eröffnungskurs für jede Aktie im Index wird ermittelt. Einzelne Aktien öffnen zu unterschiedlichen Zeiten, wobei einige dieser Eröffnungspreise um 9:30 Uhr ET verfügbar sind, während andere einige Minuten später festgelegt werden.

- Der zugrunde liegende Indexpreis wird so berechnet, als ob alle Aktien gleichzeitig zu ihren jeweiligen Eröffnungskursen gehandelt würden. Dies ist kein realer Preis, da Sie den veröffentlichten Index nicht ansehen und davon ausgehen können, dass der Abrechnungspreis dem Wert nahe kommt.

Optionen europäischer Art bergen besondere Risiken für Optionshändler, eine sorgfältige Planung erforderlich ist, um eine systemische Exposition zu vermeiden.

Ausübungsrechte

Wenn Sie eine Option besitzen, Sie kontrollieren das Recht auf Ausübung. Hin und wieder, es kann von Vorteil sein, eine Option vor ihrem Verfall auszuüben, eine Dividende kassieren, zum Beispiel, aber es ist selten wichtig. Dividenden sind Barzahlungen, die von Unternehmen als Belohnung an die Anleger an die Aktionäre gezahlt werden. Wenn Sie eine amerikanische Option verkaufen, Sie verkaufen die Option, ohne sie zu besitzen, erhalten vor Ablauf eine Ausübungserklärung und sind leer.

Das einzige Mal, dass eine vorzeitige Zuteilung ein erhebliches Risiko birgt, tritt bei Indexoptionen mit Barausgleich nach amerikanischem Stil auf, Der einfachste Weg, das Risiko einer frühen Ausübung zu vermeiden, besteht darin, amerikanische Optionen zu vermeiden. Wenn Sie eine Abtretungsbenachrichtigung erhalten, Sie müssen diese Option zum inneren Wert der Vornacht zurückkaufen, Sie einem ernsthaften Risiko aussetzen, wenn der Markt eine bedeutende Bewegung durchmacht.

Barausgleich

Es ist für alle Parteien von Vorteil, wenn Optionen in bar abgerechnet werden:

- Keine Aktien tauschen den Besitzer.

- Sie müssen sich keine Sorgen um den Wiederaufbau eines komplexen Aktienportfolios machen, da Sie keine aktiven Positionen verlieren, wenn Sie auf von Ihnen geschriebene Calls eine Ausübungsmitteilung erhalten, B. beim Covered Call Writing oder einer Collar-Strategie.

- Der Optionsinhaber erhält den Barwert und der Optionsverkäufer zahlt den Barwert der Option. Dieser Barwert entspricht dem inneren Wert der Option. Wenn die Option aus dem Geld ist, es verfällt wertlos und hat keinen Barwert.

Diese Optionen mit Barausgleich sind fast immer europäischen Stils und die Zuteilung erfolgt nur bei Verfall. somit wird der Barwert der Option durch den Abrechnungspreis bestimmt.

Abrechnungspreis

Der Abrechnungspreis überrascht bei Optionen im europäischen Stil oft, weil wenn der Markt am Morgen des dritten Freitags für den Handel öffnet, gegenüber dem Schlusskurs der Vornacht kann es zu einer erheblichen Preisänderung kommen. Dies geschieht nicht ständig, aber oft genug, um die scheinbar risikoarme Strategie, die Position über Nacht zu halten, in ein Glücksspiel umzuwandeln.

Hier ist das Szenario, mit dem europäische Optionshändler am Donnerstagnachmittag am Tag vor dem Verfall konfrontiert sind:

- Wenn die Option fast wertlos ist, Durchhalten und auf ein Wunder hoffen ist keine schlechte Idee. Besitzer von günstigen Optionen, im Wert von ein paar Nickel oder weniger, haben Hunderte oder Tausende von Dollar verdient, als sich der Markt am Freitagmorgen nach oben oder unten bewegte. Jedoch, diese Optionen verfallen meist wertlos.

- Wenn Sie eine Option besitzen, die einen signifikanten Wert hat, Du musst eine Entscheidung treffen. Der Abrechnungspreis könnte die Option wertlos machen oder ihren Wert verdoppeln. Willst du würfeln? Es ist eine risikobasierte Entscheidung, die jeder Anleger für sich selbst treffen muss.

Wenn die Option kurz ist, Sie stehen vor einer anderen Herausforderung:

- Wenn Sie eine Option aus dem Geld shorten, abdecken ist ein kluger Schachzug. Mit Optionen im amerikanischen Stil, Sie sehen, wie sich die Aktie dem Kurs nähert, und können ein oder zwei Nickel zur Deckung ausgeben. Aber mit europäischen Optionen, es gibt keine Warnungen. Jede Option aus dem Geld kann 10 oder 20 Punkte ins Geld bringen. kostet 1 $, 000 bis 2 $, 000 pro Vertrag, wenn er zur Zahlung des Abrechnungspreises gezwungen wird. Es ist das Risiko einfach nicht wert.

Optionen

- Hedging vs. Spekulation:Was ist der Unterschied?

- Leerverkäufe vs. Put-Optionen:Was ist der Unterschied?

- Im Geld vs. aus dem Geld:Was ist der Unterschied?

- Aktien vs. Aktien:Was ist der Unterschied?

- Alpha vs. Beta:Was ist der Unterschied?

- Die Funktion amerikanischer Optionen

- Amerikanische Optionen vs. Europäische Optionen

- Bitcoin vs. Ethereum:Was ist der Unterschied?

- Bitcoin vs. Litecoin:Was ist der Unterschied?

-

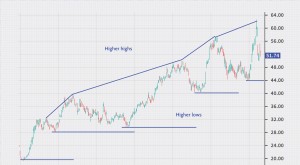

Retracement vs. Reversal:Was ist der Unterschied?

Retracement vs. Reversal:Was ist der Unterschied? Retracement vs. Reversal:Ein Überblick Die meisten von uns haben sich gefragt, ob ein Rückgang des Kurses einer Aktie, die wir halten, langfristig ist oder nur ein Marktproblem ist. Einige von uns h...

-

Optionen vs. Aktien:Was ist der Unterschied?

Optionen vs. Aktien:Was ist der Unterschied? Wenn Sie ein Anlageportfolio aufbauen möchten, wägen Sie wahrscheinlich die Vor- und Nachteile von Optionen gegenüber dem Aktienhandel ab. Traditionell sprechen Aktien eher Anfänger und langfristige A...