Chief Financial Officer (CFO) Definiert:Rolle,

Große Aktiengesellschaften haben möglicherweise die Rolle des CFO definiert, Die Position des Finanzvorstands wird jedoch in mittleren und sogar kleinen Unternehmen immer häufiger. Zu den jüngsten Stellenausschreibungen für Vollzeit-CFOs auf Stellensuche-Websites gehören ein aufstrebendes Unternehmen für Luftmobilitätsdesign und -fertigung in Massachusetts mit weniger als 20 Mitarbeitern und ein Gemeindekrankenhaus mit 94 Betten auf Hawaii.

Was treibt diese Investitionen in Know-how an? Häufig, CEOs, die sich an einem strategischen Scheideweg befinden und den Wert eines erfahrenen Finanzberaters erkennen, der ihnen helfen kann, ihren Marktanteil zu steigern, und ihre Geschäfte.

Zusamenfassend, Smart Companies betrachten die CFO-Position – sowohl intern als auch auf virtueller oder partieller CFO-Basis – mehr als Investition denn als Aufwand.

Es besteht kein Zweifel, dass eine globale Pandemie den Wert einer erfahrenen Hand an der Finanzspitze sehr deutlich gemacht hat. Aber wir sind der Meinung, dass hinter dem Aufstieg des CFO mehr steckt als eine Wirtschaftskrise. Schauen wir uns die Rolle an, Verantwortlichkeiten und Fähigkeiten Finanzchefs müssen ihren Unternehmen gute Dienste leisten.

Was ist ein Chief Financial Officer (CFO)?

Ein Chief Financial Officer (CFO) ist der ranghöchste Finanzexperte in einer Organisation und ist für die steuerliche Gesundheit des Unternehmens verantwortlich. Zu den Aufgaben des CFO gehören, aber nicht beschränkt auf Aufbau eines erstklassigen Finanz- und Rechnungswesen-Teams, sicherzustellen, dass Einnahmen und Ausgaben im Gleichgewicht bleiben, Beaufsichtigung von FP&A (Finanzplanung &Analyse) Funktionen, Empfehlungen zu Fusionen und Übernahmen abzugeben, Fördermittel beschaffen, Zusammenarbeit mit Abteilungsleitern zur Analyse von Finanzdaten und Handwerksbudgets, Bestätigung der Richtigkeit der Berichte und Beratung mit den Verwaltungsräten und dem CEO zur Strategie.

CFOs können auch dazu beitragen, die technologische Richtung festzulegen, vor allem Fintech, und geben Empfehlungen zu allem, von der Lieferkette bis zum Marketing, basierend auf ihren steuerlichen Erkenntnissen und Branchenkenntnissen.

Die am meisten geschätzten CFOs sind Visionäre – sie haben den Blick in die Zukunft, arbeiten eng mit der Top-Führung zusammen und scheuen sich nicht, strategische Schritte zu empfehlen.

CEO vs CFO

Die Geschäftsführer (CEO) ist die ranghöchste Führungskraft eines Unternehmens. Je nach Unternehmensstruktur, der CEO kann für alle Aspekte der betrieblichen und steuerlichen Gesundheit eines Unternehmens verantwortlich sein, oder ein Präsident kann einige Aufgaben teilen. Der CEO ist das offizielle Gesicht und die Stimme des Unternehmens gegenüber Presse und Analysten. die breite Öffentlichkeit und wenn anwendbar, Der Verwaltungsrat.

CFOs sind die ranghöchsten Finanzbeamten in einer Organisation. Sie berichten direkt an den CEO und arbeiten eng mit dem Verwaltungsrat zusammen.

Während der CEO aus Organigramm-Sicht eine übergeordnete Position einnimmt, in hochfunktionalen Unternehmen, CFO und CEO arbeiten eng und kooperativ zusammen, mit CFOs als Resonanzboden, Strategen und Risikominimierer.

Finanzkontrolleur vs. CFO

Ein Finanzcontroller ist ein CPA (Certified Public Accountant) und hat oft einen MBA. Finanzkontrolleure sind für die Erstellung von Finanzberichten und die Analyse von Finanzdaten verantwortlich. Der Finanzcontroller ist in der Regel für die Rechnungslegung in einer Organisation verantwortlich und berichtet an den CFO. Ein Verantwortlicher kann Teil eines Teams sein, das Buchhalter, Debitoren-/Kreditorenbuchhalter, Lohnbuchhalter, Steuerberater und Buchhalter.

Der CFO stützt sich auf die Berichterstattung der Buchhaltung und des Finanzcontrollers, um den CEO und den Vorstand bei der strategischen Finanzausrichtung des Unternehmens zu beraten. Der Controller und weitere Fachspezialisten berichten an den CFO.

Die zentralen Thesen

- Was den Bedarf an einem CFO begründet, ist weniger Unternehmensgröße als der Wunsch nach einem strategischen Berater mit fundierter Finanzexpertise.

- CFOs sind Kapitäne eines Teams, das sowohl Buchhaltung als auch Finanzen umfasst und aus leitenden Angestellten, wie Controller und VPs of Finance, und Betriebspersonal — Buchhalter, Buchhalter, Steuerfachleute, Datenanalysten.

- Die Tätigkeit als CFO erfordert einen Hintergrund in Rechnungswesen oder Finanzen und einen fortgeschrittenen betriebswirtschaftlichen Abschluss, in der Regel mit einem MBA. Aber es braucht auch viele Soft Skills.

Chief Financial Officer (CFO) definiert

Der Chief Financial Officer (CFOs) nimmt die oberste Finanzposition in einer Organisation ein. Sie sind dafür verantwortlich, den Cashflow und die Finanzplanung zu verfolgen, die finanziellen Stärken und Schwächen des Unternehmens zu analysieren und strategische Richtungen vorzuschlagen.

CFOs sind sowohl der Organisation als auch verschiedenen Aufsichtsbehörden und Behörden gegenüber rechenschaftspflichtig, einschließlich der Securities and Exchange Commission (SEC) bei börsennotierten Unternehmen. Sie sind sowohl mit den allgemein anerkannten Rechnungslegungsgrundsätzen (GAAP) als auch mit den staatlichen und bundesstaatlichen Vorschriften vertraut. wie der Sarbanes-Oxley Act.

Was macht ein CFO?

Der CFO hat zwei Aufgaben:Überwachung der Finanzaktivitäten des Unternehmens, einschließlich der Verantwortung für die Finanz- und Buchhaltungsfachleute, die operative Funktionen ausführen, und dienen in einer strategischen beratenden Rolle für den CEO und die Kollegen aus der C-Suite.

Die Winterumfrage 2021 von Brainyard zeigt, wie Führungskräfte aus Finanzen und Unternehmen Erfolgsfaktoren bewerten und wie sich diese Prioritäten im Laufe der Zeit verändert haben.

Das Erreichen von Umsatz- und Ergebniszielen sowie die Stabilisierung des Cashflows liegen klar in der Verantwortung des CFO. Finanzchefs beraten auch Abteilungsleiter im gesamten Unternehmen, Unterstützung bei der Maximierung der Einnahmen, wenn sie umsatzgenerierend dienen, und Kostenkontrolle, ohne die Kunden- oder Mitarbeiterzufriedenheit oder den Ruf des Unternehmens zu beeinträchtigen.

Der CFO hilft bei der Auswahl qualifizierter Mitarbeiter für das Finanzteam und arbeitet mit den Abteilungen zusammen, um das Budget für das Humankapitalmanagement zuzuweisen.

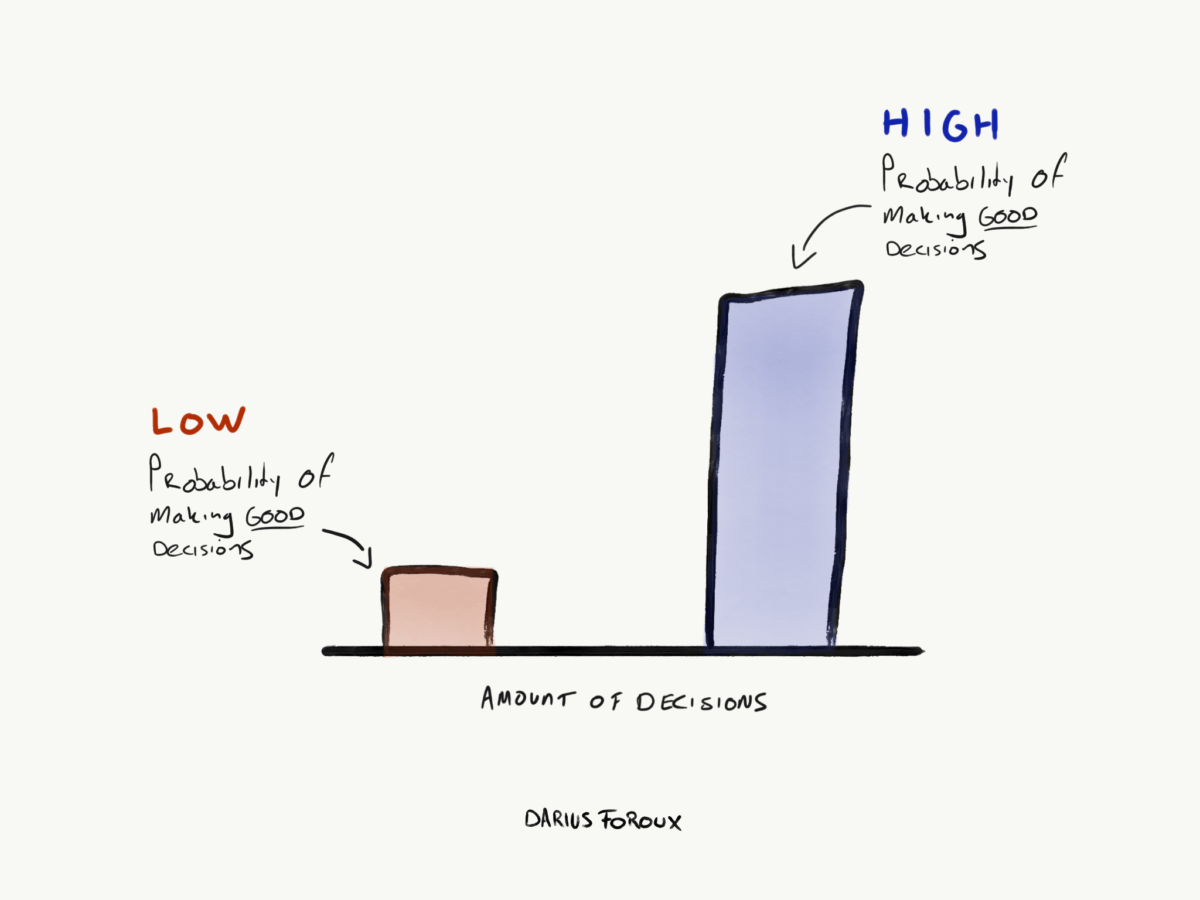

CFOs stellen komplexe Daten – aktuelle, vergangene und prognostizierte Finanzergebnisse – in Perspektive und helfen dem CEO, fundierte Finanzentscheidungen zu treffen:Sollen wir dieses neue Produkt oder diese neue Dienstleistung einführen? Können wir es uns leisten, unsere Lieferkette an Land zu bringen? Welche steuerlichen Auswirkungen haben unsere Mitarbeiter, die von überall aus arbeiten?

Auf Makroebene, CFOs sind verantwortlich für:

Liquidität

Liquidität bezieht sich auf die Fähigkeit einer Organisation, ihre kurzfristigen Verbindlichkeiten – solche, die in weniger als einem Jahr fällig werden – mit leicht zugänglichen, oder flüssig, Mittel. Liquidität wird normalerweise als Verhältnis oder als Prozentsatz dessen ausgedrückt, was das Unternehmen im Verhältnis zu seinem Eigentum schuldet.

CFOs sorgen dafür, dass die Zahlungen der Kunden vollständig und pünktlich erfolgen und kontrollieren die Ausgaben, damit genügend Barmittel zur Verfügung stehen, um die finanziellen Verpflichtungen zu erfüllen.

Return on Investment (ROI)

Ein Teil des strategischen Fokus eines CFOs besteht darin, einen starken Return on Investment (ROI) für sein Unternehmen zu gewährleisten. Der ROI ist ein Maß für die Wahrscheinlichkeit, eine Rendite auf die investierten Dollars zu erzielen, und die genaue Höhe dieser Rendite. Im Verhältnis, es betrachtet den Gewinn oder Verlust einer Investition als Prozentsatz der Kosten.

Da der ROI ein relativ einfacher KPI ist, der nicht alle Variablen berücksichtigt – Nettogegenwartswert, zum Beispiel – CFOs fügen Kontext hinzu, um zu bewerten, ob ein Projekt einen ausreichend robusten ROI liefert, um die Investition wert zu sein.

Prognose

Wichtig, CFOs berichten nicht nur, was ist – ein wesentlicher Teil ihres Wertes für ein Unternehmen ist ihre Fähigkeit, wahrscheinliche zukünftige Ergebnisse genau vorherzusagen. Dazu gehören Finanzprognosen und -modelle, die nicht nur auf der bisherigen Leistung des Unternehmens basieren, sondern auch auf internen und externen Faktoren, die sich auf Einnahmen und Ausgaben auswirken können. Der CFO hat die Aufgabe, die verschiedenen Prognosen auf Abteilungsebene zu verstehen, um Gewinnprognosen für den CEO und die Aktionäre zu erstellen.

Zu den internen Faktoren zählen Umsatztrends, arbeits- und personalbezogene Kosten, der Preis für Rohstoffe und mehr, während externe Dateneingaben Opportunitätskosten für Kapital umfassen könnten, Verschiebungen der Marktnachfrage, aufstrebende Wettbewerber und technologische Fortschritte.

Um die externe Umgebung zu überwachen, CFOs können sich auf Regierungsdaten verlassen, Analystenhäuser und Wirtschafts- und allgemeine Medien, ergänzt durch Erkenntnisse aus Handels- und Verbandsmitgliedschaften und Beiträgen von Vorstandsmitgliedern, Kreditgeber und andere.

Berichterstattung

Finanzberichte einschließlich Bilanzen und GuV- und Cashflow-Rechnungen helfen sowohl internen Führungskräften als auch externen Stakeholdern, die Finanzlage des Unternehmens zu verstehen. und es obliegt dem CFO, zu bestätigen, dass diese Aussagen in Übereinstimmung mit den allgemein anerkannten Rechnungslegungsgrundsätzen (GAAP) richtig und vollständig sind.

Obwohl private Unternehmen nur dann Finanzberichte bei der SEC einreichen müssen, wenn sie ein Vermögen von mindestens 10 Millionen US-Dollar und 500 oder mehr Aktionäre haben, Viele Unternehmen erstellen diese Erklärungen trotzdem, damit sie verfügbar sind, falls das Unternehmen ein Bankdarlehen oder Risikokapital oder Eigenkapitalfinanzierung sucht.

Hauptaufgaben des CFO

Die Hauptaufgaben der CFO-Position variieren je nach Größe der Organisation, seiner Branche und ob es sich um ein öffentliches oder privates Unternehmen handelt, fallen jedoch im Allgemeinen in drei große Funktionsbereiche:Controller, Treasury, Strategie und Prognose.

Unternehmen können Fachleute haben, die einige oder alle dieser Rollen beaufsichtigen und dem CFO Bericht erstatten.

Regler: Controller führen die täglichen Buchhaltungs- und Finanzvorgänge und haben oft einen CPA oder MBA. Sie sind verantwortlich für die Erstellung von Berichten, die Einblicke in die Finanzlage eines Unternehmens geben, einschließlich Debitorenbuchhaltung, Abbrechnungsverbindlichkeiten, Inventar und Gehaltsabrechnung.

Schatzkammer: Der Schatzmeister ist für die Liquidität des Unternehmens verantwortlich, Schulden und Vermögen. Dazu gehören alle Investitionen des Unternehmens, ob Sachwerte, wie Gebäude und Geräte, oder Finanzanlagen.

Strategie &Prognose: Strategie und Prognose beinhalten die Verwendung verfügbarer Daten und Berichte, sowohl intern als auch extern, Beratung in Bereichen wie Produktentwicklung, Markterweiterung, Personalmanagement, M&A und Kapitalbeteiligungen. Hier werden auch strukturierte Planungs- und Prognoseübungen durchgeführt, wie Szenarioplanung und FP&A, Herbst.

Controller, Treasurer und FP&A-Analysten sind unschätzbare Mitglieder des Teams, aber in all diesen Bereichen Am Schreibtisch des CFO bleibt das Geld stehen.

Vorteile eines CFO

CFOs leiten das Finanz- und Rechnungswesen-Team und haben einen umfassenden Überblick über die finanzielle Gesundheit eines Unternehmens, dem CEO sowie Kollegen, einschließlich des CMO, COO und VPs von HR und Vertrieb, um sich auf ihre eigenen Ziele und operativen Themen zu konzentrieren. Während ein CEO oder COO einen Hintergrund im Rechnungswesen oder Finanzwesen haben kann, Sie verfügen im Allgemeinen nicht über den gleichen technischen Scharfsinn und die gleiche Erfahrung, die ein Finanzchef mitbringt.

Zusätzlich, ein CFO bietet:

Führungskompetenz die es ihnen ermöglichen, ein erfolgreiches Finanz- und Rechnungswesen-Team zusammenzustellen. CFOs verstehen, wann ein Unternehmen hinzufügen muss, zum Beispiel, ein Steuerfachmann und wird Rollen definieren und Verantwortlichkeiten zuweisen.

Branchenkenntnisse die es einem Unternehmen ermöglicht, sich mit seinen Mitbewerbern zu vergleichen. Es gibt einen Grund, warum B2C oft versucht, CFOs von Mitbewerbern weg einzustellen. wie Netflix es tat, als es den Finanzchef von Activision anstellte. Gleiches gilt für Hersteller und Gesundheitsdienstleister. Spezialisiertes Know-how ist der Schlüssel zur Erstellung von KPIs und Metriken für verschiedene Unternehmenstypen.

Wachstumserfahrung gewonnen aus der Unterstützung früherer Arbeitgeber bei der erfolgreichen Expansion, ob organisch oder über M&A, ist für CEOs von unschätzbarem Wert, insbesondere diejenigen, die ihr Unternehmen an die Börse bringen wollen. Ein CFO hilft, Investitionsmöglichkeiten zu finden und das Kapital sinnvoll einzusetzen.

Risikobewertung und -management , im Hinblick auf die regulatorische Compliance, aber auch die Gefahren, die sich aus zu hoher Verschuldung und zu geringer Liquidität ergeben, spröde Lieferketten, falsch eingestellte Auftragnehmer und schlecht implementierte Technologie.

Während die Einstellung eines erfahrenen CFO eine Investition ist, die Rendite kann erheblich sein.

5 Top-CFO-Herausforderungen

CFOs von heute stehen an mehreren Fronten vor Herausforderungen, Dabei profitieren sie von dem ständigen technologischen Fortschritt und der Möglichkeit, auf Basis riesiger Datenmengen zu analysieren und zu prognostizieren. Dies sind die fünf größten Herausforderungen für CFOs:

-

Jonglieren mit zu vielen Verantwortlichkeiten (51%): Wie wir gesehen haben, diese Rolle ist breit gefächert und erweitert. Eine wachsende Regulierungslandschaft, sich schnell entwickelnde Technologie und massive Marktverschiebungen weltweit verdrängen CFOs von einer Seite, während die Schwierigkeit, die richtigen Talente für Buchhaltung und Finanzen zu finden und zu halten, den Druck durch einen Zeitmanagement-POV erhöht.

-

Cashflow-Management (43%): Alle Organisationen brauchen Start- und Landebahn, Die Aufrechterhaltung eines gesunden Cashflows ist jedoch ein Balanceakt. CFOs müssen sowohl eingehende Umsätze als auch Forderungen verwalten und gleichzeitig die Zahlungsausgänge sowie die kurz- und langfristige Haftung im Auge behalten. Die Cashflow-Analyse ist ein fortlaufendes Unterfangen.

-

Entwicklung genauer Finanzszenarien (43%): Wie die Cashflow-Analyse, Szenarioanalyse ist, oder sollte sein, ein laufender Prozess. Durch eine gründliche Analyse der potenziellen Auswirkungen einer Vielzahl von wirtschaftlichen Bedingungen auf die Einnahmen der Organisation, CFOs können sowohl positive als auch negative Ergebnisse planen.

-

Rechtzeitig produzieren, genaue Berichte (37%): Rechtzeitige Berichterstattung war schon immer entscheidend, aber in einem schnelllebigen globalen Geschäftsumfeld, Zugang zu Informationen ist die Grundlage für solide, strategische Entscheidungen sowie das Erkennen und Vermeiden von Risiken. Außerdem, die Berichte des Finanzteams, wie GuV-Rechnungen, Bemühungen um Finanzierung unternehmen oder unterbrechen können.

-

Implementierung von Technologie für Finanzen (33%): CFOs werden in ihrer Rolle durch immer ausgefeiltere Technologien unterstützt, die sowohl bei der Berichterstattung als auch bei der Prognose helfen können. einschließlich Dashboards mit integrierter Business Intelligence. Die Technologie stellt jedoch eine erhebliche Investition in Kapital und Humanressourcen dar.

Wir werden diese Herausforderungen wahrscheinlich auch im Jahr 2021 sehen, wenn CFOs die anhaltenden Auswirkungen der Pandemie auf den Umsatz bewältigen. Verbrauchernachfrage und Arbeitskräfte.

Wechselnde (oder sich entwickelnde) Rolle des CFO

Unternehmen, die die CFO-Rolle eher als Berichterstattung betrachten, weniger über die Strategie sind oder werden bald im Nachteil sein. Jawohl, Finanzchefs müssen sicherstellen, dass sie und das Managementteam über aktuelle Daten verfügen, um Entscheidungen zu unterstützen. Aber strategische Planung und Zusammenarbeit über alle Bereiche des Unternehmens hinweg sind die Erfolgsfaktoren.

Kein Wunder also, dass CFO-Umfragen diese Entwicklung immer wieder belegen. Gerade in kleinen und mittelständischen Unternehmen, CFOs neigen dazu, viele Hüte zu tragen. Sie erledigen nicht nur den traditionellen CFO-Job, sie bewerten Cybersicherheitsrisiken, Verwaltung der System- und Datenintegration, Befriedigung des Talentbedarfs und Bewertung neuer Technologien wie Blockchain und KI.

Wann sollten Sie einen CFO einstellen?

Unternehmen sollten erwägen, einen CFO einzustellen, wenn der CEO und jüngere Finanzmitarbeiter nicht mehr die Fähigkeiten haben, die Finanzlage des Unternehmens angemessen zu bewerten. Cashflow beurteilen, den zukünftigen Finanzbedarf vorhersagen und die Geschäftsstrategie informieren. Einige Experten empfehlen einen Jahresumsatz von 10 Millionen US-Dollar als Zeichen dafür, dass es an der Zeit ist, einen Vollzeit-CFO einzustellen. Aber vergessen Sie nicht, dass Teilzeit-/Fraktions- und virtuelle CFO-as-a-Service-Angebote verfügbar sind.

Während viele Unternehmen mit der Schaffung dieser Rolle warten, bis sie finanzielle Herausforderungen erleben, Wir empfehlen eine proaktivere Haltung. Frag dich selbst:

Beginnen wir, eine Wachstumsstrategie zu verfolgen? Wenn ja, Sie benötigen tiefe Einblicke in GuV, Ertrags- und Kapitalflussrechnungen. Wer schaut sich die Bücher an, wenn Sie eine Akquisitionsmöglichkeit entdecken? Banken und andere potenzielle Investoren lassen sich gerne Genauigkeit und Vollständigkeit von einem CFO bescheinigen. Oh, und haben Sie in letzter Zeit Ihre Bewertungsmultiplikatoren berechnet?

Haben wir einen Ton, wiederholbarer Planungs- und Budgetierungsprozess? Wenn nicht, Ihnen fehlt ein solides finanzielles Fundament. Ad-hoc ist keine Möglichkeit, ein Unternehmen zu führen.

Verwenden wir unsere Daten vollständig, und nicht nur in den offensichtlichen Bereichen? Zum Beispiel, Gewinnen wir E-Commerce-Daten, um Kundenerfolgsprogramme zu informieren? CFOs tendieren dazu, sich für die Datennutzung einzusetzen.

Haben wir Vertrauen in die Anforderungen an die Finanzberichterstattung? Zum Beispiel, Wurden immaterielle Vermögenswerte aufgrund des wirtschaftlichen Abschwungs wertgemindert? Wenn ja, wie willst du das erklären?

Dann gibt es branchenspezifische Überlegungen. Bei vielen Herstellern Einzelhändler und Distributoren, Die Pandemie hat Schwachstellen im Lieferkettenbetrieb aufgezeigt, die ein erfahrener CFO beheben kann.

Die Vergütung von CFOs in börsennotierten Unternehmen besteht in der Regel aus einer Mischung aus Bargeld und Aktien. Sowohl in öffentlichen als auch in privaten Unternehmen Die Vergütung richtet sich nach einer Reihe von Faktoren, von Unternehmensgröße und Branche bis hin zu Geografie, Erfahrung, Seniorität und wie viele Finanz-/Rechnungsbereiche oder Abteilungen an den CFO berichten. Im Jahr 2021, der mit Abstand bestbezahlte CFO war Stephen Scherr von Goldman Sachs, bei 20,2 Millionen US-Dollar Gesamtkomp. Unter allen Unternehmen, Die Gehälter des US-CFO betrugen Anfang 2021 durchschnittlich 394 US-Dollar, 235, nach Angaben von Salary.com. Aber bei kleineren Unternehmen zahlen schwebt zwischen $150, 000 und 200 $, 000, nach Gehalt und Stellenangeboten.

CFO-Qualifikationen und -Fähigkeiten

Die Tätigkeit als CFO erfordert einen Hintergrund in Rechnungswesen oder Finanzen und einen fortgeschrittenen betriebswirtschaftlichen Abschluss, in der Regel mit einem MBA. CFOs müssen auch Erfahrung mit der Analyse von Daten haben, um Empfehlungen zur Finanz- und Organisationsstrategie abzugeben.

Neben "Hard Skills, " einschließlich des Verständnisses der allgemein anerkannten Rechnungslegungsgrundsätze (GAAP), Budgetierung und Datenanalyse, CFOs von heute brauchen solide Führungs- und Managementfähigkeiten – die "Soft Skills" effektiver Kommunikation, Konfliktmanagement und Verhandlung.

Personen in dieser Rolle müssen der Organisation nicht nur auf der Grundlage interner Daten, sondern auch auf der Grundlage des externen Umfelds – regulatorische, Markt- und Makroökonomie — und können zu branchenspezifischen Herausforderungen und Chancen beraten.

Schließlich, CFOs brauchen ein solides Verständnis der Finanztechnologie, oder Fintech – seine ständige Weiterentwicklung, verfügbaren Optionen und deren Anwendungen, wie Sie finanziell fundierte Entscheidungen über IT-Investitionen und Infrastruktur treffen und wie Sie mit Mitarbeitern kommunizieren und diese schulen, um eine vollständige Akzeptanz im gesamten Unternehmen sicherzustellen – wenn keine Technologie verwendet wird, da geht Ihr ROI.

CFOs &Technologie

CFOs und ihre Teams verlassen sich auf Technologie, um die riesigen Datenmengen zu analysieren, die ihnen zur Verfügung stehen. Moderne Finanzmanagement-Software hilft bei der fundierten Entscheidungsfindung, Zeit, um sich auf die Strategie und die kritische Beratungsrolle zu konzentrieren.

CFOs benötigen eine zentrale Finanzberichterstattung, Audit- und Compliance-Fähigkeiten und sollten auch nach integrierten Systemen suchen, die bei FP&A helfen können, Treasury- und Kapitalstruktur und -allokation, regulatorische Compliance und Corporate Portfolio Management und Modellierung.

Die heutigen CFOs haben lange Arbeitszeiten – 54 % der CFOs in einer aktuellen Brainyard-Umfrage sagen, dass sie 50 Stunden oder mehr pro Woche arbeiten – und jonglieren mit vielen Aufgaben. Aber die Rückkehr ist eine erfüllende Aufgabe, bei der leitende Finanzexperten ihre Erfahrung nutzen und eng mit CEOs zusammenarbeiten können, um nicht nur großartige Unternehmen aufzubauen, sondern aber lohnende Karrieren.

CFO-FAQs

F:Ist ein CFO ein Buchhalter?

EIN: Während ein CFO einen buchhalterischen Hintergrund haben kann, das ist nicht notwendig, um in der CFO-Rolle erfolgreich zu sein. Das Rechnungswesen umfasst Aktivitäten rund um AR, AP und Führung von Finanzunterlagen. Während CFOs auf diese Aktivitäten angewiesen sind, viele Finanzvorstände verfügen über ein breiteres finanzielles Know-how und konzentrieren sich mehr auf die Verwaltung von Vermögenswerten und Verbindlichkeiten, zukünftiges Wachstum planen, Geschäftsstrategien und Risikomanagement. Anders als ein Buchhalter der CFO erstellt Prognosen und gibt dem Vorstand strategische Empfehlungen zur organisatorischen Ausrichtung, CEO und andere hochrangige Führungskräfte.

F:Wofür ist der CFO zuständig?

EIN: Chief Financial Officers nehmen die oberste Finanzposition in einer Organisation ein. Sie sind verantwortlich für die Prognose der Finanzlage der Organisation auf der Grundlage von Finanz- und Betriebsdaten und Berichten der Finanz- und Buchhaltungsteams und beraten den CEO und den Vorstand bei der strategischen Ausrichtung.

F:Ist der CEO höher als der CFO?

EIN: Der CEO ist der Chief Executive Officer eines Unternehmens und steht im Organigramm über dem CFO. CFOs arbeiten oft eng mit dem CEO zusammen und gewichten strategische Entscheidungen auf hoher Ebene mit ein. Sowohl der CEO als auch der CFO haben eine direkte Verbindung zum Vorstand oder zu den Direktoren und sind mit der Leitung des Unternehmens betraut.

F:Wie wird man CFO?

EIN: CFOs kommen in der Regel durch die Reihen, verschiedene Finanzpositionen bekleiden, wie VP of Finance oder Controller, bevor er auf das C-Niveau aufsteigt. Viele haben auch einen tiefen betriebswirtschaftlichen Hintergrund, verfügen häufig über duale Studienabschlüsse in Business and Finance und/oder über einen MBA und verfügen über branchenspezifisches Know-how. Erfahrung auf niedrigeren Verantwortungsebenen positioniert Finanzfachleute, um die CFO-Rolle zu erreichen.

F:Welche Qualifikationen sind erforderlich, um CFO zu werden?

EIN: CFOs benötigen operative Kenntnisse in Bezug auf Buchhaltung, Finanzen und allgemeine Geschäftspraktiken sowie die Fähigkeit, strategisch zu denken und das große Ganze zu sehen. Unternehmen suchen in der Regel nach höheren Abschlüssen oder entsprechender Erfahrung.

Aufgrund der erheblichen Auswirkungen der Technologie auf alle Aspekte des Geschäfts, einschließlich Finanzen, CFOs von heute müssen auch mit der Software vertraut sein, die für den Betrieb eines modernen Finanz- und Rechnungswesens erforderlich ist.

Buchhaltung

-

Was sind FICA-Steuern?

Was sind FICA-Steuern? Dieser Artikel wurde von unseren Redakteuren und Troy Grimes auf Fakten geprüft. Steuerproduktspezialist mit Credit Karma Tax®. Das Bundesversicherungsbeitragsgesetz, oder FICA, verlangt von Arbeit...

-

Den Ruhestand definieren:Was es für Sie bedeutet

Den Ruhestand definieren:Was es für Sie bedeutet Manchmal als grauer Tsunami bezeichnet, Es gibt eine überwältigende Welle von Babyboomern, die auf den Ruhestand zusteuern. Fast 10, 000 US-Bürger gehen jeden Tag in den Ruhestand. Bis 2030, alle Boom...

-

Zählen Kreditkartenprämien als steuerpflichtiges Einkommen?

Zählen Kreditkartenprämien als steuerpflichtiges Einkommen? In den letzten 12 Monaten, Ich habe Kreditkartenprämien verwendet, um den Großteil unserer Reisen nach Jamaika zu finanzieren. Las Vegas, Denver, New Orleans, London, Paris, und St. Maarten. Und dabei...

-

So berechnen Sie das Net Sheet des Verkäufers

So berechnen Sie das Net Sheet des Verkäufers Beim Verkauf eines Hauses, Der Verkäufer sollte eine Nettobilanz des Verkäufers erstellen, um ihm bei der Ermittlung des Verkaufspreises und des erwarteten Erlöses zu helfen. Wenn der Verkäufer einen ...