Tragen Sie ein Halsband? Hier ist, wie und wann Sie es anpassen können

Der Aktienmarkt schwankt mit neuen Hochs und neuen Tiefs. Daher stehen Schutz-Puts und andere Optionsstrategien zur Abwehr von Abwärtsbewegungen möglicherweise nicht immer im Vordergrund jedes Anlegers. Korrekturen finden in jedem Markt statt; es ist nur natürlich.

Wenn Sie ein Optionshändler sind, Vielleicht ist jetzt ein guter Zeitpunkt, darüber nachzudenken, Ihre Lagerposition mit einem Halsband auszustatten. Oder, wenn Sie bereits Halsbänder verwendet haben, um eine Aktienposition zu schützen, ein Bullenmarkt kann ein guter Zeitpunkt sein, um Anpassungen am Kragen vorzunehmen.

Anatomie eines Kragens

Das Grundhalsband besteht aus drei Teilen:dem Schaft, eine Long-Out-of-the-Money (OTM) Put-Option, und eine kurze OTM-Call-Option mit demselben Verfallsdatum. Der Put ist dazu da, Sie im Falle einer nachteiligen Abwärtsbewegung der Aktie zu schützen. Die durch den Verkauf des Calls eingenommene Prämie kann helfen, den Put zu bezahlen. Zum Beispiel, Angenommen, eine Aktie wird bei oder um 100 USD gehandelt, und der 90-Strike-Put und der 110-Strike-Call werden beide für 2 Dollar gehandelt. In diesem Szenario, Sie könnten den Call verkaufen und den Put ohne Nettoprämienaufwendung kaufen (was als „Null-Kosten“-Collar bezeichnet wird). Vergessen Sie jedoch nicht, Transaktionskosten in Ihre Berechnung einzubeziehen.

Denken Sie an den Multiplikator … und die Transaktionskosten

Für alle diese Beispiele, Denken Sie daran, die Optionsprämie mit 100 zu multiplizieren, der Multiplikator für Standard-US-Aktienoptionskontrakte. Eine Optionsprämie von 1 US-Dollar ist also wirklich 100 US-Dollar pro Kontrakt.

Beachten Sie auch, dass diese Beispiele keine Transaktionskosten oder Dividenden berücksichtigen. Transaktionskosten sind wichtige Faktoren, die bei der Bewertung von Optionsgeschäften zu berücksichtigen sind.

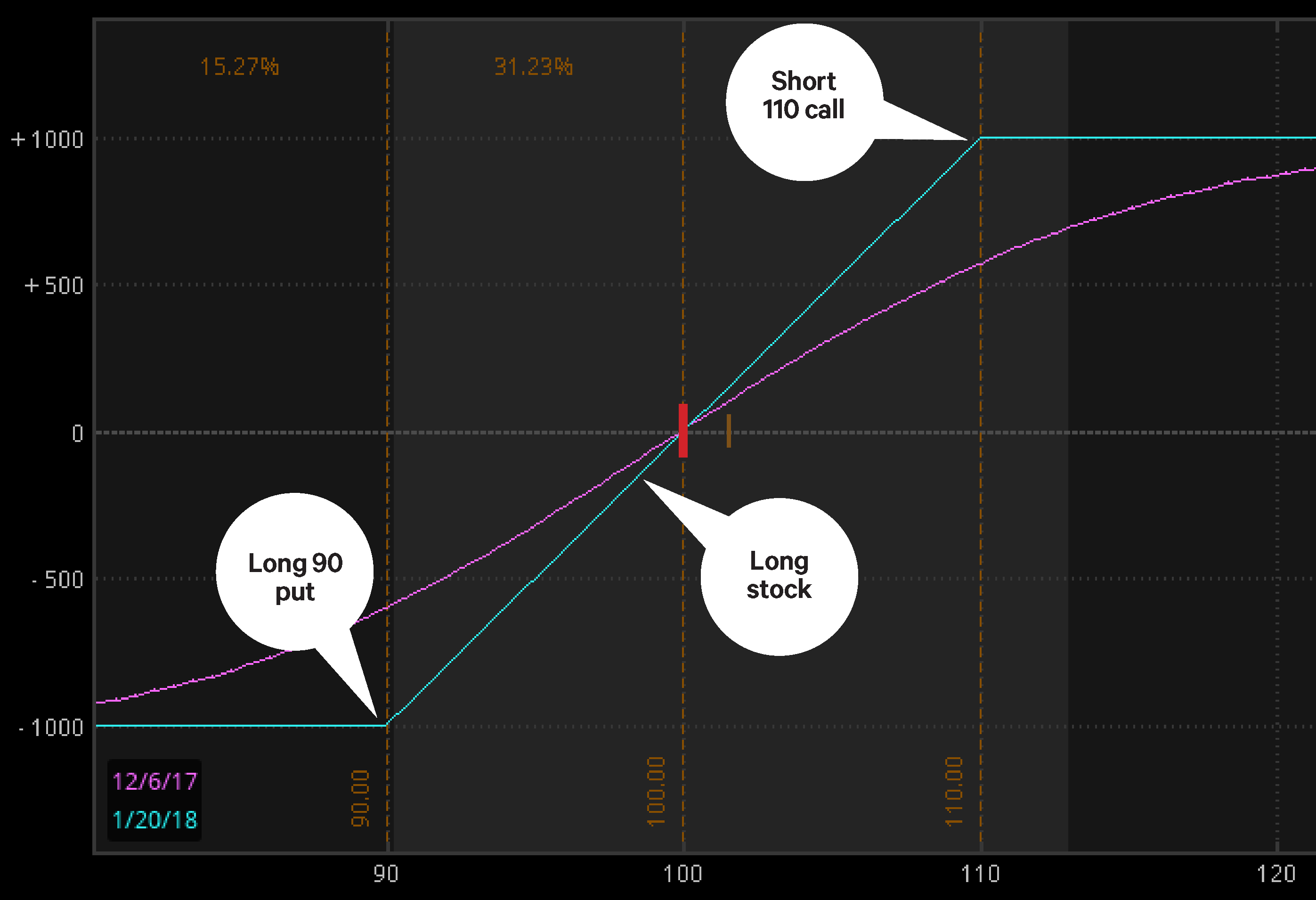

Das Risikoprofil dieses Halsbandes ist in Abbildung 1 dargestellt. Es ist erwähnenswert, jedoch, dass OTM-Call-Strikes typischerweise mit einer geringeren impliziten Volatilität gehandelt werden als äquidistante OTM-Put-Strikes, und handeln daher oft mit einer niedrigeren Prämie. Daher müssen Sie möglicherweise entweder Ihre Strike-Wahl ändern, oder akzeptieren Sie ein wenig Premium-Ausgaben.

ABBILDUNG 1. RISIKOPROFIL EINES HALSBANDS.

Das Risikoprofil eines 90-110 Zero-Cost-Collars mit einer Aktie von 100 US-Dollar. Nur zu illustrativen Zwecken. Die Wertentwicklung in der Vergangenheit garantiert keine zukünftigen Ergebnisse.

Aktie steigt? Sie könnten Ihren Kragen begradigen und Ihr Risiko rollen

Optionen müssen nicht bis zum Ablauf gehalten werden. Wenn sich die Aktie vor dem Verfall bewegt, Sie können erwägen, den Kragen anzupassen oder sogar zu schließen. Falls Sie können, Betrachten Sie Ihre Put-Option als Boden, und die Call-Option als Obergrenze. In einem Markt, der sich nach oben bewegt, Sie können Anpassungen vornehmen, um den Boden und/oder die Decke anzuheben, um dem steigenden Bestand Rechnung zu tragen.

Nehmen wir an, die Aktie steigt nach zwei Wochen auf 105 USD. Verwenden Sie die Preise aus der folgenden Beispieloptionskette, Sie könnten eine Long-Put-Spread-Order verwenden, um Ihren Put von 90 auf den 100-Strike für 1 USD (1,20 USD – 0,20 USD) zu erhöhen. zuzüglich Transaktionskosten.

$15.00

$15,50

90

0,20 USD (Verkaufen)

0,25 $

10,30 $

10,70 $

95$0.45

0,50 $

$6.00

$6.30

100$1,15

1,20 $ (Kaufen)

2,85 $

2,95 $

105$2,80

2,90 $

0,90 $

1,00 $

110$5.70

$6.10

Ihr Put-Schutz würde jetzt 5 USD unter dem aktuellen Kurs der zugrunde liegenden Aktie liegen. Beachten Sie, dass, in diesem Beispiel, der Anruf ist immer noch OTM von $5, und wenn die Aktie bis zum Ablauf unter dem 110-Strike bleibt (aber über dem 90-Strike), Sowohl der Call als auch der Put verfallen wertlos.

Wenn die Aktie steigt, jedoch, Sie können zugewiesen werden, Das bedeutet, dass Sie Ihre Aktie wahrscheinlich zum Ausübungspreis des Calls verkaufen müssen. Aber weil Sie die Aktie von 100 bis 110 US-Dollar gehalten hätten, das entspricht einem Gewinn von 10 US-Dollar. Jedoch, Sie verpassen jede Aufwertung der Aktie über den Ausübungspreis von 110 hinaus.

Alternative, Sie könnten erwägen, den Anruf zu einer längerfristigen Option zu verschieben, vielleicht ein höherer Schlag. Und wenn Sie immer noch daran interessiert sind, die Kehrseite zu schützen, Sie könnten auch erwägen, den Long-Put zu rollen. Dies ist eine Strategie, die von vielen Optionshändlern verwendet wird. Weitere Informationen zu rollierenden Optionspositionen finden Sie unter bitte beachten sie diese grundierung.

Und was ist im umgekehrten Fall – wenn sich der Basiswert nach der Initiierung des Collars nach unten bewegen würde? In einem zukünftigen Artikel werden wir uns weitere Anpassungen ansehen, die Sie an Ihrem Halsband vornehmen können.

Möglichkeit

- Wann man eine Aktie kauft und wann man eine Aktie verkauft:5 Tipps

- Zahlungsanweisungen:Wann,

- 5 Aktienderivate und wie sie funktionieren

- Erkunden von Put- und Call-Optionen

- So erhalten Sie eine Vorabgenehmigung für eine Hypothek - und warum Sie dies tun möchten

- So verkaufen Sie Aktien und wann Sie es sollten

- Wie man in Gold investiert und warum Sie dies tun könnten

- Was sind Vorzugsaktien und wie man investiert?

- Wie lange sollten Sie eine Aktie halten?

-

So erkennen Sie, wann Sie eine verlierende Aktie verkaufen sollten

So erkennen Sie, wann Sie eine verlierende Aktie verkaufen sollten Ich denke, dass mehr Tränen über Börsenverluste vergossen wurden als Bargeld, das bei einer Pokerhand in einem Casino verloren ging. Vielleicht weil man ein langer, langsamer langwieriger Prozess und ...

-

So wissen Sie, wann Sie eine Aktie verkaufen sollten

So wissen Sie, wann Sie eine Aktie verkaufen sollten Wir hören es die ganze Zeit:„Wann soll ich meine Aktie verkaufen?“ Manchmal liegt es daran, dass sich eine Aktie schlecht entwickelt und der Anleger sich fragt, ob es an der Zeit ist, das Schiff zu ve...