Wie wird der Preis eines Derivats bestimmt?

Verschiedene Arten von Derivaten haben unterschiedliche Preismechanismen. Ein Derivat ist einfach ein Finanzkontrakt mit einem Wert, der auf einem Basiswert basiert (z. B. dem Preis einer Aktie, Bindung, oder Ware). Die gängigsten Derivatearten sind Futures-Kontrakte, Terminkontrakte, Optionen und Swaps. Exotischere Derivate können auf Faktoren wie Wetter oder CO2-Emissionen basieren.

Die zentralen Thesen

- Derivate sind Finanzkontrakte, die für eine Vielzahl von Zwecken verwendet werden, deren Preise von einem zugrunde liegenden Vermögenswert oder Wertpapier abgeleitet werden.

- Je nach Art des Derivats, sein beizulegender Zeitwert oder Preis wird auf andere Weise berechnet.

- Futures-Kontrakte basieren auf dem Spotpreis zusammen mit einem Basisbetrag, während Optionen nach der Zeit bis zum Verfall bewertet werden, Volatilität, und Ausübungspreis.

- Die Preisbildung für Swaps basiert auf der Gleichsetzung des Barwerts eines festen und eines variablen Cashflows über die Laufzeit des Kontrakts.

Grundlagen der Futures-Preisgestaltung

Futures-Kontrakte sind standardisierte Finanzkontrakte, die es Inhabern ermöglichen, einen zugrunde liegenden Vermögenswert oder eine Ware zu einem bestimmten Preis in der Zukunft zu kaufen oder zu verkaufen. die heute eingesperrt ist. Deswegen, Der Wert des Futures-Kontrakts basiert auf dem Barpreis der Ware.

Futures-Preise weichen oft etwas vom Bargeld ab, oder Spotpreis, des Basiswertes. Die Differenz zwischen dem Barpreis der Ware und dem Futures-Preis ist die Basis. Es ist ein entscheidendes Konzept für Portfoliomanager und Händler, da diese Beziehung zwischen Geld- und Terminpreisen den Wert der zur Absicherung verwendeten Kontrakte beeinflusst. Da bis zum Ablauf des nächstgelegenen Kontrakts Lücken zwischen Kassa- und relativem Preis bestehen, die Grundlage ist nicht unbedingt richtig.

Neben den Abweichungen, die durch den zeitlichen Abstand zwischen dem Ablauf des Futures-Kontrakts und der Spotware entstehen, Produktqualität, Lieferort und die tatsächlichen Werte können ebenfalls variieren. Im Allgemeinen, die Grundlage wird von den Anlegern verwendet, um die Rentabilität der Lieferung von Bargeld oder die tatsächliche, und wird auch verwendet, um nach Arbitragemöglichkeiten zu suchen.

Zum Beispiel, Betrachten Sie einen Mais-Futures-Kontrakt, der 5 darstellt, 000 Scheffel Mais. Wenn Mais zu 5 USD pro Scheffel gehandelt wird, Der Auftragswert beträgt 25 USD, 000. Futures-Kontrakte sind so standardisiert, dass sie eine bestimmte Menge und Qualität des zugrunde liegenden Rohstoffs enthalten, damit sie an einer zentralen Börse gehandelt werden können. Der Futures-Preis bewegt sich im Verhältnis zum Spotpreis für den Rohstoff basierend auf Angebot und Nachfrage für diesen Rohstoff.

Forwards werden ähnlich bewertet wie Futures, Forwards sind jedoch nicht standardisierte Kontrakte, die stattdessen zwischen zwei Kontrahenten vereinbart und außerbörslich mit mehr Flexibilität bei den Bedingungen abgewickelt werden.

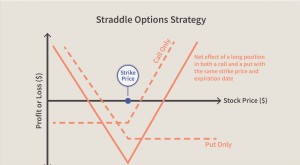

Grundlagen der Optionspreise

Optionen sind ebenfalls gängige Derivatekontrakte. Optionen geben dem Käufer das Recht, aber nicht die Verpflichtung, einen bestimmten Betrag des Basiswerts zu einem vorher festgelegten Preis zu kaufen oder zu verkaufen, bekannt als Ausübungspreis, bevor der Vertrag ausläuft.

Das Hauptziel der Optionspreistheorie besteht darin, die Wahrscheinlichkeit zu berechnen, mit der eine Option ausgeübt wird. oder im Geld (ITM) sein, bei Ablauf. Basiswertpreis (Aktienkurs), Ausübungspreis, Volatilität, Zinssatz, und Zeit bis zum Ablauf, die Anzahl der Tage zwischen dem Berechnungsdatum und dem Ausübungsdatum der Option, sind häufig verwendete Variablen, die in mathematische Modelle eingegeben werden, um den theoretischen beizulegenden Zeitwert einer Option abzuleiten.

Abgesehen von den Aktien- und Ausübungspreisen eines Unternehmens, Zeit, Volatilität, und Zinssätze sind auch ein wesentlicher Bestandteil bei der genauen Preisgestaltung einer Option. Je länger ein Anleger die Option ausüben muss, desto größer ist die Wahrscheinlichkeit, dass es sich bei Ablauf um ITM handelt. Ähnlich, je volatiler der Basiswert ist, desto größer ist die Wahrscheinlichkeit, dass ITM abläuft. Höhere Zinsen sollten zu höheren Optionspreisen führen.

Das bekannteste Preismodell für Optionen ist die Black-Scholes-Methode. Diese Methode berücksichtigt den zugrunde liegenden Aktienkurs, Ausübungspreis der Option, Zeit bis zum Ablauf der Option, zugrunde liegende Aktienvolatilität und risikoloser Zinssatz, um einen Wert für die Option bereitzustellen. Es gibt auch andere beliebte Modelle wie das Binomialbaum- und Trinomialbaum-Preismodell.

Grundlagen der Swaps-Preisgestaltung

Swaps sind derivative Instrumente, die eine Vereinbarung zwischen zwei Parteien darstellen, eine Reihe von Cashflows über einen bestimmten Zeitraum auszutauschen. Swaps bieten eine große Flexibilität bei der Gestaltung und Gestaltung von Verträgen auf der Grundlage einvernehmlicher Vereinbarungen. Diese Flexibilität erzeugt viele Swap-Variationen, wobei jeder einem bestimmten Zweck dient. Zum Beispiel, Eine Partei kann einen festen Cashflow tauschen, um einen variablen Cashflow zu erhalten, der bei Zinsänderungen schwankt. Andere können Cashflows, die mit den Zinssätzen in einem Land verbunden sind, gegen die eines anderen austauschen.

Die einfachste Art von Swap ist ein Plain-Vanilla-Zinsswap. Bei dieser Art von Tausch Die Parteien vereinbaren, Zinszahlungen auszutauschen. Zum Beispiel, Angenommen, Bank A stimmt zu, Zahlungen an Bank B zu einem festen Zinssatz zu leisten, während Bank B zustimmt, Zahlungen an Bank A zu einem variablen Zinssatz zu leisten.

Der Wert des Swaps zum Zeitpunkt der Einleitung beträgt für beide Parteien null. Damit diese Aussage wahr ist, die Werte der Cashflow-Ströme, die die Swap-Parteien austauschen werden, sollten gleich sein. Dieses Konzept wird anhand eines hypothetischen Beispiels veranschaulicht, in dem der Wert des festen und des variablen Teils des Swaps V Fix und V fl bzw. Daher, bei der Einweihung:

Nominalbeträge werden bei Zinsswaps nicht getauscht, da diese Beträge gleich sind und ein Tausch nicht sinnvoll ist. Wird davon ausgegangen, dass die Parteien auch den Nominalbetrag am Ende der Periode umtauschen, der Vorgang ähnelt dem Umtausch einer festverzinslichen Anleihe in eine variabel verzinsliche Anleihe mit demselben Nominalbetrag. Daher können solche Swap-Kontrakte in Form von fest- und variabel verzinslichen Anleihen bewertet werden.

Möglichkeit

- Wie verkaufe ich mein Altgold zum höchsten Preis

- Wie bestimme ich den Preis einer nicht gekennzeichneten Briefmarke?

- Wie werden Futures verwendet, um eine Position abzusichern?

- Rückwärtsbewegung

- So verwenden Sie Rohstoff-Futures zur Absicherung

- Konvergenz

- Futures-Paket

- So berechnen Sie den Geld-Brief-Spread

- Der Ausübungspreis der Option

-

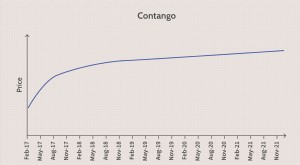

Contango

Contango Was ist Contango? Contango ist eine Situation, in der der Futures-Preis eines Rohstoffs höher ist als der Spot-Preis. Contango tritt normalerweise auf, wenn ein Vermögenspreis im Laufe der Zeit vora...

-

S&P 500-Kursentwicklungen handeln:Die Grundlagen

S&P 500-Kursentwicklungen handeln:Die Grundlagen S&P-500-Index-Futures gewannen im letzten Jahrzehnt an Popularität, nachdem die Pattern-Day-Trading-Regel der SEC eine Abwanderung von Privatkapital aus Aktien in Globex ausgelöst hatte. Die elektroni...