Präsident Trump signalisiert eine Rückkehr zu den Finanztagen des Wilden Westens

Ein Strom von Kommentaren hat sich zum Ziel gesetzt, den Wahlerfolg von Donald Trump als Reaktion auf Globalisierung und Neoliberalismus zu erklären. Es weist auf einen Faden des populistischen Antikapitalismus hin, der vom gewählten Präsidenten bis zu Bernie Sanders verläuft.

Soweit dies zutrifft, jedoch, Trump-Wähler könnten eine Überraschung erleben. Eine der wichtigsten Reformen der neuen Regierung wird die Rückgängigmachung der regulatorischen Reaktionen auf die Finanzkrise von 2008 sein. Dies widerspricht nicht nur der Rhetorik vor den Wahlen, aber von großer Bedeutung für die Finanzmärkte.

Finanzakteure aus den Fesseln der Regulierung zu befreien, mag für Unternehmen verlockend klingen, sondern erhöht auch das Risiko einer weiteren Finanzkrise. Trumps Politik wird wahrscheinlich eine dynamischere, aber entscheidend risikoanfälligeres Finanzsystem, nicht nur in den USA, aber global.

Bestimmtes, er hat davon gesprochen, das Dodd-Frank-Gesetz abzuschaffen, die im Zuge der globalen Finanzkrise eine umfassende Regulierung der Finanzindustrie eingeführt hat. Das freut die Märkte, kann aber zu derselben Risikobereitschaft führen, die die Krise von 2008 ausgelöst hat.

Beendigung staatlicher Eingriffe

Die neu eingerichtete Übergangs-Website des designierten Präsidenten erklärt:„Die Dodd-Frank-Wirtschaft funktioniert nicht für die arbeitenden Menschen.“ Bürokratische Bürokratie und Washingtoner Mandate, laut Trump, haben Amerikas wirtschaftliche Erholung behindert. Die neue Regierung verspricht, Dodd-Frank abzubauen und durch neue Maßnahmen zur Förderung des Wirtschaftswachstums und der Schaffung von Arbeitsplätzen zu ersetzen.

Noch, genau diese Art der Deregulierung zwischen den 1980er und Mitte der 2000er Jahre war eine der Hauptursachen der Krise. Aus diesem Grund enthielt der Dodd-Frank Act Bestimmungen, die praktisch jeden Finanzmarkt betrafen, und gewährte fast jeder Bundesfinanzaufsichtsbehörde in den USA neue Befugnisse.

Es wurde entwickelt, um eine übermäßige Risikoübernahme durch Unternehmen und Investoren zu verhindern. Es führte eine stärkere Regulierung der Wall Street ein und erhöhte die Macht der Regierung, im Falle einer wiederholten Krise einzugreifen.

Außerdem wurde eine Verbraucheraufsicht geschaffen, die den Verkauf und die Vermarktung von Finanzdienstleistungen an Verbraucher überwacht. wie die Hypothekenbanken und Zahltag-Kreditgeber, die vor der Krise profitierten. Dies war die Idee der liberal-demokratischen Senatorin Elizabeth Warren und wurde als Quelle des Zorns für die Republikaner herausgestellt, da sie ein Sinnbild für staatliche Eingriffe in die Finanzmärkte ist.

Auf dem Hackklotz

Im Moment sind nur wenige Details darüber verfügbar, womit Dodd-Frank ersetzt wird. Einige Hinweise stammen aus den Vorschlägen der Republikanischen Partei, die Regulierung nach der Krise zu untergraben, Dies gipfelte in einem Gesetzentwurf, der Anfang des Jahres vom Vorsitzenden des House Financial Services Committee, Jeb Hensarling, vorgelegt wurde.

Der Hensarling-Plan würde den Finanzaufsichtsbehörden, die versuchen, neue Regeln zu schreiben, verschärfte Beschränkungen auferlegen. und geben großen Finanzinstituten eine Möglichkeit, ihre Regulierungslast zu verringern. Solchen Instituten würde die Möglichkeit eingeräumt, aus einer gewissen staatlichen Aufsicht auszusteigen, wenn sie sich bereit erklären, größere Kapitalbeträge zu halten.

Riesige Teile von Dodd-Frank stehen zur Abschaffung, einschließlich der „geordneten Liquidationsbehörde“, über die die Aufsichtsbehörden marode Banken schließen können. Vielleicht emblematischer, die „Volcker-Regel“, die Banken daran hindert, gewinnorientierte Aktivitäten, die als Eigenhandel bekannt sind, zu betreiben, würde auch aufgehoben. Und der Kongress könnte auch den neuen Verbraucherwächter lahmlegen, indem er sowohl die Kontrolle über sein Budget als auch über sein Management übernimmt. Es kann auch die Fähigkeit verlieren, Finanzprodukte zu verbieten, die es als „missbräuchlich“ erachtet, und seine Fähigkeit, Finanzdaten von Verbrauchern zu sammeln.

Das Unerwartete erwarten

Ist ein Angriff auf Regierungsbehörden und „Bürokratie“ nicht ein wesentlicher Bestandteil einer republikanischen Regierung? Womöglich. Doch während des langen Wahlkampfes passierten in dieser neuen populistischen Phase der amerikanischen Politik viele unerwartete Dinge.

So forderten beispielsweise die Republikaner mit der Linken der Demokraten die Wiederherstellung des Glass-Steagall-Gesetzes. Dies war eine der wichtigsten gesetzlichen Antworten auf die Misserfolge, die zur Weltwirtschaftskrise führten. insbesondere im Bankensektor. Die Unterstützer des Gesetzes waren überzeugt, dass die Banken in den 1920er Jahren einen nicht nachhaltigen Boom der Immobilien- und Wertpapiermärkte gefördert hatten.

Glass-Steagall hinderte Geschäftsbanken daran, unsolide Kredite und Investitionen zu vergeben, die zu einer Immobilienblase führen können. Sie hielt Banken auch davon ab, in Wertpapiere zu investieren, die ihre Zahlungsfähigkeit während einer Börsenkrise untergraben, und hinderte sie daran, Kredite zur Finanzierung des Wertpapierkaufs zu vergeben.

Es braucht ein paar intellektuelle Sprünge, um von der Rückkehr der Regulierung der 1930er Jahre zur Demontage der Krisenreaktionen nach 2008 zu gelangen. Dies ist jedoch die Richtung, die Trumps Team anscheinend eingeschlagen hat.

Die Märkte, nicht überraschend, haben gut reagiert. Das sollte niemanden wundern. Mit Vorschriften für das Hacken, Banken reduzieren ihre Befolgungskosten und können ihre Gewinnmargen erhöhen. Die Finanzindustrie warf einen Blick auf die ersten Verlautbarungen von Amerikas neuen Machthabern, und mochte, was es sah.

Bankgeschäfte

- Greenlight Review [2021]:Ist diese Debitkarte das Richtige für Ihre Kinder?

- Englands Zahlungsausfall bei europäischen Kreditgebern zeigt die Auswirkungen der Nichtzahlung der Brexit-Rechnung

- Der Skandal mag vorbei sein, aber die Ethik des LIBOR bleibt grundlegend fehlerhaft

- Verbriefung – das komplexe Finanzprodukt, das die Finanzkrise angeheizt hat, erlebt ein Comeback

- CD-Leitern:Wie sie funktionieren und warum es klug ist, eine zu bauen

- Warum politische Einmischung bei Zentralbanken eine schreckliche Idee ist – und die Federal Reserve ist keine Ausnahme

-

Lebensstile der Reichen und Dummen

Lebensstile der Reichen und Dummen Es ist der erste April. Du weisst, was das bedeutet. Der Frühling ist da! Ihre Freunde und Familie ziehen Aprilscherze. Und meine Baumallergien treten mir in den Hintern. Jedes Jahr, Baumpollen machen...

-

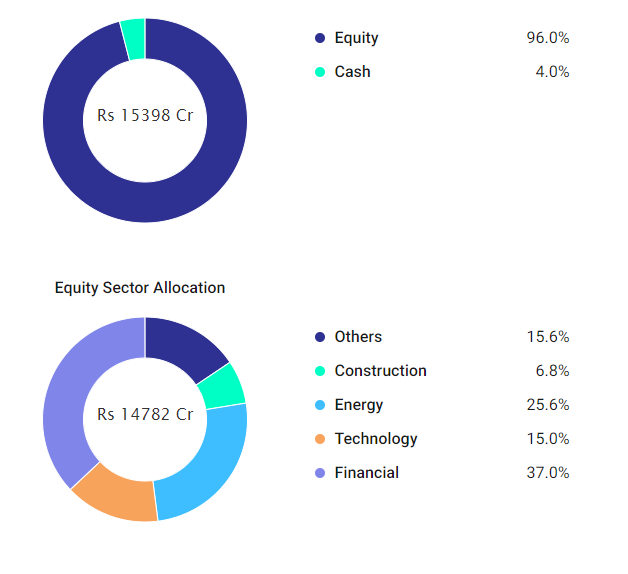

HDFC Top 100 Fonds – Ein ausführlicher Rückblick

HDFC Top 100 Fonds – Ein ausführlicher Rückblick Der Investmentfonds HDFC ist seit seiner Auflegung im Jahr 2000 eine der renommiertesten Vermögensverwaltungsgesellschaften in Indien. Es ist die größte Vermögensverwaltungsgesellschaft (AMC) des La...

-

5 Möglichkeiten, Ihre Kreditwürdigkeit im Jahr 2022 zu verbessern

5 Möglichkeiten, Ihre Kreditwürdigkeit im Jahr 2022 zu verbessern Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

Was sind Rakesh Jhunjhunwalas Präferenzen, um sein Geld zu investieren?

Was sind Rakesh Jhunjhunwalas Präferenzen, um sein Geld zu investieren? Wenn Sie ein Börsenenthusiast sind, die Wahrscheinlichkeit, dass Sie nicht wissen, wer Rakesh Jhunjhunwala ist, so gering wie ein Bollywood-Fan, der nicht weiß, wer Sharukh Khan ist. Und, Wenn du nich...