Wie Insolvenz funktioniert

Enron hat im Northern District of Texas Insolvenz angemeldet. Sehen Sie mehr Unternehmensbilder.

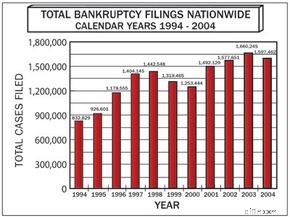

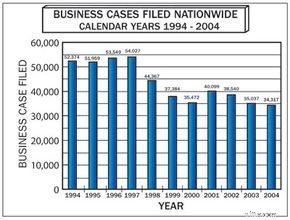

Enron hat im Northern District of Texas Insolvenz angemeldet. Sehen Sie mehr Unternehmensbilder. Das Insolvenzrecht ist eines der komplexesten Rechtsgebiete, das Elemente des Vertragsrechts, des Gesellschaftsrechts, des Steuerrechts und des Immobilienrechts umfasst. In den letzten Jahren haben mehrere hochkarätige Unternehmen wie Enron, WorldCom und Adelphia Insolvenz angemeldet. Obwohl Unternehmen im vergangenen Jahr nur etwa 2 Prozent aller Insolvenzanträge in den Vereinigten Staaten ausmachten, können Firmeninsolvenzen große Auswirkungen auf die Wirtschaft haben, da viel Geld auf dem Spiel stehen kann [ref].

In diesem Artikel erklären wir die verschiedenen Arten von Konkursanträgen nach US-amerikanischem Recht, finden heraus, wer was an wen zahlt, und beschreiben den Prozess der Reorganisation eines Unternehmens und seiner Konkursführung.

All die verschiedenen Arten von Unternehmensinsolvenzen laufen auf dasselbe Problem hinaus – ein Unternehmen hat mehr Schulden, als es bezahlen kann. In dieser Situation meldet ein Unternehmen Konkurs an . Dadurch erhält sie rechtlichen Schutz vor ihren Gläubigern. Das Unternehmen kann entweder aus der Verschuldung herauskommen oder einen Rückzahlungsplan ausarbeiten und den Betrieb fortsetzen. Ein Konkursantrag verhindert, dass Gläubiger versuchen, Schulden außerhalb des eigentlichen Konkursverfahrens einzutreiben.

Welche Umstände führen dazu, dass ein Unternehmen Insolvenz anmeldet? Manchmal wachsen die Schulden im Laufe der Zeit, bis die Geschäftsinhaber erkennen, dass sie keine Hoffnung haben, sie zurückzuzahlen. Die Insolvenz von Kmart im Jahr 2002 ist ein Beispiel dafür. Die Konkurrenz durch andere Discounterketten führte zu einem stetigen Umsatzrückgang, und das Unternehmen begann, Zahlungen an seine Lieferanten zu versäumen [ref].

Unternehmen sind manchmal mit plötzlichen Umsatzeinbußen konfrontiert, die sie daran hindern, ihre Lieferanten zu bezahlen. Beispielsweise kann eine Druckerei 30 Prozent ihres Umsatzes von einem einzigen Verlag beziehen. Wenn dieser Verlag seinen Vertrag auf ein anderes Unternehmen übertragen würde, würde die Druckerei fast ein Drittel ihrer Einnahmen verlieren. Es müsste jedoch weiterhin die Löhne der Mitarbeiter, Krankenversicherungen, Steuern, Lieferanten und alle anderen Rechnungen bezahlen.

Ein plötzlicher, massiver finanzieller Verlust kann zu einer sofortigen Verschuldung ohne die Einnahmen führen, um diese zu bezahlen. Dies ist oft das Ergebnis eines Fehlverhaltens seitens des Unternehmens. Ein Gerichtsverfahren oder staatliche Bußgelder können ein Unternehmen Millionen oder Milliarden von Dollar kosten. Auch Skandale können dazu führen, dass Aktienkurse fallen. WorldCom hatte bereits 2002 zu kämpfen, als ein Bilanzskandal öffentlich wurde. Der Skandal beschädigte das Unternehmen schwer und zwang es in die Insolvenz.

Auch Gläubiger können ein Unternehmen in die Insolvenz zwingen. Sie könnten dies tun, wenn sie feststellen, dass die Eigentümer alle Vermögenswerte des Unternehmens verkaufen und sich darauf vorbereiten, das Unternehmen zu zerlegen, ohne ihre Schulden zu bezahlen. Ein Gläubiger kann auch einen Konkurs erzwingen, wenn das Unternehmen bereits große Zahlungen an einen anderen Gläubiger leistet.

Als Nächstes werfen wir einen Blick auf die verschiedenen Begriffe, die in Insolvenzanträgen verwendet werden, und sehen uns an, wie Insolvenzanträge im Allgemeinen funktionieren.

Konkurs:Begriffe und Arten

Die Konkursarten sind nach ihren Kapiteln im United States Bankruptcy Code benannt. Erfahren Sie mehr über die Arten des Konkurses, einschließlich Kapitel 7 und Kapitel 11.

Die Konkursarten sind nach ihren Kapiteln im United States Bankruptcy Code benannt. Erfahren Sie mehr über die Arten des Konkurses, einschließlich Kapitel 7 und Kapitel 11. Insolvenzgrundlagen

Obwohl der Konkurs kompliziert ist und die genauen Schritte von Staat zu Staat unterschiedlich sein können, verwendet jedes Kapitel des Konkurses die gleiche Terminologie und folgt dem gleichen grundlegenden Prozess.

Zwei Hauptparteien sind an Insolvenzanträgen beteiligt – der Schuldner und der Gläubiger . Der Schuldner ist die Partei, die Schulden hat , oder schuldet dem Gläubiger Geld. Ein Schuldner kann ein Unternehmen oder eine Einzelperson sein. Der Gläubiger ist eine Organisation oder ein Unternehmen, das behauptet, der Schuldner schulde Eigentum, Dienstleistungen oder Geld. An den meisten Insolvenzfällen sind mehrere Gläubiger beteiligt.

Schuldner können zwei verschiedene Arten von Schulden haben – gesicherte und ungesichert . Bei gesicherten Schulden haben die Gläubiger das gesetzliche Recht auf etwas von Ihnen, wenn Sie die ordnungsgemäßen Zahlungen nicht leisten. Ihre Hypothek ist beispielsweise eine gesicherte Schuld. Indem Sie Ihnen das Geld leihen, um Ihr Haus zu bezahlen, erhält die Bank ein Pfandrecht. Wenn Sie keine Hypothekenzahlungen mehr leisten, kann die Bank Ihr Haus kündigen und in Besitz nehmen.

Im Geschäftsleben können besicherte Schulden sehr kompliziert werden. Verschiedene Geschäftsdarlehen können den Gläubigern ein Pfandrecht an immateriellen Aspekten des Geschäfts gewähren, wie z. B. Patenten, Marken oder geistigem Eigentum. Der Gläubiger kann immer noch Eigentum zurückerlangen, gegen das ein Pfandrecht besteht, selbst wenn ein Teil der Schulden beglichen wurde – besicherte Schulden können niemals vollständig beglichen werden. Der Schuldner kann entweder die Zahlungen leisten und den Gegenstand behalten oder die Zahlung der Schuld einstellen und den Gegenstand wieder in Besitz nehmen lassen. Gesicherte Gläubiger werden bei einem Konkursvergleich immer zuerst bezahlt.

Konkursarten

Die vier Konkursarten sind nach ihren jeweiligen Kapiteln im United States Bankruptcy Code benannt. Die Art der Insolvenz, die Sie anmelden, hängt von mehreren Faktoren ab, einschließlich davon, ob Sie eine Einzelperson oder Teil eines Unternehmens sind.

Kapitel 7 ist das, was die meisten Leute meinen, wenn sie sagen:"Ich melde Konkurs an." Dies ist ein Liquidationskonkurs , was bedeutet, dass der Treuhänder alle nicht steuerbefreiten Vermögenswerte des Schuldners verkauft, damit die Schulden so weit wie möglich zurückgezahlt werden können. Einzelpersonen, Unternehmen und Personengesellschaften sind alle für Insolvenzen nach Kapitel 7 berechtigt. Der Teil der Schulden, der nicht durch Liquidation zurückgezahlt werden kann, wird erlassen. Unternehmen versuchen im Allgemeinen, Kapitel 7 zu vermeiden, da es unmöglich ist, Geschäftstätigkeiten auszuüben. Einkünfte, die nach dem Konkursantrag generiert werden, sind nicht Teil des Konkurses – der Schuldner kann sie behalten.

Kapitel 11 ist der komplexeste Konkursantrag und derjenige, den die meisten in Schwierigkeiten geratenen Unternehmen einreichen (obwohl einige Einzelpersonen ihn möglicherweise auch einreichen). Bei einem Insolvenzantrag nach Kapitel 11 arbeitet der Schuldner weiter, behält das Eigentum an allen Vermögenswerten und versucht, einen Reorganisationsplan auszuarbeiten, um die Gläubiger auszuzahlen.

In der Vergangenheit hatte ein Unternehmen fast unbegrenzt Zeit, um seinen Reorganisations- und Zahlungsplan zu erstellen. Das Konkursmissbrauchspräventions- und Verbraucherschutzgesetz von 2005 sieht eine Frist von 120 Tagen vor. Wenn der Schuldner innerhalb dieser Frist keinen Plan eingereicht hat, können die Gläubiger ihre eigenen Pläne einreichen.

Kapitel 12 richtet sich speziell an landwirtschaftliche Betriebe. Der Schuldner besitzt und kontrolliert weiterhin sein Vermögen und arbeitet mit den Gläubigern einen Rückzahlungsplan aus. Kapitel 13 ist wie Kapitel 11, aber für Einzelpersonen. Der Schuldner behält die Kontrolle und das Eigentum an den Vermögenswerten. Er arbeitet auch einen drei- bis fünfjährigen Rückzahlungsplan aus. Abhängig vom Einkommen des Schuldners kann ein Teil der Schulden erlassen werden. Es gibt auch Grenzen für die Höhe der Schulden.

Zum Schluss noch ein paar wichtige Konkursbegriffe, mit denen Sie sich vertraut machen sollten:

- Schuldenregulierung - Die Vereinbarungen zur Rückzahlung oder Befriedigung von Schulden in einer Höhe oder Weise, die von den ursprünglichen Vereinbarungen abweicht

- Einbringliche Schulden - Schulden, die durch Konkurs getilgt werden können

- Uneinbringliche Schulden - Schulden, die nicht durch Insolvenz getilgt werden können

- Pfandrecht - Eine Belastung oder Belastung von Eigentum zur Befriedigung einer Schuld oder einer anderen Pflicht

- Gesicherte Schulden - Eine Schuld, auf die ein Gläubiger ein Pfandrecht hat

- Ungesicherte Schulden - Eine Schuld, die an kein Eigentum gebunden ist

Kapitel 11 - Unternehmensinsolvenz

Obwohl einige große Unternehmen in den letzten Jahren Konkurs angemeldet haben, ist die Gesamtzahl der Unternehmensinsolvenzen zurückgegangen.

Obwohl einige große Unternehmen in den letzten Jahren Konkurs angemeldet haben, ist die Gesamtzahl der Unternehmensinsolvenzen zurückgegangen. Unternehmen entscheiden sich für die Einreichung von Kapitel 11, weil ihre langfristigen Einnahmen höher sein werden als der Liquidationswert der Vermögenswerte. Auf diese Weise können Gläubiger mehr Geld zurückbekommen, wenn sie dem Schuldnerunternehmen erlauben, sich neu zu organisieren und einen Zahlungsplan auszuarbeiten. Das Unternehmen wird zum Schuldner in Eigenverwaltung , die Kontrolle und das Eigentum an ihren Vermögenswerten behalten und ihren regulären Betrieb fortsetzen. Zu diesem Zeitpunkt gibt es normalerweise keinen Treuhänder.

Ein Unternehmen, das Chapter 11 erklärt, muss alle seine Vermögenswerte offenlegen und eine Liste aller Schulden erstellen, vor denen es Schutz sucht. Dies ist das Recht der Gläubiger, den Schuldner zu befragen , ein wesentlicher Bestandteil des Insolvenzrechts. In Fällen, in denen es um Millionen oder Milliarden Dollar geht, kann allein dieser Schritt unglaublich komplex sein. Die Gläubiger treffen sich auch mit dem Schuldner.

Stellt das Insolvenzgericht fest, dass seitens des Schuldners Betrug oder grobe Misswirtschaft vorliegt, kann es einen Treuhänder ernennen, der die Geschäfte des Schuldners für die Dauer des Verfahrens übernimmt. Das Geschäft läuft normal weiter, aber der ursprüngliche Eigentümer hat nicht mehr die Kontrolle. Der für einen bestimmten Konkurs ernannte Treuhänder kann sich vom „US-Treuhänder“ unterscheiden. Während Bundeskonkursgerichte für das Verfahren zuständig sind, weist das Justizministerium jedem Bezirk auch einen US-Treuhänder zu. Der US-Treuhänder dient als Wachhund bei Insolvenzfällen und kann in einem Verfahren als Treuhänder fungieren.

Unter Kapitel 11 kann ein Unternehmen nur die üblichen Verkäufe und Käufe tätigen, die Teil seiner normalen Geschäftstätigkeit sind. Beispielsweise kann es ohne Genehmigung des Gerichts kein anderes Unternehmen aufkaufen, einen Geschäftsbereich des Unternehmens verkaufen oder ein größeres Gerät oder Eigentum verkaufen. Es kann auch nicht groß erweitert werden.

In allen Chapter 11-Verfahren vertritt ein Gläubigerausschuss die Mehrheit der unbesicherten Gläubiger und verhandelt für sie die bestmöglichen Zahlungsmöglichkeiten. Großangelegte Fälle können mehrere Gläubigerausschüsse haben, die jeweils verschiedene Gruppen und Fraktionen der Gläubiger vertreten. Aktionäre können auch einen Ausschuss bilden.

An diesem Punkt formuliert der Schuldner einen Plan zur Reorganisation seiner Schulden. Dieser Plan kann so einfach wie ein Zahlungsplan sein. Bei größeren Insolvenzen können Unternehmen viele Schritte unternehmen, um ihre Schulden zu reorganisieren. Sie könnten einigen Gläubigern Aktien anbieten. Ein Einzelhandelsunternehmen muss möglicherweise Geschäfte schließen, Mitarbeiter entlassen oder Tarifverträge neu verhandeln. Eine der wichtigsten Bestimmungen von Kapitel 11 erlaubt es einem Unternehmen, viele seiner Verträge zu kündigen, einschließlich Gewerkschaftsverträgen, Verträgen mit Lieferanten und Immobilienpachtverträgen.

Der Schuldner kann auch bestimmte Zahlungen oder Käufe „vermeiden“, die in der Zeit vor der Insolvenz getätigt wurden. Die übliche Frist beträgt 90 Tage, aber Zahlungen oder Geschenke an Freunde, Familie oder Firmeninsider haben eine einjährige Frist (oder länger, je nach Staat, in dem der Konkurs angemeldet wurde). Einige Zahlungen können an den Schuldner zurückgezahlt werden und unterliegen den Bedingungen des Reorganisationsplans. Dies hält Schuldner davon ab, ihr Vermögen zu manipulieren und bestimmte Gläubiger zu bevorzugen.

Sobald der Schuldner einen Sanierungsplan vorlegt, stimmen die Gläubiger und die Aktionäre des Unternehmens darüber ab. Aktionäre haben im Allgemeinen eine sehr niedrige Priorität, und selbst wenn sie den Plan ablehnen, kann das Gericht damit fortfahren, wenn die Gläubiger zustimmen. Sobald das Gericht den Plan genehmigt hat, wird die Insolvenz nach Kapitel 11 beglaubigt und bestätigt. Nun muss der Schuldner den Plan einhalten und die ordnungsgemäßen Zahlungen an die Gläubiger (oder an den Treuhänder, falls einer bestellt wurde) leisten.

Es ist wichtig zu beachten, dass die Aktien des Unternehmens während der Umstrukturierungsphase praktisch wertlos sein werden. Wenn das Unternehmen aus Chapter 11 herauskommt und normal weiterarbeitet, können diese Aktien an Wert gewinnen, aber zunächst werden sie wahrscheinlich viel weniger wert sein als der ursprüngliche Kaufpreis. Anleihegläubiger können im Rahmen der Umstrukturierung manchmal einen Bruchteil des Nennwerts der Anleihen erhalten.

Wenn ein Schuldner gegen die Bedingungen des Plans verstößt, hat dies mehrere mögliche Konsequenzen. Es kann ein Treuhänder bestellt werden. Wenn sich herausstellt, dass das Unternehmen nicht in der Lage sein wird, rentabel zu arbeiten und Rückzahlungspläne einzuhalten, wird das Kapitel 11 in Kapitel 7 umgewandelt. Dies ist ein Todesurteil für das Unternehmen.

Niemand kommt wegen Schulden ins Gefängnis. Dies wird leicht übersehen, wenn viele hochkarätige Unternehmensinsolvenzen auf Finanzkriminalität folgen, die von Führungskräften oder Buchhaltern begangen wurden. Finanzbetrug kann ein Unternehmen in den Konkurs treiben, und die Führungskräfte können strafrechtlich verfolgt werden, aber der Konkurs an sich ist kein Verbrechen.

Privatinsolvenz

Alternativen zur Insolvenz

Die Beantragung der Privatinsolvenz ist eine schwerwiegende Entscheidung, die nach reiflicher Überlegung und möglichst mit anwaltlicher Beratung getroffen werden sollte. Der Eintritt in den Konkurs kann helfen, Ihre Schulden zu mindern, wirkt sich aber auch auf Ihre Kreditwürdigkeit und Ihre Fähigkeit aus, in Zukunft Geld zu leihen. Während es also eine gute Option für diejenigen sein kann, die es brauchen, sollte die Privatinsolvenz ein letzter Ausweg sein, nachdem andere Alternativen ausgeschöpft wurden. Betrachten wir vor diesem Hintergrund zunächst einige Alternativen zum Konkursantrag.

Die grundlegendste Alternative zum Konkursantrag ist, einfach nichts zu tun. Wenn Sie Gläubigern Geld schulden, aber ein geringes (oder kein) Einkommen haben, können Sie als gerichtlicher Beweis betrachtet werden -- auch Sammlungsnachweis genannt. Urteilssicher zu sein bedeutet, dass die Gläubiger Ihnen nichts nehmen könnten, wenn sie sich entscheiden würden, Sie vor Gericht zu verklagen. In einigen Fällen entscheiden sich die Gläubiger möglicherweise auch dafür, Ihre Schulden einfach abzuschreiben, anstatt die Rückzahlung anzustreben, und in sieben Jahren würden diese Schulden aus Ihrer Akte gelöscht. Denken Sie jedoch daran, dass Sie, wenn sich Ihre finanzielle Situation verbessert, möglicherweise nicht mehr als urteilsunfähig angesehen werden und Gläubiger erneut mit der Rückzahlung von Schulden auf Sie zukommen können.

Eine zweite Möglichkeit besteht darin, mit Gläubigern zu verhandeln und einen individuellen Zahlungsplan auszuarbeiten. Dieser Prozess kann jedoch entmutigend sein, insbesondere wenn es um Gläubiger geht, die besonders aggressiv oder einschüchternd sind.

Anstatt persönlich mit den Gläubigern zu verhandeln, können Sie sich an eine Schuldenverwaltungsagentur wenden, um Hilfe zu erhalten. Diese Agenturen sind gemeinnützige Einrichtungen, und eine Liste von ihnen kann auf der Website des United States Trustee gefunden werden. Die Zusammenarbeit mit einer Agentur bedeutet, dass kein Konkurs in Ihrer Akte erscheint. Die Zusammenarbeit mit einer Schuldenverwaltungsagentur hat jedoch einen Nachteil:Sie haben nicht den Schutz, den Kapitel 7 oder 13 bieten. Agenturen verlangen nämlich oft, dass Schulden vollständig bezahlt werden, und sie können Ihren Plan kündigen, wenn Sie in Verzug geraten Zahlungen. Eine weitere häufige Sorge im Zusammenhang mit Schuldenverwaltungsagenturen ist, dass sie stark von Gläubigern finanziert werden, eine Situation, die zu einem Interessenkonflikt für die Agentur führen kann.

Individuelle Einreichung

Sie kennen jetzt einige der Alternativen zum Konkursantrag. Vielleicht denken Sie aber noch an eine Insolvenz, also schauen wir uns die verschiedenen Möglichkeiten der Privatinsolvenz an. Wir werden uns auch den Konkursmissbrauchs- und Verbraucherschutzgesetz von 2005 ansehen und wie sich dieses "neue" Gesetz auf Personen auswirkt, die Insolvenz anmelden.

Einzelpersonen sind berechtigt, Insolvenz gemäß Kapitel 7, 11, 12 oder 13 anzumelden. Wie bereits erwähnt, gilt Kapitel 11 normalerweise für Unternehmen, kann jedoch für Personen mit extrem hohen Schulden gelten, z. B. für Personen, deren Schulden die Anmeldegrenzen überschreiten Kapitel 13 (laut Findlaw.com müssen gesicherte Schulden weniger als 922.975 $ und ungesicherte Schulden weniger als 307.675 $ betragen).

Eine Einreichung nach Kapitel 7 bedeutet, dass der Schuldner keine Hoffnung hat, seine Schulden zu begleichen, und nach einem Neuanfang sucht. Jetzt, als Ergebnis des Gesetzes zur Verhütung von Insolvenzmissbrauch und Verbraucherverhütung von 2005 muss der Schuldner eine Bedürftigkeitsprüfung ablegen um Anspruch auf Schutz nach Kapitel 7 zu haben. Wenn Ihr aktuelles monatliches Einkommen (was eigentlich Ihr durchschnittliches monatliches Einkommen für die sechs Monate vor der Einreichung ist) höher ist als das mittlere Einkommen einer Familie der gleichen Größe in Ihrem Bundesstaat, können Sie im Allgemeinen keinen Antrag auf Kapitel 7 stellen. Hier ist ein Beispiel dafür, wie die Mittel Test funktioniert. Im Jahr 2005 betrug das geschätzte durchschnittliche Jahreseinkommen einer vierköpfigen Familie in Georgia 64.427 USD. Das entspricht einem geschätzten durchschnittlichen monatlichen Einkommen von 5.368,92 $. Wenn also Ihr durchschnittliches monatliches Einkommen in den sechs Monaten vor dem Konkursantrag höher als 5.368,92 $ war, sind Sie nicht berechtigt, einen Antrag für Kapitel 7 zu stellen, und müssen wahrscheinlich einen Antrag unter Kapitel 13 stellen [ref].

Nach der Hinterlegung wird dem Schuldner ein gerichtlich bestellter Treuhänder zugeteilt. Der Treuhänder organisiert den Verkauf des Vermögens des Schuldners. Dem Schuldner kann es aufgrund von Befreiungsgesetzen, die von Staat zu Staat sehr unterschiedlich sein können, gestattet werden, bestimmte Gegenstände wie ein Haus oder einen Teil des Wertes eines Autos einzubehalten. Alle nicht steuerbefreiten Vermögenswerte werden vom Treuhänder verkauft und zur Tilgung eines Teils der Schulden des Filers verwendet. Da der Schuldner es sich nicht leisten kann, alle seine Gläubiger auszuzahlen, werden einige Schulden möglicherweise erlassen und müssen nicht zurückgezahlt werden.

Sowohl Kapitel 12 als auch Kapitel 13 sollen einer Person mit einem regelmäßigen Einkommen helfen, ihre Schulden umzustrukturieren. Der Hauptunterschied besteht darin, dass Kapitel 12 für Landwirte konzipiert ist. Diese Arten der Einreichung können für den Schuldner günstiger sein als Kapitel 7, da es dem Antragsteller ermöglicht, den größten Teil (oder sogar alle) seiner Vermögenswerte zu behalten und einen Plan zur Rückzahlung von Schulden über einen Zeitraum von mehreren Jahren zu erstellen. Im Gegensatz zu jemandem, der Kapitel 7 beantragt, wird ein Schuldner nach Kapitel 13 nicht sofort von seinen Schulden befreit. Wie die Filer nach Chapter 7 wird dem Schuldner ein Treuhänder zugewiesen, mit dem der Schuldner einen Rückzahlungsplan erstellen muss. Das Gericht genehmigt entweder den Plan oder ordnet Änderungen an. Sobald der Plan in Kraft tritt, hat der Schuldner drei bis fünf Jahre Zeit, um seine Schulden zurückzuzahlen, und häufig muss der Schuldner nur 30 bis 50 Cent pro Dollar zurückzahlen.

Das "neue" Insolvenzrecht

Das Konkursmissbrauchspräventions- und Verbraucherschutzgesetz von 2005 , das am 17. Oktober 2005 in Kraft trat, wurde entwickelt, um Betrug einzudämmen und auch Einzelpersonen zu helfen, die einen Schuldenerlass beantragen. Eine wichtige Änderung verlangt, dass alle Schuldner jetzt eine Kreditberatung in Anspruch nehmen müssen, bevor sie Insolvenz anmelden, und zusätzliche Budgetverwaltung und Schuldenberatung, bevor Schulden beglichen werden können. Die Beratungsstelle muss vom United States Trustee's Office genehmigt werden.

Nach dem neuen Gesetz dürfen einige Personen mit hohem Einkommen keine Anträge mehr nach Kapitel 7 stellen. Stattdessen müssen sie zumindest einen Teil ihrer Schulden über Kapitel 13 zurückzahlen. Diejenigen, die Anträge nach Kapitel 13 stellen, müssen ausliefern einen vom IRS vorgeschriebenen Betrag ihres Einkommens. Dieser Betrag basiert auf dem zuvor berechneten aktuellen monatlichen Einkommen. Die Anwendung der derzeitigen monatlichen Einkommensmethode bedeutet, dass einige Schuldner möglicherweise gezwungen sind, mehr Einkommen aufzugeben, als sie haben, und dass einige Pläne nach Kapitel 13 möglicherweise nicht funktionieren.

Anwälte müssen nun auch die Richtigkeit der ihnen von ihren Mandanten übermittelten Informationen bestätigen. Während diese Anforderung dazu beitragen kann sicherzustellen, dass Schuldner genaue Informationen vorlegen, könnte dies auch dazu führen, dass Anwälte mehr Zeit mit Fällen verbringen und folglich höhere Anwaltskosten anfallen.

Für Antragsteller nach Kapitel 7 ist Eigentum nach dem neuen Gesetz anfälliger dafür, von Gläubigern beschlagnahmt zu werden. Eigentum wird jetzt mit dem Betrag bewertet, der es kosten würde, es zu ersetzen, und nicht mit dem, wofür es bei einem Notverkauf verkauft werden könnte. Einiges Eigentum kann von der Beschlagnahme ausgenommen sein, aber diejenigen, die Schutz nach Kapitel 7 suchen, müssen jetzt zwei Jahre in einem Staat gelebt haben, um für eine Befreiung in Frage zu kommen. Um die Gehöftbefreiung Ihres neuen Staates zu nutzen (was bestimmt, wie viel Eigenkapital Sie in Ihrem Haus behalten können), müssen Sie 40 Monate im Staat gelebt haben. Ausnahmen unterscheiden sich oft erheblich von Bundesstaat zu Bundesstaat, daher ist es wichtig, die in Ihrem Bundesstaat (oder in Ihrem alten Bundesstaat, wenn Sie kürzlich umgezogen sind) verfügbaren Optionen zu prüfen, wenn Sie erwägen, Insolvenz anzumelden.

Ursprünge des Bankrotts

Ursprünglich war der Bankrott ein unfreiwilliger Zustand – Menschen, die in den Bankrott gezwungen wurden, galten als Kriminelle und konnten ins Schuldgefängnis geworfen oder sogar hingerichtet werden. Das Wort Bankrott stammt angeblich aus einer italienischen Tradition, die Werkbank eines Handwerkers zu zerstören, der seine Schulden nicht bezahlen konnte. Der italienische Ausdruck für zerbrochene Bank, banca rotta , ist der Ursprung des Wortes [ref].

In den 1800er Jahren waren die Konkursgesetze der Vereinigten Staaten begrenzt und wurden normalerweise verabschiedet, um dem Land durch schwierige wirtschaftliche Zeiten zu helfen. Das Bankruptcy Act von 1898 war das erste moderne Konkursgesetz und wurde während der Weltwirtschaftskrise mit dem Bankruptcy Act von 1933, dem Bankruptcy Act von 1934 und dem Chandler Act von 1938 weiter verfeinert. Einzelpersonen erhielten die Befugnis, ihre Schulden begleichen zu lassen. und Unternehmen erhielten die Möglichkeit, sich zu reorganisieren und ihre Schulden zu bezahlen, während sie insolvent waren.

Mit Ausnahme von Eisenbahngesellschaften wurden nach dem Zweiten Weltkrieg nur wenige Insolvenzen angemeldet. Der Bankruptcy Reform Act von 1978 war ein Meilenstein in der Insolvenzgesetzgebung der Vereinigten Staaten. Dieses Gesetz schuf die Insolvenzkapitel, die wir heute haben, und erweiterte die Befugnisse und Rechte von Verbraucher- und Unternehmensschuldnern, Insolvenz anzumelden. In den folgenden Jahrzehnten nahmen die Einreichungen zu, was zu Befürchtungen führte, dass das Insolvenzsystem zu nachsichtig und verschwenderisch war. Dies führte auch zu einem Rückstand bei den Insolvenzgerichten, was zu einem Vorstoß für „Fast-Track“-Insolvenzen für kleine Unternehmen und „vorgefertigte“ Insolvenzen führte, um den Prozess zu rationalisieren und die Zahl der Fälle zu verringern. Es wurden auch Reformgesetze verabschiedet, um mehr Einreichungen nach Kapitel 13 statt Einreichungen nach Kapitel 7 zu fördern [ref].

Die im Jahr 2005 verabschiedeten Insolvenzreformen sind nur die jüngsten Änderungen dieser Gesetze, da das Pendel von der Befugnis der Schuldner zur Befugnis der Gläubiger schwingt. Änderungen in der politischen Landschaft, den Ansichten der Öffentlichkeit und der wirtschaftlichen Situation wirken sich alle auf zukünftige Konkursgesetze aus.

Weitere Informationen zum Thema Konkurs finden Sie unter den folgenden Links.

Verwandte HowStuffWorks-Artikel

- Wie das Kochen der Bücher funktioniert

- So funktioniert die betriebliche Buchhaltung

- Wie Banken funktionieren

- Wie Aktien und der Aktienmarkt funktionieren

- So funktioniert Währung

- Wie Hypotheken funktionieren

Quellen

- Beltran, Luisa. "WorldCom meldet die größte Insolvenz aller Zeiten an." CNN Online, 19. Juli 2002. http://money.cnn.com/2002/07/19/news/worldcom_bankruptcy/

- FAQ zur Unternehmensinsolvenz. LexisNexis. http://www.lawyers.com/lawyers/A~1011121~LDC/BUSINESS+BANKRUPTCY.html

- Insolvenzinformationen, FAQs, Informationen zu Kapitel 7 und 13. Insolvenzverfahren. http://www.bankruptcyaction.com/questions.htm

- Crawford, Krysten. "Ex-WorldCom-CEO Ebbers schuldig." CNN Online, 15. März 2005. http://money.cnn.com/2005/03/15/news/newsmakers/ebbers/

- "Delphi meldet Konkurs an." CNN-Online. 8. Oktober 2005. http://money.cnn.com/2005/10/08/news/fortune500/delphi_bankrupt/index.htm

- "Kmart-Dateien Kapitel 11." CNN Online, 22. Januar 2002. http://money.cnn.com/2002/01/22/companies/kmart/

- Leonard, Robin. "Insolvenz:Ist es die richtige Lösung für Ihre Schuldenprobleme?" Nolo, 2004. ISBN 0-87337-973-x.

- Lisante, Joan E. "Neues Konkursgesetz verschärft Regeln und fügt Papierkram hinzu." Verbraucherangelegenheiten, 14. Oktober 2005. http://www.consumeraffairs.com/news04/2005/bankruptcy_2005.html

- Das neue Insolvenzrecht. NOLO, 2005. http://www.nolo.com/article.cfm/catId/462A9501-9B21-4E09-A08C5A7B8AF51A79/objectId/B0B66870-4C52-4303-919B10B9611D3EF9/213/161/ART

- "Ein Überblick über Unternehmensinsolvenzen." Investopedia, 8. Juli 2005. http://www.investopedia.com/articles/01/120501.asp

- "Sanierung nach Insolvenzordnung, Kapitel 11." Öffentliche Informationsreihe der Bankruptcy Judges Division. US-Gerichte, Dezember 1998. http://www.ndb.uscourts.gov/forms/Chapter11Information.htm

- Summers, Mark S. "Insolvenz erklärt:Ein Leitfaden für Unternehmen." John Wiley &Sons, 1989. 0-471-61982-5.

- Das Trustee-Programm der Vereinigten Staaten. US-Justizministerium. http://www.usdoj.gov/ust/

Persönliche Finanzen

-

So funktioniert die Kreditüberwachung

So funktioniert die Kreditüberwachung Die Polizei in Glendale, Kalifornien, untersuchte einen Identitätsdiebstahlring, der 2013 gefälschte Kreditkarten herstellte. Verhindert die Kreditüberwachung Identitätsdiebstahl? Glaubt man dem Hype...

-

So funktioniert die Amortisation

So funktioniert die Amortisation Wenn Sie jemals eine Hypothek aufgenommen haben, wissen Sie bereits viel über Amortisation. Die alten Wurzeln des Wortes „Hypothek“ stammen aus dem Altfranzösischen:mort für Tod und Gage für Versprec...