TRIN-Anzeige

Die TRIN-Anzeige, auch als ARMS-Index bekannt, da er von Richard Arms entwickelt wurde, ist funktional ein Oszillator-Typ-Indikator, der hauptsächlich verwendet wird, um kurzfristig überkaufte oder überverkaufte Bedingungen an der Börse zu identifizieren. Dies geschieht durch den Vergleich von steigenden mit fallenden AktienStockWas ist eine Aktie? Eine Person, die Aktien eines Unternehmens besitzt, wird als Aktionär bezeichnet und ist berechtigt, einen Teil des Restvermögens und des Gewinns des Unternehmens zu beanspruchen (sollte das Unternehmen jemals aufgelöst werden). Die Begriffe "Aktie", "Anteile", und "Eigenkapital" werden synonym verwendet., zusammen mit steigendem versus rückläufigem Volumen. TRIN ist die Abkürzung für „TRAding INdex“.

Der TRIN-Indikator wird als Breitenindikator bezeichnet, weil er einen Hinweis darauf gibt, wie weit verbreitet, in Bezug auf Fortschritte gegenüber Rückgängen, eine Börsenbewegung ist, wie es sich in einem wichtigen Börsenindex wie dem S&P 500 Index oder dem NASDAQ 100 Index widerspiegelt.

Da der TRIN-Indikator sowohl Preiserhöhungen oder -rückgänge als auch Volumenzahlen berücksichtigt, er wird als Indikator sowohl für die Geschwindigkeit (Anstieg/Rückgang) als auch die Masse (Volumenzahlen) der Gesamtkursbewegung des Aktienmarktes angesehen.

Berechnung des TRIN-Indikators

Ein Blick auf die Berechnung des TRIN-Indikators macht es einem Trader sehr einfachAktienhändlerEin Aktienhändler ist jemand, der am Kauf und Verkauf von Unternehmensanteilen am Aktienmarkt teilnimmt. Ähnlich wie jemand, der in die Fremdkapitalmärkte investieren würde, Ein Aktienhändler investiert an den Aktienkapitalmärkten und tauscht sein Geld in Unternehmensaktien statt in Anleihen. Bankkarrieren sind hochbezahlt, um zu verstehen, was die TRIN widerspiegelt. Die Berechnung für die TRIN sieht wie folgt aus:

(Anstieg/Rückgang) / (Anstieg/Volumen rückläufig)

Die TRIN teilt zunächst die Anzahl der steigenden Aktien des Tages durch die Anzahl der fallenden Aktien des Tages. Es teilt dann das Volumen der steigenden Bestände durch das Volumen der rückläufigen Bestände. Schließlich, es dividiert das Ergebnis der ersten Berechnung durch das Ergebnis der zweiten Berechnung.

So, zum Beispiel, wenn an einem bestimmten Tag die Anzahl der aufsteigenden Aktien 2 betrug, 275 und die Zahl der rückläufigen Bestände betrug 764, dann wäre das Vor-/Abstiegsverhältnis 2,98. Wenn das Gesamtvolumen der Vorschussaktien 1 war, 176 und das Gesamtvolumen der rückläufigen Bestände betrug 164, dann wäre das Volumenvorlauf/Rückgangsverhältnis 7,17. Die TRIN würde dann wie folgt berechnet:

2,98/7,17 =0,42

Interpretieren von TRIN-Werten

Die erfolgreiche Verwendung von TRIN-Levels, um vorübergehend überkaufte oder überverkaufte Level in einem Markt anzuzeigen, kann etwas schwierig sein. Zuerst, TRIN-Werte scheinen invers zu sein, , dass höhere Werte vermehrte Verkäufe anzeigen, während niedrigere Werte vermehrte Käufe anzeigen.

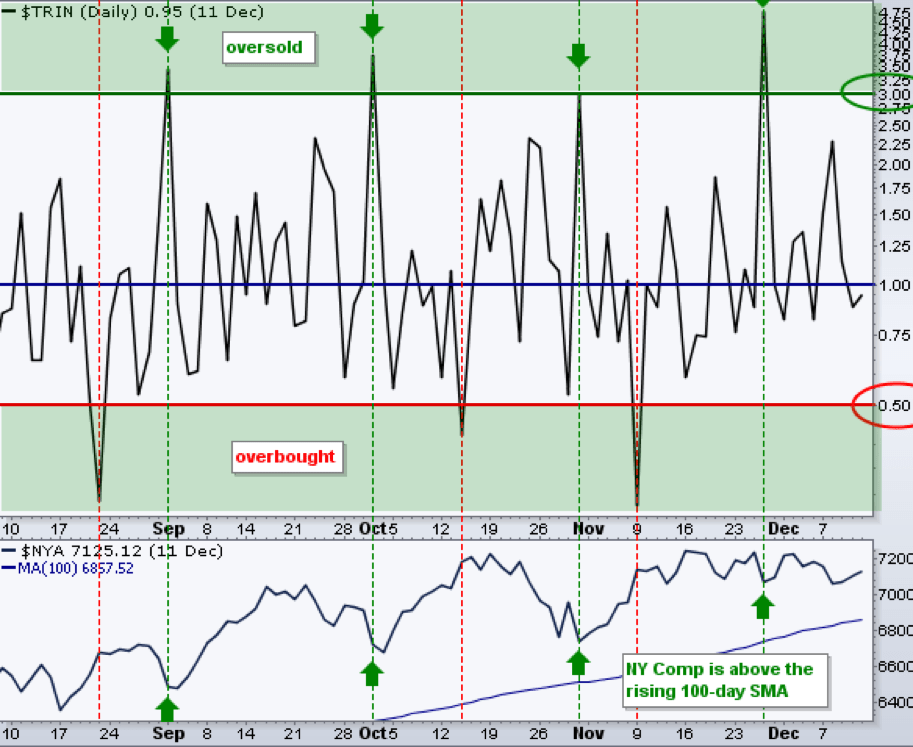

Allgemein gesagt, TRIN-Werte unter 0,50 gelten als überkaufte Bedingungen, in denen Analysten ein bevorstehendes korrigierendes Retracement nach unten erwarten. TRIN-Werte über 3,00 werden in der Regel als Hinweis auf überverkaufte Bedingungen interpretiert, die zu einer Aufwärtsrallye führen können. Ein TRIN-Wert von 1,00 weist auf einen ausgewogenen Aktienmarkt hin, der weder überkauft noch überverkauft ist.

Man kann schnell erkennen, dass zwischen überkauften Werten unter 0,50 und überverkauften Werten über 3,00 ein breiter Mittelbereich möglicher TRIN-Werte liegt. Um den TRIN-Indikator nützlicher zu machen, Analysten betrachten nicht nur die grundlegenden TRIN-Werte, sondern auch, wie sich der TRIN-Wert während des Handels ändert. Buchhaltung, Finanzmodellierung, Bewertung, Handel, Wirtschaft, und mehr. Tag oder über einen längeren Zeitraum, wie während einer Handelswoche. Dabei Analysten können genauer bestimmen, was extreme Niveaus sind, zur einen oder anderen Seite, in der TRIN unter allen aktuellen Marktbedingungen.

Zum Beispiel, Der Markt könnte einen Zeitraum durchlaufen, in dem die TRIN-Werte nicht unter 0,75 und nicht über 2,25 liegen. Unter solchen Marktbedingungen Analysten können feststellen, dass diese beiden Extremwerte die überkauften und überverkauften Bedingungen für den Markt während dieses bestimmten Zeitraums genau widerspiegeln. obwohl sie unter den typischen TRIN-Werten liegen, die als überkaufte/überverkaufte Bedingungen gelten.

Einige Händler und Analysten, die den TRIN-Indikator beobachten, konzentrieren sich auf den Gleichgewichtswert des TRIN von 1,00 und betrachten alle Messwerte unter 1,00 als potenzielle Anzeichen für überkaufte Bedingungen. und alle Messwerte über 1,00 als potenzielle Hinweise auf überverkaufte Bedingungen.

Volatilitätsmangel von TRIN

Einer der Nachteile des TRIN-Indikators besteht darin, dass sein Wert selbst unter allgemeinen Marktbedingungen, die normalerweise nicht als volatil bezeichnet werden, entweder innerhalb eines Tages oder von einem Handelstag zum nächsten erheblich schwanken kann.

Um einen Teil der inhärenten Volatilität des TRIN-Indikators auszugleichen, einige Händler und AnalystenSell-Side-AnalystEin Sell-Side-Analyst ist ein Aktien-Research-Analyst, der für eine Investmentbank oder ein Maklerunternehmen arbeitet und Investment-Research erstellt, das an die Kunden des Unternehmens weitergegeben wird. Das Investment-Research wird später vom Kunden verwendet, um eine Entscheidung zu treffen, ob er lieber kauft oder verkauft, indem er sich einen 10-tägigen gleitenden Durchschnitt des TRIN-Werts ansieht.

Verwenden des TRIN

Analysten verwenden den TRIN-Indikator häufig, um Marktbedingungen zu identifizieren, unter denen sich der kurzfristige Markttrend bald von bullish zu bearishBullish verschieben könnte, und BearishProfessionals in Corporate Finance bezeichnen die Märkte regelmäßig als bullish und bearish basierend auf positiven oder negativen Preisbewegungen. Ein Bärenmarkt wird in der Regel als gegeben angesehen, wenn der Preis seit dem Höchststand um 20 % oder mehr gefallen ist. und ein Bullenmarkt gilt als eine 20%ige Erholung von einem Markttief. (wenn der Markt vorübergehend überkauft ist) oder von bärisch zu bullisch (wenn der Markt vorübergehend überverkauft ist). Händler können den Trend nutzen, um potenziell profitable Kauf- oder Verkaufspreisniveaus zu identifizieren.

Das DiagrammWie man Aktiencharts liestWenn Sie als Börseninvestor aktiv mit Aktien handeln, Dann müssen Sie wissen, wie man Aktiencharts liest. Selbst Händler, die hauptsächlich die Fundamentalanalyse verwenden, um Aktien auszuwählen, in die sie investieren möchten, verwenden immer noch häufig die technische Analyse der Aktienkursbewegung, um bestimmte Käufe und Verkäufe zu bestimmen. Die unten stehenden Aktiencharts zeigen, dass Händler, die in den Markt eingekauft haben, als der TRIN Werte über 3,00 zeigte, zeigt überverkaufte Bedingungen auf den Marktniveaus an, die durch die grünen Aufwärtspfeile angezeigt werden, wäre sehr gut gefahren. Jedoch, Händler, die den Markt basierend auf TRIN-Werten unter 0,50 verkauft haben, überkaufte Konditionen wären im gleichen Zeitraum nicht so profitabel gewesen.

Der TRIN ist in der Regel ein Frühindikator – einer, der eine Marktwende prognostiziert, bevor sie eintritt. Betrachtet man das obige Diagramm, Man kann leicht erkennen, dass die TRIN eine tatsächliche Wende in Richtung der Börse oft um ein oder zwei Tage vorwegnahm. Während dies einem Trader die Möglichkeit bieten kann, „das Top zu verkaufen“ oder „das Tief zu kaufen“, Die meisten Trader werden auf der Grundlage einer erwarteten Marktumkehr nach einer Bestätigung der Kursbewegung in den Börsenindexwerten suchen, bevor sie investieren.

Wenn die TRIN-Werte relativ stabil sind und sich um das Gleichgewichtsniveau von 1,00 herum befinden, Viele Händler werden beiseite treten und auf weitere Marktbewegungen warten, bevor sie Investitionen tätigen oder anpassen. Marktaktivitäten, die auftreten, ohne dass sich der TRIN-Indikator sehr stark in die eine oder andere Richtung bewegt, erweisen sich für den Handelstag eher als unbedeutend.

Mehr erfahren

- Technische AnalyseTechnische Analyse - Ein Leitfaden für Anfänger Die technische Analyse ist eine Form der Anlagebewertung, die vergangene Kurse analysiert, um zukünftige Kursbewegungen vorherzusagen. Technische Analysten glauben, dass die gemeinsamen Aktionen aller Marktteilnehmer alle relevanten Informationen korrekt widerspiegeln, und deshalb, weisen Wertpapieren fortlaufend einen angemessenen Marktwert zu.

- Speed LinesSpeed Lines - Technische AnalyseSpeed Lines sind ein Analysetool zur Bestimmung von Unterstützungs- und Widerstandsniveaus. Sie sind nicht als eigenständiger technischer Indikator gedacht.

- ADX IndicatorADX Indicator - Technische AnalyseADX steht für Average Directional Movement Index. Der ADX-Indikator ist ein Indikator für die Trendstärke, wird häufig im Futures-Handel verwendet. Jedoch, es wurde seitdem von technischen Analysten auf praktisch jede andere handelbare Investition angewendet, von Aktien über Forex bis hin zu ETFs.

- MACD-IndikatorMACD-Oszillator - Technische AnalyseDer MACD-Oszillator wird verwendet, um die kurzfristige Konvergenz und Divergenz des gleitenden Durchschnitts zu untersuchen. Der MACD-Oszillator ist ein zweischneidiger technischer Indikator, da er Händlern und Analysten die Möglichkeit bietet, Trends auf dem Markt zu verfolgen, sowie das Momentum von Preisänderungen abzuschätzen.

investieren

-

Aroon-Anzeige

Aroon-Anzeige Der Aroon-Indikator, 1995 von Tushar Chande entwickelt, besteht eigentlich aus zwei Indikatoren, die zusammen entwickelt wurden, um: Identifizieren Sie Trendänderungen oder den Beginn eines Trends ...

-

Liquider Markt

Liquider Markt Was ist ein liquider Markt? Ein liquider Markt mit vielen verfügbaren Käufern und Verkäufern und vergleichsweise geringen Transaktionskosten. Die Einzelheiten darüber, was einen Markt liquide macht,...