Was ist die Theorie des bevorzugten Lebensraums?

Die Theorie des bevorzugten Lebensraums besagt, dass der Markt für Anleihen nach der Laufzeitstruktur „segmentiert“ ist und dass BondBondsBonds festverzinsliche Wertpapiere sind, die von Unternehmen und Regierungen zur Kapitalbeschaffung ausgegeben werden. Der Emittent der Anleihe leiht sich beim Anleihegläubiger Kapital und leistet ihm für einen bestimmten Zeitraum feste Zahlungen zu einem festen (oder variablen) Zinssatz. Marktinvestoren haben Präferenzen für diese Segmente. Nach der Theorie, Anleger am Rentenmarkt bevorzugen es, in einen bestimmten Teil oder „Lebensraum“ der Laufzeitstruktur zu investieren.

Die Theorie des bevorzugten Lebensraums wurde von dem italienisch-amerikanischen Ökonomen Franco Modigliani und dem amerikanischen Wirtschaftshistoriker Richard Sutch in ihrem 1966 erschienenen Aufsatz mit dem Titel:„Innovationen in der Zinspolitik.“ Sie ist eine Kombination aus der Theorie der segmentierten Märkte von Culbertson.Segmented Markets TheoryDie Theorie der segmentierten Märkte besagt, dass der Markt für Anleihen auf der Grundlage der Laufzeitstruktur der Anleihen „segmentiert“ ist. und dass sie unabhängig arbeiten. und Fishers ErwartungstheorieLocal Expectations TheoryIn Finanz- und Wirtschaftswissenschaften, Die Local Expectations Theory ist eine Theorie, die besagt, dass die Renditen von Anleihen mit unterschiedlichen Laufzeiten über den kurzfristigen Anlagehorizont gleich sein sollten. Im Wesentlichen, die Theorie der lokalen Erwartungen ist eine der Varianten der reinen Erwartungstheorie.

Was ist Begriffsstruktur?

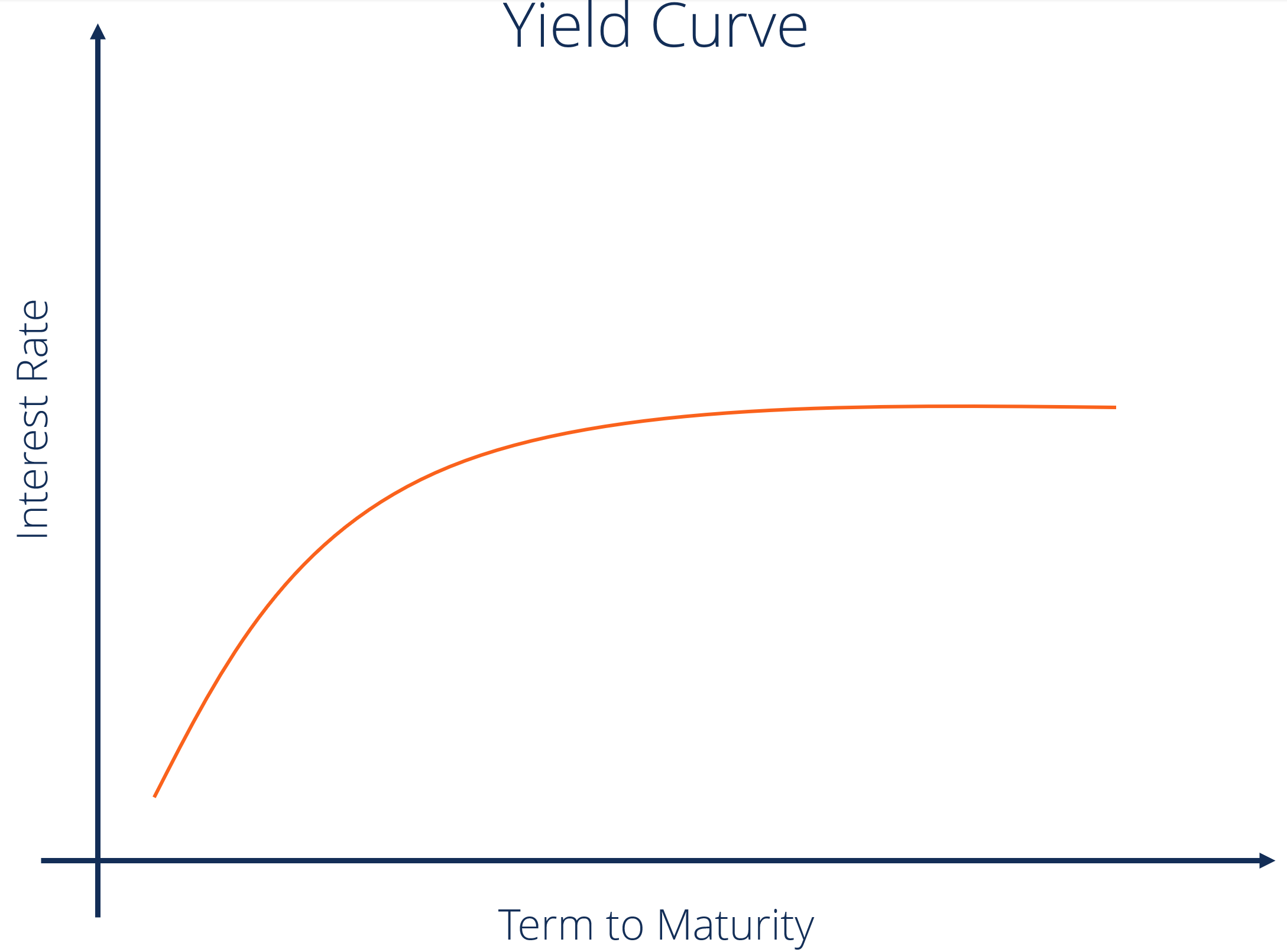

Begriffsstruktur, auch als Zinskurve bekanntYield CurveDie Yield Curve ist eine grafische Darstellung der Zinssätze von Schuldtiteln für eine Reihe von Laufzeiten. Es zeigt die Rendite, die ein Anleger erwartet, wenn er sein Geld für einen bestimmten Zeitraum verleiht. Die Grafik zeigt die Rendite einer Anleihe auf der vertikalen Achse und die Laufzeit bis zur Fälligkeit auf der horizontalen Achse. wenn grafisch dargestellt, ist das Verhältnis zwischen dem Zinssatz eines Vermögenswerts (normalerweise Staatsanleihen) und seiner Laufzeit. ZinssatzZinssatzEin Zinssatz bezieht sich auf den Betrag, den ein Kreditgeber einem Kreditnehmer für jede Art von gegebener Schuld in Rechnung stellt. im Allgemeinen als Prozentsatz des Hauptbetrags ausgedrückt. wird auf der vertikalen Achse und die Laufzeit wird auf der horizontalen Achse gemessen.

Normalerweise, Zinssätze und Laufzeit sind positiv korreliert. Deswegen, Die Zinsen steigen mit zunehmender Laufzeit. Dies führt dazu, dass die Termstruktur eine positive Steigung annimmt. Die Zinsstrukturkurve wird oft als Maß für das Vertrauen in die Wirtschaft des Anleihenmarktes angesehen.

1. Theorie der segmentierten Märkte

Die Theorie der segmentierten Märkte besagt, dass der Markt für Anleihen aufgrund der Laufzeitstruktur der Anleihen „segmentiert“ ist und dass die „segmentierten“ Märkte mehr oder weniger unabhängig agieren. Nach der Theorie der segmentierten Märkte die Rendite einer Anleihe mit einer bestimmten Laufzeitstruktur wird allein durch Angebot und Nachfrage bestimmt Angebot und NachfrageDie Gesetze von Angebot und Nachfrage sind mikroökonomische Konzepte, die besagen, dass in effizienten Märkten, die angebotene Menge eines Gutes und die Menge für diese Anleihe und unabhängig von der Rendite von Anleihen mit unterschiedlicher Laufzeitstruktur.

2. Erwartungstheorie

Die Erwartungstheorie besagt, dass die Rendite eines langfristigen festverzinslichen Wertpapiers der erwarteten Rendite einer Folge kurzfristiger festverzinslicher Wertpapiere entsprechen muss , oder fest, Zinszahlungen und Tilgungen der. Deswegen, Jedes langfristige festverzinsliche Wertpapier kann unter Verwendung einer Folge kurzfristiger festverzinslicher Wertpapiere neu geschaffen werden.

Erfahren Sie mehr über festverzinsliche Wertpapiere mit dem CFI-Grundlagenkurs für festverzinsliche Wertpapiere!

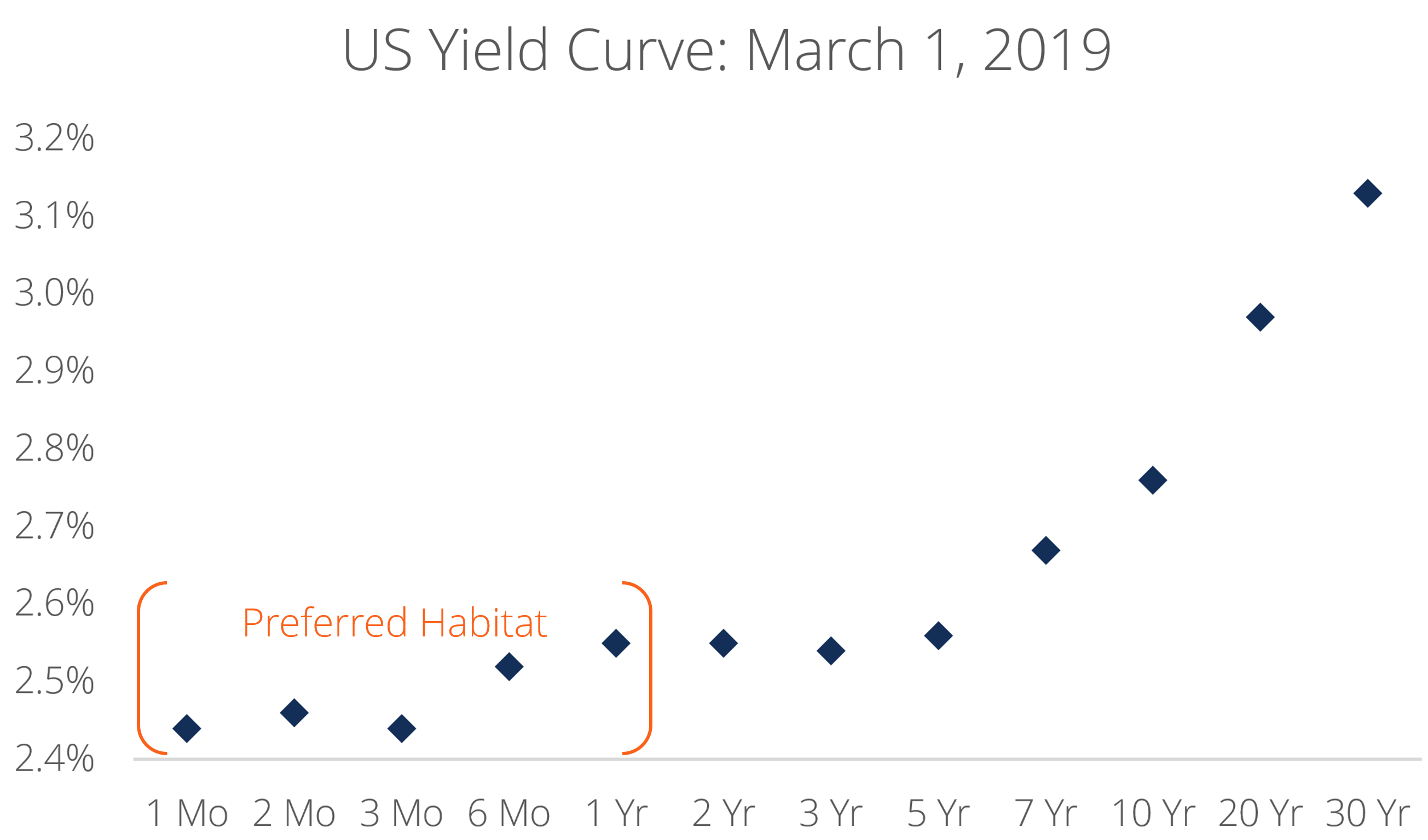

Bevorzugte Lebensräume beim Investieren

Die Theorie des bevorzugten Lebensraums besagt, dass Anleger am Anleihemarkt eine Präferenz für Anlagezeiträume aufweisen. AnlagehorizontDer Anlagehorizont ist ein Begriff, der verwendet wird, um den Zeitraum zu bestimmen, den ein Anleger anstrebt, sein Portfolio zu halten, bevor er seine Wertpapiere gewinnbringend verkauft. Der Anlagehorizont einer Person wird von verschiedenen Faktoren beeinflusst. Jedoch, der wichtigste bestimmende Faktor ist oft die Höhe des Risikos, das der Anleger, und diese Präferenz diktiert die Steigung der Termstruktur. Anleger am Rentenmarkt benötigen eine Prämie, um außerhalb ihres „bevorzugten Lebensraums“ zu investieren.

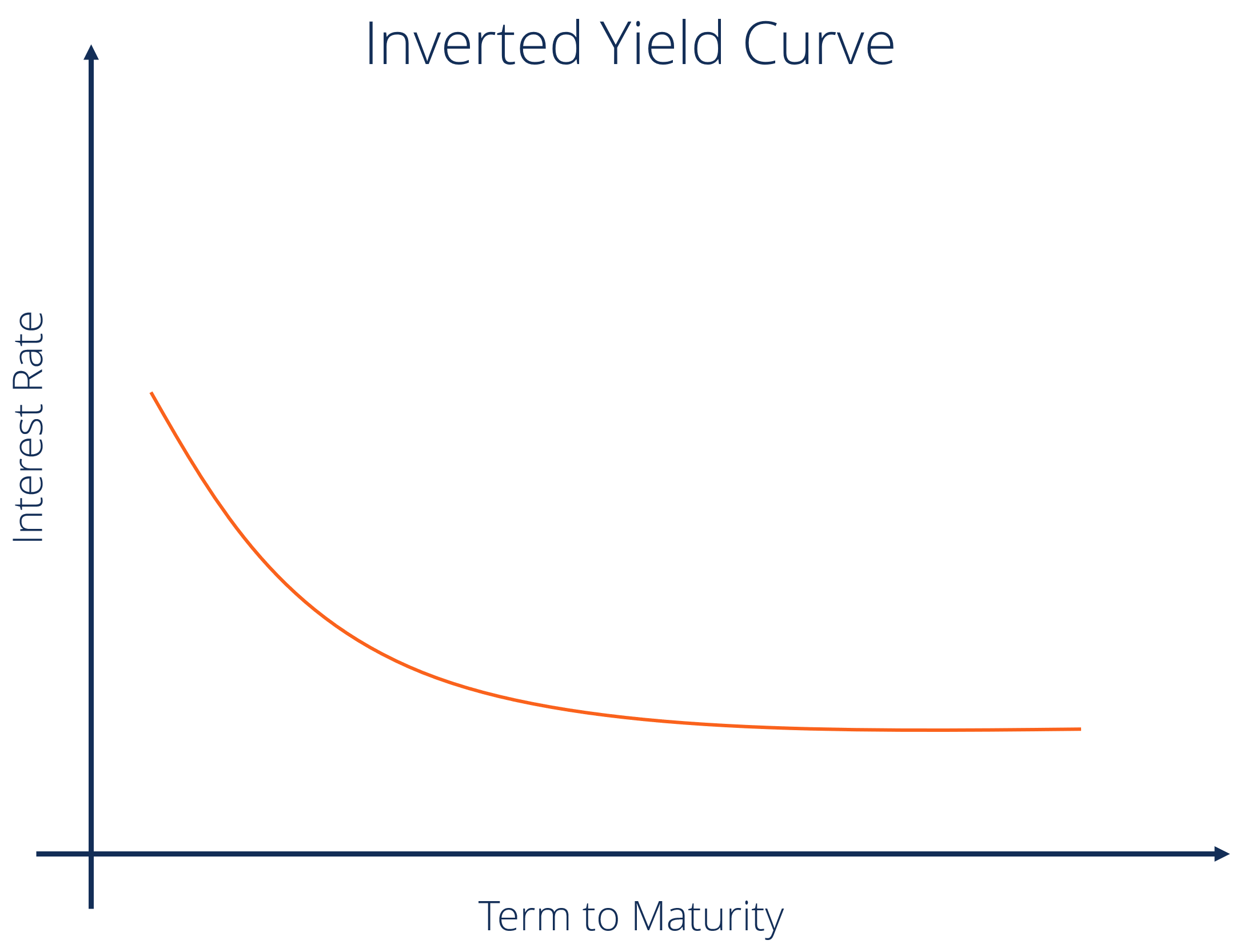

Zum Beispiel, ein Anleger, der kurzfristige Anleihen gegenüber langfristigen Anleihen bevorzugt, wird nur dann in langfristige Anleihen investieren, wenn diese im Vergleich zu kurzfristigen Anleihen eine deutlich höhere Rendite erzielen. Umgekehrt, ein Anleger, der langfristige Anleihen gegenüber kurzfristigen Anleihen bevorzugt, wird nur dann in kurzfristige Anleihen investieren, wenn diese im Vergleich zu langfristigen Anleihen eine deutlich höhere Rendite abwerfen.

Deswegen, Anlegerpräferenzen, die kurzfristigen Anleihen gegenüber langfristigen Anleihen den Vorzug geben, würden zu der standardmäßigen nach oben geneigten Zinsstrukturkurve führen, während Anlegerpräferenzen, die langfristige Anleihen gegenüber kurzfristigen Anleihen bevorzugen, zu einer invertierten Zinsstrukturkurve führen würden. Die Zinsstrukturkurve ist eine grafische Darstellung der Beziehung zwischen dem von einem Vermögenswert (normalerweise Staatsanleihen) gezahlten Zinssatz und der Restlaufzeit. Als die Theorie des bevorzugten Lebensraums zum ersten Mal verbreitet wurde, eine nach oben geneigte Zinsstrukturkurve war die Norm. Daher, die kurzfristige war als bevorzugter Lebensraum für Anleihenmarktinvestoren bekannt.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen erstklassigen Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiterzuentwickeln und weiterzuentwickeln, Wir empfehlen die folgenden zusätzlichen Ressourcen!

- Anleihen-Grundlagen

- Bond RatingsBond RatingsBond Ratings geben die Kreditwürdigkeit von Unternehmens- oder Staatsanleihen wieder. Die Ratings werden von Ratingagenturen veröffentlicht und bieten Bewertungen der Finanzkraft und Fähigkeit eines Anleiheemittenten, Kapital und Zinsen der Anleihe vertragsgemäß zurückzuzahlen.

- Equity vs. Fixed IncomeEquity vs. Fixed IncomeEquity vs. Fixed Income. Aktien- und festverzinsliche Produkte sind Finanzinstrumente, die sehr wichtige Unterschiede aufweisen, die jeder Finanzanalyst kennen sollte. Beteiligungen bestehen in der Regel aus Aktien oder Aktienfonds, während festverzinsliche Wertpapiere im Allgemeinen aus Unternehmens- oder Staatsanleihen bestehen.

- Marktfähige WertpapiereMarktfähige WertpapiereMarktfähige Wertpapiere sind unbeschränkte kurzfristige Finanzinstrumente, die entweder für Beteiligungspapiere oder für Schuldtitel eines börsennotierten Unternehmens ausgegeben werden. Die Emittenten schaffen diese Instrumente ausdrücklich zur Mittelbeschaffung zur weiteren Finanzierung der Geschäftstätigkeit und Expansion.

investieren

- Was ist der Unterschied zwischen Schulden und einer Anleihe?

- Was ist die Arbitrage-Pricing-Theorie?

- Was kostet eine Vorzugsaktie?

- Was ist die Dividenden-Irrelevanz-Theorie?

- Was ist die Hackordnungstheorie?

- Was ist die Akkumulationsphase?

- Was sind Baby-Bonds?

- Aktien vs. Anleihen:Was ist der Unterschied?

- Was ist eine Anleihe?

-

Was ist die Random-Walk-Theorie?

Was ist die Random-Walk-Theorie? Die Random-Walk-Theorie, oder die Random-Walk-Hypothese, ist ein mathematisches ModellArten von FinanzmodellenDie gebräuchlichsten Arten von Finanzmodellen sind:3-Statement-Modell, DCF-Modell, M&A-Mod...

-

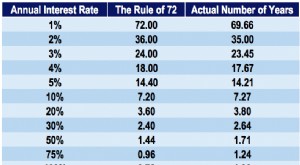

Was ist die 72er Regel?

Was ist die 72er Regel? In der Finanzwelt, Die 72er-Regel ist eine Formel, die die Zeit schätzt, die es dauert, bis sich der Wert einer Investition verdoppelt hat. Erzielen einer festen jährlichen RenditeRenditeDie Rendite (...