Was ist eine nicht gedeckte Sicherheit?

Der Begriff nicht gedecktes Wertpapier bezieht sich auf eine gesetzliche Definition von Wertpapieren, deren Einzelheiten nicht unbedingt dem Internal Revenue Service (IRS) offengelegt werden. Die zuständige Behörde, die solche Bezeichnungen für Steuermeldezwecke in den USA vornimmt, ist die Securities and Exchange Commission (SEC)Securities and Exchange Commission (SEC)Die US-Börsenaufsichtsbehörde, oder SEC, ist eine unabhängige Behörde der US-Bundesregierung, die für die Umsetzung von Bundeswertpapiergesetzen und den Vorschlag von Wertpapiervorschriften verantwortlich ist. Sie ist auch für die Aufrechterhaltung der Wertpapierbranche sowie der Aktien- und Optionsbörsen zuständig.

Die Benennung beinhaltet, dass, wenn ein Wertpapier klein und von begrenztem Umfang ist, dann besteht für die Maklerfirma kein Zwang, ihre Kostenbasis dem IRS zu melden. Die angepasste Kostenbasis solcher Wertpapiere muss von den Maklerfirmen lediglich dem Steuerpflichtigen oder Bevollmächtigten gemeldet werden.

Zusammenfassung

- Der Begriff nicht gedecktes Wertpapier bezieht sich auf eine gesetzliche Definition von Wertpapieren, deren Einzelheiten nicht unbedingt dem IRS (Internal Revenue Service) offengelegt werden.

- Kostenbasis bedeutet, dass die ursprünglichen Anschaffungskosten eines Vermögenswerts jährlich überprüft werden müssen, nach Abschreibungen bei Anlagevermögen, und muss bei Investitionen erhöht werden, Marktwertsteigerung, usw.

- Im Jahr 2008 verabschiedete Gesetze bedeuten, dass die angepasste Kostenbasis jedes Wertpapiers, das während oder nach dem Steuerjahr 2011 gekauft wurde, dem IRS gemeldet werden muss.

Was ist versicherte Sicherheit?

Nach Angaben der SEC, ein gedecktes Wertpapier wird als groß genug angesehen, um dem IRS gemeldet zu werden. Dies bedeutet, dass die MaklerfirmaBrokerageA-Brokerage Vermittlungsdienste in verschiedenen Bereichen anbietet, z.B., investieren, einen Kredit aufnehmen, oder Immobilien kaufen. Ein Broker ist ein Vermittler, der gesetzlich dazu verpflichtet ist, die Kostengrundlagen und alle Verkaufsinformationen in Bezug auf dieses Wertpapier dem IRS offenzulegen und zu melden.

Die Firma ist auch dafür verantwortlich, Informationen über Transaktionen mit gedeckten Wertpapieren an eine neue Maklerfirma zu senden, wenn der Steuerpflichtige sein Konto auf eine andere Maklerfirma überträgt.

Was ist Kostenbasis?

In 2008, Der US-Kongress hat ein Gesetz verabschiedet, nach dem Makler verpflichtet sind, die angepassten Kosten anstelle des Kaufpreises von Wertpapieren für Steuererklärungszwecke zu verwenden.

Dies bedeutet, dass die ursprünglichen Anschaffungskosten eines Vermögenswerts jährlich überprüft werden müssen. Beim Anlagevermögen ist es entsprechend den Abschreibungen zu mindern. AnlagevermögenBei den Sachanlagen handelt es sich um langfristige Sachanlagen, die im betrieblichen Betrieb eingesetzt werden. Sie bieten langfristigen finanziellen Nutzen und müssen bei Investitionen erhöht werden, Marktwertsteigerung, usw. Dies geschieht, um die Einkünfte aus Kapitalgewinnen unter das Bruttoeinkommen des Steuerpflichtigen zu berechnen.

Die Veräußerungsgewinne können auch dann steuerpflichtig sein, wenn sie noch nicht realisiert wurden, da die Behörden sie möglicherweise benötigen, um den für den Steuerpflichtigen geltenden Steuersatz zu ermitteln.

Die Vorschriften

Das Gesetz trat mit dem Veranlagungsjahr 2011 in Kraft. Dies bedeutet, dass die angepasste Kostenbasis jedes Wertpapiers, das während oder nach dem Steuerjahr 2011 erworben wurde, dem Internal Revenue Service gemeldet werden muss.

Beispiele für gedeckte Wertpapiere sind die folgenden, die alle am oder nach dem 1. Januar erworben worden sein müssen 2011:

1. Jedes Aktienkapital (in einer Kapitalgesellschaft) :Gekauft am oder nach dem 1. Januar 2011

2. Alle Investmentfonds, und Aktien oder American Depository Receipts, die über einen Dividenden-Reinvestitionsplan erworben werden :Gekauft am oder nach dem 1. Januar 2012

3. Alle Derivate, Optionen, und weniger komplexe Bindungen :Gekauft am oder nach dem 1. Januar 2014

4. Alle Derivate, Optionen, und komplexere Anleihen :Gekauft am oder nach dem 1. Januar 2016

Alle Anlagen, die vor den oben genannten Stichtagen erworben wurden, werden gemäß US-Gesetz als nicht gedeckte Wertpapiere klassifiziert. Dies bedeutet, dass die angepasste Kostenbasis dieser Vermögenswerte nicht an den IRS gemeldet werden darf.

Jedoch, nur in Fällen, in denen die Veräußerungsgewinne nicht realisiert werden. Dies bedeutet, dass in Fällen, in denen ein Verkauf der oben genannten Wertpapiere erfolgt, der realisierte Betrag würde als Veräußerungsgewinn betrachtet werden, die dann nach dem für den Steuerpflichtigen geltenden Kapitalertragsteuersatz zu versteuern wäre. Der Betrag kann der Rückzahlungswert des Bruttoerlöses aus dem Verkauf sein.

Außerdem, alle Wertpapiere, die durch Kapitalmaßnahmen erworben wurden, d.h., eine Entscheidung des Vorstandes eines Unternehmens, gelten als ungesichert. Zum Beispiel, ein AktiensplitAktiensplit Alle börsennotierten Unternehmen haben eine bestimmte Anzahl ausstehender Aktien oder Aktien ihres Unternehmens, die von Anlegern gekauft und an diese ausgegeben wurden. Ein Aktiensplit ist eine Entscheidung des Unternehmens, die Anzahl der ausstehenden Aktien um ein bestimmtes Vielfaches zu erhöhen. oder eine Aktiendividende kann normalerweise zu zusätzlichen Wertanteilen für den Anleger führen. Wurde der Wert über nicht gedeckte Aktien erwirtschaftet, sie sind nicht steuerpflichtig.

Zum Beispiel, betrachten, als ein Investor im Jahr 2009 200 Aktien von Unternehmen X kauft. Im Jahr 2011 Das Unternehmen entschied sich für eine Split-Aktien-Emission und folgte einem Eins-zu-Eins-System. Dies bedeutet, dass der Investor im Jahr 2011 200 zusätzliche Aktien des Unternehmens X erhalten hat. Obwohl diese nach dem Stichtag erworben werden, d.h., 1. Januar, 2011, sie würden als ungesichert gelten.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter der Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihnen zu helfen, ein erstklassiger Finanzanalyst zu werden und Ihre Karriere zu Ihrem vollen Potenzial zu entwickeln, Diese zusätzlichen Ressourcen werden sehr hilfreich sein:

- KapitalertragsteuerKapitalgewinnsteuerKapitalgewinnsteuer ist eine Steuer auf Kapitalgewinne oder die Gewinne, die eine Person aus dem Verkauf von Vermögenswerten erzielt. Die Steuer wird erst erhoben, wenn der Vermögenswert in Bargeld umgewandelt wurde, und nicht, wenn es noch in der Hand eines Investors ist.

- AbschreibungsmethodenAbschreibungsmethodenDie gebräuchlichsten Abschreibungsmethoden umfassen lineare, doppelter degressiver Saldo, Produktionseinheiten, und Summe der Jahreszahlen.

- Dividenden-Reinvestitionsplan (DRIP)Dividenden-Reinvestitionsplan (DRIP)Ein Dividenden-Reinvestitionsplan (DRIP oder DRP) ist ein Plan, der den Aktionären von einem Unternehmen angeboten wird, mit dem sie ihre Aktien automatisch reinvestieren können

- Öffentliche WertpapiereÖffentliche WertpapiereÖffentliche Wertpapiere, oder marktgängige Wertpapiere, sind Anlagen, die offen oder leicht auf einem Markt gehandelt werden. Die Wertpapiere sind entweder eigenkapital- oder schuldenbasiert.

investieren

-

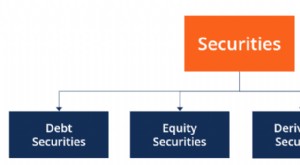

Welche Sicherheitsarten gibt es?

Welche Sicherheitsarten gibt es? Es gibt vier Hauptarten von Wertpapieren:Schuldtitel, Beteiligungspapiere, derivative Wertpapiere, und hybride Wertpapiere, die eine Kombination aus Fremd- und Eigenkapital sind. Abb. 1. Wertpa...

-

Was ist ein Basiswert?

Was ist ein Basiswert? Basiswert ist ein Anlagebegriff, der das handelbare Finanzinstrument bezeichnet, auf das ein Finanzderivat, wie eine Option auf eine Aktie – basiert. Deswegen, der Wert des zugrunde liegenden Wertpapi...