Was ist das Heath-Jarrow-Morton-Modell?

Das Heath-Jarrow-Morton-Modell – auch bekannt als HJM-Modell – ist ein Rahmenwerk zur Darstellung von Terminzinssätzen unter Verwendung einer bestehenden Zinsstruktur. Das Modell wurde basierend auf der von David Heath entwickelten Arbeit erstellt, Robert A. Jarrow, und Andrew Morton in den späten 1980er Jahren. Ihre Forschungsarbeiten führten zur Etablierung des Modells, das wir heute kennen.

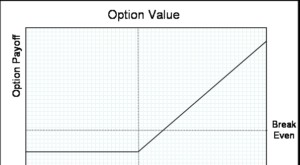

Der Zweck der Verwendung des HJM-Modells besteht darin, Terminzinssätze vorherzusagen, damit die Vorhersagen verwendet werden können, um die Kurse von Wertpapieren zu berechnen, die von Zinssatzbewegungen betroffen sind. einschließlich Wertpapiere wie Anleihen und OptionenOptionen:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen.

Das Modell kann mathematisch durch die folgende allgemeine Formel dargestellt werden:

Woher:

- α und σ sind angepasst

- W ist eine Brownsche Bewegung unter der Annahme, dass sie risikoneutral ist

- df(t, T) stellt den momentanen Terminzinssatz mit Fälligkeit zum Zeitpunkt T . dar

Annahmen des Heath-Jarrow-Morton-Modells

Es gibt mehrere Annahmen des Heath-Jarrow-Morton-Modells, wie zum Beispiel:

- Das Modell geht davon aus, dass der Terminkurs von der Volatilität bestimmt wird, da die Volatilität auf dem Markt für Futures-Kontrakte Futures-KontraktEin Futures-Kontrakt ist eine Vereinbarung über den Kauf oder Verkauf eines Basiswerts zu einem späteren Zeitpunkt zu einem vorher festgelegten Preis. Es wird auch als Derivat bezeichnet, da Futures-Kontrakte ihren Wert von einem zugrunde liegenden Vermögenswert ableiten. Anleger können das Recht erwerben, den Basiswert zu einem späteren Zeitpunkt zu einem im Voraus festgelegten Preis zu kaufen oder zu verkaufen. kann vorhergesagt werden.

- Eine weitere Annahme des Modells ist, dass der Preis jedes Wertpapiers beobachtbar ist. Das Wertpapier kann in beliebiger Menge zum beobachteten Preis gekauft und verkauft werden.

- Das Modell erklärt nicht alle Komplexitäten, die sich aus einer sich ändernden Begriffsstruktur ergeben.

Verwendungen des Heath-Jarrow-Morton-Modells

Anleger verwenden den Heath-Jarrow-Morton-Modus, um die Kurse von Wertpapieren zu bestimmen, die von Zinsschwankungen beeinflusst werden. Durch die Möglichkeit, Wertpapiere zu bewerten, Anleger können sich an Arbitrage-Gelegenheiten beteiligenArbitrageArbitrage ist die Strategie, Preisunterschiede in verschiedenen Märkten für denselben Vermögenswert auszunutzen. Damit es stattfindet, es müssen mindestens zwei gleichwertige Vermögenswerte mit unterschiedlichen Preisen vorliegen. Im Wesentlichen, Arbitrage ist eine Situation, von der ein Händler profitieren kann, um einen risikolosen Gewinn zu erzielen, wenn zwischen dem Preis des Wertpapiers auf dem Markt und dem nach dem Heath-Jarrow-Morton-Modell berechneten Preis des Wertpapiers Unterschiede bestehen.

Bestimmtes, Das Modell kann zur Bewertung von Finanzderivaten verwendet werden, da der Wert von Derivaten von der Laufzeitstruktur der zugrunde liegenden Vermögenswerte abhängt. Zum Beispiel, Basiswert für Kreditderivate ist der Kurs risikobehafteter Nullkuponanleihen. Neben Arbitragesuchenden, es kann auch vom Asset-Liability-Management verwendet werden.

Das Gaußsche Heath-Jarrow-Morton-Modell und Short-Rate-Modelle

Bei der Drift und VolatilitätVolatilityVolatility ist ein Maß für die Kursschwankungen eines Wertpapiers im Laufe der Zeit. Er gibt an, wie hoch das Risiko ist, das mit den Preisänderungen eines Wertpapiers verbunden ist. Anleger und Händler berechnen die Volatilität eines Wertpapiers, um vergangene Schwankungen der Preise des aktuellen Terminkurses zu beurteilen, werden als deterministisch angenommen. es ist als Gaußsches Heath-Jarrow-Morton-Modell bekannt. In der mathematischen Formel es ist, wenn σ eine deterministische Funktion wird.

Das Heath-Jarrow-Morton-Modell wird oft mit anderen Modellen verglichen, wenn Anleger verschiedene Strategien zur Preisbildung von Finanzderivaten bewerten. Sie werden oft mit Kurzzinsmodellen verglichen, aber sie unterscheiden sich voneinander. Das HJM-Modell stellt die gesamte Terminzinskurve dar, Short-Rate-Modelle zeigen jedoch nur einen bestimmten Punkt auf der Kurve.

Erfahren Sie mehr

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe heben möchten. Um weiter zu lernen und Ihre Wissensdatenbank weiterzuentwickeln, Bitte erkunden Sie die zusätzlichen relevanten Ressourcen unten:

- KapitalmärkteKapitalmärkteKapitalmärkte sind die Börsensystemplattform, die Kapital von Anlegern transferiert, die ihr überschüssiges Kapital an Unternehmen einsetzen möchten

- Short Rate ModelShort Rate ModelEin Short Rate Model ist ein mathematisches Modell, das bei der Bewertung von Zinsderivaten verwendet wird, um die Entwicklung der Zinssätze im Zeitverlauf um

- Zins-FuturesZins-FuturesZins-Futures sind Terminkontrakte mit einem verzinslichen Wertpapier als Basiswert. Sie können für Spekulationen oder Absicherungen verwendet werden.

- VolatilitätsquotenhandelVolatilityquotierungshandelDer Volatilitätsquotenhandel ist eine Anlageform, die sich auf die Volatilität konzentriert, die ein Wertpapier voraussichtlich in der Zukunft erfahren wird

Investition

-

Was ist der Angebotspreis?

Was ist der Angebotspreis? Der Angebotspreis ist der Preis je Aktie von öffentlich ausgegebenen Wertpapieren, der von einem Konsortialführer festgelegt wird und zu dem die Aktien zum Kauf angeboten werden. Obwohl der Begriff me...

-

Was ist der Angebotspreis?

Was ist der Angebotspreis? Der notierte Preis ist der letzte – oder letzte – Preis, zu dem ein finanzieller Vermögenswert Finanzielle Vermögenswerte Finanzielle Vermögenswerte beziehen sich auf Vermögenswerte, die aus vertragli...