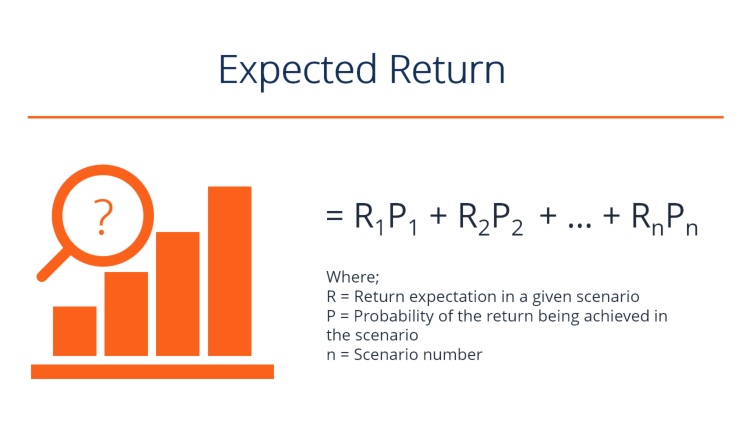

Was ist die erwartete Rendite?

Die erwartete Rendite einer Anlage ist der Erwartungswert der Wahrscheinlichkeitsverteilung möglicher Renditen, die sie den Anlegern bieten kann. Die Kapitalrendite ist eine unbekannte Variable mit unterschiedlichen Werten, die mit unterschiedlichen Wahrscheinlichkeiten verbunden sind. Die erwartete Rendite wird berechnet, indem potenzielle Ergebnisse (Renditen) mit den Chancen für das Eintreten jedes Ergebnisses multipliziert werden. und dann die Summe dieser Ergebnisse berechnen (wie unten gezeigt).

Kurzfristig, die Rendite einer Investition kann als Zufallsvariable betrachtet werdenRandom Walk TheoryDie Random Walk Theory ist ein mathematisches Modell des Aktienmarktes. Die Theorie geht davon aus, dass sich der Preis von Wertpapieren zufällig bewegt, die beliebige Werte innerhalb eines bestimmten Bereichs annehmen können. Die erwartete Rendite basiert auf historischen Daten, die eine zuverlässige Prognose zukünftiger Renditen liefern können oder auch nicht. Somit, das Ergebnis ist nicht garantiert. Die erwartete Rendite ist einfach ein Maß für Wahrscheinlichkeiten, das die Wahrscheinlichkeit aufzeigen soll, dass eine bestimmte Anlage eine positive Rendite erwirtschaftet. und was die wahrscheinliche Rückkehr sein wird.

Der Zweck der Berechnung der erwarteten Rendite einer Anlage besteht darin, dem Anleger eine Vorstellung vom wahrscheinlichen Gewinn im Vergleich zum Risiko zu geben. Damit erhält der Anleger eine Vergleichsbasis mit der risikofreien Rendite. Der Zinssatz für 3-Monats-US-Staatsanleihen wird oft verwendet, um die risikofreie Rendite darzustellen.

Grundlagen der Wahrscheinlichkeitsverteilung

Für eine gegebene Zufallsvariable gilt seine Wahrscheinlichkeitsverteilung ist eine Funktion, die alle möglichen Werte anzeigt, die es annehmen kann. Sie beschränkt sich auf einen bestimmten Bereich, der sich aus den statistisch möglichen Maximal- und Minimalwerten ergibt. Es gibt zwei Arten von Verteilungen:diskret und stetig. Diskrete Verteilungen zeigen nur bestimmte Werte innerhalb eines bestimmten Bereichs. Eine Zufallsvariable, die einer kontinuierlichen Verteilung folgt, kann jeden Wert innerhalb des angegebenen Bereichs annehmen. Das Werfen einer Münze hat zwei mögliche Ergebnisse und ist somit ein Beispiel für eine diskrete Verteilung. Eine Verteilung der Körpergröße erwachsener Männchen, die jeden möglichen Wert innerhalb eines angegebenen Bereichs annehmen kann, ist eine stetige Wahrscheinlichkeitsverteilung.

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das untenstehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Berechnung der erwarteten Rendite für eine einzelne Investition

Nehmen wir eine Investition A, die mit einer Wahrscheinlichkeit von 20 % eine Kapitalrendite von 15 % erzielt, eine 50%ige Wahrscheinlichkeit, eine Rendite von 10% zu erzielen, und einer Wahrscheinlichkeit von 30 %, zu einem Verlust von 5 % zu führen. Dies ist ein Beispiel für die Berechnung einer diskreten Wahrscheinlichkeitsverteilung für potenzielle Renditen.

Die Wahrscheinlichkeiten jedes potenziellen Renditeergebnisses werden aus der Untersuchung historischer Daten zu früheren Renditen des bewerteten Anlagevermögens abgeleitet. Die angegebenen Wahrscheinlichkeiten, in diesem Fall, könnte aus der Untersuchung der Wertentwicklung des Vermögenswerts in den letzten 10 Jahren abgeleitet werden. Angenommen, es hat in zwei dieser 10 Jahre eine Kapitalrendite von 15 % erzielt, eine Rendite von 10 % für fünf der 10 Jahre, und erlitt in drei der 10 Jahre einen Verlust von 5%.

Die erwartete Kapitalrendite A errechnet sich dann wie folgt:

Erwartete Rendite von A =0,2(15%) + 0,5(10%) + 0,3(-5%)

(Das ist, ein 20%, oder .2, Wahrscheinlichkeit mal 15%, oder .15, Rückkehr; plus 50 %, oder .5, Wahrscheinlichkeit mal 10%, oder .1, Rückkehr; plus 30%, oder .3, Wahrscheinlichkeit einer Rendite von minus 5 %, oder -.5)

=3% + 5% – 1,5%

=6,5%

Deswegen, die voraussichtliche langfristige Durchschnittsrendite für Anlage A beträgt 6,5%.

Berechnung der erwarteten Rendite eines Portfolios

Die Berechnung der erwarteten Rendite ist nicht auf Berechnungen für eine einzelne Investition beschränkt. Es kann auch für ein Portfolio berechnet werden. Die erwartete Rendite eines Anlageportfolios ist der gewichtete Durchschnitt der erwarteten Rendite jeder seiner Komponenten. Die Komponenten werden nach dem Prozentsatz des Gesamtwerts des Portfolios gewichtet, den sie jeweils ausmachen. Die Untersuchung des gewichteten Durchschnittes des Portfoliovermögens kann Anlegern auch dabei helfen, die Diversifikation ihres Anlageportfolios zu beurteilen.

Um die erwartete Rendite für ein Anlageportfolio zu veranschaulichen, Nehmen wir an, das Portfolio besteht aus Investitionen in drei Vermögenswerte – X, Ja, und Z. 2 $, 000 wird in X investiert, $ 5, 000 in Y investiert, und $3, 000 wird in Z investiert. Angenommen, die erwarteten Renditen für X, Ja, und Z wurden berechnet und zu 15 % ermittelt, 10%, und 20 %, bzw. Basierend auf den jeweiligen Investitionen in jeden einzelnen Vermögenswert, Die erwartete Rendite des Portfolios lässt sich wie folgt berechnen:

Erwartete Rendite des Portfolios =0,2 (15%) + 0,5 (10%) + 0,3 (20%)

=3% + 5% + 6%

=14%

Daher, die erwartete Rendite des Portfolios beträgt 14%.

Beachten Sie, dass, obwohl der einfache Durchschnitt der erwarteten Rendite der Portfoliokomponenten 15% beträgt (der Durchschnitt von 10%, fünfzehn%, und 20%), die erwartete Rendite des Portfolios von 14 % liegt leicht unter diesem einfachen Durchschnittswert. Dies liegt daran, dass die Hälfte des Kapitals des Anlegers in den Vermögenswert mit der niedrigsten erwarteten Rendite investiert wird .

Analyse des Anlagerisikos

Neben der Berechnung der erwarteten Rendite, Anleger müssen auch die Risikomerkmale von Anlagevermögen berücksichtigen. Dies hilft zu bestimmen, ob die Komponenten des Portfolios richtig auf die Risikobereitschaft und die Anlageziele des Anlegers abgestimmt sind.

Zum Beispiel, nehmen an, dass zwei Portfoliokomponenten die folgenden Renditen gezeigt haben, bzw, über die letzten fünf Jahre:

Portfoliokomponente A:12%, 2%, 25%, -9%, 10%

Portfoliokomponente B:7%, 6%, 9%, 12%, 6%

Die Berechnung der erwarteten Rendite für beide Portfoliokomponenten ergibt den gleichen Wert:eine erwartete Rendite von 8%. Jedoch, wenn jede Komponente auf Risiken untersucht wird, basierend auf jährlichen Abweichungen von den durchschnittlich erwarteten Renditen, stellen Sie fest, dass Portfoliokomponente A ein fünfmal höheres Risiko birgt als Portfoliokomponente B (A hat eine Standardabweichung von 12,6%, während die Standardabweichung von B nur 2,6% beträgt. Die Standardabweichung stellt den Grad der Abweichung dar, der vom Durchschnitt auftritt.

Die Rolle der Risikotoleranz und anderer Faktoren

Das Konzept der erwarteten Rendite ist Teil des Gesamtprozesses der Bewertung einer potenziellen Investition. Obwohl Marktanalysten einfache mathematische Formeln zur Berechnung der erwarteten Rendite entwickelt haben, Einzelanleger können bei der Zusammenstellung eines Anlageportfolios, das gut zu ihren persönlichen Anlagezielen und ihrer Risikobereitschaft passt, zusätzliche Faktoren berücksichtigen.

Zum Beispiel, ein Investor könnte die spezifischen bestehenden wirtschaftlichen oder investitionsklimatischen Bedingungen berücksichtigen, die vorherrschen. In Zeiten extremer Unsicherheit, Anleger neigen dazu, sich allgemein sichereren Anlagen und Anlagen mit geringerer Volatilität zuzuwenden, selbst wenn der Anleger normalerweise risikofreudiger ist. Daher, ein Anleger könnte vor Aktien mit hohen Standardabweichungen von ihrer durchschnittlichen Rendite zurückschrecken, auch wenn ihre Berechnungen zeigen, dass die Investition eine hervorragende Durchschnittsrendite bietet.

Es ist auch wichtig zu bedenken, dass die erwartete Rendite auf der Grundlage der vergangenen Performance einer Aktie berechnet wird. Jedoch, wenn ein Investor Kenntnisse über ein Unternehmen hat, die ihn glauben machen, vorwärts gehen, es wird im Vergleich zu seinen historischen Normen deutlich übertreffen, Sie könnten sich dafür entscheiden, in eine Aktie zu investieren, die allein aufgrund der erwarteten Renditeberechnungen nicht allzu vielversprechend erscheint. Eine hilfreiche Finanzkennzahl, die zusätzlich zur erwarteten Rendite berücksichtigt werden sollte, ist die Kapitalrendite (ROI) Die ROI-Formel (Return on Investment) Die Kapitalrendite (ROI) ist eine Finanzkennzahl, die verwendet wird, um den Nutzen zu berechnen, den ein Anleger in Bezug auf seine Investitionskosten. Es wird am häufigsten als Nettoeinkommen dividiert durch die ursprünglichen Kapitalkosten der Investition gemessen. Je höher das Verhältnis, desto größer ist der verdiente Nutzen., eine Rentabilitätskennzahl, die direkt den Wert der erhöhten Gewinne vergleicht, die ein Unternehmen durch Kapitalinvestitionen in sein Geschäft erzielt hat.

Obwohl es kein garantierter Prädiktor für die Aktienperformance ist, Die Formel zur erwarteten Rendite hat sich als hervorragendes Analyseinstrument erwiesen, das Anlegern hilft, wahrscheinliche Anlagerenditen vorherzusagen und das Portfoliorisiko und die Diversifikation zu bewerten.

Verwandte Lektüre

CFI ist der offizielle globale Anbieter des Financial Modeling and Valuation Analyst-ZertifizierungsprogrammsWerden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®CFIs Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an!. Um weiter zu lernen und Ihre Karriere als Finanzanalyst aufzubauen, Diese zusätzlichen Ressourcen werden nützlich sein:

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- Capital Asset Pricing Model (CAPM) Das Capital Asset Pricing Model (CAPM) ist ein Modell, das das Verhältnis zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt. Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf der Beta dieser Sicherheit

- Technische Analyse:Ein Leitfaden für AnfängerTechnische Analyse - Ein Leitfaden für AnfängerDie technische Analyse ist eine Form der Investitionsbewertung, die vergangene Kurse analysiert, um zukünftige Kursbewegungen vorherzusagen. Technische Analysten glauben, dass die gemeinsamen Aktionen aller Marktteilnehmer alle relevanten Informationen korrekt widerspiegeln, und deshalb, weisen Wertpapieren fortlaufend einen angemessenen Marktwert zu.

- BasisrisikoBasisrisikoBasisrisiko ist das Risiko, dass sich der Futures-Preis nicht normal, stetige Korrelation mit dem Preis des Basiswerts, um die Wirksamkeit einer Absicherungsstrategie bei der Minimierung des Risikos eines Händlers gegenüber potenziellen Verlusten zu negieren. Das Basisrisiko wird in Kauf genommen, um das Preisrisiko abzusichern.

Investition

-

Was ist die Mean-Varianz-Analyse?

Was ist die Mean-Varianz-Analyse? Die Mean-Variance-Analyse ist eine Technik, die Anleger verwenden, um Entscheidungen über Finanzinstrumente zu treffen, in die sie investieren möchten. basierend auf der Höhe des Risikos, das sie zu a...

-

Was ist NAV-Rendite?

Was ist NAV-Rendite? NAV-Rendite, oder Nettoinventarwertrendite, ist eine Leistungsmessung für die Vermögenswerte eines Unternehmens abzüglich Schulden. Die NAV-Rendite wird normalerweise verwendet, um die Wertentwicklung...