Was ist eine effiziente Grenze?

Eine effiziente Grenze ist eine Reihe von Anlageportfolios, von denen erwartet wird, dass sie die höchsten Renditen bei einem bestimmten Risikoniveau erzielen. Ein Portfolio wird als effizient bezeichnet, wenn es kein anderes Portfolio gibt, das bei geringerem oder gleichem Risiko höhere Renditen bietet. Wo sich Portfolios an der Effizienzgrenze befinden, hängt vom Grad der Risikotoleranz des Anlegers ab.

Die effiziente Grenze ist eine gekrümmte Linie. Dies liegt daran, dass jede Risikoerhöhung zu einer relativ geringeren Rendite führt. Mit anderen Worten, es gibt eine abnehmende marginale Risikorendite, und es resultiert eine Krümmung.

Die Diversifizierung der Vermögenswerte in Ihrem Portfolio führt zu höheren Renditen und verringerten Risiken, was zu einem Portfolio führt, das sich an der Effizienzgrenze befindet. Deswegen, DiversifikationDiversifikationDiversifikation ist eine Technik zur Allokation von Portfolioressourcen oder Kapital zu einer Vielzahl von Anlagen. Das Ziel der Diversifikation besteht darin, Verluste zu mindern, um ein effizientes Portfolio zu schaffen, das sich auf einer gekrümmten Linie befindet.

Wie funktioniert eine effiziente Grenze?

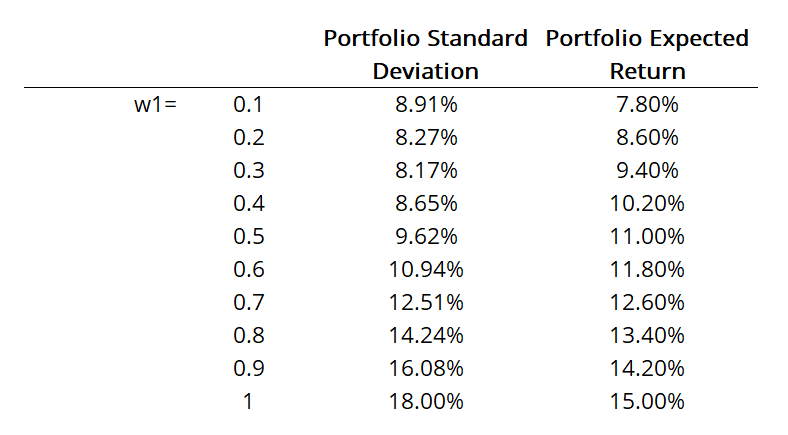

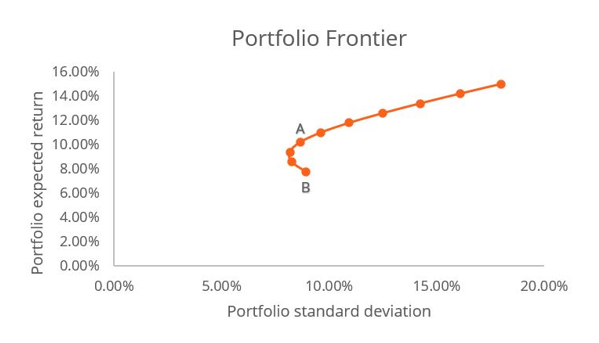

Sie wird dargestellt, indem die erwarteten Renditen eines Portfolios und die Standardabweichung der Renditen aufgetragen werden. Die y-Achse besteht aus den erwarteten Renditen des Portfolios. Die x-Achse wird als Standardabweichung der Renditen bezeichnet, was ein Maß für das Risiko ist.

Ein Portfolio wird dann entsprechend seiner erwarteten Renditen und der Standardabweichung der Renditen in das Diagramm eingezeichnet. Das Portfolio wird mit der Effizienzgrenze verglichen. Wenn auf der rechten Seite des Diagramms ein Portfolio dargestellt ist, es zeigt an, dass für das gegebene Portfolio ein höheres Risiko besteht. Wenn es in der Grafik unten eingezeichnet ist, Das Portfolio bietet niedrige Renditen.

Praxisbeispiel

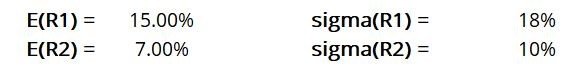

In unserem Beispiel, Es gibt zwei Vermögenswerte. Die erwartete Rendite des ersten Vermögenswerts beträgt 15%, und der andere zeigt eine erwartete Rendite von 7%. Die StandardabweichungStandardabweichungAus statistischer Sicht die Standardabweichung eines Datensatzes ist ein Maß für die Größe der Abweichungen zwischen den Werten der Beobachtungen, die der erste Vermögenswert enthält, beträgt 18 %, während der zweite Vermögenswert eine Standardabweichung von 10 % aufweist. Die folgende Tabelle zeigt die Standardabweichung und die erwarteten Renditen für ein Portfolio, das aus beiden Vermögenswerten besteht. Wenn Datenpunkte in der Tabelle geplottet werden, es zeigt eine effiziente Grenze.

Bild aus der Efficient Frontier and CAL Template von CFIEfficient Frontier and CAL TemplateDiese effiziente Frontier- und CAL-Vorlage zeigt, wie ein Portfolio-Frontier- und CAL-Liniendiagramm erstellt wird, um das optimale Portfolio zu finden. Die effiziente Grenze Eine Portfoliogrenze ist ein Diagramm, das alle möglichen Portfolios mit unterschiedlichen Kombinationen der Vermögensgewichtung abbildet. mit Niveaus der Portfolio-Standardabweichung

Bild aus der Efficient Frontier and CAL Template von CFIEfficient Frontier and CAL TemplateDiese effiziente Frontier- und CAL-Vorlage zeigt, wie ein Portfolio-Frontier- und CAL-Liniendiagramm erstellt wird, um das optimale Portfolio zu finden. Die effiziente Grenze Eine Portfoliogrenze ist ein Diagramm, das alle möglichen Portfolios mit unterschiedlichen Kombinationen der Vermögensgewichtung abbildet. mit Niveaus der Portfolio-Standardabweichung

Nach dem Mittelwert-Varianz-Kriterium Portfolio A ist eine bessere Wahl als Portfolio B, wenn E(R) EIN ≥ E(R) B und EIN ≤ σ B . Mit anderen Worten, Anleger werden Portfolio A bevorzugen, wenn die erwarteten Renditen für Portfolio A höher sind als für Portfolio B, und die Standardabweichung von Portfolio A ist niedriger als die von Portfolio B.

Aus der Grafik, Es ist ersichtlich, dass sich zwei Portfolios an Punkt A und Punkt B befinden. Das Kriterium der mittleren Varianz zeigt, dass Portfolio A eine bessere Investition ist als Portfolio B, da Portfolio A höhere erwartete Renditen bei etwas geringerem Risiko bietet.

Bedeutung einer effizienten Grenze

Die effiziente Grenze ist die Grundlage für die moderne PortfoliotheorieModerne Portfoliotheorie (MPT)Die moderne Portfoliotheorie (MPT) bezieht sich auf eine Anlagetheorie, die es Anlegern ermöglicht, ein Portfolio von Vermögenswerten zusammenzustellen, das die erwartete Rendite maximiert für, Dies ist die Idee, wie Anleger ein Portfolio erstellen möchten, das die erwarteten Renditen basierend auf einem bestimmten Risikoniveau maximiert. Es hilft Anlegern, die potenziellen Risiken und Renditen in ihren Portfolios zu verstehen und zu analysieren, wie sie im Vergleich zu den optimalen Portfolios, die als effizient gelten, abschneiden. Dies hilft Anlegern, ihre Anlagestrategien entsprechend zu ändern, indem sie das Risikoniveau jedes Portfolios verstehen.

Es sollte beachtet werden, dass es keine einzige effiziente Grenze für alle gibt. Jeder ist für jeden Anleger anders, da er von mehreren Faktoren abhängt – wie der Anzahl der Vermögenswerte im Portfolio, die Branche der Vermögenswerte, und der Grad der Risikobereitschaft des Anlegers.

Grenzen einer effizienten Grenze

Die effiziente Grenze basiert auf Annahmen, die realistische Situationen möglicherweise nicht genau darstellen. Zum Beispiel, es geht davon aus, dass alle Anleger rational denken und Risiken vermeiden. Es wird auch davon ausgegangen, dass Marktpreisschwankungen nicht von der Anzahl der Anleger abhängen, und alle Anleger haben den gleichen Zugang zur Kreditaufnahme zu einem risikofreien Zinssatz.

Solche Annahmen sind nicht immer richtig, da einige Anleger möglicherweise keine rationalen Entscheidungen treffen, und einige Anleger sind risikofreudig. Nicht alle Anleger erhalten den gleichen Zugang zu Krediten.

Zusätzlich, es geht davon aus, dass die Renditen von Vermögenswerten zu einer Normalverteilung führen. Normalverteilung Die Normalverteilung wird auch als Gauß- oder Gauß-Verteilung bezeichnet. Diese Art der Verteilung ist in den Natur- und Sozialwissenschaften weit verbreitet. Die. Jedoch, in Wirklichkeit, Vermögensrenditen folgen oft keiner Normalverteilung, da er oft drei Standardabweichungen vom Mittelwert entfernt ist.

Mehr Ressourcen

CFI bietet Kurse und Trainingsprogramme zur Finanzmodellierung an, damit Sie zertifizierter Kapitalmarkt- und Wertpapieranalyst (CMSA) werden können. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. ™ Programmseite - CMSARegistrieren Sie sich beim CMSA®-Programm von CFI und werden Sie zertifizierter Kapitalmarkt- und Wertpapieranalyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen voran. Um weiterhin mehr über Themen im Finanzbereich zu erfahren und Ihre Fähigkeiten als Finanzanalyst zu erweitern, Diese Ressourcen werden hilfreich sein:

- Capital Asset Pricing Model (CAPM)Capital Asset Pricing Model (CAPM)Das Capital Asset Pricing Model (CAPM) ist ein Modell, das das Verhältnis zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt. Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf der Beta dieser Sicherheit

- WACCWACCWACC ist der gewichtete durchschnittliche Kapitalkostensatz eines Unternehmens und stellt seine gemischten Kapitalkosten einschließlich Eigenkapital und Fremdkapital dar.

- Kapitalallokationslinie (CAL) und optimales PortfolioKapitalallokationslinie (CAL) und optimales PortfolioSchritt-für-Schritt-Anleitung zum Aufbau der Portfoliogrenze und der Kapitalallokationslinie (CAL). Die Capital Allocation Line (CAL) ist eine Linie, die das Risiko-Ertrags-Profil riskanter Vermögenswerte grafisch darstellt. und kann verwendet werden, um das optimale Portfolio zu finden.

- PortfoliovarianzPortfoliovarianzPortfoliovarianz ist ein statistischer Wert, der den Streuungsgrad der Renditen eines Portfolios bewertet. Es ist ein wichtiges Konzept in der modernen Anlagetheorie. Auch wenn die statistische Kennzahl allein möglicherweise keine signifikanten Erkenntnisse liefert, Wir können die Standardabweichung des Portfolios anhand der Portfoliovarianz berechnen.

Investition

- Was ist Portfoliovarianz?

- Was ist aktives Rentenportfoliomanagement?

- Was ist aktives Management?

- Was ist die aktive Rendite eines Portfolios?

- Was ist Attributionsanalyse?

- Diversifikation:Was es ist und wie es funktioniert

- Was ist moderne Portfoliotheorie?

- Was ist ein Portfolio?

- Was ist ein Portfolio-Rebalancing?

-

Was ist Markteffizienz?

Was ist Markteffizienz? Markteffizienz ist ein relativ weit gefasster Begriff und kann sich auf jede Kennzahl beziehen, die die Informationsstreuung in einem Markt misst. Ein effizienter Markt ist ein Markt, in dem alle Info...

-

Was ist Portfolioplanung?

Was ist Portfolioplanung? Die Portfolioplanung ist der Prozess der strategischen Planung des Aufbaus eines Anlageportfolios. Das Anlageportfolio sollte die Risikotoleranz des Anlegers umfassen. Mehrere Faktoren bestimmen die H...