Was ist ein Call-Date?

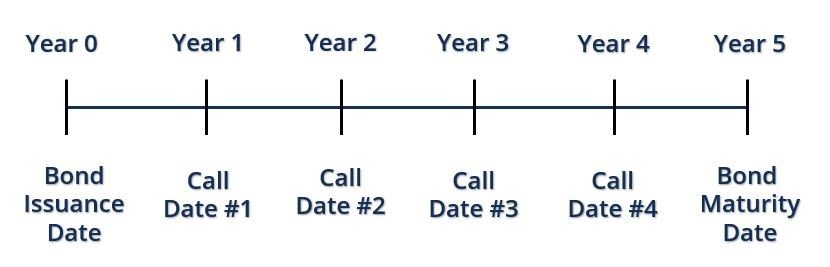

Ein Kündigungsdatum bezeichnet das Datum, an dem eine kündbare AnleiheCallable BondEine kündbare Anleihe (rückzahlbare Anleihe) ist eine Anleiheart, die dem Emittenten der Anleihe das Recht gibt, aber nicht die Verpflichtung, die Anleihe vor Fälligkeit zurückzahlen. Die kündbare Anleihe ist eine Anleihe mit eingebetteter Kaufoption. Diese Anleihen sind in der Regel mit bestimmten Einschränkungen der Call-Option verbunden. kann vor Fälligkeit zu einem bestimmten Call-Preis eingelöst werden. Es kann mehr als einen Kündigungstermin geben, an dem der Emittent das Recht besitzt, die Anleihe vor dem Fälligkeitsdatum der Anleihe vorzeitig zurückzuzahlen.

Die kündbare Anleihe kann zum Nennwert oder zu einem Aufschlag zurückgezahlt werden. Der am Kündigungstag einlösbare Call-Preis ist vorgegeben, und die genauen Angaben zu dem/den Datum(en) können dem Prospekt der Anleihe entnommen werden.

Wie funktioniert ein Call-Date?

Wenn eine kündbare Anleihe mehrere Kündigungstermine hat, Es wird einen Anrufplan geben. Ein Kündigungsplan listet alle Termine auf, an denen die Anleihe vor ihrem Fälligkeitsdatum zu bestimmten Preisen zurückgezahlt werden kann. Im Prospekt der Anleihe sie legt den Wert fest, zu dem die Anleihe für jeden der Kündigungstermine zurückgezahlt werden kann.

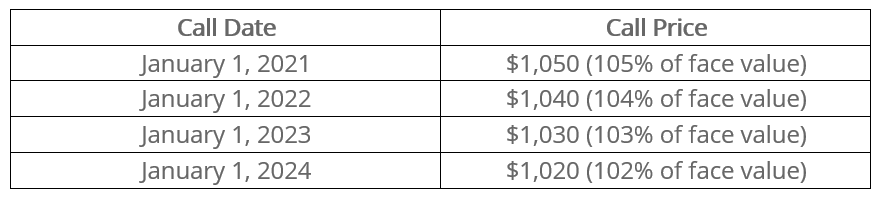

Zum Beispiel, Angenommen, Unternehmen X hat am 1. Januar eine kündbare Anleihe ausgegeben. 2020, mit einem Nennwert von 1 USD, 000, und die Anleihe würde am 1. Januar fällig. 2025. Die kündbare Anleihe wird mit einem Zinssatz von 10 % angeboten. Unternehmen X bietet auch die Möglichkeit, die Anleihe vor dem Fälligkeitsdatum mit dem folgenden Kündigungsplan zurückzuzahlen:

Im obigen Beispiel ist die Anleihe kann zu einem geringen Aufschlag zurückgezahlt werden, da der Call-Preis etwas höher ist als der Nennwert der AnleiheFace ValueDer Wert, der auf einem Instrument wie einer Münze angegeben ist, Stempel, oder Rechnung wird der Nennwert des Instruments genannt. Es bleibt immer konstant bei $1, 000.

Warum ist das Call Date wichtig?

Ein Emittent möchte eine Anleihe möglicherweise am Kündigungstag zurückzahlen, wenn die Rückzahlung der Anleihe vor ihrem Fälligkeitsdatum von Vorteil ist. Zum Beispiel, wenn die Zinsen sinken, Der Emittent der Anleihe möchte die Anleihe möglicherweise zurückzahlen, wenn er vermeiden möchte, dem Anleger Zinssätze zu zahlen, die über den durchschnittlichen Marktzinssätzen liegen. Bei der Rückzahlung der Anleihe der Emittent muss dem Anleger den Call-Preis zahlen. Nach Tilgung der Anleihe, der Emittent möchte die Anleihe möglicherweise erneut zu einem niedrigeren Zinssatz begeben.

Auf der anderen Seite, Ein Emittent möchte eine Anleihe möglicherweise nicht vorzeitig zurückzahlen, wenn die Zinssätze über den Zinssatz der Anleihe steigen. Eine vorzeitige Rückzahlung der Anleihe bedeutet, dass der Emittent dem Anleger keine unterdurchschnittlichen Zinssätze mehr zahlen muss. Wenn der Emittent die Anleihe zurückzahlt und die Anleihe erneut begibt, der Emittent muss höhere Zinsen zahlen, was nicht günstig ist.

Kündbare Anleihen sind riskanter als nicht kündbare AnleihenNon-Callable BondEine nicht kündbare Anleihe ist eine Anleihe, die erst bei Fälligkeit ausgezahlt wird. Der Emittent einer nicht kündbaren Anleihe kann die Anleihe nicht vor Fälligkeit kündigen. Es unterscheidet sich von einer kündbaren Anleihe, Dabei handelt es sich um eine Anleihe, bei der das Unternehmen oder die Einrichtung, die die Anleihe begibt, das Recht besitzt, den Nennwert der Anleihe an die Anleger zurückzuzahlen, da die Möglichkeit besteht, dass der Emittent die Anleihe vor ihrem Fälligkeitsdatum zurückzahlen kann. Als Ergebnis, der Anleger muss möglicherweise in eine andere Anleihe mit einem niedrigeren Zinssatz reinvestieren.

Um das Risiko auszugleichen, kündbare Anleihen bieten in der Regel höhere Kuponsätze und einen höheren Call-Preis bei Rückzahlung. Zum Beispiel, eine kündbare Anleihe kann zu einem Nennwert von 5 USD ausgegeben werden, 000. Bei Einlösung an einem Kündigungstermin es kann gegen einen geringen Aufpreis eingelöst werden, wie 5 $, 100.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter der Capital Markets &Securities Analyst (CMSA)®Program Page - CMSARegistrieren Sie sich beim CMSA®-Programm von CFI und werden Sie zertifizierter Capital Markets &Securities Analyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. Zertifizierungsprogramm. Es bietet auch eine Vielzahl von Lektionen und Kursen, damit Sie sich weiter über Themen rund um das Investieren informieren können:

- Debt Capital Markets (DCM)Debt Capital Markets (DCM)Debt Capital Markets (DCM)-Gruppen sind für die direkte Beratung von Unternehmensemittenten bei der Aufnahme von Fremdkapital für Akquisitionen, Refinanzierung bestehender Schulden, oder Restrukturierung bestehender Schulden. Diese Teams agieren in einem schnelllebigen Umfeld und arbeiten eng mit einem Beratungspartner zusammen

- Schutz vor harten Anrufen Schutz vor harten Anrufen Schutz vor harten Anrufen, auch als absoluter Anrufschutz bekannt, ist eine Anforderung in einer kündbaren Anleihe, bei der der Emittent nicht die Möglichkeit hat

- High-Yield-Bond-SpreadHigh-Yield-Bond-SpreadEin High-Yield-Bond-Spread, auch als Kreditspread bekannt, ist die Renditedifferenz zwischen mehreren Hochzinsanleihen, ausgedrückt in basis

- Par ValuePar ValuePar Value ist der Nominal- oder Nennwert einer Anleihe, oder Lager, oder Kupon, wie auf einer Anleihe oder einem Aktienzertifikat angegeben. Es ist ein statischer Wert

investieren

-

Was ist eine Samurai-Anleihe?

Was ist eine Samurai-Anleihe? Eine Samurai-Anleihe ist eine Unternehmensanleihe, die von ausländischen Unternehmen auf dem japanischen Markt begeben wird und die japanischen Vorschriften einhalten muss. Es handelt sich um eine auf...

-

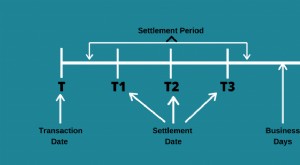

Was ist das Abrechnungsdatum?

Was ist das Abrechnungsdatum? Abwicklungsdatum ist ein Branchenbegriff, der sich auf das Datum bezieht, an dem ein Handels- oder Derivatkontrakt als endgültig erachtet wird. und der Verkäufer muss dem Käufer das Eigentum an der Si...