Was ist eine aggressive Anlagestrategie?

Eine aggressive Anlagestrategie ist ein risikoreiches, ein lohnender Anlageansatz. Eine solche Strategie ist für jüngere Anleger oder solche mit höherer Risikobereitschaft geeignet. Mehrere Faktoren bestimmen die Höhe der. Der Fokus aggressiver Investitionen liegt auf Kapitalzuwachs statt auf Kapitalerhalt oder die Generierung regelmäßiger Cashflows.

Ein Standardbeispiel für eine aggressive Strategie im Vergleich zu einer konservativen Strategie wäre das 80/20-Portfolio im Vergleich zu einem 60/40-Portfolio. Ein 80/20-Portfolio verteilt 80 % des Vermögens auf Aktien und 20 % auf Anleihen im Vergleich zu einem 60/40-Portfolio. die 60% und 40% zuweist, bzw.

In den folgenden Abschnitten werden fünf Methoden diskutiert, die zur Umsetzung einer aggressiven Strategie verwendet werden können, und eine quantitative Analyse der Performance aggressiver und konservativer Strategien im Zeitverlauf vorgestellt.

Aggressive Anlagemethoden

Es gibt viele Möglichkeiten, eine aggressive Anlagestrategie zu verfolgen. Im Folgenden sind fünf Strategien aufgeführt, die von den meisten Anlegern basierend auf ihrem Einkommen und ihrer Erfahrung verwendet werden können.

1. Small-Cap-Aktien

Small-Cap-Aktien bieten das Potenzial eines sehr hohen Kapitalzuwachses. Die Preise können sich auf mehr als das Doppelte des ursprünglichen Preises erhöhen, wenn das Geschäft erfolgreich wird und ein starkes Umsatzwachstum und eine starke Rentabilität erzielt.

Das Risiko bei Small-Cap-Aktien besteht darin, dass man seine gesamte Investition verlieren kann, wenn das Geschäft scheitert. Manchmal kann ein Unternehmen geradezu betrügerisch sein, was bei Small-Cap-Aktien üblich ist, weil nicht genügend Sorgfaltspflichten vorhanden sindDue DiligenceDue Diligence ist ein Überprüfungsprozess, Ermittlung, oder Prüfung einer potenziellen Transaktion oder Investitionsmöglichkeit, um alle relevanten Fakten und Finanzinformationen zu bestätigen, und um alles andere zu überprüfen, was während eines M&A-Deals oder eines Investmentprozesses zur Sprache kam. Due Diligence ist abgeschlossen, bevor ein Deal abgeschlossen wird. auf kleinere Unternehmen. Somit, Es ist wichtig, die Unternehmen gründlich zu recherchieren, bevor Sie investieren.

2. Investitionen in Schwellenländer

Schwellenländer sind wachsende Volkswirtschaften, die hauptsächlich in Asien und Teilen Osteuropas angesiedelt sind. Die Länder haben ein hohes Potenzial für Wirtschaftswachstum, in den letzten Jahrzehnten rasant gewachsen. Anlagen in Schwellenländern können sich mit dem Wirtschaftswachstum schnell vermehren und sind eine der robustesten Möglichkeiten, eine Anlage zu steigern.

Auf der anderen Seite, Schwellenländern fehlen in der Regel qualitativ hochwertige Institutionen und Governance, wie sie in entwickelten Märkten zu finden sind. Daher, Regulatorische und politische Risiken sind in Schwellenländern stärker ausgeprägt. Außerdem, Bei Investitionen in Schwellenländern kann es zu Reibungen wie regulatorischen Hürden oder Währungsproblemen kommen.

3. Hochzinsanleihen

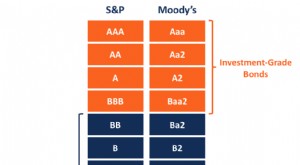

Hochzinsanleihen sind eine beliebte Renditequelle für Anleger, die nach höheren Renditen suchen und gleichzeitig regelmäßige Cashflows generieren. Bei den Anleihen handelt es sich in der Regel um hochverzinste Anleihen mit einem Rating unterhalb von Investment Grade – auch als speculative grade oder Junk Bonds bekanntJunk BondsJunk Bonds, auch als Hochzinsanleihen bekannt, sind Anleihen, die von den drei großen Ratingagenturen unter Investment Grade bewertet werden (siehe Abbildung unten). Junk Bonds bergen ein höheres Ausfallrisiko als andere Bonds, aber sie zahlen höhere Renditen, um sie für Investoren attraktiv zu machen.

Die Risiken bei High-Yield-Anleihen sind wie bei Small-Cap-Aktien. Somit, Die emittierenden Unternehmen sollten gut recherchiert sein, um sicherzustellen, dass es keine Liquiditäts- und Solvenzprobleme gibt.

4. Optionshandel

Optionen können verwendet werden, um sich gegen Kursbewegungen von Wertpapieren abzusichern oder darauf zu spekulieren. Sie sind nichtlineare Wertpapiere und können in Zeiten geringer Volatilität eine konstante Einnahmequelle darstellen oder bei großen Marktbewegungen massive Auszahlungen erzielen.

Eine gängige Strategie zum Verkauf von Optionen, um eine Prämie zu erhalten. Wenn der Markt nicht sehr volatil ist, eine solche Strategie kann eine hohe Rendite erzielen, Ein Anleger kann jedoch bei einer einzigen Marktbewegung, die der Position des Anlegers zuwiderläuft, mehr verlieren, als er im Laufe der Zeit verdient hat.

5. Private Investitionen

Private Anlagen eignen sich eher für Anleger mit höherem Nettovermögen. Es gibt viele Wege auf privaten Märkten, wie Angel Investing, wobei eine einzelne Investition von 10 $ reichen kann, 000 bis $50, 000 in einem einzigen Unternehmen.

Falls erfolgreich, das Geschäft kann sich schnell zusammensetzen, ein hohes Vielfaches der anfänglichen Investition zurück. Es gibt Möglichkeiten wie Risikokapital, privates Beteiligungskapital, und Schulden, die eine viel höhere Kapitalbindung erfordern.

Quantitative Analyse

Die quantitative Analyse umfasst das Sammeln und Bewerten messbarer und überprüfbarer Daten, um das Verhalten und die Leistung von Unternehmen zu verstehen. Es hilft Entscheidungsträgern, fundierte Entscheidungen zu treffen, insbesondere mit Hilfe datentechnischer Verfahren.

Daten &Methodik

Die für dieses quantitative Analysebeispiel verwendeten Daten stammen aus der Fama-French-Datenbank zu Faktorrenditen. Der Datensatz der monatlichen Renditen ab 1926 unterteilt das Universum der Unternehmen in Dezile, basierend auf Größe oder MarktkapitalisierungMarktkapitalisierungMarktkapitalisierung (Marktkapitalisierung) ist der jüngste Marktwert der ausstehenden Aktien eines Unternehmens. Die Marktkapitalisierung entspricht dem aktuellen Aktienkurs multipliziert mit der Anzahl der ausstehenden Aktien. Die Anlegergemeinschaft verwendet häufig den Marktkapitalisierungswert, um Unternehmen zu bewerten. Zum Zwecke der Analyse, das unterste Dezil – d. h. die kleinsten Unternehmen – steht für eine aggressive Anlagestrategie, während das oberste Dezil eine konservative Strategie darstellt.

Die Analyse zeigt die Performance beider Strategien über verschiedene Metriken wie die kumulierte Rendite, Absenkung, und das Sharpe-Verhältnis. Die Analyse veranschaulicht das Chance-Risiko-Profil der beiden Strategien.

Analyse

Kumulative Rendite :Die kumulative Rendite einer Strategie ist der Wert eines einzelnen Dollars, der im Laufe der Zeit passiv in die Strategie investiert wird. Die folgende Grafik zeigt die Rendite sowohl aggressiver als auch konservativer Strategien über die Daten. Aus der folgenden Grafik geht klar hervor, dass eine aggressive Strategie die konservative Strategie bei weitem übertraf.

Das zweite Diagramm zeigt das Verhältnis der Performance aggressiver und konservativer Strategien, das sich ergibt, indem der Wert eines aggressiven Portfolios durch den Wert eines konservativen Portfolios geteilt wird.

Drawdown :Der Drawdown einer Strategie misst den Wertverlust eines Portfolios vom Höchststand zum Tiefststand. Die folgende Grafik zeigt den Drawdown beider Strategien. Deutlich, Die aggressive Strategie weist viel höhere Drawdowns auf als die konservative Strategie. Deswegen, Bei einer aggressiven Strategie besteht ein höheres Risiko, zu ruinieren oder das gesamte Kapital zu verlieren.

Um die Drawdowns weiter zu untersuchen, wir zeichnen das Histogramm großer Drawdowns (größer als 50%). Die Histogramme zeigen, dass die Häufigkeit tieferer Drawdowns bei der aggressiven Strategie viel höher ist. Laut den Daten, der Median-Drawdown für die konservative Strategie betrug etwa -5,08 %, während für die aggressive Strategie, es war -10,8%.

Portfolio-Metriken :Die zur Analyse der beiden Strategien verwendeten Portfoliokennzahlen sind das Alpha und die Sharpe RatioSharpe RatioDie Sharpe Ratio ist ein Maß für die risikoadjustierte Rendite. die die Überschussrendite einer Anlage mit ihrer Standardabweichung der Renditen vergleicht. Die Sharpe Ratio wird häufig verwendet, um die Wertentwicklung einer Anlage durch Anpassung an ihr Risiko zu messen. Das Alpha misst die idiosynkratische Über- oder Unterperformance einer Strategie im Vergleich zu einer Benchmark. Die Sharpe-Ratio misst die risikoadjustierte Performance einer Strategie, gemessen am Verhältnis der Überschussrenditen zur Volatilität der Rendite.

Über einen 30-jährigen Horizont, beginnend im Jahr 1990, Daten zeigen das Muster, dass eine aggressive Strategie in bestimmten Zeiträumen die Benchmark massiv über- oder unterschreiten kann. Auf der anderen Seite, die konservative Strategie weist ein Alpha auf, das in einem kleinen Bereich bleibt.

Die Sharpe-Ratio einer aggressiven Strategie liegt durchweg unter der einer konservativen Strategie, da eine aggressive Strategie mit sehr volatilen Renditen riskanter ist. Die durchschnittliche Sharpe-Ratio über die Analyse des Zeitraums beträgt 0,85 für die aggressive Strategie, wohingegen die konservative Strategie eine durchschnittliche Sharpe-Ratio von 1,25 aufwies.

Zusätzliche Ressourcen

CFI bietet die Capital Markets &Securities Analyst (CMSA)®Program Page - CBCAGet die CBCA™-Zertifizierung von CFI und wird Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- High Net Worth Individual (HNWI) High Net Worth Individual (HNWI) Eine High Net Worth Individual (HNWI) bezieht sich auf eine Person mit einem Nettovermögen von mindestens 1 USD. 000, 000 in hochliquiden Vermögenswerten, wie Bargeld und Bargeld

- MSCI Emerging Markets IndexMSCI Emerging Markets IndexDer MSCI Emerging Market Index wird verwendet, um die Aktienmarktperformance in Schwellenländern zu messen. Es ist einer von vielen Indizes, die

- Optionen:Calls und PutsOptionen:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen.

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

Investition

-

Was ist eine Hochzinsanleihe?

Was ist eine Hochzinsanleihe? Eine Hochzinsanleihe ist eine Anleihe, die aufgrund ihrer niedrigeren Bonität einen relativ höheren Zinssatz trägt. im Vergleich zu Investment-Grade-Anleihen. Es handelt sich um eine Unternehmensanlei...

-

Was ist Einkommensinvestition?

Was ist Einkommensinvestition? Income Investing ist eine Anlagestrategie, die darauf abzielt, ein Anlageportfolio aufzubauen, das speziell darauf ausgerichtet ist, regelmäßige Erträge zu erwirtschaften. Das einzige Ziel der Ertrags...