Was ist der Yield to Maturity (YTM)?

Yield to Maturity (YTM) – auch als Rückzahlung oder Buchrendite bezeichnet YieldYield ist definiert als reine Ertragsrendite (ohne Kapitalgewinne), die durch Dividenden berechnet wird. Gutscheine, oder Nettoertrag und dividiert durch den Wert der Anlage. Ausgedrückt als Jahresprozentsatz, Die Rendite sagt den Anlegern aus, wie viel Einkommen sie jedes Jahr im Verhältnis zu den Kosten ihrer Investition erzielen werden. – ist die spekulative RenditeRate der RenditeDie Rendite (ROR) ist der Gewinn oder Verlust einer Anlage über einen Zeitraum im Vergleich zu den Anschaffungskosten der Anlage, ausgedrückt in Prozent. Dieser Leitfaden lehrt die gängigsten Formeln oder den Zinssatz eines festverzinslichen Wertpapiers, wie eine AnleiheBondsBonds sind festverzinsliche Wertpapiere, die von Unternehmen und Regierungen ausgegeben werden, um Kapital zu beschaffen. Der Emittent der Anleihe leiht sich vom Anleihegläubiger Kapital und leistet ihm feste Zahlungen zu einem festen (oder variablen) Zinssatz für einen bestimmten Zeitraum. Das YTM basiert auf der Annahme oder dem Verständnis, dass ein Anleger das Wertpapier zum aktuellen Marktpreis kauft und hält es, bis das Wertpapier fällig ist (seinen vollen Wert erreicht hat), und dass alle Zins- und Couponzahlungen fristgerecht erfolgen.

Wie YTM berechnet wird

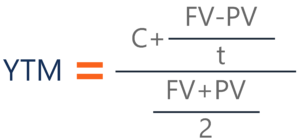

YTM wird in der Regel als jährlicher Prozentsatz (APR) ausgedrückt. oder die sie auf einem Depotkonto erhalten. Letzten Endes, Der effektive Jahreszins ist ein einfacher prozentualer Begriff, der verwendet wird, um den numerischen Betrag auszudrücken, den eine natürliche oder juristische Person jährlich für das Privileg der Kreditaufnahme zahlt. Er wird durch die Verwendung der folgenden Formel bestimmt:

Woher:

- C – Zins-/Kuponzahlung

- FV – NennwertPar ValuePar Value ist der Nenn- oder Nennwert einer Anleihe, oder Lager, oder Kupon, wie auf einer Anleihe oder einem Aktienzertifikat angegeben. Es ist ein statischer Wert des Wertpapiers

- PV – Barwert/Preis des Wertpapiers

- t – Wie viele Jahre dauert es, bis das Wertpapier fällig wird

Der Zweck der Formel besteht darin, die Rendite einer Anleihe (oder eines anderen Wertpapiers mit festem Anlagevermögen) anhand ihres letzten Marktpreises zu bestimmen. Die YTM-Berechnung ist so strukturiert, dass sie – basierend auf der Aufzinsung – die effektive Rendite eines Wertpapiers bei Fälligkeit zeigt. Es unterscheidet sich vom einfachen Ertrag, die die Rendite eines Wertpapiers bei Fälligkeit bestimmt, basiert jedoch auf Dividenden und nicht auf Zinseszinsen. Zinseszinsen. Zinseszinsen beziehen sich auf Zinszahlungen, die auf der Summe des ursprünglichen Kapitals und der zuvor gezahlten Zinsen erfolgen. Eine einfachere Art, sich den Zinseszins vorzustellen, ist "Zinsen auf Zinsen, "wenn die Höhe der Zinszahlung auf Änderungen in jeder Periode basiert, anstatt auf den ursprünglichen Kapitalbetrag fixiert zu werden..

Ungefährer YTM

Es ist wichtig zu verstehen, dass die obige Formel nur für einen angenäherten YTM nützlich ist. Um den wahren YTM zu berechnen, ein Analyst oder Investor muss die Trial-and-Error-Methode anwenden. Dies geschieht durch die Verwendung einer Vielzahl von Raten, die in den aktuellen Wertschlitz der Formel eingesetzt werden. Der wahre YTM wird bestimmt, sobald der Preis dem tatsächlichen aktuellen Marktpreis des Wertpapiers entspricht.

Alternative, Dieser Prozess kann durch die Verwendung der SOLVER-Funktion beschleunigt werden. Es handelt sich um eine Art Was-wäre-wenn-Analyse und ist besonders nützlich, wenn versucht wird, das „beste“ Ergebnis zu ermitteln. einen Satz von mehr als zwei Annahmen gegeben. im Excel-Format, die einen Wert basierend auf Bedingungen bestimmt, die eingestellt werden können. Dies bedeutet, dass ein Analyst den Barwert (Preis) des Wertpapiers festlegen und nach dem YTM auflösen kann, der als Zinssatz für die PV-Berechnung dient.

Erfahren Sie mehr über die Verwendung von SOLVER mit dem kostenlosen Excel-Modellierungs-Grundlagenkurs von CFI!

Beispiel für eine YTM-Berechnung

Um ein besseres Verständnis der YTM-Formel und ihrer Funktionsweise zu erhalten, Schauen wir uns ein Beispiel an.

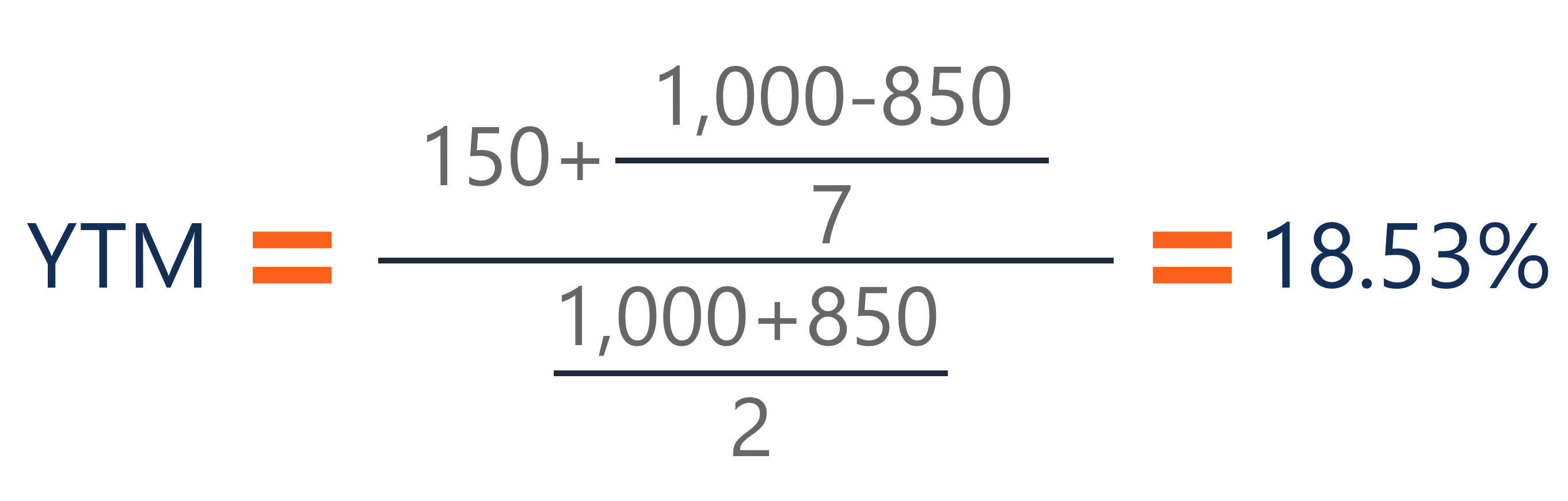

Angenommen, es gibt eine Anleihe auf dem Markt mit einem Preis von 850 USD und die Anleihe hat einen Nennwert von 1 USD. 000 (ein ziemlich üblicher Nennwert für Anleihen). Auf dieser Bindung, Jahresgutscheine sind $150. Der KuponsatzCouponsatzEin Kuponsatz ist der Betrag der jährlichen Zinserträge, die an einen Anleihegläubiger gezahlt werden, basierend auf dem Nennwert der Anleihe. für die Anleihe beträgt 15% und die Anleihe wird in 7 Jahren fällig.

Die Formel zur Bestimmung des ungefähren YTM würde wie folgt aussehen:

Das angenäherte YTM der Anleihe ist 18,53% .

Bedeutung der Rendite für die Fälligkeit

Die wichtigste Bedeutung der Rendite bis zur Fälligkeit ist die Tatsache, dass Anleger Vergleiche zwischen verschiedenen Wertpapieren und die von ihnen zu erwartenden Renditen ziehen können. Dies ist entscheidend für die Entscheidung, welche Wertpapiere in ihr Portfolio aufgenommen werden sollen.

Die Rendite bis zur Fälligkeit ist ebenfalls nützlich, da sie den Anlegern auch ermöglicht, ein Verständnis dafür zu gewinnen, wie sich Änderungen der Marktbedingungen auf ihr Portfolio auswirken könnten, denn wenn Wertpapiere im Kurs fallen, Renditen steigen, und umgekehrt.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln. Wenn Sie mehr über festverzinsliche Wertpapiere erfahren möchten, Sehen Sie sich unten einige der CFI-Ressourcen an!

- Anleihen-Grundlagen

- Equity vs Fixed IncomeEquity vs Fixed IncomeEquity vs Fixed Income. Aktien- und festverzinsliche Produkte sind Finanzinstrumente, die sehr wichtige Unterschiede aufweisen, die jeder Finanzanalyst kennen sollte. Beteiligungen bestehen in der Regel aus Aktien oder Aktienfonds, während festverzinsliche Wertpapiere im Allgemeinen aus Unternehmens- oder Staatsanleihen bestehen.

- Bis zur Fälligkeit gehaltene Wertpapiere Bis zur Fälligkeit gehaltene Wertpapiere Bis zur Fälligkeit gehaltene Wertpapiere sind Wertpapiere, die Unternehmen kaufen und bis zur Fälligkeit halten wollen. Sie sind im Gegensatz zum Handel mit Wertpapieren oder Wertpapieren, die zum Verkauf verfügbar sind

- Matrix PricingMatrix PricingMatrix Pricing ist eine Schätztechnik, die verwendet wird, um den Marktpreis von Wertpapieren zu schätzen, die nicht aktiv gehandelt werden. Matrix Pricing wird hauptsächlich bei festverzinslichen Wertpapieren verwendet, um den Preis von Anleihen zu schätzen, die keinen aktiven Markt haben. Der Preis der Anleihe wird durch den Vergleich mit Unternehmensanleihen mit einem aktiven Markt geschätzt

Finanzen

- Was ist eine Reifegradleiter?

- Was sind Zusatzzinsen?

- Wie hoch ist der jährliche prozentuale Ertrag?

- Was ist der binomiale Zinsbaum?

- Was ist die Zinseszinsformel?

- Was ist der ökonomische Wert des Eigenkapitals (EVE)?

- Was ist der effektive Jahreszinssatz?

- Was ist der effektive Jahreszins?

- Wie hoch ist der Leitzins?

-

Was ist der Yield to Maturity (YTM)?

Was ist der Yield to Maturity (YTM)? Yield to Maturity (YTM) – auch als Rückzahlung oder Buchrendite bezeichnet YieldYield ist definiert als reine Ertragsrendite (ohne Kapitalgewinne), die durch Dividenden berechnet wird. Gutscheine, ode...

-

Was ist die Flat Yield Curve?

Was ist die Flat Yield Curve? Eine flache Zinsstrukturkurve ist eine Art von Zinsstrukturkurve, die auftritt, wenn die erwarteten Zinssätze stabil sind, oder die kurzfristige Volatilität überwiegt die langfristige Volatilität. Es ...