Was ist das Reserveverhältnis?

Der Reservesatz – auch bekannt als Bankreservesatz, Mindestreservepflicht der Bank, oder Barreservequote – ist der Prozentsatz der Einlagen, den ein Finanzinstitut als Barreserve halten muss. Die Zentralbank ist die Institution, die den erforderlichen Mindestreservesatz festlegt. Die Reserve einer Bank besteht normalerweise aus Geld, das sie besitzt und in ihrem Tresor aufbewahrt wird. Banken haben auch Bargeld auf ihrem Konto bei der Zentralbank.

Aufschlüsselung der Reservequote

Allgemein, Der Mindestreservesatz wird in der geldpolitischen Planung verwendet, um die Höhe der Barmittel zu regulieren, die Banken in Kredite umwandeln können. Zusätzlich, zentrale Währungsbehörden nutzen die Kennzahl, um Banken vor einem plötzlichen Liquiditätsverlust zu schützen, was zu einer Finanzkrise führen kann Globale Finanzkrise 2008-2009Die globale Finanzkrise 2008-2009 bezieht sich auf die massive Finanzkrise, mit der die Welt von 2008 bis 2009 konfrontiert war. Die Finanzkrise forderte ihren Tribut von Einzelpersonen und Institutionen auf der ganzen Welt. Millionen von Amerikanern sind tief betroffen. Finanzinstitute begannen zu sinken, viele wurden von größeren Einheiten absorbiert, und die US-Regierung war gezwungen, Rettungspakete anzubieten.

Obwohl einige Länder wie Australien und Großbritannien keine Mindestreservesätze haben, Andere, wie Libanon und Brasilien, einen Reservesatz von 30% und 20% haben, bzw. Die Zahlen sind wichtig, weil sie sicherstellen, dass jedes Land in der Lage ist, seine Wirtschaft zu regulieren und zu schützen.

Auswirkungen der Reservequote auf Anleihen und Aktien

Ein höherer Zins schadet den Anleihebesitzern, da die Zinsen ein umgekehrtes Verhältnis zum Wert von Anleihen haben. Auch der Aktienmarkt verhält sich bei steigenden Zinsen tendenziell negativ, da es für Unternehmen teurer ist, das gewünschte Finanzierungsniveau zu erwerben. Folglich, Die Erhöhung der Mindestreservepflicht schadet Anleihen und Aktien. Ein höheres Verhältnis tritt auf, wenn die Wirtschaft eine Inflation erfährt, während einer Deflation ein niedrigeres Verhältnis auftrittDeflationDeflation ist ein Rückgang des allgemeinen Preisniveaus von Waren und Dienstleistungen. Anders ausgedrückt, Deflation ist negative Inflation. Wenn es auftritt, .

Bestimmtes, Banken haben es schwer, wenn die Zentralbank den Mindestreservesatz nach oben anpasst, weil die Kreditsumme der Banken begrenzt ist und deshalb, in der Höhe der Zinsen, die sie verdienen können. Das Gegenteil ist der Fall, wenn die Zentralbank den Mindestreservesatz senkt. Banken haben mehr Geld zu verleihen, und es wird mehr Interesse geweckt.

In bestimmten Ländern, ein gewisser Geldbetrag wird den Banken als Zinsen auf ihre Reserven ausgezahlt. Die Praxis ist in der Regel vorteilhaft für Banken, aber es hängt von den geltenden tarifen ab. Zum Beispiel, die US-NotenbankFederal Reserve (The Fed)Die Federal Reserve ist die Zentralbank der Vereinigten Staaten und die Finanzbehörde hinter der weltweit größten freien Marktwirtschaft. zahlt den Banken etwa 0,5 % des Mindestreservesatzes als Ausgleich für Einkommensverluste, wenn die Mindestreservepflicht erhöht wird.

Überlegungen für Anleger

Internationale Anleger müssen die Mindestreservesätze genau im Auge behalten, insbesondere in Märkten, die zur Steuerung der Geldpolitik auf Mindestreserven angewiesen sind. In vielen Fällen, Aktionäre können erkennen, wann es zu Schwankungen der Reservesätze kommt, indem sie makroökonomische Muster unter die Lupe nehmen.

Ein Land, dessen Inflation steigt, wird typischerweise einen Anstieg seines Reservesatzes erleben. Ein Anleger kann solche Risiken absichern, indem er in mehrere Regionen und Länder investiert. Ein Investor kann seine Investitionen auch in Bereiche verlagern, die von Veränderungen der Quote nicht beeinflusst werden.

Auswirkungen auf die Geldpolitik

Die meisten Zentralbanken, wie die Bank of EnglandBank of EnglandDie Bank of England (BoE) ist die Zentralbank des Vereinigten Königreichs und ein Modell, auf dem die meisten Zentralbanken weltweit basieren. Schon seit, das US-Notenbanksystem, und die Europäische ZentralbankEuropäische Zentralbank (EZB)Die Europäische Zentralbank (EZB) ist eine der sieben Institutionen der EU und die Zentralbank für die gesamte Eurozone., neigen dazu, die Reservesätze nicht oft zu ändern, da dies zu Liquiditätsproblemen führen kann. Stattdessen, sie nutzen Offenmarktgeschäfte wie quantitative Lockerung.

Zum Beispiel, der Mindestreservesatz in den USA ist auf 10 % für Einlagen und 0 % für mehrjährige Termineinlagen begrenzt. Die Zahlen werden von einem Board of Governors besprochen und festgelegt. Wie Festgelder, Sparkonten sind von der Mindestreservepflicht nicht betroffen.

Die Erhöhung des Prozentsatzes der Einlagen, die Banken in Form von Tresorbarmitteln halten müssen, führt zu einer Verringerung der Kreditvergabe, die sie vergeben können. Während die Wirksamkeit der Mindestreservepflicht als politisches Instrument höchst umstritten ist, Es besteht kein Zweifel, dass es den Geldmarkt beeinflusst. Ihre Verwendung verliert in Ländern wie den USA an Bedeutung. wo die Aufsichtsbehörden stattdessen quantitative Lockerungsmaßnahmen bevorzugen.

Mehr Ressourcen

CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen CFI-Ressourcen werden nützlich sein:

- Devisenreserven Devisenreserven Devisenreserven beziehen sich auf ausländische Vermögenswerte, die von der Zentralbank eines Landes gehalten werden. Ausländische Vermögenswerte umfassen Vermögenswerte, die nicht auf die Landeswährung lauten. Zum Beispiel, Von der Bank of Japan gehaltene US-Staatsanleihen sind ausländische Vermögenswerte für Japan.

- Restricted CashRestricted CashRestricted Cash bezieht sich auf Bargeld, das von einem Unternehmen aus bestimmten Gründen gehalten wird und deshalb, nicht für den sofortigen gewöhnlichen Geschäftsgebrauch verfügbar. Es kann mit uneingeschränktem Bargeld verglichen werden, was sich auf Bargeld bezieht, das für jeden Zweck verwendet werden kann.

- KapitalflussrechnungKapitalflussrechnungDie Kapitalflussrechnung (auch als Kapitalflussrechnung bezeichnet) ist einer der drei Schlüsselabschlüsse, die die Zahlungsmittel ausweisen

- Quantitative EasingQuantitative EasingQuantitative Easing (QE) ist eine Geldpolitik des Gelddruckens, die von der Zentralbank umgesetzt wird, um die Wirtschaft anzukurbeln. Die Zentralbank schafft

Finanzen

- Was ist das Säure-Test-Verhältnis?

- Wie ist das Verhältnis von Werbung zu Umsatz?

- Was ist das CAPE-Verhältnis?

- Was ist das Stromverhältnis?

- Was ist das Verhältnis von Schulden zu Vermögenswerten?

- Was ist das Verhältnis von Schulden zu Eigenkapital?

- Was ist das Schulden-Einkommens-Verhältnis?

- Wie hoch ist das Verhältnis von Goodwill zu Vermögenswerten?

- Was ist die Bruttomargenquote?

-

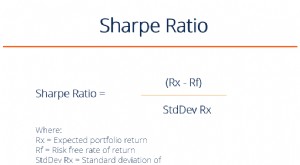

Was ist das Sharpe-Verhältnis?

Was ist das Sharpe-Verhältnis? Benannt nach dem amerikanischen Ökonomen William Sharpe, Die Sharpe Ratio (oder Sharpe Index oder Modified Sharpe Ratio) wird üblicherweise verwendet, um die Wertentwicklung einer Anlage durch Anpassu...

-

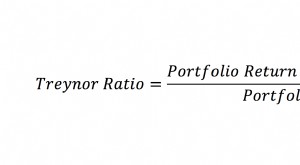

Was ist das Treynor-Verhältnis?

Was ist das Treynor-Verhältnis? Die Treynor-Ratio ist ein Portfolio-Performance-Maß, das systematisches Risiko berücksichtigtSystematisches RisikoSystematisches Risiko ist der Teil des Gesamtrisikos, der durch Faktoren verursacht wi...