Was ist ein Reservefonds?

Ein Reservefonds bezieht sich auf ein Sparkonto oder hochliquide Vermögenswerte, die zur Deckung unerwarteter Kosten oder finanzieller Verpflichtungen bereitgestellt werden. Unternehmen, Einzelpersonen, und Wohnungseigentümergemeinschaften sind häufige Nutzer von Reservefonds.

Reservefonds verstehen

Reservefonds werden gebildet, um unerwartete zukünftige Kosten oder finanzielle Verpflichtungen, die auftreten können, zu decken. Zusätzlich, sie können verwendet werden, um geplante und routinemäßige Ausgaben zu decken. Regelmäßige Einzahlungen in den Fonds erfolgen und Barmittel oder hochliquide Vermögenswerte werden nach Bedarf entnommen. Reservegelder werden normalerweise auf einem hochliquiden Konto wie einem Sparkonto geführtSparkontoEin Sparkonto ist ein typisches Konto bei einer Bank oder einer Kreditgenossenschaft, das es einer Person ermöglicht, sicher, oder bei Bedarf Geld abheben. Ein Sparkonto zahlt normalerweise einige Zinsen auf Einlagen, obwohl die Rate ziemlich niedrig ist..

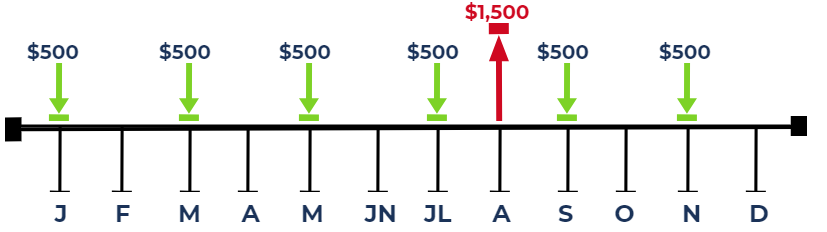

Zum Beispiel, Betrachten Sie ein Unternehmen, das alle zwei Monate 500 US-Dollar in einen Reservefonds einzahlt und mit unerwarteten Kosten von 1 US-Dollar konfrontiert ist, 500 im August:

Durch einen Reservefonds, das Unternehmen ist in der Lage, liquide Mittel zu bilden und die unerwartete finanzielle Verpflichtung im August zu begleichen, ohne Barmittel aus dem allgemeinen Betriebsfonds des Unternehmens beziehen zu müssen.

Beispiel

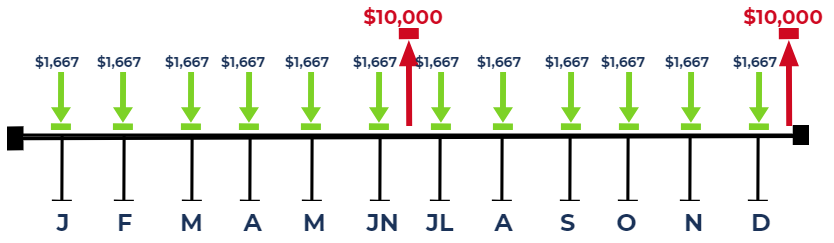

ABC Company beabsichtigt, einen Reservefonds einzurichten, da es um die Unannehmlichkeiten der Entnahme von Bargeld aus dem allgemeinen Betriebsfonds des Unternehmens geht. Das Unternehmen rechnet mit Kosten in Höhe von 10 US-Dollar, 000 halbjährlich im Zusammenhang mit Verträgen mit Dritten. Zur Zeit, es ist Anfang 2027. Angenommen, keine ZinserträgeZinserträgeZinserträge sind der Betrag, der an ein Unternehmen gezahlt wird, um sein Geld zu verleihen oder einem anderen Unternehmen die Verwendung seiner Mittel zu überlassen. In größerem Maßstab, Zinserträge sind der Betrag, den ein Anleger mit dem Geld verdient, das er in eine Investition oder ein Projekt investiert. oder unerwartete zukünftige Kosten, Wie viel müsste das Unternehmen monatlich in den Fonds einzahlen?

Um Ausgaben in Höhe von 10 US-Dollar zu decken, 000 zweimal jährlich gezahlt, das Unternehmen muss mindestens 1 US-Dollar einzahlen, 667 jeden Monat in den Reservefonds. Dabei das Unternehmen hätte 10 US-Dollar, 002 ($1, 667 x 6) um die $10 zu erreichen, 000 Ausgaben fällig Ende Juli und $10, 002 ($1, 667 x 6) um die $10 zu erreichen, 000 Ausgaben fällig Ende Dezember.

Am Ende des Jahres, das Unternehmen hätte 4 US-Dollar (1 US-Dollar) 667 x 12 – 10 $, 000 x 2) verbleiben im Fonds.

Rücklagen für Wohnungseigentümergemeinschaften

Wohnungseigentümergemeinschaften verwenden solche Mittel häufig zur Abwicklung von Renovierungsprojekten, unerwartete Wartungskosten, Notfälle, usw. In Ontario, Kanada, das Wohnungseigentumsgesetz, 1998 müssen alle Eigentumswohnungen einen Reservefonds unterhalten.

Für Eigentumswohnungen, Mittelzuflüsse erfolgen über:

- Gemeinkostenbeitragsbeiträge:Gebühren, die die Eigentümer von Einheiten zahlen, die Annehmlichkeiten abdecken, Gebäudeversicherung, Grundsteuern, usw.

- Zinserträge aus der Anlage überschüssiger Mittel

Für eine Eigentumswohnung Mittelabflüsse erfolgen durch:

- Größere Reparaturen

- Ersatz bestehender Vermögenswerte

Das „kritische Jahr“

Der Saldo des Reservefonds schwankt im Jahresvergleich in Abhängigkeit von den finanziellen Verpflichtungen. Deswegen, Der Saldo des Fonds kann in einem Jahr hoch und im nächsten Jahr niedrig sein.

In diesem Kontext, ein „kritisches Jahr“ bezieht sich auf ein Jahr, in dem der Saldo des Fonds ungewöhnlich niedrig ist. Low bezieht sich auf den durchschnittlichen Fondssaldo.

Zum Beispiel, angenommen, dass der durchschnittliche geplante Reservefondssaldo 100 US-Dollar beträgt, 000 für den Zeitraum 2021-2026. Unerwartet, im Jahr 2027, ein erheblicher Reparaturaufwand anfällt, Senkung des Guthabens des Fonds auf ein Tief von 20 USD, 000. In diesem Fall 2027 würde als „kritisches Jahr“ bezeichnet.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu lernen und weiterzuentwickeln, Wir empfehlen dringend die folgenden zusätzlichen CFI-Ressourcen:

- Fixe und variable KostenFixe und variable KostenKosten können je nach Art auf verschiedene Weise klassifiziert werden. Eine der beliebtesten Methoden ist die Klassifizierung nach

- Idle CashIdle CashIdle Cash ist, wie der Satz schon sagt, Bargeld, das ungenutzt ist oder nicht in einer Weise verwendet wird, die den Wert eines Unternehmens steigern kann. Das bedeutet, dass das Geld nicht durch das Sitzen auf Spar- oder Girokonten verzinst wird. und erwirtschaftet keinen Gewinn in Form von Vermögenskäufen oder Investitionen. Das Bargeld sitzt einfach in einer Form, die es nicht schätzt.

- Prognostizieren von BilanzeinzelpostenPrognostizieren von BilanzpostenDas Prognostizieren von Bilanzposten beinhaltet die Analyse des Betriebskapitals, PP&E, Fremdkapital und Nettoeinkommen. Diese Anleitung erklärt, wie man berechnet

- Restricted CashRestricted CashRestricted Cash bezieht sich auf Bargeld, das von einem Unternehmen aus bestimmten Gründen gehalten wird und deshalb, nicht für den sofortigen gewöhnlichen Geschäftsgebrauch verfügbar. Es kann mit uneingeschränktem Bargeld verglichen werden, was sich auf Bargeld bezieht, das für jeden Zweck verwendet werden kann.

Finanzen

-

Was ist ein Auslandsfonds?

Was ist ein Auslandsfonds? Ein ausländischer Fonds bezieht sich auf einen Fonds, der in Unternehmen außerhalb des Herkunftslandes des Anlegers investiert. Sie können börsengehandelte Fonds sein, geschlossene Fonds, oder Investm...

-

Was ist ein Hedgefonds?

Was ist ein Hedgefonds? Ein Hedgefonds, ein alternatives Anlageinstrument, ist eine Partnerschaft, bei der Anleger (akkreditierte Anleger oder institutionelle Anleger) Gelder zusammenlegen, und ein Fondsmanager setzt das Gel...