Was ist hartes Kernkapital (CET1)?

Das harte Kernkapital (CET1) ist ein Bestandteil des Kernkapitals, und umfasst Stammaktien und Gewinnrücklagen. Die Umsetzung von CET1 begann 2014 im Rahmen der Basel-III-Regelungen zur Abfederung einer lokalen Wirtschaft vor einer Finanzkrise.

Basel IIIBasel IIIDas Basel-III-Abkommen ist eine Reihe von Finanzreformen, die vom Basler Ausschuss für Bankenaufsicht (BCBS) entwickelt wurden. mit dem Ziel der Stärkung des Abkommens eine Verordnung eingeführt, die Geschäftsbanken verpflichtet, eine Mindestkapitalquote von 8% einzuhalten, Davon müssen 6 % hartes Kernkapital sein. Die Kernkapitalquote sollte mindestens 4,5 % des harten Kernkapitals betragen. Das Basel-III-Abkommen wurde 2009 als Reaktion auf die globale Finanzkrise von 2008 und als Teil der kontinuierlichen Bemühungen zur Verbesserung des regulatorischen Rahmens für Banken eingeführt.

Zusammenfassung

- Das harte Kernkapital (CET1) umfasst das Kernkapital, das eine Bank in ihrer Kapitalstruktur hält.

- Die harte Kernkapitalquote vergleicht das Kapital einer Bank mit ihren risikogewichteten Aktiva, um ihre Fähigkeit zu bestimmen, finanziellen Schwierigkeiten standzuhalten.

- Das Kernkapital einer Bank umfasst Eigenkapital und ausgewiesene Reserven wie zum Beispiel Gewinnrücklagen.

Common Equity Tier 1 verstehen

Die globale Finanzkrise von 2008 2008-2009 Globale Finanzkrise Die globale Finanzkrise von 2008-2009 bezieht sich auf die massive Finanzkrise, mit der die Welt von 2008 bis 2009 konfrontiert war. Die Finanzkrise forderte ihren Tribut von Einzelpersonen und Institutionen auf der ganzen Welt. Millionen von Amerikanern sind tief betroffen. Finanzinstitute begannen zu sinken, viele wurden von größeren Einheiten absorbiert, und die US-Regierung war gezwungen, Rettungspakete anzubieten, die während der Umsetzung des Basel-II-Abkommens stattfanden. Basel II legte Anforderungen an das Risiko- und Kapitalmanagement fest, die sicherstellen, dass die Banken ausreichend Eigenkapital vorhalten, das dem Risiko entspricht, dem sie durch ihre Kernaktivitäten ausgesetzt waren, d.h., Kreditvergabe, Investitionen, und Handel.

Jedoch, die Finanzkrise geschah, bevor Basel II voll wirksam werden konnte, Dies führte zu Forderungen nach strengeren Vorschriften, um die Auswirkungen der Krise abzufedern. Die Regelungen wurden später Teil des Basel III-Abkommens, die die Vermögenswerte einer Bank mit ihrem Kapital verglich, um ihre Angemessenheit zu bestimmen, um eine Zeit der finanziellen Notlage zu überstehen.

Eine der im Rahmen des Basel-III-Abkommens eingeführten Vorschriften war die Beschränkung der Art von Kapital, das Banken in ihrer Kapitalstruktur halten könnenKapitalstrukturKapitalstruktur bezieht sich auf die Höhe der Fremd- und/oder Eigenkapitalbeträge, die ein Unternehmen zur Finanzierung seiner Geschäftstätigkeit und seiner Vermögenswerte einsetzt. Kapitalstruktur eines Unternehmens. Banken verwenden die verschiedenen Kapitalformen, um Verluste zu absorbieren, die während des regulären Geschäftsbetriebs entstehen.

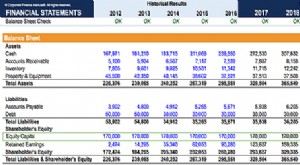

Zu den wichtigsten Kapitalformen, die in der Kapitalstruktur einer Bank enthalten sind, gehören hartes Kernkapital, Tier-1-Kapital, und Tier-2-Kapital. CET1 repräsentiert das Kernkapital der Bank. Es umfasst Stammaktien, Gewinnrücklagen, Aktienüberschüsse aus der Ausgabe von Stammaktien und von den Tochtergesellschaften der Gesellschaft gehaltenen Stammaktien.

Verständnis der Tier-1-Kapitalquote

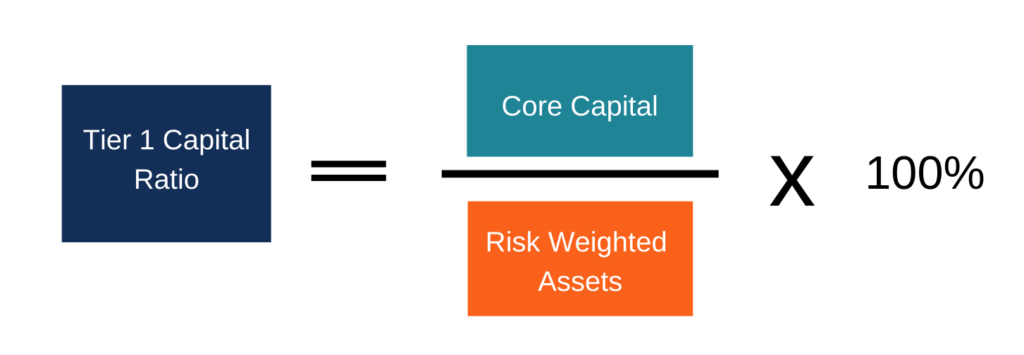

Die Tier-1-Kapitalquote wird berechnet, indem das Kernkapital einer Bank in Relation zu ihren risikogewichteten Aktiva gesetzt wird. Die risikogewichteten Aktiva sind die Aktiva, die die Bank hält und die auf Kreditrisiken bewertet werden. Die Aktiva werden entsprechend ihrem Kreditrisiko gewichtet. Zum Beispiel, Kassenbestand mit 0% gewichtet, während ein Hypothekendarlehen ein Gewicht von 20 % hätte, 50%, oder 100%.

Die Tier-1-Kapitalquote wurde 2010 nach der Finanzkrise als Maß für die Fähigkeit einer Bank eingeführt, finanziellen Schwierigkeiten standzuhalten. Die meisten Banken hielten zu viele Schulden und ein geringes Eigenkapital, und es fehlte ihnen an ausreichendem Kapital, um Verluste aufgrund der Finanzkrise aufzufangen. Basel III verlangt, dass die Eigenkapitalkomponente des Tier-1-Kapitals mindestens 4,5% der risikogewichteten Aktiva beträgt.

Wie berechnet man die Tier-1-Kapitalquote?

Die Formel zur Berechnung der Kernkapitalquote lautet wie folgt:

Beispiel

Angenommen, die ABC Bank hält 2 Millionen US-Dollar an Kernkapital und verleiht 10 Millionen US-Dollar an XYZ Limited. Der ausstehende Kredit weist ein Risikogewicht von 80 % auf. Die Kernkapitalquote der Bank lässt sich wie folgt berechnen:

Kernkapitalquote =[$2, 000, 000 / ($10, 000, 000 x 80%)] x 100 = 25%

Deswegen, die Kernkapitalquote der ABC Bank beträgt 25 %. Im Folgenden finden Sie die zwei wichtigsten Möglichkeiten, das Verhältnis auszudrücken:

- Tier 1 Total Capital Ratio (Kernkapital der Bank)

- Kernkapitalquote Tier 1 – Ohne VorzugsaktienVorzugsaktienVorzugsaktien (Vorzugsaktien, Vorzugsaktien) sind die Klasse des Aktienbesitzes an einer Kapitalgesellschaft, die einen vorrangigen Anspruch auf das Vermögen der Gesellschaft gegenüber Stammaktien hat. Die Aktien sind vorrangiger als Stammaktien, aber im Vergleich zu Schulden nachrangiger. wie Anleihen. und nicht beherrschende Anteile aus Tier-1-Gesamtkapitalbetrag

Eigenkapitalanforderungen nach Basel III

Basel III verschärfte die Eigenmittelanforderungen, die Banken einhalten müssen. Die Vereinbarung kategorisiert regulatorisches Kapital in Tier 1 und Tier 2. Tier 1 umfasst das harte Kernkapital und ein zusätzliches Tier 2. Das harte Kernkapital umfasst Instrumente mit diskretionären Dividenden, wie Stammaktien, während Additional Tier 1 Instrumente ohne Fälligkeit umfasst und deren Dividenden jederzeit storniert werden können.

Unter Basel III, das minimale harte Kernkapital auf 4,5% erhöht, gegenüber 4 % in Basel II. Außerdem wurde das Mindesttier-1-Kapital von 4% in Basel II auf 6% erhöht. Die aufsichtsrechtliche Mindestkapitalquote wurde unverändert bei 8 % belassen, davon sind 6% Tier-1-Kapital. Bis Ende 2019, Banken mussten einen Erhaltungspuffer von 2,5 % der risikogewichteten Aktiva halten, wodurch sich das gesamte harte Kernkapital auf 7% erhöht, d.h., 4,5% + 2,5%.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter der Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm, entwickelt, um jeden in einen erstklassigen Finanzanalysten zu verwandeln.

Um Ihnen zu helfen, ein erstklassiger Finanzanalyst zu werden und Ihre Karriere zu Ihrem vollen Potenzial zu entwickeln, Diese zusätzlichen Ressourcen werden sehr hilfreich sein:

- Bankspezifische KennzahlenBankspezifische KennzahlenBankspezifische Kennzahlen, wie Nettozinsspanne (NIM), Rückstellung für Kreditausfälle (PCL), und Effizienzquote sind einzigartig in der Bankenbranche. Ähnlich wie bei Unternehmen in anderen Branchen, Banken verfügen über spezifische Kennzahlen zur Messung von Rentabilität und Effizienz, die auf ihre individuellen Geschäftstätigkeiten zugeschnitten sind.

- Basel IIBasel IIBasel II ist das zweite Regelwerk internationaler Bankvorschriften, das vom Basler Ausschuss für Bankenaufsicht (BCBS) definiert wurde. Es ist eine Erweiterung der Vorschriften für Mindestkapitalanforderungen im Sinne von Basel I. Das Basel-II-Rahmenwerk basiert auf drei Säulen:Eigenmittelanforderungen, Aufsichtsrechtliche Überprüfung, und Marktdisziplin.

- Rechner für die Kapitaladäquanz

- Risikogewichtete AktivaRisikogewichtete AktivaRisikogewichtete Aktiva ist ein Bankbegriff, der sich auf ein System zur Klassifizierung von Vermögenswerten bezieht, das verwendet wird, um das Mindestkapital zu bestimmen, das Banken als Reserve halten sollten, um das Insolvenzrisiko zu reduzieren. Die Aufrechterhaltung eines Mindestkapitals hilft, die Risiken zu mindern.

Finanzen

-

Was ist Risikokapital?

Was ist Risikokapital? Venture Capital ist eine Finanzierungsform, die Mittel für die Frühphase bereitstellt, aufstrebende Unternehmen mit hohem Wachstumspotenzial, im Austausch für Eigenkapital Aktionäre Eigenkapital (auch...

-

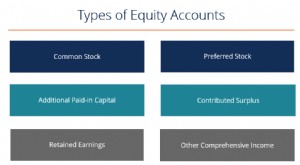

Was sind Eigenkapitalkonten?

Was sind Eigenkapitalkonten? Es gibt verschiedene Arten von Eigenkapitalkonten, die sich zusammensetzen, um das gesamte Eigenkapital der Aktionäre zu bilden. Diese Konten umfassen Stammaktien, Vorzugsaktien, Beitragsüberschuss, K...