Hartes Kernkapital (CET1)

Was ist hartes Kernkapital (CET1)?

Common Equity Tier 1 (CET1) ist eine Komponente des Tier-1-Kapitals, bei der es sich hauptsächlich um Stammaktien handelt, die von einer Bank oder einem anderen Finanzinstitut gehalten werden. Es handelt sich um eine 2014 eingeführte Kapitalmaßnahme, um die Wirtschaft vor einer Finanzkrise vorsorglich zu schützen. Es wird erwartet, dass alle Banken bis 2019 die geforderte CET1-Mindestquote von 4,5% erreichen.

Die zentralen Thesen

- Common Equity Tier 1 umfasst die offensichtlichen Aktien, die eine Bank hält, wie Barmittel, Lager, usw.

- Die CET1-Quote vergleicht das Kapital einer Bank mit ihren Aktiva.

- Zusätzliches Kernkapital besteht aus Instrumenten, die kein hartes Eigenkapital sind.

- Im Krisenfall, Eigenkapital wird zuerst von Tier 1 genommen.

- Viele Banken-Stresstests gegen Banken verwenden Tier-1-Kapital als Ausgangsmaßnahme, um die Liquidität der Bank und ihre Fähigkeit, ein schwieriges monetäres Ereignis zu überstehen, zu testen.

Verständnis des harten Kernkapitals (CET1)

Nach der Finanzkrise 2008 der Baseler Ausschuss formulierte eine reformierte Reihe internationaler Standards zur Überprüfung und Überwachung der Eigenkapitalausstattung der Banken. Diese Normen, zusammenfassend Basel III genannt, Vergleichen Sie die Aktiva einer Bank mit ihrem Kapital, um festzustellen, ob die Bank einer Krise standhalten könnte.

Banken benötigen Kapital, um unerwartete Verluste zu absorbieren, die während des normalen Geschäftsbetriebs der Bank entstehen. Das Basel-III-Rahmenwerk verschärft die Eigenkapitalanforderungen, indem es die Art des Kapitals begrenzt, das eine Bank in ihre verschiedenen Kapitalklassen und -strukturen aufnehmen darf. Die Kapitalstruktur einer Bank besteht aus Tier-2-Kapital, Tier-1-Kapital, und hartes Kernkapital.

Berechnung des Kernkapitals

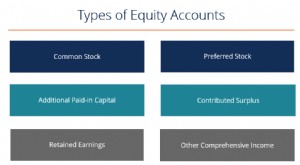

Das Kernkapital wird als hartes Kernkapital plus zusätzliches Kernkapital (AT1) berechnet. Common Equity Tier 1 umfasst das Kernkapital einer Bank und umfasst Stammaktien, Aktienüberschüsse aus der Ausgabe von Stammaktien, Gewinnrücklagen, Stammaktien, die von Tochtergesellschaften ausgegeben und von Dritten gehalten werden, und das kumulierte sonstige Ergebnis (AOCI).

Zusätzliches Kernkapital ist definiert als Instrumente, die kein hartes Eigenkapital sind, aber in diese Kategorie aufgenommen werden können. Ein Beispiel für AT1-Kapital ist ein bedingtes Wandel- oder Hybridpapier, die eine unbefristete Laufzeit hat und bei Eintritt eines Trigger-Ereignisses in Eigenkapital umgewandelt werden kann. Ein Ereignis, das zur Umwandlung eines Wertpapiers in Eigenkapital führt, tritt ein, wenn das harte Kernkapital einen bestimmten Schwellenwert unterschreitet.

CET1 ist ein Maß für die Solvenz von Banken, das die Kapitalstärke einer Bank misst.

Dieses Maß wird durch die CET1-Quote besser erfasst, die das Eigenkapital einer Bank mit ihren Aktiva misst. Da nicht alle Vermögenswerte das gleiche Risiko haben, Die von einer Bank erworbenen Vermögenswerte werden auf der Grundlage des Kreditrisikos und des Marktrisikos jedes Vermögenswerts gewichtet.

Zum Beispiel, eine Staatsanleihe kann als „risikolose Anlage“ bezeichnet werden und mit einem Risikogewicht von null Prozent versehen werden. Auf der anderen Seite, eine Subprime-Hypothek kann als Hochrisikoanlage eingestuft und mit 65 % gewichtet werden. Gemäß den Eigenkapital- und Liquiditätsvorschriften von Basel III alle Banken müssen eine Mindestquote von CET1 zu risikogewichteten Aktiva (RWA) von 4,5% aufweisen.

- Harte Kernkapitalquote =hartes Kernkapital / risikogewichtete Aktiva

Die Kapitalstruktur einer Bank besteht aus Lower Tier 2, Oberrang 1, UM 1, und MEZ1. CET1 steht am unteren Ende der Kapitalstruktur, Dies bedeutet, dass im Krisenfall erst einmal entstandene Verluste von dieser Stufe abgezogen werden. Führt der Abzug dazu, dass die harte Kernkapitalquote unter ihr regulatorisches Minimum sinkt, die Bank muss ihre Eigenkapitalquote wieder auf das erforderliche Niveau aufbauen oder riskieren, von den Aufsichtsbehörden überholt oder geschlossen zu werden.

Während der Umbauphase, Regulierungsbehörden können die Bank daran hindern, Dividenden oder Mitarbeiterboni zu zahlen. Im Insolvenzfall bzw. die Anteilseigner tragen zuerst die Verluste, dann die Hybrid- und Wandelanleihegläubiger und dann das Ergänzungskapital.

Im Jahr 2016, Die Europäische Bankenaufsichtsbehörde führte Stresstests mit der CET1-Quote durch, um herauszufinden, wie viel Kapital Banken im ungünstigen Fall einer Finanzkrise noch übrig hätten. Die Tests wurden während einer beunruhigenden Zeit durchgeführt, als viele Banken in der Eurozone mit riesigen Mengen notleidender Kredite (NPL) und fallenden Aktienkursen zu kämpfen hatten. Das Ergebnis des Tests zeigte, dass die meisten Banken 2016 eine Krise überstehen würden.

Devisenmarkt

-

Was ist der Eigenkapitalmarkt?

Was ist der Eigenkapitalmarkt? Der Eigenkapitalmarkt ist eine Teilmenge des breiteren Kapitalmarkts, wo Finanzinstitute und Unternehmen interagieren, um mit Finanzinstrumenten zu handeln und Kapital für Unternehmen zu beschaffen. E...

-

Was ist die Eigenkapitalrendite?

Was ist die Eigenkapitalrendite? Die Eigenkapitalrendite (ROCE) bezieht sich auf die Rendite, die Stammkapitalanleger für ihre Investition erhalten. ROCE unterscheidet sich von Return on Equity (ROE)Return on Equity (ROE)Return on Eq...