Ist Ihr Eigenheim eine bessere Investition als die Börse?

Ich gebe es zu:Es gibt Zeiten, in denen ich denke, dass alles, was über persönliche Finanzen gesagt werden muss, bereits gesagt wurde, dass alle Informationen nur darauf warten, dass die Leute sie finden. Das Problem ist gelöst.

Vielleicht ist das technisch wahr, aber ab und zu – wie heute morgen – werde ich daran erinnert, dass es ein nie endender Prozess ist, Menschen über Geld zu unterrichten. Es gibt nicht viele neue Themen, über die man schreiben kann, das stimmt (darüber meckern sogar berühmte professionelle Finanzjournalisten privat), aber da sind Tonnen neue Leute zu erreichen, Menschen, die diesen Ideen noch nie ausgesetzt waren. Und, wichtiger, Es gibt einen ständigen Strom neuer Fehlinformationen, die den Pool intelligenter Ratschläge verschmutzen. (Manchmal sind diese Fehlinformationen gut gemeint, manchmal nicht.)

Hier ist ein Beispiel. Heute Morgen, Ich habe bei Slate einen Artikel von Felix Salmon gelesen, der „The Millionaire’s Mortgage“ heißt. Salmons Argument ist einfach:„Wenn Sie Ihr Haus abbezahlen, sparen Sie für den Ruhestand.“

Jetzt, Ich bin nicht unbedingt mit dieser grundlegenden Prämisse nicht einverstanden. Ich glaube auch, dass das Geld, das Sie für Ihr Hypothekenprinzip zahlen, in der Tat, Geld, das du gespart hast, als ob Sie es auf die Bank legen oder in einen Investmentfonds investieren würden. Viele Finanzberater sagen dasselbe:Geld, das Sie in den Schuldenabbau investieren, ist dasselbe wie Geld, das Sie investiert haben. (Offensichtlich, Sie sind nicht Exakt dasselbe, aber sie sind nah genug.)

So, Jawohl, dein Haus abbezahlen ist für den Ruhestand sparen. Oder, etwas präziser, es baut Ihr Nettovermögen auf.

Aber abgesehen von einer soliden Grundprämisse, der Rest von Salmons Artikel läuft auf Blödsinn hinaus.

Lügen mit Statistik

Über den Untertitel „Ihr Haus abzubezahlen heißt, für den Ruhestand zu sparen“ in seinem Beitrag (ein Untertitel, der wahrscheinlich von einem Redakteur hinzugefügt wurde) nicht von Lachs), kommen wir zu seiner eigentlichen These:„Hypothekenzahlungen können, in der Theorie, eine Möglichkeit sein, Vermögen fast so effektiv anzuhäufen, als würde man in eine Altersvorsorge einzahlen.“

Ich bin froh, dass Salmon diese Aussage mit „theoretisch“ und „fast“ qualifiziert hat, denn das ist reiner, unverfälschter Bullshit. Und das ist gefährlicher Quatsch. So funktioniert diese „Logik“:

Wenn Sie heute ein Stadthaus für 315 US-Dollar kaufen, 000 (der Durchschnittspreis) und steigt in den nächsten 15 Jahren um 8 Prozent pro Jahr, Sie werden in einem 1-Millionen-Dollar-Haus leben, wenn Sie Ihre 15-jährige Hypothek abbezahlen, und du wirst es frei und klar besitzen. Das heißt:Sie werden Millionär.

Damit dies wahr ist, Folgendes muss passieren.:

- Die Eigenheimpreise in Ihrer Nähe müssen nicht nur in diesem und im nächsten Jahr um durchschnittlich acht Prozent steigen, aber für fünfzehn Jahre.

- Sie müssen statt einer 30-jährigen Hypothek eine 15-jährige Hypothek aufnehmen.

- Sie müssen die gesamten fünfzehn Jahre in diesem Haus bleiben (oder es weiterhin besitzen).

- Sobald Sie ein millionenschwerer Hausbesitzer geworden sind, Sie müssen jetzt dieses Eigenkapital anzapfen, damit es von Nutzen ist. Das zu tun, Sie müssen Ihr Haus verkaufen, eine umgekehrte Hypothek erwerben, oder auf andere Weise kreativ auf den Wert zugreifen, der in Ihrem Zuhause eingeschlossen ist.

Das eigentliche Problem hier, selbstverständlich, sind die Annahmen über Immobilienrenditen. Lachs spritzt Unsinn auf Huckster-Niveau:

Die Aufwertungsrate von 8 Prozent ist aggressiv, aber nicht ganz unrealistisch:Sie liegt unter der Aufwertungsrate von 8,3 Prozent von 2011 bis 2017, und auch niedriger als die 9-Prozent-Aufwertungsrate von 1996 bis 2007.

Korrekt. Lachs zitiert Statistiken von 1996 bis 2007, dann 2011 bis 2017 – und 2008 bis 2010 komplett weglässt. WTF?

Das ist, als ob ich einen Marathon laufe und dir sagen würde, dass ich durchschnittlich vier Minuten pro Meile fahre … aber ich habe nur die Meilen gezählt, die ich bergab gelaufen bin! Oder ich habe Ihnen gesagt, dass Get Rich Slowly 5000 Dollar im Monat verdient… aber ich habe Ihnen nur die Zahlen vom April gegeben. Oder ich habe meinen Alkoholkonsum dreißig Tage lang protokolliert und dir gesagt, dass ich durchschnittlich drei Drinks pro Woche trinke … aber ausgelassen habe, wie viel ich am Wochenende trank.

So funktioniert Statistik nicht! Sie können die Daten nicht auswählen. Du kannst nicht einfach sagen, „In einigen Märkten haben die Eigenheime von 1996 bis 2007 jährlich 9 % zugelegt, dann 8,3% jährlich von 2011 bis 2017. Daher Ihr Eigenheim soll im Durchschnitt um acht Prozent pro Jahr an Wert gewinnen.“ Was ist mit den Lückenjahren? Was ist mit der Zeit vor den (sehr kurzen) 22 Jahren, die Sie zitieren? Was lässt Sie glauben, dass die Boomzeiten für den Wohnungsbau anhalten werden?

Langfristige Aufwertung des Eigenheimpreises

Im Mai, Ich teilte eine kurze Geschichte des US-amerikanischen Wohneigentums. Um diesen Artikel zu schreiben, Ich verbrachte Stunden damit, Forschungsarbeiten zu lesen und Daten zu sortieren. Ein Schlüsselelement dieses Beitrags waren die Informationen zu den US-Immobilienpreisen.

Lassen Sie mich diese Informationen noch einmal teilen.

Seit 25 Jahren, Yale-Wirtschaftsprofessor Robert Shiller hat die US-Hauspreise verfolgt. Er überwacht die aktuellen Preise, Jawohl, aber er hat auch historische Preise recherchiert. Er hat all diese Informationen in einer Tabelle gesammelt, die er regelmäßig aktualisiert und auf seiner Website frei zugänglich macht.

Diese Grafik von Shillers Daten (bis Januar 2016) zeigt, wie sich die Immobilienpreise im Laufe der Zeit verändert haben:

Der Shiller-Index ist inflationsbereinigt und basiert auf den Verkaufspreisen bestehender Wohnungen (kein Neubau). Es verwendet 1890 als willkürlichen Benchmark, dem ein Wert von 100 zugewiesen wird. (Für mich 110 sieht aus wie die Grundlinie normal. Vielleicht war 1890 ein schlechtes Jahr?)

Wie du siehst, Die Hauspreise stiegen bis Mitte der 1910er Jahre, an welchem Punkt sie stark abfielen. Dieser Rückgang war im Wesentlichen auf neue Massenproduktionstechniken zurückzuführen, was die Kosten für den Hausbau senkte. ( Dreißig Jahre lang, Sie könnten Ihr Zuhause bei Sears bestellen! ) Die Preise erholten sich erst nach dem Ende des Zweiten Weltkriegs und dem Aufkommen der G.I. Rechnung. Von den 1950er bis Mitte der 1990er Jahre Die Eigenheimpreise bewegten sich auf der Shiller-Skala um die 110.

In den letzten zwanzig Jahren, Der US-Immobilienmarkt war eine wilde Fahrt. Ende der 2000er Jahre erlebten wir eine enorme Blase (und ihre Folgen). Es sieht sehr danach aus, als wären wir heute am vorderen Ende einer weiteren Blase. Ab Dezember 2017, Die Hauspreise lagen bei etwa 170 auf der Shiller-Skala. (Persönlich, Ich glaube, dass sobald die Zinsen wieder steigen, Die Hauspreise werden sinken.)

So sieht die Realität von Wohnimmobilien aus: Allgemein gesagt, Eigenheimwerte steigen ungefähr gleich (oder etwas stärker) als die Inflation. Ich habe in der Vergangenheit festgestellt, dass Gold eine langfristige reale Rendite von etwa 1% bietet, Dies bedeutet, dass sie die Inflation über Zeiträume, die in Jahrzehnten gemessen werden, um 1 % übertrifft. Für mich selbst, das ist die Zahl, die ich auch für Hauswerte verwende.

Knirschen der Zahlen

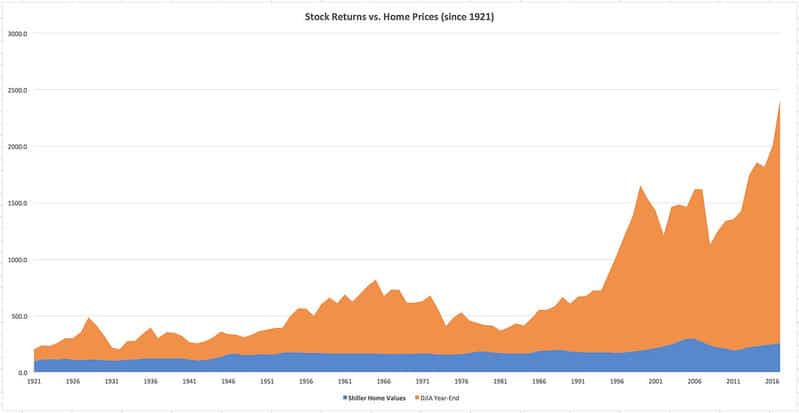

Weil ich ein engagierter Blogger (oder dumm) bin, Ich habe eine Stunde damit verbracht, dieses Diagramm für Sie zu erstellen. Ich habe die oben erwähnten Immobiliendaten aus Robert Shillers Kalkulationstabelle genommen und sie mit dem inflationsbereinigten Schlusswert des Dow Jones Industrial Average für jedes Jahr seit 1921 kombiniert. (Die Börsendaten habe ich hier.) Wenn Sie möchten , Sie können auf das Diagramm klicken, um eine größere Version anzuzeigen.

Lassen Sie mich erklären, was Sie sehen.

- Zuerst, Ich habe alles auf 1921 normalisiert. Das heißt, ich habe die Heimatwerte 1921 auf 100 gesetzt und den Dow Jones Industrial Average zum Schluss auf 100 gesetzt. Von dort aus alles bewegt sich normal relativ zu diesen Werten.

- Sekunde, Ich bin mir nicht sicher, warum, aber Excel hat die Diagramme gestapelt. (Ich bin nicht versiert genug, um dies zu beheben.) Beide sollten 1921 bei 100 beginnen. aber stattdessen beginnt das Börsendiagramm bei 200. Dies ist nicht der Fall Ja wirklich machen für mich einen großen Unterschied, aber es nervt mich. Es gibt ein paar Orte – 1932, 1947 – wo die Linie für Eigenheimwerte eigentlich die Linie für den Aktienmarkt überholen sollte, aber das kann man mit dem gestapelten Graphen nicht sagen.

Wie die Grafik zeigt, die Börse hat erheblich langfristig besser als der Wohnungsmarkt. Es gibt keinen Wettbewerb. Der blaue Gehäuseteil meines Diagramms entspricht der Linie in Shillers Diagramm (ab 1921, offensichtlich).

Jetzt, nachdem ich das gesagt habe, Es gibt einige Dinge, die ich in meinen Tabellenkalkulationsnummern sehen kann, die in diesem Diagramm nicht angezeigt werden.

Da Felix Salmon bei Slate ein 15-Jahres-Fenster für seine Argumentation verwendet, Ich habe die 15-Jahres-Änderungen sowohl für die Eigenheimpreise als auch für die Aktienkurse berechnet. Ich gebe zu, dass mich die Ergebnisse überrascht haben. Allgemein gesagt, Der Aktienmarkt bietet bessere Renditen als Wohneigentum. jedoch , in 30 der 82 Fünfzehnjahresperioden seit 1921, Wohnraum lieferte bessere Renditen. (Und in 14 von 67 dreißigjährigen Zeiträumen, Gehäuse war der Gewinner.) Das habe ich nicht erwartet.

In jedem dieser Fälle, Immobilien übertrafen Aktien nach einem Marktcrash. Während eines Zeitraums von 15 Jahren, der 1926 beginnt und 1939 endet (außer 1932), zum Beispiel, Wohnen war die bessere Wahl. Gleiches mit 1958 bis 1973. Mit anderen Worten, wenn Sie nur kaufen würden, wenn der Markt rückläufig ist, Wohnen ist wahrscheinlich die beste Wahl — wenn Sie tätigen eine Pauschalinvestition und tragen nicht gleich dazu bei.

Eine andere Sache, die die Zahlen zeigen, ist, dass Sie beim Wohnen viel seltener langfristige Rückgänge erleiden werden als beim Aktienmarkt. Sicher, es gibt gelegentlich Zeiten, in denen die Eigenheimpreise über fünfzehn oder dreißig Jahre fallen, aber im Allgemeinen gewinnen Häuser im Laufe der Zeit allmählich an Wert.

Das Endergebnis? Ich denke, es ist absolut fair, Ihr Zuhause als Investition zu bezeichnen, aber es ist eher ein Wertaufbewahrungsmittel als eine Möglichkeit, Ihr Vermögen zu vergrößern. Und es ist nichts wie eine Investition in den US-Aktienmarkt.

Abschließende Gedanken

Mal ehrlich, Ich hätte Salmons Artikel wahrscheinlich ignoriert, wenn es nicht seine Angriffe auf das Sparen für den Ruhestand gegeben hätte. Schau dir das an:

Wenn Sie die Art von Person sind, die Ihre 401 (k) jedes Jahr für 30 oder 40 Jahre am Stück maximieren kann – diszipliniert, sparsam, und anscheinend immun gegen Unglück – dann, Gut, herzlichen glückwunsch zu deinem glück, und ich hoffe, es ist Ihnen zumindest ein wenig peinlich, wie viel Steuervergünstigung Sie im Vergleich zu Menschen erhalten, die viel mehr staatliche Unterstützung brauchen als Sie.

Heilige Katzen! Salmon hat die Disziplin und Genügsamkeit, die Leser wie Sie an den Tag legen, mit „Glück“ gleichgesetzt. und argumentierte gleichzeitig, dass es Ihnen peinlich sein sollte, sich auf Ihre Zukunft vorzubereiten. Er möchte, dass du fühlst schuldig weil Sie sich proaktiv auf den Ruhestand vorbereiten. Anstatt das zu tun, er möchte, dass Sie sich in seinen beschissenen „Millionärshypothek“-Plan einklinken.

Dies überschreitet die Grenze von marginalen Ratschlägen zu völliger Dummheit.

Es gibt eine anhaltende Diskussion in der Vorruhestands-Community darüber, ob Sie Eigenheimanteile in die Berechnung Ihrer Altersvorsorge einbeziehen sollten oder nicht. Es gibt diejenigen, die argumentieren „absolut nicht“, Sie sollten niemals Eigenheimkapital in Betracht ziehen. (Einige dieser Leute berücksichtigen nicht einmal Eigenheimkapital bei der Berechnung ihres Nettovermögens, aber das verfehlt im Grunde den Sinn dessen, was Nettowert ist ist .)

Ich komme auf der anderen Seite runter. Ich denke, es ist in Ordnung – gut, sogar — um Eigenheimkapital in die Rentenberechnungen einzubeziehen. Aber wenn du es tust, Sie müssen sich bewusst sein, dass das Geld, das Sie in Ihrem Haus haben, nur verfügbar ist, wenn Sie das Haus verkaufen oder als Sicherheit für einen Kredit verwenden.

Ungeachtet, Ich habe noch nie gehört, dass jemand in der Gemeinde argumentiert hat, dass Sie Ihr Zuhause als Hauptquelle der Altersvorsorge nutzen sollten, anstatt in Investmentfonds und / oder Mietimmobilien zu investieren. Du weißt, warum? Weil es eine schlechte Idee ist!

Budget

- So tauchen Sie mit ETFs in den Aktienmarkt ein

- Die Auswirkungen der Rezession auf den Aktienmarkt

- Regeln für das Stoppen der Börse

- Wie man die Börse versteht

- So ermitteln Sie den marktgerechten Mietwert Ihres Hauses

- Einstieg in die Börse

- Aktieninvestition:Trainieren Sie Ihren Instinkt für den Markt

- Erfahren Sie, wie Sie an der Börse investieren

- Wer versichert Ihre Investition an der Börse

-

Umfrage:Mehr als die Hälfte der Anleger glaubt, dass der Aktienmarkt gegen Einzelpersonen manipuliert ist

Umfrage:Mehr als die Hälfte der Anleger glaubt, dass der Aktienmarkt gegen Einzelpersonen manipuliert ist Angesichts der anhaltenden COVID-19-Pandemie, Der US-Aktienmarkt hat im vergangenen Jahr einen der schnellsten Einbrüche und schnellsten Erholungen aller Zeiten hingelegt und 2021 ein Allzeithoch erre...

-

6 Investment-Wahrheiten, die Sie sich merken sollten, wenn die Börse nach unten geht

6 Investment-Wahrheiten, die Sie sich merken sollten, wenn die Börse nach unten geht Vergiss Halloween – 5. Februar 2018 ist der neue gruseligste Tag. An diesem Tag, der Dow Jones Industrial Average (DJIA) stürzte um fast 1 600 Punkte, markiert seinen größten Punktrückgang in der Gesc...