Allgemein anerkannte Rechnungslegungsgrundsätze (GAAP):Ein Leitfaden für 2020

Die allgemein anerkannten Rechnungslegungsgrundsätze (GAAP) sind die Richtlinien und Standards, die US-amerikanische börsennotierte Unternehmen bei der Erstellung ihrer Abschlüsse und bei der Unterstützung von Offenlegungen befolgen müssen. Sie standardisieren die Berichterstattung, sodass alle börsennotierten Unternehmen ihre Finanzaktivitäten auf konsistente und genaue Weise teilen. Private Unternehmen sind nicht verpflichtet, GAAP einzuhalten, aber einige Unternehmen entscheiden sich trotzdem dafür. vor allem, wenn sie einen zukünftigen Börsengang erwägen oder eine zusätzliche Finanzierung suchen.

Was sind allgemein anerkannte Rechnungslegungsgrundsätze (GAAP)?

Erstellt und verwaltet vom Financial Accounting Standards Board (FASB), GAAP bietet konsistente Ansätze für eine Vielzahl von Fragen der Finanzbuchhaltung. Diese beinhalten:

- Umsatzerkennung

- Aufwandserkennung

- Finanzielle und nicht-finanzielle Vermögenswerte

- Steuern und sonstige Verbindlichkeiten

- Mietverträge

- Der Einsatz von Derivaten und Hedging

- Bilanzierung von Fusionen und Übernahmen

Während GAAP Interpretationsspielraum lässt, Es bietet einen gemeinsamen Finanzbuchhaltungsrahmen, der Unternehmen hilft, Investoren und andere Stakeholder verstehen zuverlässig die wirtschaftliche Lage eines Unternehmens und vergleichen sie mit anderen Unternehmen. Buchhaltungssoftware erleichtert Unternehmen die Integration dieses Rahmenwerks in ihr Geschäft und hilft sicherzustellen, dass sie die GAAP- und andere Rechnungslegungsstandards einhalten. Durch die Automatisierung von Buchhaltungsprozessen, Finanzsoftware verbessert auch die Effizienz und hilft Unternehmen, zeitnahe Finanzberichte zu erstellen.

Geschichte von GAAP

Nach dem Finanzcrash von 1929 und der Weltwirtschaftskrise politische Entscheidungsträger strebten eine stärkere Kontrolle über die Finanzmärkte und die Aktivitäten börsennotierter Unternehmen an. Die Securities and Exchange Commission, 1934 gegründet, wurde beauftragt, neue Standards zu setzen, um eine genauere und vollständigere Unternehmensfinanzbuchhaltung zu gewährleisten.

Wer hat GAAP erstellt?

Um diese Rechnungslegungsstandards zu entwickeln, die SEC wandte sich an das American Institute of Accountants (AIA). Das Committee on Accounting Procedure (CAP) des AIA begann mit der Herausgabe von Standards, beeinflusst von der SEC und gelegentlich vom Kongress. Der AIA war das erste Gremium, das den Begriff allgemein anerkannte Rechnungslegungsgrundsätze verwendet. Später, Ein Großteil dieser Verantwortung wurde dem Accounting Principles Board (APB) des American Institute of Certified Public Accountants übertragen.

Ausschuss für Rechnungslegungsstandards

1973, der APB wurde durch das unabhängige Financial Accounting Standards Board (FASB) ersetzt, die die Verantwortung für die Verwaltung von GAAP übernahm. Der FASB, mit eigenem Personal, wird von der privaten gemeinnützigen Financial Accounting Foundation (FAF) beaufsichtigt. Der FASB verwaltet und aktualisiert GAAP.

Der Kongress erlaubte der SEC offiziell, die Rolle des FASB anzuerkennen, und festgelegte Gebühren, die öffentliche Unternehmen zu ihrer Unterstützung zahlen müssen. Die FAF und FASB erzielen auch Einnahmen durch die Veröffentlichung von Standards und Bildungsdokumenten, die Unternehmen bei der erfolgreichen Umsetzung der Standards unterstützen sollen.

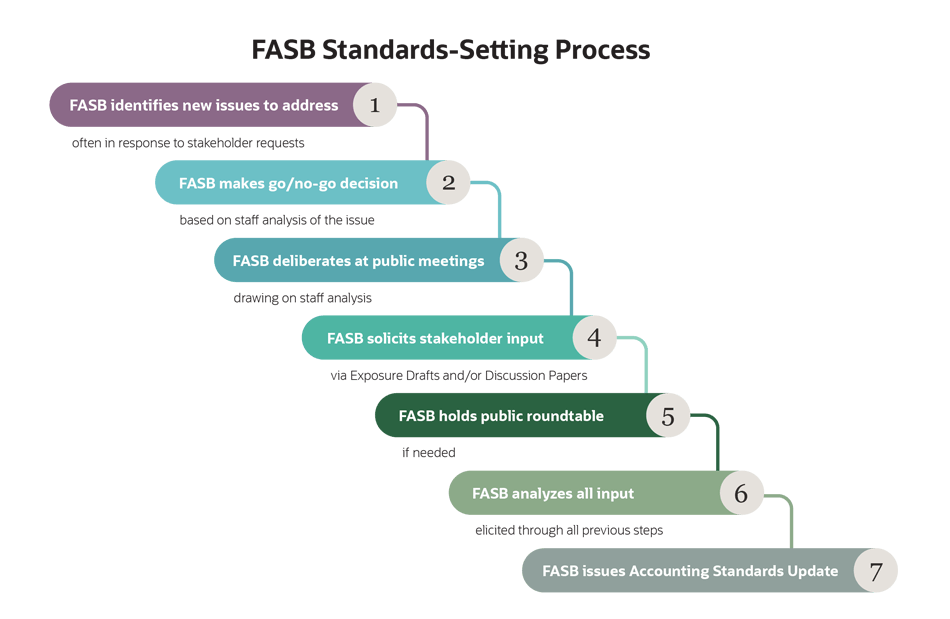

FASB-Standardsetzungsprozess

Der FASB hat einen vollständigen Prozess für die Erstellung und Überarbeitung von GAAP-Standards basierend auf den Beiträgen von Interessengruppen definiert. Zu diesen Stakeholdern gehören CFOs und Wirtschaftsprüfer, die Abschlüsse erstellen, sowie Mitglieder von Wirtschaftsprüfungsgesellschaften, Akademiker und Industrieorganisationen.

Ausschuss für staatliche Rechnungslegungsstandards

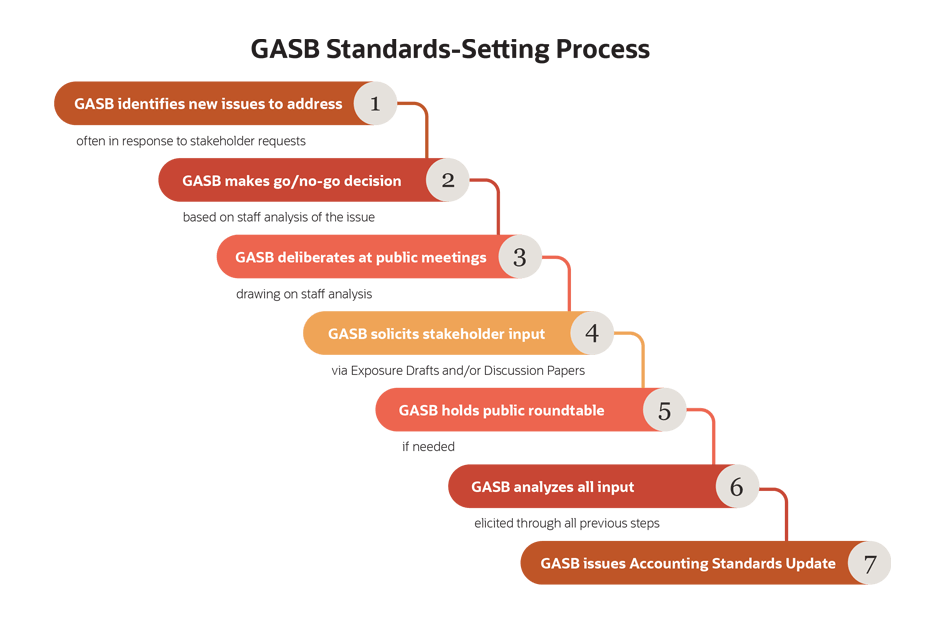

Die FAF kontrolliert auch das ähnliche Governmental Accounting Standards Board (GASB), das Finanzstandards für die staatliche Rechnungslegung erstellt.

DSR-Standardsetzungsprozess

Der GASB-Prozess zur Erstellung und Überarbeitung von GAAP-Standards, die für die Rechnungslegung von Bundesstaaten und Kommunen gelten, ähnelt dem FASB-Prozess. Die Schritte umfassen Recherche, Beteiligung der Interessengruppen, Prüfung durch den Vorstand und Erteilung von Standards.

10 Grundprinzipien allgemein anerkannter Rechnungslegungsgrundsätze

GAAP basiert auf einer Reihe von grundlegenden Rechnungslegungsgrundsätzen und Annahmen. Diese beinhalten:

- Regelmäßigkeit: Buchhalter sollten die GAAP-Regeln befolgen.

- Konsistenz: Buchhalter sollten während der gesamten Finanzberichterstattung und über alle Zeiträume hinweg einheitlich dieselben Regeln anwenden. Wenn sie Änderungen an den Berichtsmethoden vornehmen, diese sollten vollständig offengelegt und erläutert werden.

- Aufrichtigkeit: Buchhalter sollten genau und unparteiisch sein.

- Beständigkeit der Methoden: Für alle Finanzberichte sollten einheitliche Verfahren verwendet werden, damit Beobachter leichter Vergleiche anstellen können.

- Nichtvergütung: Buchhalter sollten die Existenz von Schulden oder Kosten transparent machen und diese nicht in Vermögenswerten oder Einnahmen verbergen.

- Klugheit: Buchhalter sollten nur Tatsachen melden; keine spekulativen Annahmen.

- Kontinuität: Die Bewertung von Vermögenswerten basiert auf der Annahme, dass die Geschäftstätigkeit des Unternehmens voraussichtlich fortgesetzt wird.

- Periodizität: Das Unternehmen erstellt regelmäßig Finanzberichte, wie zum Beispiel vierteljährlich.

- Wesentlichkeit: Alle Finanzinformationen, die für einen Anleger von Bedeutung wären, sollten offengelegt werden.

- Ganz guter Glaube: Die Ehrlichkeit aller Parteien wird vorausgesetzt und erwartet.

Was ist IFRS?

Das internationale Äquivalent zu GAAP sind die International Financial Reporting Standards (IFRS). Sie sind der offizielle Rechnungslegungsstandard in der Europäischen Union und in mehr als 140 Gerichtsbarkeiten weltweit. Ausländische Unternehmen, die in den USA registriert sind, können nun die IFRS-Berichterstattung durch GAAP ersetzen, wenn sie dies wünschen.

In den letzten zwei Jahrzehnten wurden einige Versuche unternommen, IFRS- und GAAP-Standards in Bereichen wie Umsatzrealisierung, Mietabrechnung, sowie Fusionen und Übernahmen. Obwohl es unwahrscheinlich ist, dass die beiden Standards vollständig konvergieren, der FASB ist jetzt Mitglied des Accounting Standards Advisory Forum (ASAF), das zu neuen IFRS-Standards berät.

Zunehmend, Unternehmen mit ausländischen Stakeholdern, Anleger oder potenzielle Erwerber müssen möglicherweise einige oder alle ihrer Finanzinformationen nach IFRS erstellen. Bestimmte kleine und mittlere Unternehmen können möglicherweise eine vereinfachte Version verwenden, die als „IFRS für KMU“ bekannt ist.

GAAP vs. IFRS

Signifikante Unterschiede zwischen IFRS und GAAP bestehen nach wie vor in Bereichen, die von der Mitarbeitervergütung bis zur Bilanzierung von Vermögenswerten wie immateriellen Vermögenswerten, Pflanze, Anlage, Sachanlagen (PP&E) und Inventar. Zum Beispiel, IFRS verbietet die Verwendung von Last-in-First-out (LIFO) Inventarkostenrechnungen, was nach GAAP erlaubt ist. Sowohl IFRS als auch GAAP erlauben andere Methoden der Inventarbewertung, wie First-in-First-out (FIFO) und gewichtete Durchschnittskosten.

GAAP vs. Nicht-GAAP

GAAP-Standards helfen Investoren, Unternehmen auf einer Apfel-zu-Äpfel-Basis zu vergleichen, wissen, dass jedes Unternehmen die gleichen Regeln befolgt, um seine Informationen auf ähnliche Weise zu melden. Jedoch, Einige Unternehmen ziehen es vor, zusätzliche Nicht-GAAP-Kennzahlen zu melden, um Nuancen hinzuzufügen und mehr Informationen über ihre Leistung zu zeigen.

Zum Beispiel, GAAP verlangt von Unternehmen, bei der Bilanzierung von Gewinnen die Abschreibungsaufwendungen vom Betriebsertrag abzuziehen. Einige Wirtschaftsführer sind der Meinung, dass solche Kürzungen die Unternehmensleistung auf unfaire Weise beeinträchtigen und Investoren dazu bringen können, die Ergebnisse negativ zu bewerten. daher berichten sie auch Non-GAAP-Ergebnisse.

Eine gängige Nicht-GAAP-Kennzahl ist der Gewinn vor Zinsen. Steuern, Abschreibungen (EBITDA). Wie der Name schon sagt, EBITDA ist eine Ergebniskennzahl, die Abschreibungen und Amortisationskosten ausschließt, sowie Zinsaufwendungen im Zusammenhang mit Darlehen oder anderen Schulden. Das EBITDA wird häufig in kapitalintensiven Branchen wie der Telekommunikation bevorzugt, in denen Unternehmen dazu neigen, für Investitionen in Vermögenswerte hohe Kredite aufzunehmen und entsprechend hohe Abschreibungs- und Zinskosten haben. Die Verwendung des EBITDA ermöglicht es diesen Unternehmen, bessere Ergebnisse zu erzielen als mit dem Nettogewinn allein.

Die SEC verlangt von börsennotierten Unternehmen, nachzuweisen, wie die GAAP-Gewinne angepasst wurden, um das EBITDA oder andere von ihnen gemeldete Nicht-GAAP-Kennzahlen zu erhalten.

Die Erstellung von GAAP-konformen Abschlüssen und das Nachverfolgen von Nicht-GAAP-Metriken sind mit einer Unternehmensbuchhaltungssoftware einfacher. Auch kleine Unternehmen und Start-ups können von einer Finanzmanagementlösung profitieren, da sie Finanztransaktionen erfassen, konsequent, reduziert Datenfehler und beschleunigt den Finanzabschlussprozess, Unterstützung bei der Erfüllung interner und externer Berichtspflichten. Cloud-basierte Lösungen bieten auch Echtzeit-Einblicke in die tägliche Finanzleistung von überall mit einer Internetverbindung, die es möglich macht, ein Unternehmen zu führen, ohne an ein Büro gebunden zu sein.

Einschränkungen von GAAP

In den USA., GAAP ist nur für öffentliche Unternehmen erforderlich, und obwohl einige Länder ihre eigenen GAAP-Versionen haben, ausländische börsennotierte Unternehmen verwenden stattdessen in der Regel IFRS.

GAAP deckt nicht jeden Aspekt der Finanzberichterstattung ab, und es wurde bewusst so konzipiert, dass es den Wirtschaftsprüfern und Wirtschaftsprüfern Raum für professionelles Urteilsvermögen lässt. Sogar so, Unternehmen verwenden auch eine Vielzahl von Nicht-GAAP-Kennzahlen, um einen ihrer Meinung nach genaueren Überblick über die Geschäftsleistung zu erhalten. Neben dem EBITDA andere gängige Kennzahlen sind das Ergebnis vor Zinsen und Steuern (EBIT), Free Cash Flow, Funds from Operations (FFO) und Kernergebnis, um ein paar zu nennen.

Öffentliche Unternehmen, die Non-GAAP-Kennzahlen verwenden, sollten dabei die aktuellen SEC-Richtlinien sorgfältig befolgen. Anleger sollten die Non-GAAP-Performance sorgfältig prüfen, um sich ein eigenes Urteil zu bilden. insbesondere dann, wenn Unternehmen die Art und Weise, wie sie diese Ergebnisse präsentieren, im Laufe der Zeit ändern.

GAAP verlangt von börsennotierten Unternehmen, ihre Finanzaktivitäten einheitlich zu melden, damit die Interessengruppen einen klareren Überblick über die finanzielle Gesundheit eines Unternehmens erhalten. Obwohl private Unternehmen GAAP nicht anwenden müssen, Dies kann für Unternehmen hilfreich sein, die einen zukünftigen Börsengang erwägen oder zusätzliche Finanzierungen anstreben.

Geschäftsbuchhaltungssoftware vereinfacht die Erstellung von Berichten und den Austausch von Informationen mit internen und externen Stakeholdern. Mit Finanzmanagement-Software, Sie können sowohl GAAP- als auch Nicht-GAAP-Kennzahlen genau verfolgen und melden, Sie tragen dazu bei, die Einhaltung von Rechnungslegungsstandards sicherzustellen und potenziellen Anlegern mehr Vertrauen in die Leistung Ihres Unternehmens zu geben.

Buchhaltung

- Ein Leitfaden für Finanzprognosen für Startups

- Leitfaden zur Finanzanalyse für kleine Unternehmen

- Finanzielle Gesundheit von Kleinunternehmen im Jahr 2020:Ein Leitfaden

- Ein umfassender Leitfaden zur doppelten Buchführung

- 10 Finanztipps für kleine Unternehmen für 2020

- Buchhaltung für ein Einzelhandelsgeschäft:ein ultimativer Leitfaden

- Rechnungslegungsgrundsätze für Anfänger im Jahr 2022:Wo anfangen

- Ein Leitfaden zur Finanzprognose für kleine Unternehmen

- Finanzielle Beschlüsse für 2020

-

Ein Leitfaden zur finanziellen Hebelwirkung

Ein Leitfaden zur finanziellen Hebelwirkung Obwohl es nicht immer die beste Option für kleine Unternehmen ist, kann finanzielle Hebelwirkung von Vorteil sein. Erfahren Sie, was finanzielle Hebelwirkung ist und ob es eine gute Option für Ihr Unt...

-

Ein Leitfaden für Einsteiger in die Finanzbuchhaltung

Ein Leitfaden für Einsteiger in die Finanzbuchhaltung Finanzbuchhaltung ist eine Notwendigkeit für Unternehmen jeder Größe. Es zeichnet alle Transaktionen auf und fasst diese Transaktionen anhand von Jahresabschlüssen zusammen. Das Hauptziel der Finanzb...